DAX® - Q2: Im Zeichen der Korrektur

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

Q2: Im Zeichen der Korrektur

Die 50-Tages-Linie (akt. bei 18.380 Punkten) bzw. die obere Begrenzung einer vermeintlichen Flaggenkonsolidierung (auf Tagesbasis akt. bei 18.417 Punkten) bremsen den DAX® gegenwärtig aus. Das gibt uns die Gelegenheit auf den langfristigen Quartalschart der dt. Standardwerte zu blicken. Vor dem Hintergrund des Quartals- bzw. Halbjahresultimo macht diese Betrachtung sogar doppelt Sinn. Nach dem fulminanten Jahresstart steht das 2. Quartal im Zeichen einer klassischen Korrektur. Dennoch hat es auch in den vergangenen drei Monaten für ein neues Allzeithoch (18.893 Punkte) gereicht. Der Aufwärtstrend ist also absolut intakt. Der Langfristchart eröffnet aber auch eine interessante Perspektive in Sachen „nächstes Anlaufziel“. Wenn man den Einbruch des Jahres 2022 und die anschließende, dynamische Erholung als „V-Formation“ interpretiert, dann ergibt sich aus diesem Muster ein Kursziel von über 20.000 Punkten. Eine interessante Statistik (siehe unten), welche im vergangenen Jahr voll aufging, könnte beim Erreichen dieser runden Marke zusätzlich helfen. Kurzfristig hilft möglicherweise der erste Handelstag im Juli, welcher unter saisonalen Aspekten zu den besten des Jahres zählt. Das Quartalstief bei 17.627 Punkten bietet sich indes als Stop-Loss an.

DAX® (Quarterly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart DAX®

Quelle: Refinitiv, tradesignal²

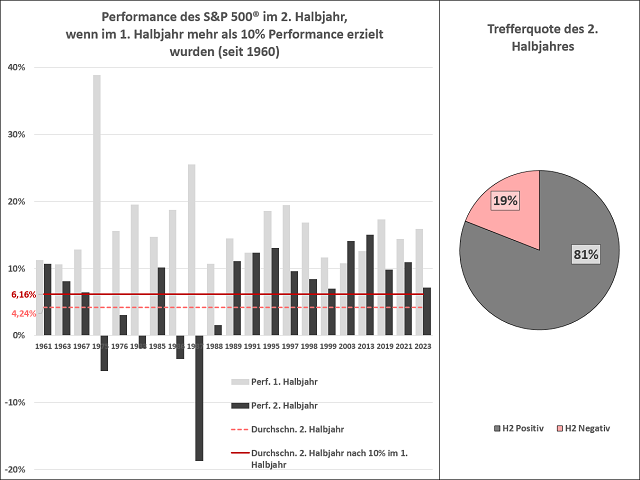

Warum ein starkes 1. Halbjahr ein gutes Zeichen ist

Die erste Hälfte des Investmentjahrgangs 2024 ist schon wieder Geschichte. Mit einem Plus von fast 15 % ist es nicht nur ein sehr guter, sondern fällt beim S&P 500® sogar noch besser als 2023 aus. Eine Basisannahme der Technischen Analyse, wonach Stärke weitere Stärke nach sich zieht, hat uns auf folgende Idee gebracht: Auf Basis der Daten seit 1960 haben wir untersucht, wie sich die amerikanischen Standardwerte in der 2. Jahreshälfte entwickelt haben – und zwar unter der Prämisse, dass das Aktienbarometer in den ersten sechs Monaten um mehr als 10 % gestiegen ist. Nur vier Mal kam es nach einer solchen Rally bis zum Jahresultimo zu Kursverlusten – jeweils in den 1970er- und 1980er-Jahren. In 81 % aller Fälle konnte der S&P 500® indes von der o. g. Basisannahme der Technischen Analyse profitieren. Die letzte Ausnahme von dieser Regel gab es nach einem starken 1. Halbjahr 1987! Im Durchschnitt legen die US-„blue chips“ in der 2. Jahreshälfte dann nochmals um weitere 6,16 % zu. Auch das ist bemerkenswert, denn über alle 2. Halbjahre hinweg beträgt das Kursplus von Juli bis Dezember „nur“ 4,24 %. Diese Auswertung lässt für die kommenden sechs Monate hoffen und wird durch die Saisonalität im US-Wahljahr zusätzlich begünstigt!

S&P 500® (Semi-annually)

Quelle: Refinitiv, HSBC / 5-Jahreschart im Anhang

5-Jahreschart S&P 500®

Quelle: Refinitiv, tradesignal²

Saisonalität: Ein Titel für Q3?

Zyklische und saisonale Aspekte sorgen oftmals für eine zusätzliche Dimension in unseren Analysen. Ein gutes Beispiel für diesen Mehrwert gibt derzeit die Rational-Aktie ab. Auf Basis der Daten seit Beginn des Jahrtausends stellt der Titel derzeit einen echten Stabilitätsanker dar, denn von Ende Juni bis Anfang September kann das Papier im Mittel um 7,5 % zulegen. Die überzeugende Performance erzielt die Aktie mit einer Trefferquote von 66,7 %. Mit anderen Worten: In 16 von 24 Jahren seit 2000 konnte das Papier über die Sommermonate hinweg tatsächlich zulegen. Zu dieser stabilen und sehr guten saisonalen Phase kommt ein überzeugendes Chartbild. Seit dem Spurt über die Schlüsselmarke von 700 EUR liegt eine inverse Schulter-Kopf-Schulter-Formation vor (siehe Chart). Rein rechnerisch hält dieses Trendwendemuster ein Anschlusspotenzial von rund 300 EUR bereit und ermöglicht deshalb langfristig sogar einen Anlauf auf das bisherige Allzeithoch vom August 2021 bei 1.033,50 EUR. Im ersten Schritt liefert die Saisonalität eine Steilvorlage für ein neues Jahreshoch oberhalb der Marke von 850 EUR. Um die gute Ausgangslage nicht zu gefährden, gilt es in Zukunft, die alte Ausbruchszone bei 700 EUR nicht mehr zu unterschreiten.

RATIONAL (Monthly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart RATIONAL

Quelle: Refinitiv, tradesignal²

Sie möchten börsentäglich kostenlose Technische Analysen zu DAX®, ausgewählten Aktien, Währungen und Rohstoffen erhalten?

Wichtige Hinweise

Werbehinweise

HSBC Continental Europe S.A., Germany

Derivatives Public Distribution

Hansaallee 3

40549 Düsseldorf

kostenlose Infoline: 0800/4000 910

Aus dem Ausland: 00800/4000 9100 (kostenlos)

Hotline für Berater: 0211/910-4722

Fax: 0211/910-91936

Homepage: www.hsbc-zertifikate.de

E-Mail: zertifikate@hsbc.de

2)Transaktionskosten und Ihr Depotpreis (Beispielrechnung in den Wichtigen Hinweisen) sind in der Darstellung nicht berücksichtigt und wirken sich negativ auf die Wertentwicklung der Anlage aus. Lesen Sie bitte die Wichtigen Hinweise, einschließlich der Werbehinweise.