DAX® - Luftholen vor dem nächsten Aufwärtsimpuls

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- VerkaufenKaufen

Luftholen vor dem nächsten Aufwärtsimpuls

Nach den neuen Rekordständen vom Donnerstag und Freitag gönnt sich der DAX® im bisherigen Wochenverlauf eine Verschnaufpause. Ein neues Allzeithoch jenseits der Marke von 18.846 Punkten blieb das Aktienbarometer also (bisher) schuldig. Unter dem Strich zollen die deutschen Standardwerte also dem oberen Bollinger Band (akt. bei 18.852 Punkten) Respekt. Dennoch trägt das aktuelle Durchatmen konstruktive Züge. Dazu trägt nicht zuletzt der gestern auf Tagesbasis ausgeprägte „Hammer“ bei. Interessanterweise liegt in der kürzeren Frist auf Stundenbasis das äquivalente Candlestickmuster vor. Gleichzeitig kann hier das jüngste Durchatmen als klassische Flagge interpretiert werden (siehe Chart). Per Saldo bleiben wir deshalb bei unserer Einschätzung „trendfolgend – long“. Oberhalb des o. g. Allzeithochs definieren die 138,2%-Fibonacci-Projektion der jüngsten Verschnaufpause bei 18.926 Punkten bzw. die runde 19.000er-Marke die nächsten Anlaufziele. Übergeordnet kann die Kursentwicklung seit März sogar als seitliche Schiebezone mit einem rechnerischen Kursziel von rund 19.500 Punkten interpretiert werden. Das alte Allzeithoch bei 18.567 Punkten steckt indes eine erste wichtige Haltemarke ab.

DAX® (1 Hour)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart DAX®

Quelle: Refinitiv, tradesignal²

Marktbreite: wie an der Schnur gezogen!

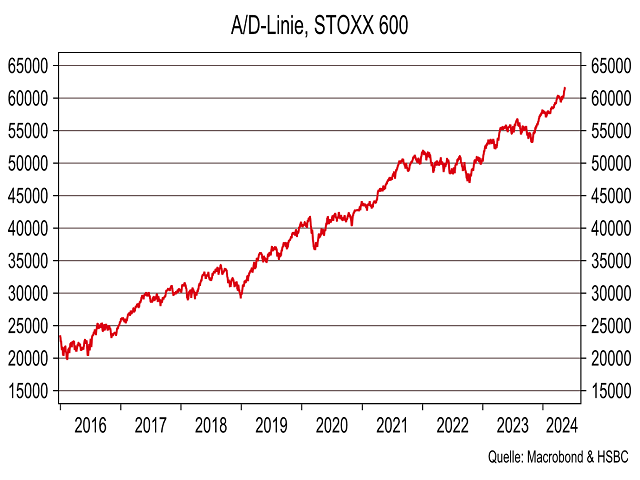

Zur europäischen Advance-/Decline-Linie haben wir gestern einige Fragen erhalten. Auf vielfachen Wunsch zeigen wir deshalb heute auch den Chart zur Marktbreite diesseits des Atlantiks. Generell gehört die Analyse der grundsätzlichen Marktverfassung zu den elementaren Stärken der Technischen Analyse. Besonders gerne schauen wir dabei auf die Advance-/Decline-Linie – den ältesten Marktbreiteindikator überhaupt. Mathematisch ergibt sich der nebenstehende Chartverlauf aus dem Saldo von gestiegenen und gefallenen Aktien für alle im STOXX® Europe 600 enthaltenen Papiere. Wenn mehr Titel steigen als fallen, kann es nicht die schlechteste Marktphase sein. Anders ausgedrückt, ein Aufwärtstrend ist solange gesund und intakt, wie er von der Mehrzahl der Aktien getragen wird. In diesem Kontext überzeugt die europäische A-/D-Linie noch mehr als das gestern besprochene US-Pendant. Wie ein Schweizer Uhrwerk strebt der Marktbreitemaßstab für Europa von einem Hoch zum nächsten. Mit anderen Worten: Das neue Allzeithoch des STOXX® Europe 600 (522 Punkte) wird von der Mehrzahl der europäischen Einzeltitel getragen. Letzteres spricht für einen stabilen und gesunden Aufwärtstrend.

Advance-/Decline-Linie STOXX® Europe 600 (Daily)

Quelle: Macrobond, HSBC² / 5-Jahreschart im Anhang

Ein echter Knalleffekt!

Die letzten Jahre waren für die Henkel-Aktie keine gute Zeit, denn seit dem Jahr 2017 befand sich der Titel in einem Abwärtstrend. Diese Dürreperiode könnte nun beendet sein. Schließlich gelang dem Papier jüngst ein echtes charttechnisches Ausrufezeichen. Gemeint ist die Rückeroberung der 200-Monats-Linie (akt. bei 73,09 EUR), der Bruch des Baissetrends der letzten sieben Jahre (akt. bei 78,09 EUR) sowie der Sprung über das Hoch vom Mai 2023 (78,84 EUR). Charttechnisch eine absolute Steilvorlage, um die schwierige Marktphase seit Mitte 2017 endgültig vergessen zu machen, zumal der beschriebene Ausbruch von konstruktiven Indikatorsignalen begleitet wird. So sind beispielsweise der MACD und die Relative Stärke (Levy) wieder „long“ positioniert. Der zuletzt angeführte Trendfolger kann sogar mit dem Bruch des Abwärtstrends seit 2010 aufwarten (siehe Chart). Die nächsten wirklich wichtigen Barrieren warten nun im Bereich von gut 96 EUR, wo der Titel in 2019 und 2020 diverse Hochs ausgeprägt hat, bzw. des Mehrjahreshochs von 2021 bei 99,50 EUR. Um den diskutierten „game changer“ nicht zu gefährden, gilt es in Zukunft, den o. g. langfristigen Durchschnitt nicht mehr zu unterschreiten.

Henkel Vz. (Monthly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart Henkel Vz.

Quelle: Refinitiv, tradesignal²

Ein neues Allzeithoch …

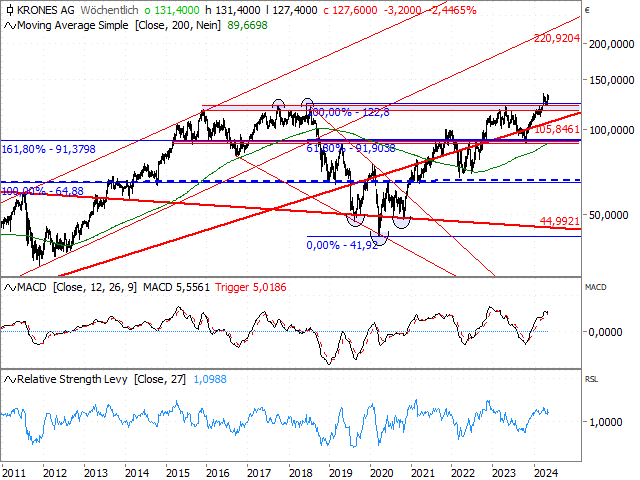

… ist eines der besten Signale der Technischen Analyse überhaupt. Noch besser wird das entsprechende Ausbruchssignal, wenn zuvor ein wichtiges Widerstandslevel übersprungen wurde. Genau das ist die aktuelle Ausgangslage bei der Krones-Aktie. Doch der Reihe nach: Das neue Rekordlevel (133,40 EUR) geht mit einem Sprung über die horizontalen Hürden bei 120 EUR einher. Seit Ende 2015 hatte die Marktteilnehmer in diesem Dunstkreis immer wieder der Mut verlassen. Als Sahnehäubchen kann die Kursentwicklung seit Herbst 2022 zudem als klassische Schiebezone zwischen 90 EUR auf der Unter- und gut 120 EUR auf der Oberseite interpretiert werden (siehe Chart). Dieses Kursmuster hilft nun bei der Ermittlung des nächsten Anlaufziels. Aus der Höhe der Tradingrange ergibt sich ein rechnerisches Anschlusspotenzial von rund 30 EUR bzw. ein Kursziel im Bereich von 150 EUR. Gleichzeitig wird das Risiko eines Fehlausbruchs gen Norden durch die hohe Relative Stärke (Levy) sowie durch das bestehende MACD-Kaufsignal reduziert. Dennoch gilt es unter Risikogesichtspunkten, das Hoch vom Dezember 2015 bei 117,10 EUR nicht mehr zu unterschreiten.

KRONES (Weekly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart KRONES

Quelle: Refinitiv, tradesignal²

Sie möchten börsentäglich kostenlose Technische Analysen zu DAX®, ausgewählten Aktien, Währungen und Rohstoffen erhalten?

Wichtige Hinweise

Werbehinweise

HSBC Continental Europe S.A., Germany

Derivatives Public Distribution

Hansaallee 3

40549 Düsseldorf

kostenlose Infoline: 0800/4000 910

Aus dem Ausland: 00800/4000 9100 (kostenlos)

Hotline für Berater: 0211/910-4722

Fax: 0211/910-91936

Homepage: www.hsbc-zertifikate.de

E-Mail: zertifikate@hsbc.de

2)Transaktionskosten und Ihr Depotpreis (Beispielrechnung in den Wichtigen Hinweisen) sind in der Darstellung nicht berücksichtigt und wirken sich negativ auf die Wertentwicklung der Anlage aus. Lesen Sie bitte die Wichtigen Hinweise, einschließlich der Werbehinweise.