Das Verhältnis zwischen Chance und Risiko

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Hierbei müssen Sie sich zunächst darüber im Klaren sein, an welchem Punkt eine bestehende Tradingposition aufgelöst wird, wenn die Entwicklung nicht in die erwartete Richtung geht. Dieser Punkt bildet den bindenden Stopp-Loss für den Trade und ist im Vorfeld zwingend festzulegen. Je nachdem, bei welchem Tradesetup die Position eingegangen wird, und auch unter Berücksichtung des Zeithorizonts in dem sich die Tradeentscheidung bewegt, gibt es verschiedene Möglichkeiten den Stopp-Loss zu setzen. Für die verschiedenen vorgestellten möglichen Einstiegssituationen sollen diese im Folgenden noch erläutert werden. Darüber hinaus bietet jedes Tradesetup die Möglichkeit, minimale Kursziele für die folgende, durch den Trader erwartete Kursbewegung zu ermitteln. Da es in allen Fällen darum geht, den übergeordneten Trend zu traden, wird kein maximales Kursziel festgelegt. Die Position oder zumindest ein Teil der anfänglichen Position wird so lange gehalten wie es durch den Markt ermöglicht wird. Häufig können Trades mit kleinen Kursgewinnen abgeschlossen werden, denen aber auch Trades mit kleinen, durch den Stopp-Loss begrenzten Verlusten gegenüberstehen. Anhand des nachfolgenden Beispiels soll auch ein zu erwartendes Minimalziel ermittelt werden. Nur über dieses wird dann das eigentliche Chance/Risiko-Verhältnis berechnet, welches darüber entscheidet, ob ein Trade eingegangen wird oder nicht.

Lässt sich aus einem Tradesetup beispielsweise ein notwendiger Stopp-Loss Punkt ermitteln, der 8 % vom Einstieg entfernt liegt, und darüber hinaus ein minimales Ziel, welches 18 % vom Einstiegskurs entfernt liegt, errechnet sich das Chance/Risiko-Verhältnis zu 18 % : 8 % = 2,25. Für einen Einstieg in eine Position ist dieses Chance/Risiko-Verhältnis günstig, da es oberhalb von 2 liegt. Ein Chance/Risiko-Verhältnis von 2 bedeutet, dass das Gewinnpotenzial doppelt so hoch ist wie das festgesetzte Risiko. Geht der Trader davon aus, am Kursziel die Hälfte der Position glattzustellen um die Gewinne zu realisieren, reichen diese Gewinne aus, um eine Verlustposition mit gleichem Kapitalrisiko, die sich prozentual nur halb so weit in den Verlust bewegt, auszugleichen. Selbstverständlich ist ein Chance/Risiko-Verhältnis oberhalb von 2 natürlich immer noch günstiger. Dieses sollte so hoch wie möglich, aber realistisch sein. Das Chance/Risiko-Verhältnis könnten Sie auch anhand des Gewinnpotenzials festlegen. Ermittelt sich das Potenzial des Tradesetups zu 8 %, kann der Stopp-Loss ca. 4 % unter dem Einstieg gesetzt werden und es besteht ein Chance/Risiko-Verhältnis von 2. Es ist dann aber die Frage, ob dieser Punkt des Stopp-Loss auch entsprechend des Tradesetups günstig gesetzt wurde. Es bringt wenig, den Stopp-Loss zwar mit einem günstigen Chance/Risiko-Verhältnis zu setzen wenn dieser anhand des Kursverlaufes aber nicht sinnvoll platziert werden kann. Sie müssen in diesem Fall eher davon ausgehen, dass eine derartige Festlegung des Stopp-Loss Ihre Trefferquote senkt, was dann wiederum ein noch höheres Chance/Risiko-Verhältnis bedingt. Werden Trades bei einem Chance/Risiko-Verhältnis unter 2 eingegangen, sollte auch die Trefferquote entsprechend höher als 50% sein. Bei einem Chance/Risiko-Verhältnis von 4 müsste der Trader allerdings nur noch eine Trefferquote von ca. 33% aufweisen, um die Verlusttrades durch einen Teilverkauf von 50% der Position am anvisierten Kursziel auszugleichen. Anhand der folgenden Beispiele für verschiedene Tradesetups soll das vorhandene Chance/Risiko-Verhältnis bis zum Minimalziel festgelegt werden aus dem sich dann ableiten lässt, ob die Tradingposition eingegangen werden kann.

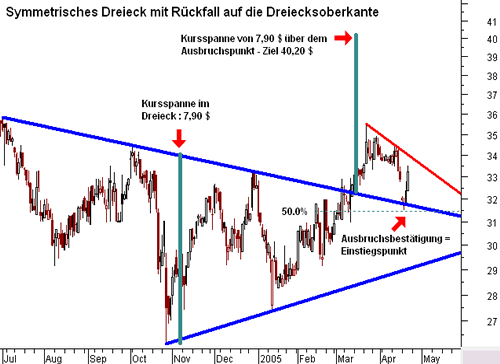

Ein Beispiel für die Bildung eines symmetrischen Dreiecks bildet die Aktie von RC2, deren Kursverlauf von Juli 2004 bis Mai 2005 in Abbildung 19 dargestellt ist. Übergeordnet befand sich die Aktie zu diesem Zeitpunkt in einer langfristigen Aufwärtsbewegung und fiel nach einem Hoch seit Juli 2004 zurück. Erkennbar ist eine symmetrische Dreiecksformation aus der im März 2005 der Ausbruch nach oben erfolgte. Auf die Dreiecksoberkante fiel die Aktie nach einem ersten Anstieg zurück und konnte sich hier wieder klar nach oben lösen. Ein Rückfall auf das 50 % Retracement einer mittelfristigen Aufwärtsbewegung war dabei ebenfalls erfolgt, so dass mit der anlaufenden Aufwärtsbewegung ein Einstiegssignal zum Ende des dargestellten Zeitraumes gegeben war.

Abbildung 19: Symmetrische Dreiecksformation bei der Aktie von RC2 mit Rückfall auf die Dreiecksoberkante auf Basis des Tagescharts

In diesem Fall ist die Frage zu beantworten, ob ein Einstieg nach den zwei starken Tagen ausgehend von der Dreiecksoberkante noch in Frage kommt. Zunächst kann der Stopp-Loss Punkt ermittelt werden, der bei 31,45 $, und damit 5 Cent unter dem Tief des Rücksetzers liegt. Die Aktie schloss zu diesem Zeitpunkt bei 33,24 $, was ein Risiko bis zum Stopp-Loss von 5,4% bedeutet. Das wahrscheinliche Kurspotenzial wird in diesem Fall aus der Dreiecksformation ermittelt. Die maximale Ausdehnung im Dreieck wird über dem Tief vom Oktober festgestellt und ergibt sich zu 7,90 $. Diese Kursspanne kann über den bei 32,30 $ liegenden Ausbruchspunkt anschließend nach oben projiziert werden und bietet ein Ziel bei 40,20 $. Gehen Sie jetzt vom letzten Schlusskurs aus, errechnet sich ein Potenzial von 20,9 % bis zum anvisierten Ziel bei 40,20 $. Das Chance/Risiko Verhältnis beträgt also 20,9 %: 5,4 % = 3,9. Dieser Wert liegt weit über 2, so dass ein Positionsaufbau bei dem vorhandenen Chartsetup als günstig angesehen werden kann. Um mit der Strategie eines Teilverkaufs der Hälfte der Position bei Erreichen des Kurszieles erfolg zu haben, ist bei einem solchen Tradesetup mit einem Chance/Risiko Verhältnis von rund 4,0 nur eine Trefferquote von 33 % notwendig. Bei gleichem Kapitalverlustrisiko der einzelnen Positionen würde der Verkauf der Hälfte einer Gewinnposition am Ziel ausreichen, um die Verluste von zwei Positionen auszugleichen, die durch den anfänglichen Stopp-Loss verkauft worden sind. Dabei bleibt Ihnen dann noch immer eine halbe Positionsgröße, die sich komfortabel im Gewinn befindet. Anders verhält es sich bei einem direkten Einstieg in die Ausbruchsbewegung aus dem Dreieck. Will der Trader sofort in die Ausbruchsbewegung im März einsteigen, würde der klassische Stopp-Loss unterhalb der Dreiecksunterkante bei 28 $ liegen. Ausgehend von einem Einstiegsniveau bei 32,50 $ bietet sich dann bei einem Risiko von knapp 14 % ein Potenzial bis zum unveränderten Ziel bei 40,20 $ von knapp 24 %. Das Chance/Risiko Potenzial errechnet sich zu 24 % : 14 % = 1,7. Kann der Trader von einer Trefferquote deutlich über 50 % ausgehen, sind solche Trades bei einem unter der Dreiecksunterkante gesetzten Stopp-Loss akzeptabel.

Autor: Marko Strehk/> - Headtrader vom Godmode Aktien Premium Tradingpaket & Godmode Absolute Return

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.