Das sind die wahren Renditebringer am Aktienmarkt

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- VerkaufenKaufen

Der eigentliche Zweck eines Unternehmens besteht darin, Gewinne für seine Eigentümer zu erwirtschaften. Bei Aktiengesellschaften sind die Eigentümer des Unternehmens die Aktionäre. Gute Unternehmen sind echte Renditebringer für ihre Eigentümer: Die Eigentümer müssen nur wenig Kapital bereitstellen, und die Unternehmen erzielen damit hohe Gewinne.

Aber welche Unternehmen sind besonders gut darin, mit dem von den Aktionären bereitgestellten Kapital hohe Gewinne zu erzielen? Die von Privatanlegern häufig ignorierte, aber doch sehr wichtige Kennzahl "Eigenkapitalrendite" (englisch: Return on Equity, oft abgekürzt als RoE) zeigt genau das.

Die Eigenkapitalrendite wird berechnet, indem man den Jahresüberschuss (Gewinn) eines Unternehmens durch sein Eigenkapital dividiert. Das Ergebnis wird als Prozentzahl ausgedrückt. Eine Eigenkapitalrendite von 20 Prozent bedeutet zum Beispiel, dass das Unternehmen in einem Jahr ein Fünftel seines Eigenkapitals als Gewinn verdient.

Die Eigenkapitalrendite gibt also an, wie viel, bezogen auf das Eigenkapital, als jährlicher Gewinn für die Aktionäre abspringt. Dieser Gewinn kann vom Unternehmen entweder in das Geschäft reinvestiert oder in Form von Dividenden an die Aktionäre ausgeschüttet werden.

Da das Eigenkapital der Teil des Unternehmens ist, der den Aktionären (und nicht den Gläubigern) gehört, ist die Eigenkapitalrendite eine Art "Verzinsung" des im Unternehmen gebundenen Kapitals der Aktionäre. Je höher die Eigenkapitalrendite, desto profitabler ist das Unternehmen in Relation zum Eigenkapital. Besonders bei einer beständig hohen Eigenkapitalrendite profitieren die Aktionäre über längere Zeiträume auch von einer Art Zinseszinseffekt. Das gilt allerdings nur dann, wenn das Unternehmen neu erwirtschaftete Gewinne mit einer ähnlich hohen Rendite wieder investieren kann wie das bereits im Unternehmen gebundene Kapital. Auf Dauer gelingt das wegen der zunehmenden Größe aber praktisch keinem Unternehmen.

Verschiedene Studien haben gezeigt, dass Aktien von Unternehmen mit einer hohen Eigenkapitalrendite im Schnitt tatsächlich besser performen als Aktien von Unternehmen mit einer schlechten Eigenkapitalrendite. Es ist also für Anleger durchaus lohnend, einen Blick auf diese bei Anlageentscheidungen oft ignorierte Kennzahl zu werfen. Durchschnittliche Unternehmen haben oft eine Eigenkapitalrendite von ungefähr 15 Prozent. Gute Unternehmen erzielen Eigenkapitalrenditen von mehr als 20 Prozent. Bei sehr guten Unternehmen kann die Eigenkapitalrendite aber noch deutlich höher liegen.

Allerdings hat die Kennzahl Eigenkapitalrendite ihre Fallstricke und sollte deshalb immer im Gesamtkontext betrachtet werden. Denn die Eigenkapitalrendite kann auch dadurch optimiert werden, dass ein Unternehmen mit sehr wenig Eigenkapital wirtschaftet und sein Geschäft vor allem mit Fremdkapital, also mit Schulden, finanziert. Eine hohe Verschuldung bedeutet aber gleichzeitig, dass das Unternehmen in Schwächephasen leicht in Schwierigkeiten geraten kann.

Um Unternehmen mit hoher Verschuldung auszuschließen, kann neben der Eigenkapitalrendite auch die Kennzahl Eigenkapitalquote betrachtet werden. Die Eigenkapitalquote gibt an, welchen Anteil am Gesamtkapital des Unternehmens das Eigenkapital einnimmt. Je höher die Eigenkapitalquote, desto solider ist das Unternehmen finanziert und kann auch mögliche Verluste ohne Kapitalerhöhung verkraften. Je höher die Eigenkapitalquote, desto besser. Unternehmen, die also sowohl eine hohe Eigenkapitalrendite als auch eine hohe Eigenkapitalquote aufweisen, erzielen eine hohe Rendite für ihre Aktionäre, ohne dies durch den übermäßigen Einsatz von Fremdkapital (also Schulden) zu tun. Eine Eigenkapitalquote von 20 Prozent und höher kann dabei in der Regel als ausreichend solide betrachtet werden, auch wenn es zwischen einzelnen Branchen in diesem Bereich große Unterschiede gibt.

Es gibt einen weiteren Grund, warum die Eigenkapitalrendite nicht isoliert betrachtet werden sollte: Aktionäre können in der Regel nicht zum Buchwert des Eigenkapitals Aktien erwerben. Dies wäre nur bei einem Kurs-Buchwert-Verhältnis von genau 1 der Fall. Aktien von gesunden Unternehmen, insbesondere von solchen mit hoher Eigenkapitalrendite, werden in der Regel zu einem Vielfachen des Buchwerts gehandelt. Deshalb ist es auch wichtig, darauf zu achten, keine Aktien von Unternehmen mit zu hoher Bewertung (zum Beispiel gemessen am Kurs-Gewinn-Verhältnis, abgekürzt KGV) zu erwerben. Dabei rechtfertigen Unternehmen mit einer hohen Eigenkapitalrendite allerdings in der Regel eine etwas höhere Bewertung als andere Unternehmen.

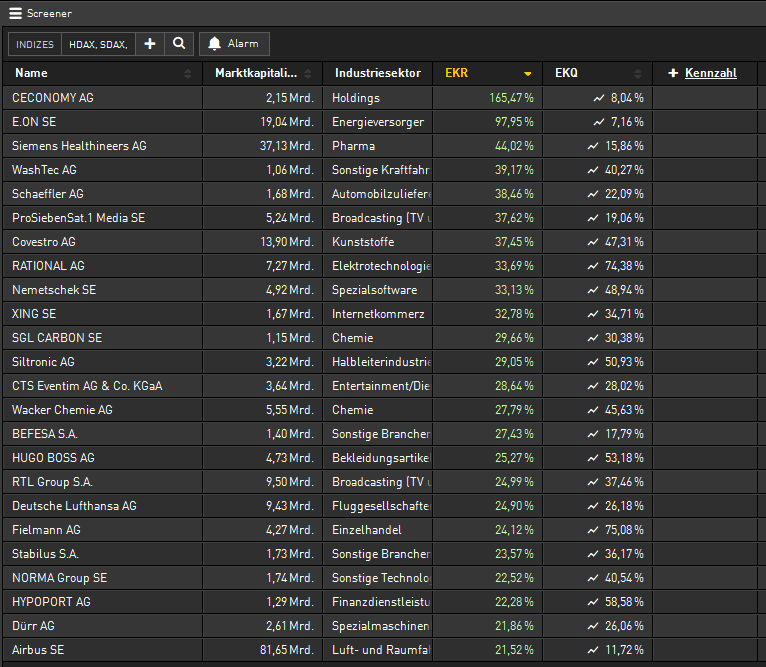

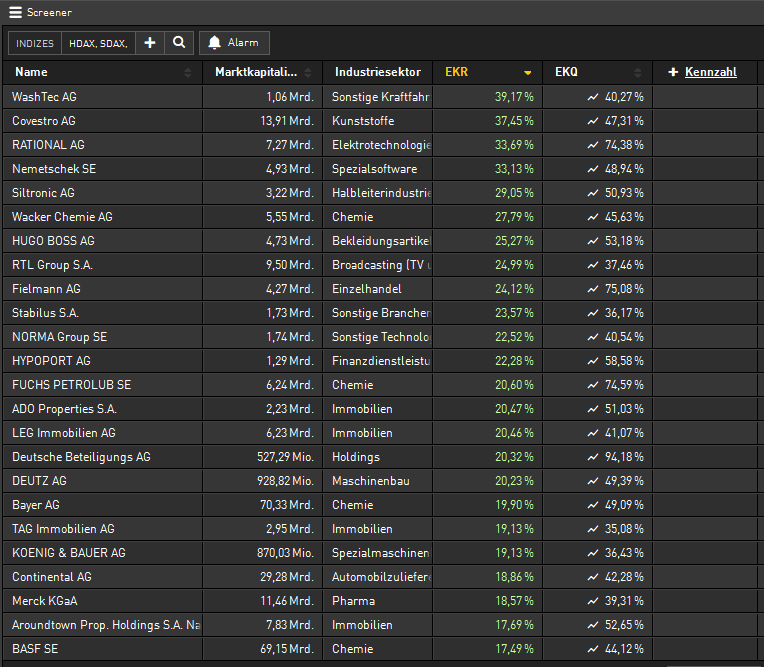

Welche Unternehmen sind nun die wahren Renditebringer am deutschen Aktienmarkt? Der folgende Screenshot aus dem Screener auf Guidants zeigt die Unternehmen aus DAX, TecDAX, MDAX und SDAX absteigend sortiert nach der Höhe der Eigenkapitalrendite.

Ceconomy und E.ON erreichen rechnerisch sehr hohe Eigenkapitalrenditen. Dies ist aber bei beiden Unternehmen letztlich nur auf die sehr hohe Verschuldung (gleichbedeutend mit einer geringen Eigenkapitalquote, vierte Spalte) zurückzuführen.

In einem weiteren Schritt setzen wir deshalb eine Eigenkapitalquote von mindestens 35 Prozent als zweiten Filter. Jetzt werden nur noch Unternehmen angezeigt, die nicht übermäßig verschuldet sind.

Zu den echten Renditebringern gehört beispielsweise der Waschanlagenbauer WashTec mit einer Eigenkapitalrendite von 39 Prozent. Diese hohe Eigenkapitalrendite wird nicht mit einer übermäßig hohen Verschuldung erreicht, wie die mit 40 Prozent solide Eigenkapitalquote zeigt. Hohe Eigenkapitalrenditen mit geringer Verschuldung erreichen auch der Kunststoffhersteller Covestro, der Küchengerätehersteller Rational und der Spezialsoftwareanbieter Nemetschek.

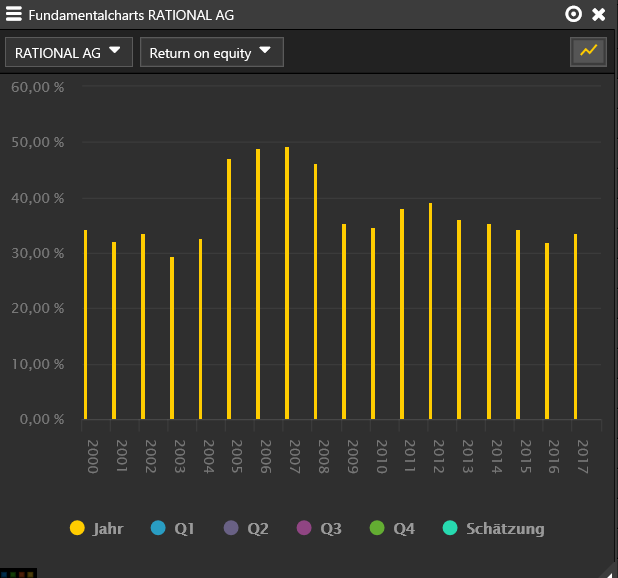

Rational erreichte sogar seit 2000 in fast jedem Jahr eine sehr starke Eigenkapitalrendite von mehr als 30 Prozent, wie der folgende Screenshot des Fundamentalcharts-Widget auf Guidants zeigt.

Die für das Screening in diesem Artikel verwendete Guidants-Vorlage finden Sie auf meinem Guidants-Desktop. Sie können die Vorlage nach den eigenen Vorstellungen um eine Vielzahl an weiteren Kennzahlen (ob technisch oder fundamental) ergänzen. Hier geht es zu meinem Guidants-Desktop!

Auch Starinvestor Warren Buffett kauft übrigens bevorzugt Aktien von Unternehmen mit einer hohen Eigenkapitalrendite und geringer Verschuldung. (Worauf Warren Buffett sonst noch achtet, erfahren Sie in diesem Artikel: Checkliste: Darauf achtet Warren Buffett beim Aktienkauf)

Sie interessieren sich für das Value-Investing, die Geldpolitik der Notenbanken oder andere interessante Anlagethemen? Folgen Sie mir kostenlos auf der Investment- und Analyseplattform Guidants, um keinen Artikel zu verpassen!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Ich kann einfach nichts damit anfangen, einfach (simple and stupid) Kennzahlen über einen schon vorher selektierten Markt laufen zu lassen.

Mir fehlt hier einfach der Anfang mit Werten, die dafür bekannt sind und dann diese zu vergleichen.

Schäffler ist bei dem Kurs ein Übernahmekanditat, hat die Sondersituation (Automotive und zudem Zulieferer) in der peer Group ist seit Diesel-Gate alles richtig günstig.

Im Chart (er zu kurz für eine echte Historie ist) steht ein alltime-Low. Damit max. ein Anti-Zykler.

Fundamental ist gerade die verbesserte Verschuldung seit 5 Jahren.

Andere Werte (wie Beiersdorf, Kronseder usw) fehlen wieder.

wer heute noch Rational kauft dürfte wohl etwas zu spät dran sein - sorry