Checkliste: Diese Aktien würde Warren Buffett kaufen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- VerkaufenKaufen

Warren Buffett ist eine lebende Legende. Mit seiner Beteiligungsgesellschaft Berkshire Hathaway hat der US-Amerikaner in den vergangenen Jahrzehnten nicht nur deutlich besser abgeschnitten als der Gesamtmarkt, sondern auch alle anderen Investmentmanager mit einem öffentlich verfügbaren Track-Record von mehr als 30 Jahren übertroffen. Mit einem geschätzten Vermögen von 88,5 Milliarden Dollar ist Buffett heute der drittreichste Mensch der Welt. Den allergrößten Teil seines Vermögens hat Buffett für die Zeit nach seinem Tod gemeinnützigen Organisationen vermacht.

Warren Buffetts Investmentansatz basiert auf dem sogenannten Value Investing, das Benjamin Graham, bei dem der junge Buffett einst studierte und für den er arbeitete, erfunden hat. Das Value Investing basiert darauf, in Aktien zu investieren, die im Verhältnis zu ihrem fundamentalen Wert aktuell niedrig bewertet sind. Buffett hat den Value-Ansatz allerdings weiterentwickelt und in seinen Investment-Entscheidungen zunehmend auch qualitative Faktoren berücksichtigt.

Es gibt viele verschiedene Versuche, den Investmentansatz von Warren Buffett zu kopieren und nachzubilden. In diesem Artikel soll ein möglichst einfacher Ansatz gewählt werden, der auf Aussagen von Buffett selbst basiert. In seinem Brief an die Aktionäre aus dem Jahr 2014 hat Buffett sechs Kriterien benannt, die erfüllt sein müssen, dass Berkshire Hathaway am Kauf eines Unternehmens interessiert ist. Buffetts Kriterien gelten ausdrücklich für den Kauf eines ganzen, nicht-börsennotierten Unternehmens durch Berkshire Hathaway. Aber Buffett selbst hat an anderer Stelle immer wieder betont, dass Anleger beim Aktienkauf genauso vorgehen sollten, wie wenn sie ein ganzes Unternehmen erwerben würden. Denn Aktien sind nichts anderes als Anteilsscheine eines Unternehmens. Wer eine Aktie kauft, erwirbt schließlich einen Anteil an einem Unternehmen.

| Exklusive Inhalte. Wertiger Zeitvorteil. Push-Benachrichtigungen. Einen ganzen Tag im Monat alle Services nutzen. Nur 9 Euro pro Monat. Jetzt Godmode PRO testen! |

Diese sechs Kriterien müssen laut Buffett erfüllt sein

- „Große Zukäufe"

Erläuterung: Dieses Kriterium ist für Privatanleger eher nicht relevant. Wegen der schieren Größe ist Berkshire Hathaway inzwischen nur noch an größeren Zukäufen ab einem Vorsteuergewinn von jährlich 75 Millionen Dollar interessiert. Alles andere würde sich schlicht nicht mehr lohnen. - „Bewiesene, beständige Gewinnkraft (Erwartungen für die Zukunft interessieren uns nicht, ebenso wenig „Turnaround"-Situationen)"

Erläuterung: Buffett ist an Unternehmen interessiert, die seit Langem Jahr für Jahr einen berechenbaren (und idealerweise sogar wachsenden) Gewinn erwirtschaften. Auf rosige Wachstumsprognosen für die Zukunft, die nichts mit der Entwicklung in der Vergangenheit zu tun haben, gibt Buffett nichts. - „Unternehmen, die gute Eigenkapitalrenditen erwirtschaften bei keiner oder nur geringer Verschuldung"

Erläuterung: Entscheidend sind beide genannte Faktoren. Eine hohe Eigenkapitalrendite lässt sich auch erzielen, indem wenig Eigenkapital vorgehalten wird und die Geschäftstätigkeit überwiegend schuldenfinanziert ist. Unter der Voraussetzung einer geringen Verschuldung ist eine hohe Eigenkapitalrendite ein Indiz dafür, dass ein Unternehmen eine starke Marktposition hat und damit auch über „pricing power", also Preissetzungsmacht, verfügt. Und genau solche Unternehmen sucht Buffett, wie er an anderer Stelle erläutert hat. - „Management bleibt an Bord"

Erläuterung: Nicht relevant für Privatanleger. Buffett will keine Unternehmen aufkaufen, für die er ein neues Management einsetzen muss. Relevant für Privatanleger ist allerdings, dass das Management vor allem am Wohl der Aktionäre und nicht in erster Linie an seinem eigenen Wohl interessiert sein sollte. Auch darauf achtet Buffett, wie er an anderer Stelle erläutert hat. - „Einfaches Geschäftsmodell (wenn zu viel Technologie involviert ist, verstehen wir es nicht)"

Erläuterung: Buffett hat immer wieder betont, dass Anleger nur in Unternehmen investieren sollten, deren Geschäftsmodell sie auch verstehen und damit beurteilen können. Buffett selbst hat immer wieder in Unternehmen mit sehr einfachen Geschäftsmodellen, insbesondere Konsumgüterhersteller, investiert. Paradebeispiele sind der Softdrink-Hersteller Coca-Cola oder der Ketchup-Produzent Kraft Heinz, die seit vielen Jahren zu den größten Positionen von Buffett gehören. Diese stellen aus einfachsten und billigsten Zutaten unter geringem Kapitaleinsatz ein Produkt her, das zu einem Vielfachen der Herstellungskosten verkauft werden kann. Um Technologieunternehmen hat Buffett meist einen weiten Bogen gemacht. - „Ein Angebotspreis (wir wollen nicht unsere Zeit oder die des Verkäufers verschwenden, indem wir über eine Transaktion reden, wenn der Preis unbekannt ist)"

Erläuterung: Als Value-Investor achtet Buffett natürlich darauf, nicht zu viel für ein Unternehmen zu zahlen. Allerdings ist Buffett die Unternehmensqualität wichtiger als der Kaufpreis, wie er an anderer Stelle betont hat.

Buffett-Unternehmen mit dem Guidants-Screener finden

Die von Buffett genannten Kriterien lassen sich insgesamt relativ gut auch mit dem Screener auf der Investment- und Analyseplattform Guidants abbilden. Im Folgenden wird eine Möglichkeit gezeigt. PROmax-Kunden erhalten die Screener-Vorlage auf meinem Guidants-Desktop im PROmax-Stream.

- „Große Zukäufe": Wir schränken die Ergebnisse auf Unternehmen mit einer Marktkapitalisierung von mindestens 100 Millionen Euro ein. Das ist nicht identisch mit den Vorgaben Buffetts, schließt aber sogenannte Micro-Caps aus.

- „Bewiesene, beständige Gewinnkraft": Dieses Kriterium lässt sich mit der Kennzahl „durchschnittliches Gewinnwachstum" abbilden. Wir geben vor, dass auf Sicht von fünf Jahren das Gewinnwachstum positiv gewesen sein muss, also die Gewinne nicht gesunken sein dürfen. Es lohnt sich allerdings auch ein manueller Blick auf die Gewinnhistorie (mit dem Guidants-Widget Fundamentalcharts).

- „Unternehmen, die gute Eigenkapitalrenditen erwirtschaften bei keiner oder nur geringer Verschuldung": Wir legen fest, dass die Eigenkapitalrendite mindestens bei zehn Prozent liegen soll. Die Vorgabe zur Verschuldung lässt sich über die Kennzahlen „Eigenkapitalquote" oder „Verschuldungsgrad" abbilden. Da bei börsennotierten Unternehmen die Verschuldung in der Regel deutlich höher ist und Buffett hier erfahrungsgemäß auch eine höhere Verschuldung akzeptiert, legen wir die Eigenkapitalquote „nur" auf mindestens 25 Prozent fest.

- „Management bleibt an Bord": nicht relevant.

- „Einfaches Geschäftsmodell (wenn zu viel Technologie involviert ist, verstehen wir es nicht)": Der Screener liefert Informationen zur Branche und (genauer) zum Industriesektor, in dem ein Unternehmen tätig ist. Eine genaue Analyse des Geschäftsmodells muss natürlich manuell erfolgen.

- „Ein Angebotspreis (wir wollen nicht unsere Zeit oder die des Verkäufers verschwenden, indem wir über eine Transaktion reden, wenn der Preis unbekannt ist)": Als einfaches Bewertungskriterium nehmen wir das Kurs-Gewinn-Verhältnis (KGV) mit auf und legen fest, dass es nicht über 17 liegen soll, obwohl Buffett selbst bei Unternehmen hoher Qualität teilweise auch deutlich höhere Bewertungen akzeptiert. Wir ignorieren außerdem alle Werte mit einem KGV unter 7, da hier oft eine Sondersituation vorliegt oder das angegebene KGV aus anderen Gründen unzuverlässig ist.

|

Eine Plattform für alles – auch das Trading. Jetzt nahtlos über Guidants handeln! |

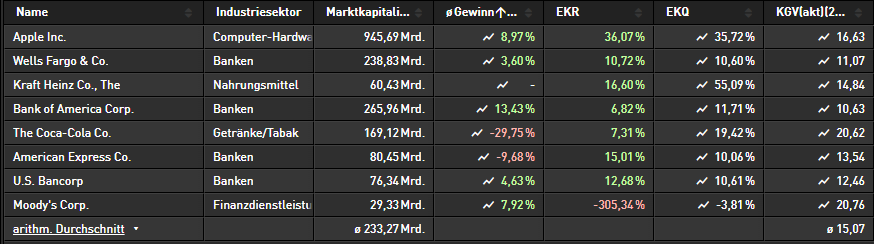

Die Ergebnisliste sortieren wir absteigend nach der Marktkapitalisierung. Die folgende Grafik zeigt die nach Marktkapitalisierung größten Unternehmen, die unsere Interpretation der Buffett-Kriterien erfüllen.

Insgesamt erfüllen 171 Werte die vorgegebenen Kriterien. In der Ergebnisliste tauchen einige Unternehmen auf, an denen Buffett tatsächlich beteiligt ist, etwa Apple, aber natürlich noch deutlich mehr Aktien, die Buffetts Investmentholding Berkshire Hathaway nicht im Depot hat. Der Screenshot oben zeigt nur die nach Marktkapitalisierung größten Werte, die die vorgegebenen Kriterien erfüllen.

Wie gut aber stimmen die Aktien, die Buffetts Investmentholding Berkshire Hathaway tatsächlich im Depot hat, mit den genannten Kriterien überein? Die folgende Screener-Grafik zeigt die acht Aktienbeteiligungen von Berkshire Hathaway, die zuletzt mehr als zwei Prozent des Depotvolumens von Berkshire ausmachten. Bei einigen Kriterien ergibt sich eine recht gute Übereinstimmung mit den angesetzten Screener-Werten.

Von den acht größten Aktienpositionen von Berkshire Hathaway ergibt sich folgende Übereinstimmung mit unserer Kriterienliste:

- Marktkapitalisierung: Wenig überraschend erfüllen alle großen Berkshire-Positionen die Vorgabe von „mehr als 100 Millionen Euro".

- Gewinnentwicklung: Fünf von acht großen Berkshire-Positionen hatten in den vergangenen fünf Jahren eine positive Gewinnentwicklung. Ein Unternehmen (Kraft Heinz) existierte in seiner jetzigen Form vor fünf Jahren noch nicht, da es erst 2015 aus einer Fusion hervorging.

- Eigenkapitalrendite: Fünf von acht großen Berkshire-Positionen haben eine Eigenkapitalrendite von mehr als zehn Prozent.

- Eigenkapitalquote: Hier liegt nur eine geringe Übereinstimmung vor. Bei großen Aktienbeteiligungen akzeptiert Buffett offensichtlich auch eine höhere Verschuldung (bzw. er definiert sie nicht über die Eigenkapitalquote). Klammert man allerdings die Finanzwerte aus, die alle deutlich geringere Eigenkapitalquoten haben, erfüllen alle drei verbliebenen Werte das Kriterium einer Eigenkapitalquote von über 25 Prozent.

- KGV: Nimmt man das erwartete KGV für 2019, haben sechs der acht größten Buffett-Beteiligungen ein KGV zwischen sieben und 17.

Von den größten Aktienpositionen erfüllt nur Apple sämtliche Kriterien, die wir für das Screening verwendet haben. Apple macht allerdings inzwischen rund 24 Prozent am US-Aktienportfolio von Berkshire Hathaway aus und ist damit der mit Abstand größte Wert im Buffett-Portfolio.

Wie man Buffett mit dem Momentum-Ansatz kombiniert

Warren Buffett achtet bei seinen Investment-Entscheidungen nach eigenen Aussagen nicht auf die Kursentwicklung der Aktien, sondern betrachtet ausschließlich fundamentale Kriterien. Das muss Anleger aber nicht davon abhalten, auch Kriterien wie die Trendstärke in Anlage-Entscheidungen miteinzubeziehen.

Aus wissenschaftlichen Untersuchungen ist bekannt, dass Aktien, die in der Vergangenheit eine positive Wertentwicklung gezeigt haben, im Schnitt auch in Zukunft eine positivere Performance zeigen als andere Aktien. Dies ist auch als Momentum-Effekt bzw. Momentum-Faktor bekannt.

Um trendstarke Aktien zu identifizieren, nutzen wir das Konzept der relativen Stärke nach Levy (kurz: RSL). Konkret legen wir fest, dass der RSL-Wert sowohl für 14 Wochen als auch für 27 Wochen über eins liegen muss. Die folgende Abbildung aus dem Screener zeigt die 25 Aktien mit dem höchsten RSL-Wert von 27 Wochen, die die Kriterien erfüllen. Diese Aktien erfüllen also nicht nur die Kriterien von Warren Buffett, sondern haben in den vergangenen 14 und 27 Wochen auch noch ein positives Kursmomentum gezeigt.

Fazit: Der Investmentansatz von Warren Buffett lässt sich mit quantitativen Vorgaben zwar nicht vollständig einfangen, aber doch einigermaßen. Quantitative Screenings nach den genannten Kriterien eignen sich auf jeden Fall dazu, mögliche Kaufkandidaten aufzuspüren, die auch Buffett gefallen dürften. Eine genauere Analyse „von Hand" wird dadurch aber nicht überflüssig. Wie gezeigt lässt sich der Ansatz von Warren Buffett mit dem Guidants-Screener zudem wunderbar mit einem Momentum-Ansatz kombinieren.

Buffett selbst hat übrigens die Erfahrung gemacht, dass ihm viele Unternehmen zum Kauf angeboten werden, die mit den von ihm benannten Kriterien wenig zu tun haben: „Wenn man einen Collie kaufen will, wird man von vielen Leuten angerufen, die einem ihren Cocker-Spaniel verkaufen wollen", schreibt Buffett im Aktionärsbrief des Jahres 2014.

Sie interessieren sich für das Value Investing, die Geldpolitik der Notenbanken oder andere interessante Anlagethemen? Folgen Sie mir kostenlos auf der Investment- und Analyseplattform Guidants, um keinen Artikel zu verpassen!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Fakt ist aber auch, dass es doch schon weitaus bessere Kaufgelegenheiten gegeben hat. Wer will schon was verpassen. Ich bin investiert.

Erwähnen könnte man noch, dass Buffett derzeit mangels Kaufgelegenheten auf rekordhohen Cashbeständen von rund 110 Milliarden USD sitzt.

https://www.handelsblatt.com/f...