Das Geheimnis des Börsenerfolgs

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Man verdient Geld an der Börse, indem man Aktien teurer verkauft als man sie gekauft hat. Richtig? Klar, doch die Kursentwicklung ist nicht alles für den Anlageerfolg. Anleger vergessen gerne die Dividenden, also die Gewinnausschüttungen der Unternehmen an ihre Aktionäre, die für die langfristige Performance mindestens so wichtig sind wie die Kursentwicklung.

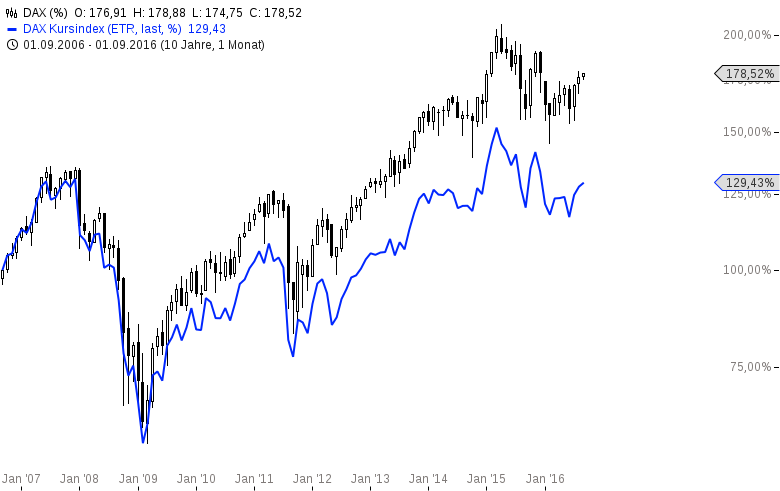

Wie wichtig Dividenden tatsächlich sind, zeigt ein Vergleich zwischen dem DAX-Performanceindex und dem DAX-Kursindex. Beim Kursindex bleiben die Dividenden unberücksichtigt, beim Performanceindex werden sie hingegen reinvestiert. Der folgende Chart vergleicht die Entwicklung zwischen Performance- und Kursindex für die vergangenen zehn Jahre. Während der Kursindex nur um rund 29 Prozent zulegen konnte, stieg der Performanceindex um ganze 78 Prozent.

Hätte ein Anleger vor zehn Jahren also in den DAX investiert (zum Beispiel über einen ETF), so hätte er allein an Kursgewinnen nur eine Performance von 29 Prozent erzielt. Inklusive der erhaltenen (und reinvestierten) Dividenden wären es hingegen stolze 78 Prozent gewesen.

Die von den DAX-Unternehmen ausgeschütteten Dividenden waren also für den Anlageerfolg viel wichtiger als die reinen Kursgewinne der Aktien. Je länger der Betrachtungszeitraum, umso mehr gilt: Entscheidend für den Anlageerfolg ist nicht die Kursentwicklung allein, sondern die Kursentwicklung plus der erhaltenen Dividenden. Das gilt vor allem dann, wenn die Dividenden reinvestiert werden, denn hier profitiert der Anleger vom Zinseszinseffekt.

Doch warum ist die Dividende so wichtig? Betrachtet man allein den Tag der Ausschüttung, dann sind Dividenden tatsächlich ein Nullsummenspiel: Der Kurs wird ja um die ausgeschüttete Dividende bereinigt - der sogenannte Dividendenabschlag. Bei der Ausschüttung selbst handelt sich nur um eine Vermögensverlagerung, vom Unternehmen (das den Anlegern gehört) auf das Privatkonto der Anleger. Ein irgendwie gearteter Ertrag ist mit der Dividendenausschüttung für den Anleger nicht verbunden.

Doch diese Betrachtung ignoriert vollkommen, dass ein Unternehmen in der Regel erst verdienen muss, was es als Dividende an die Anleger ausschütten will. Dividenden werden nicht aus der Substanz des Unternehmens gezahlt, sondern aus den Gewinnen. Die Gewinne wiederum haben einen echten Vermögenseffekt: Sie mehren das Vermögen des Unternehmens und damit das Vermögen seiner Aktionäre.

Unternehmen, die nachhaltig profitabel sind und sich nicht mehr in der Phase des starken Wachstums befinden, schütten in der Regel auch einen Teil ihres Gewinns an die Aktionäre aus. Studien haben wiederholt gezeigt, dass Dividendenzahler auf lange Sicht eine bessere Performance versprechen als Nicht-Dividendenzahler. Dividenden sind deshalb eine Art Qualitätsmerkmal für gute Unternehmen. Das gilt besonders dann, wenn Unternehmen ihre Dividenden kontinuierlich anheben oder zumindest nicht senken. Unternehmen, die seit mindestens 25 Jahren ihre Ausschüttung ohne Unterbrechung angehoben haben, werden auch als Dividendenaristokraten bezeichnet.

Exklusiv für Abonnenten von Guidants PROmax betreue ich auf meinem Guidants-Desktop zwei Musterdepots. Im Value-Musterdepots sind unter anderem die Aktien von zwei Dividendenaristokraten enthalten. Diese beiden Unternehman haben ihre Ausschüttung seit 32 bzw. seit 54 Jahren kontinuierlich angehoben. Alle Vorteile von Guidants PROmax finden Sie hier!

Klicken Sie hier, um mir auf Guidants zu folgen!

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

So viel angesprochen und mitten drin aufgehört.

Ich bin mir (ehrlich) nicht einmal sicher ob der Vergleich, perfo versus Kurs irgend etwas bringt.

Aus Sicht eines EMI´s sicher, da ja etwas verkauft werden soll.

Rein aus statistischen Gründen wird es schon schwieriger. Cost Average Faktor ist auch nur reine Theorie und wurde mit praktischen Zahlen widerlegt. Chargen hingegen sind die Performer.

Aus Sicht des Anlegers beginnt hier erst die Arbeit.

Es gilt FIFO und Gebühren plus Aufwand.

Daher wäre ETF gut, wenn nur die Gebühren und die Branchenlastigkeit vieler Indizes nicht wäre.

Aktien verursachen keine Pauschalkosten und Re-Invest gibt es auch via DRIP/Scrip.

Öffentlich liest man leider nur von Zertifikate-Händlern oder darf sich an einem immer wieder kehrenden Paradox aufreiben.

Zb Augur schreibt über Berkshire und erklärt nie, wie diese Holding eben funktioniert.

Berkshire als Invest zu empfehlen ist dann der Hohn pur (danixverstanden) blackrock ist namentlich nicht mal weit weg...

Was einem aber nur etwas bringt, wenn man in entsprechende thesaurierende ETFs oder Fonds investiert ist. Dann muss man aber doch noch schauen, ob ein ausschüttender ETF nicht sinnvoller ist, um den Sparerpauschbetrag auszuschöpfen.

Denn mal ehrlich: Bei 3% Dividende und 10000€ Investitionshöhe kann man sich das reinvestieren sparen. Die Transaktionskosten sind einfach zu hoch.

Sehr guter Reminder für alle Amateur-Anleger. Besonders wichtiger Artikel für die Newbies! Alles was cool aussieht - wie z.B. eine Rendite einer Aktie von 30% in 12 Monaten bringt nix Nachhaltiges, wie jedes Jahr z.B. 3% Dividende...die noch dazu (öfters?) year-over-year gar angehoben wird (tlw. zweistellig %-wise) !