Das Ende unseres Geldsystems?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Hinweis: Dieser Beitrag erschien zuerst in unserem Premium-Service stock3 PLUS. Du kannst stock3 PLUS 14 Tage kostenlos testen. Jetzt ausprobieren!

Irgendwann findet alles ein Ende, auch das jetzige Geldsystem. Ob ich das zu meinen Lebzeiten noch erlebe (statistisch gesehen sind es noch 44 Jahre), steht auf einem anderen Blatt. Politik, Gesellschaft und Notenbanken haben in den vergangenen 15 Jahren viel gelernt, wenn es um Krisenmanagement geht.

Das wurde 2020 eindrucksvoll unter Beweis gestellt. Die Welt ging im März 2020 in den Lockdown. Präzedenzfälle gab es nicht. In den ersten Tagen war die Panik groß. Drei Wochen später war zumindest der Finanzmarkt überzeugt: Wir schaffen das.

Genau drei Jahre später wird eine Bankenkrise zumindest vorerst im Keim erstickt. Es dauerte keine zwei Wochen, da war die Krise praktisch schon vergessen. Die nächste Krise kommt bestimmt, doch die Reaktionszeit darauf wird immer besser und die Maßnahmen werden immer effektiver.

Das Überwinden der Krisen hat ein Erfolgsrezept. Notenbank und Staat ziehen an einem Strang. Es wird nicht lange gefeilscht. Die Notenbank tut, was sie tun muss und der Staat stellt Garantien aus. Ob die Garantien für die Bankenrettung ziehen, weiß heute niemand. Dass Regierungen sehr viel Geld für die Bewältigung der Pandemie ausgegeben haben, steht inzwischen wohl fest.

Im Gegensatz zu der Zeit nach 2008 kam es zu keiner Staatsschuldenkrise. Die Notenbank garantierte den Staat. Der eine garantiert je nach Wesen der Krise den anderen. Das ist ein Erfolgsrezept. Die Krise, die dieses Rezept unterwandert, kann nur eine sein: Vertrauensverlust in Staat und Notenbank selbst.

Ob es dazu kommt, sei dahingestellt. Das Vertrauen ist derzeit solide. Die gegenseitigen Garantien wirken. Dadurch gelingt etwas, das früher nicht gelang. Eine Krise in einem Sektor der Wirtschaft (Haushalte, Nicht-Finanzunternehmen, Finanzunternehmen) kann einfach auf Staat und Notenbank übergewälzt werden.

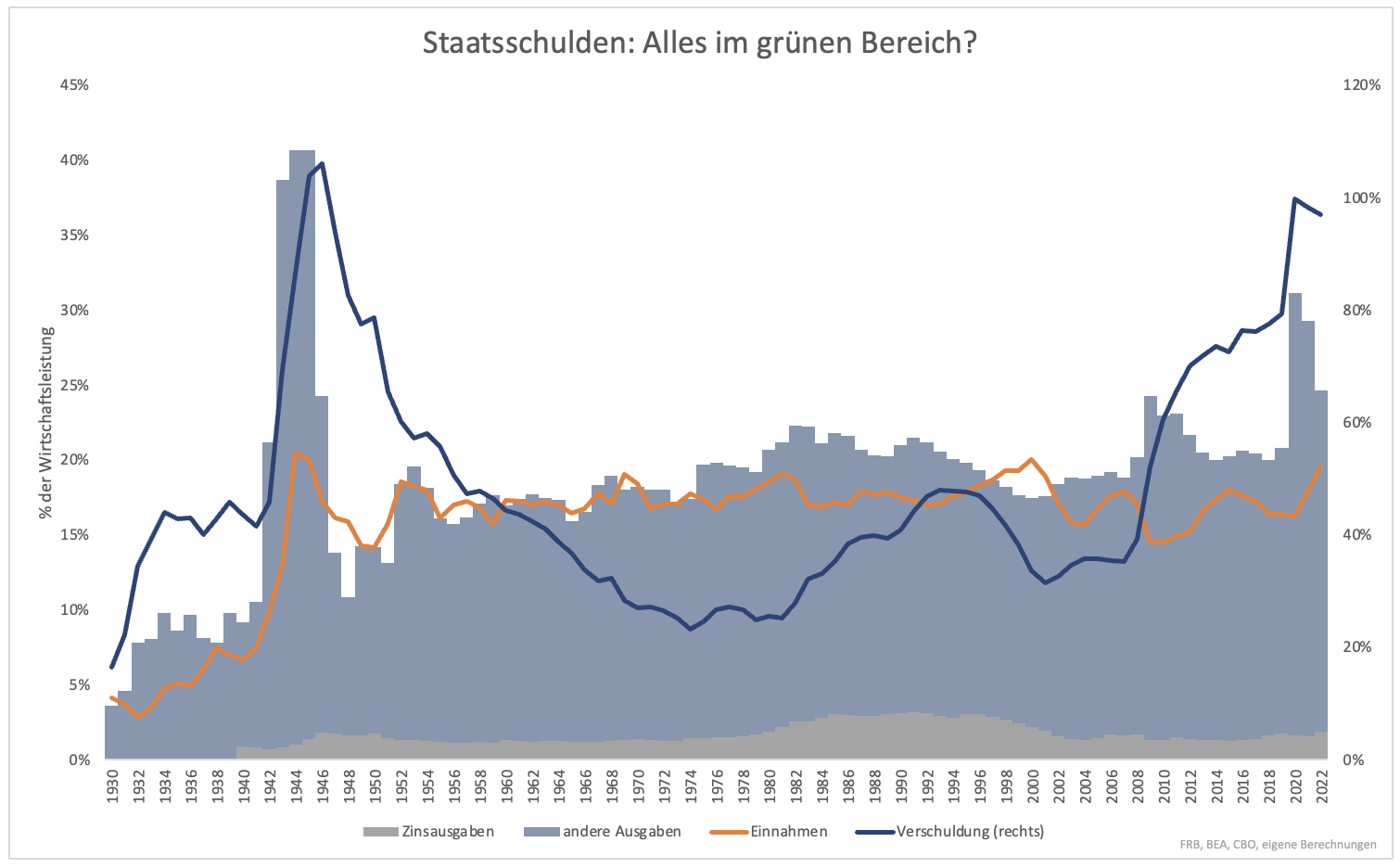

Genau das geschah während der Pandemie. Die Staatsverschuldung stieg zwar zunächst rasant an, doch inzwischen sorgt hohe Inflation für eine Reduktion der Verschuldung. Langfristig bleibt das Problem, dass die Ausgaben die Einnahmen übersteigen (Grafik 1). Das gilt nicht nur für die USA.

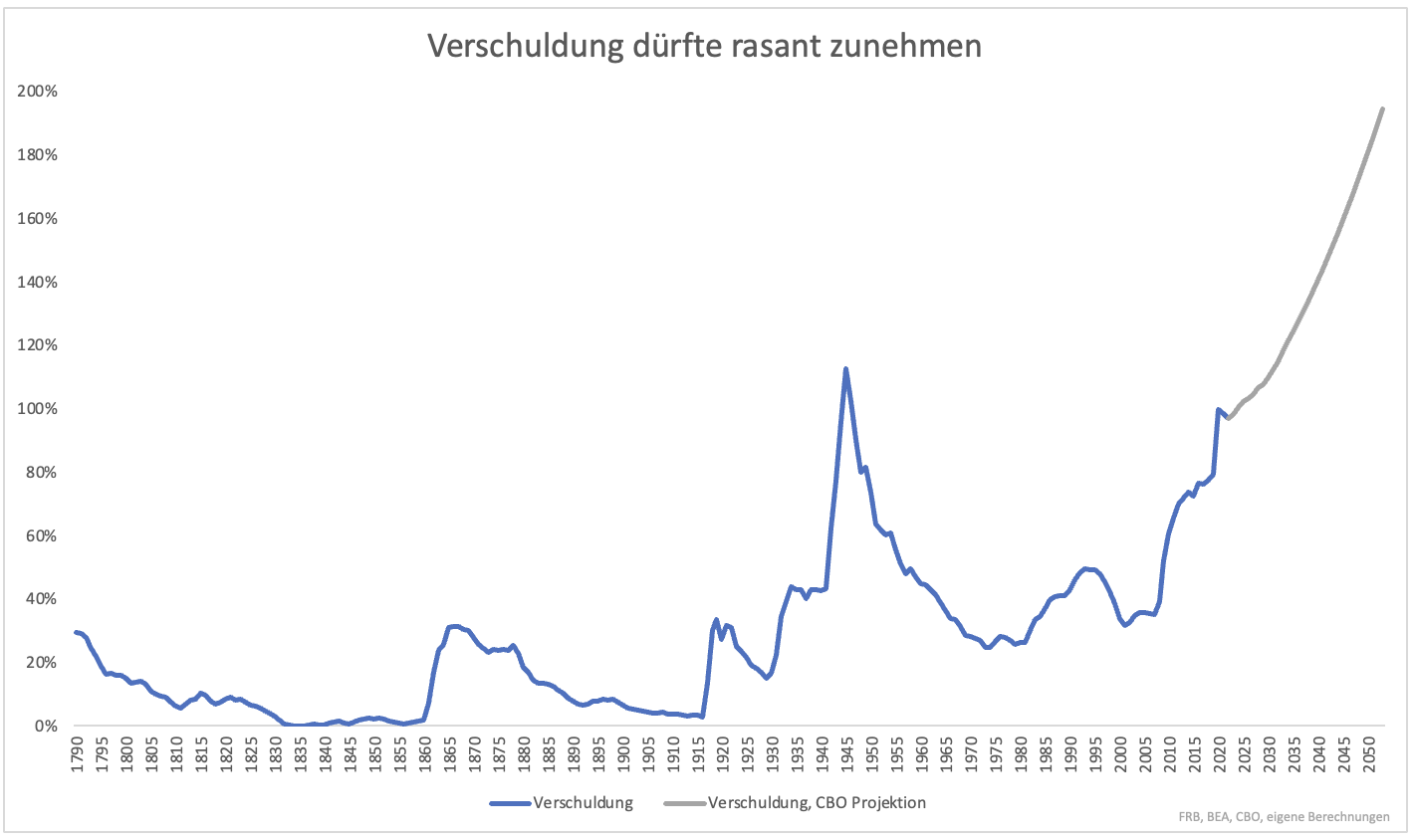

Das Congressional Budget Office (CBO) geht von einer Verdopplung der Verschuldung bis Mitte des Jahrhunderts aus (Grafik 2). Die Annahme ist nicht unrealistisch. Bereits beschlossene Ausgaben garantieren ein Defizit von mindestens 5 % pro Jahr.

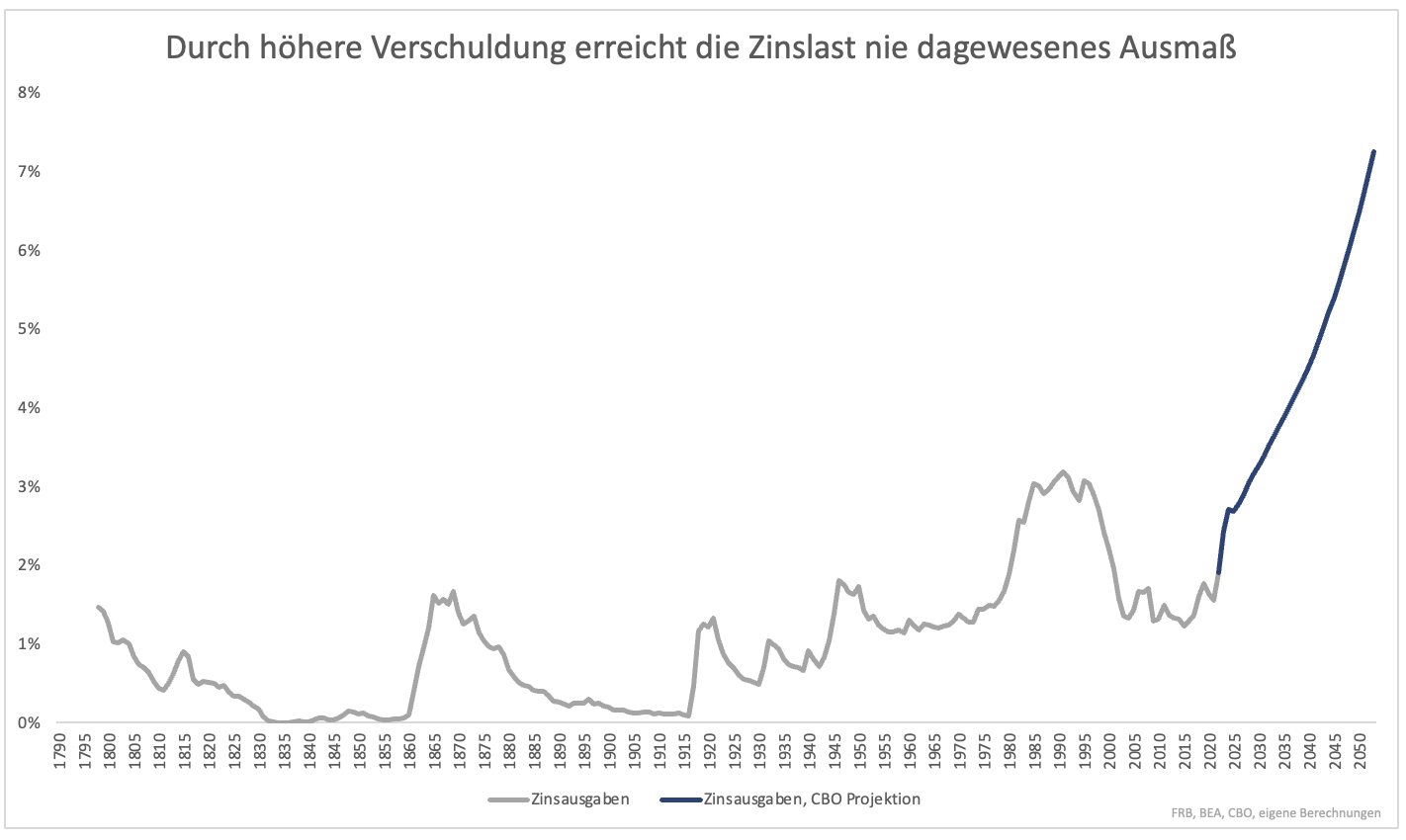

Gleichzeitig steigen die Zinsen. Die Zinslast wird aller Voraussicht nach von 2 % der Wirtschaftsleistung auf 7 % steigen (Grafik 3). Damit kommt ein Teufelskreis in Gang. Werden Ausgaben radikal gekürzt, um die Schulden tragfähig zu halten, kollabiert die Wirtschaft. Damit ist das Schuldenproblem nicht gelöst. Gleiches gilt für erdrückende Steuererhöhungen.

Inflation ist aktuell eine Lösung. Notenbanken halten jedoch daran fest, dass die Inflation unter Kontrolle gebracht werden muss. Einige geldpolitische Unfälle gab es deswegen bereits. Weitere werden folgen. Die Zinsen, die notwendig sind, damit die Staatsverschuldung tragfähig bleibt, liegen bei weniger als 2 %. Das ist unrealistisch.

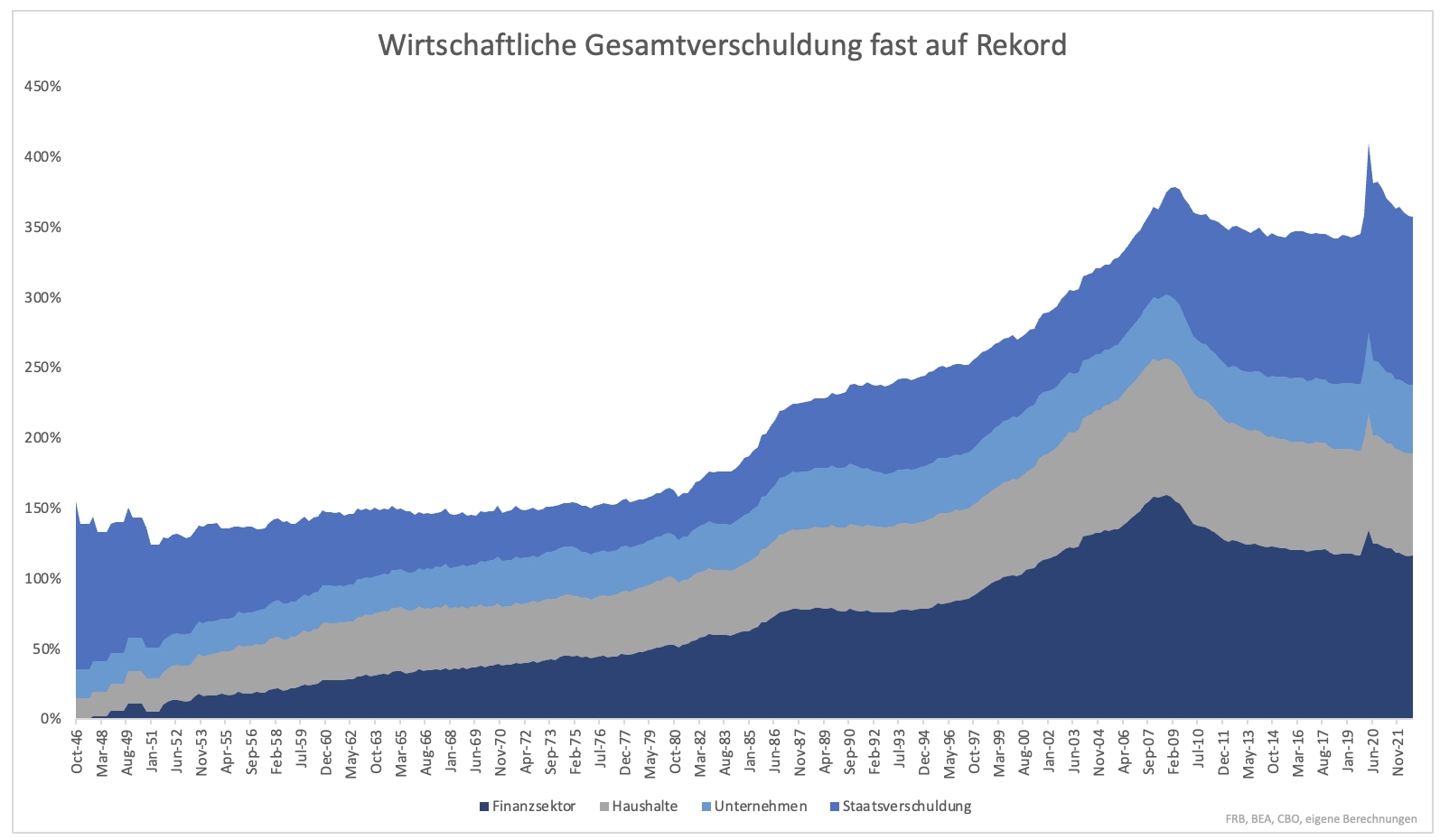

Bis die Verschuldung effektiv zu hoch ist, dauert es noch Jahre. Der starke Schuldenanstieg der letzten Jahre ging fast ausschließlich auf das Konto des Staates (Grafik 4) und solange die Garantie der Notenbank wirkt, ist alles in Ordnung.

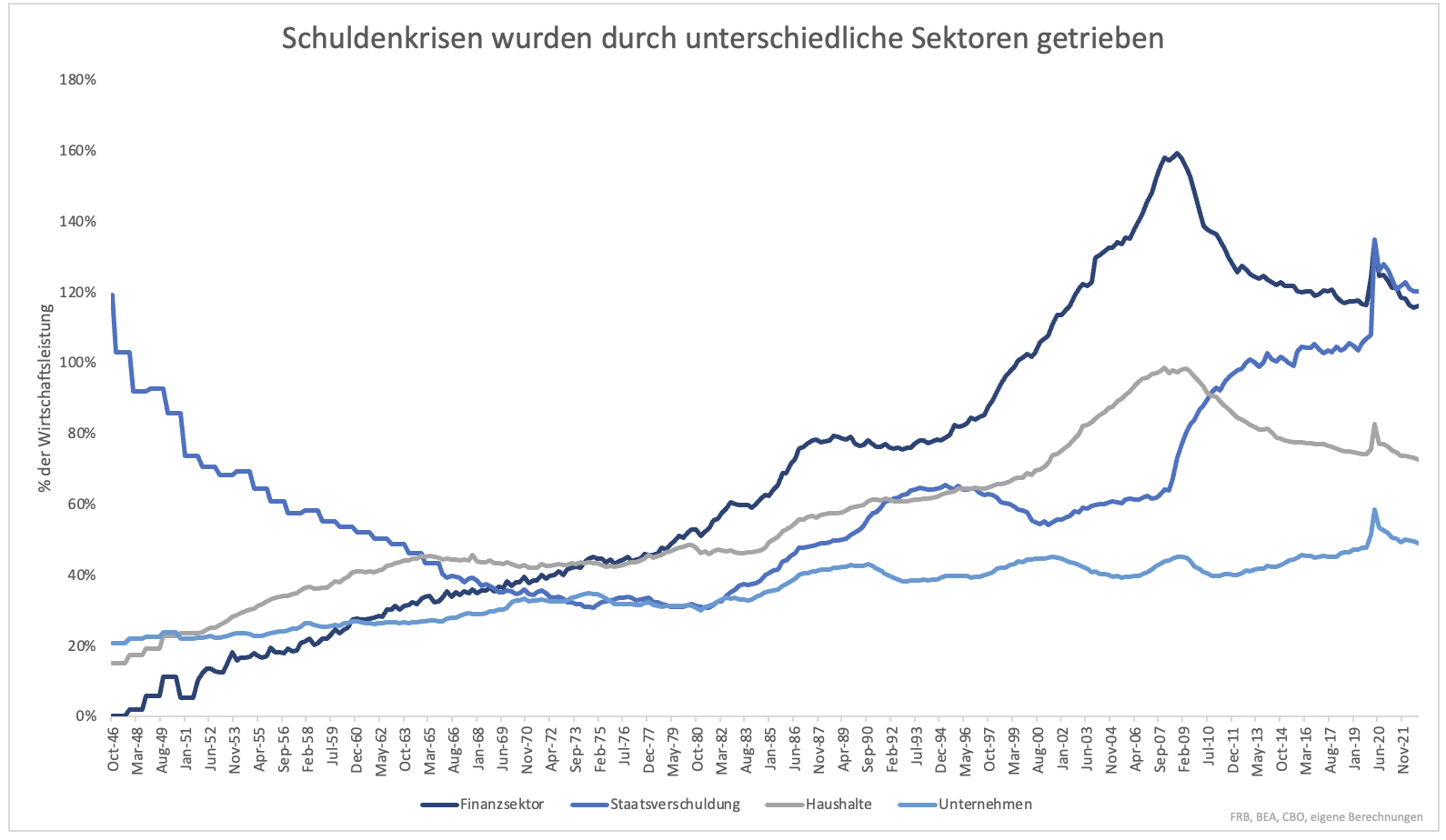

Frühere Krisen wurden durch Schuldenexzesse in einzelnen Sektoren ausgelöst. Bis Mitte der 80er und bis 2008 war es ein zu schneller Anstieg im Finanzsektor. Bei Haushalten war es ein zu schneller Anstieg bis 1965 und ebenfalls 2008. Unternehmen übertrieben es 1990, 2000 und 2008.

Bei allen nichtstaatlichen Sektoren hat sich die Verschuldung wieder normalisiert. Nur beim Staat bleibt durch die Pandemie ein nachhaltiger Anstieg bestehen (Grafik 5). Solange der Staat die Kapazität hat, Exzesse anderer Sektoren zu übernehmen, bleibt die ganz große Krise aus. Die Staatsfinanzen stehen nun aber selbst zunehmend auf wackeligen Beinen. Wenn die Schieflage zu offensichtlich wird, hilft auch die Garantie der Notenbank nicht mehr. Bis dahin vergeht noch viel Zeit und es sind zumindest systemgefährdende Schuldenkrisen oder Bankmissmanagement nichts, was die ganz große Krise auslösen wird. Vorerst.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 50 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.