Das chinesische Ungleichgewicht

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

- China ist in der Realwirtschaft ein Riese, in der Finanzwirtschaft ein Zwerg.

- Das kann nicht ewig so weitergehen. China wird seine Geld- und Kapitalmärkte stärker öffnen und seinen Wechselkurs aufwerten müssen.

- Es wird aber noch lange dauern, bis der Renminbi an die Bedeutung des USD als internationale Reservewährung herankommt.

Der bekannte amerikanische Währungsexperte Barry Eichengreen hat einmal eine interessante Geschichte zur Entwicklung des USD erzählt. Vor etwas mehr als 100 Jahren, zu Beginn des ersten Weltkrieges, waren die Amerikaner die größte und bedeutendste Handelsnation der Welt. Keiner konnte Ihnen das Wasser reichen. Ihre Produkte wurden überall gefragt. Und wie wurde der Handel finanziert? Nicht wie man erwarten würde in USD, sondern vornehmlich in Britischen Pfund. Selbst die amerikanischen Unternehmen wickelten ihre Zahlungen über das schon damals dominierende Finanzzentrum London ab. Sterling war die Schlüsselwährung der Welt. Der Greenback fristete ein Schattendasein. Auch der Kapitalverkehr vollzog sich weitgehend in Pfund Sterling.

Kommt Ihnen das bekannt vor? Richtig. Es ist eine ähnliche Situation wie die, in der sich heute die Volksrepublik China befindet. Sie ist bei weitem der größte Exporteur der Welt. Sie ist die zweitgrößte Volkswirtschaft auf der Erde. Sie hat die größten Währungsreserven von allen Ländern. Seit zwei Jahren gehört seine Währung offiziell zu den fünf Reservewährungen der Welt. Aber tatsächlich spielt sie keine Rolle. Von den globalen Währungsreserven werden weniger als 1 % in Renminbi gehalten, verglichen mit 63 % in USD oder 23 % in Euro.

Bei der reinen Außenhandelsfinanzierung sieht es etwas besser aus. 16 % der chinesischen Exporte werden heute

in Renminbi fakturiert. Aber wenn man den Welthandel insgesamt nimmt, dann kommt man auch hier nur auf einen Anteil von knapp 2 %, der in Renminbi abgewickelt wird. Die regionalen Clearing-Stellen, die in den letzten Jahren in vielen Städten (auch in Frankfurt) mit viel Verve aufgebaut wurden, haben die in sie gesetzten Erwartungen nicht erfüllt.

Es gibt also eine Diskrepanz zwischen der realwirtschaftlichen Bedeutung Chinas in der Welt und der Rolle, die die chinesische Währung in der Finanzwelt spielt. China ist realwirtschaftlich ein Riese, aber monetär ein Zwerg. Das

ist ein gewaltiges Ungleichgewicht.

Kann das so bleiben? Vor hundert Jahren hat sich das im Fall der USA schnell geändert. Schon zehn Jahre nach Ausbruch des ersten Weltkrieges hatte der Greenback das Pfund Sterling in allen Bereichen überholt. Es wurde mehr Handel in USD fakturiert als in Pfund. Der Anteil des USD an den Weltwährungsreserven war höher als der in Pfund. Der USD war mit einem Mal die Schlüsselwährung der Welt geworden. Das Pfund hat sich nie wieder richtig erholt.

Ich vermute, in China gibt es nichts, was sich die Verantwortlichen mehr wünschten als so eine Entwicklung auch bei ihnen. Die geringe Bedeutung des Renminbis kratzt an ihrem Selbstverständnis. Sie ist ein Makel für ein so stolzes und statusbewusstes Volk. Sie möchten auch in monetärer Hinsicht auf Augenhöhe mit den USA sein.

Das ist auch machbar. China hätte dafür aber einen hohen Preis zu zahlen. Das erste ist, dass es seinen Geld- und Kapitalmarkt öffnen und seine Währung konvertibel machen müsste. Es kann keine internationale Reservewährung geben, die sich nach außen durch Kapitalverkehrskontrollen abschottet. Rein wirtschaftlich gesehen hätte das auch für China Vorteile. Geld und Kapital würden nicht mehr staatlich gelenkt, sondern könnten dorthin fließen, wo sie den größten Ertrag bringen. Politisch ist es aber in einer zentralgeleiteten Wirtschaft schwer umzusetzen. Dies insbesondere in einer Zeit wie heute, in der die Marktwirtschaft eher zurückgedrängt und mehr und mehr Macht in Peking konzentriert wird.

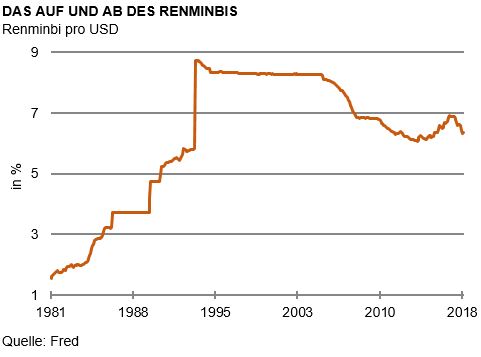

Der zweite Preis ist, dass der Wechselkurs der chinesischen Währung mehr den Kräften des Marktes überlassen wird. Bisher wird der Kurs des Renminbis stark reguliert. Vor 25 Jahren wurde er von dem damaligen Parteiführer Deng Xiaoping drastisch abgewertet (siehe Grafik). Das war Teil der damaligen Industrialisierungsstrategie. Seit 2005 wertet sich der RMB leicht auf. Die Zentralbank achtet aber streng darauf, die Entwicklung unter Kontrolle zu halten. Die Grafik zeigt, dass sich der dramatische Aufstieg Chinas in der Realwirtschaft in den letzten Jahren an den Devisenmärk-ten noch überhaupt nicht niedergeschlagen hat.

Die Folge ist eine massive Unterbewertung des Renminbis. Nach traditionellen ökonomischen Kriterien müsste sein Wechselkurs gegenüber dem USD heute nicht bei 6,3 Renminbi je USD liegen, sondern bei etwa 3,5. Das wäre eine Aufwertung von über 50 %. Das ergibt sich aus der Kaufkraftparität, wie sie die OECD berechnet. Zu einem ähnlichen Ergebnis kommt man mit dem "Big Mac-Index" des Economists. Natürlich kann man solche Rechnungen nur bedingt auf ein Land mit so unterschiedlichen Strukturen anwenden. Sie geben aber ein ungefähres Bild von den Größenordnungen, um die es hier geht.

Was wird geschehen? Ich kann mir nicht vorstellen, dass die gegenwärtigen Verhältnisse in der Volksrepublik so bleiben. Die Chinesen werden sich dem Zwang der Verhältnisse beugen und Schritte in Richtung einer stärkeren internationale Rolle des Renminbis gehen. Das braucht aber Zeit. Im Falle der USA dauerte es zehn Jahre.

Für den Anleger

Jeder redet derzeit von den dramatischen Veränderungen in der chinesischen Realwirtschaft. In den kommenden Jahren wird es im monetären Bereich ähnlich große Umbrüche geben. Die Geld- und Kapitalmärkte werden offener werden. Der Renminbi wird sich aufwerten. Das bringt auch erhebliche Chancen für Investoren mit sich. Sie müssen aber geduldig sein. Es wird auch Rückschläge geben.

Anmerkungen oder Anregungen? Ich freue mich auf den Dialog mit Ihnen: martin.huefner@assenagon.com.

Dr. Martin W. Hüfner, Chefvolkswirt von Assenagon Asset Management S.A.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.