Das Boniproblem der Banken

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Eine Bank kann nicht jedes Risiko eingehen, das sie eingehen will. Dafür sorgt die Regulierung. Jedes Mal, wenn eine Bank in Schieflage gerät, wird jedoch festgestellt: Die Regulierung hat versagt.

Das ist nicht falsch. Hätte es vor dem Kollaps der Silicon Valley Bank eine entsprechende Regulierung gegeben (Zinsänderungsrisiko muss begrenzt oder Zinsrisiko abgesichert sein), gäbe es die Bank heute noch.

Regulierung nimmt per Definition ein Stück Freiheit weg. Regulierung wird teils als erdrückend empfunden. Was man noch darf und nicht mehr darf, ist undurchsichtig. Dass man sich an alle Regulierung exakt hält, ist fast schon Zufallssache. Kaum ein Unternehmen, vor allem nicht kleinere, können tausende Seiten an Regulierung effektiv umsetzen.

Regulierung ein Versagen vorzuwerfen, ist leicht. Ebenso leicht und häufig wird ihr vorgeworfen, dass sie zu weit geht und normale Geschäftstätigkeit verhindert. Beides gleichzeitig, Nullrisiko und Freiheit, geht nicht.

Hier kommen Boni ins Spiel. Wer hohe Erträge erwirtschaftet, soll belohnt werden. Das klingt gut und nachvollziehbar. Es gibt dabei jedoch ein Problem. Im schlimmsten Fall gibt es keinen Bonus. Man muss mit dem Grundgehalt zufrieden sein. Im besten Fall gibt es einen Bonus, der so groß ist, dass er an einen Lottogewinn erinnert.

Wer sein Einkommen maximieren will, geht also mehr Risiko ein. Wer jedes Jahr viel Risiko eingeht und nur Verluste einfährt, erhält nicht ewig die Chance, im nächsten Jahr nochmals Lotto zu spielen. Man kann daher auch nicht sagen, dass jeder Bänker in jedem Jahr ohne Rücksicht auf Verluste das maximale Risiko eingeht. Auch das ist nicht rational.

Das Risiko für einen Bänker ist jedoch begrenzt. Verluste des Unternehmens führen nicht zu einem negativen Bonus. Dieser ist zu unterschiedlichen Graden positiv, doch nie negativ. Mit dem eigenen Vermögen wird nicht gehaftet.

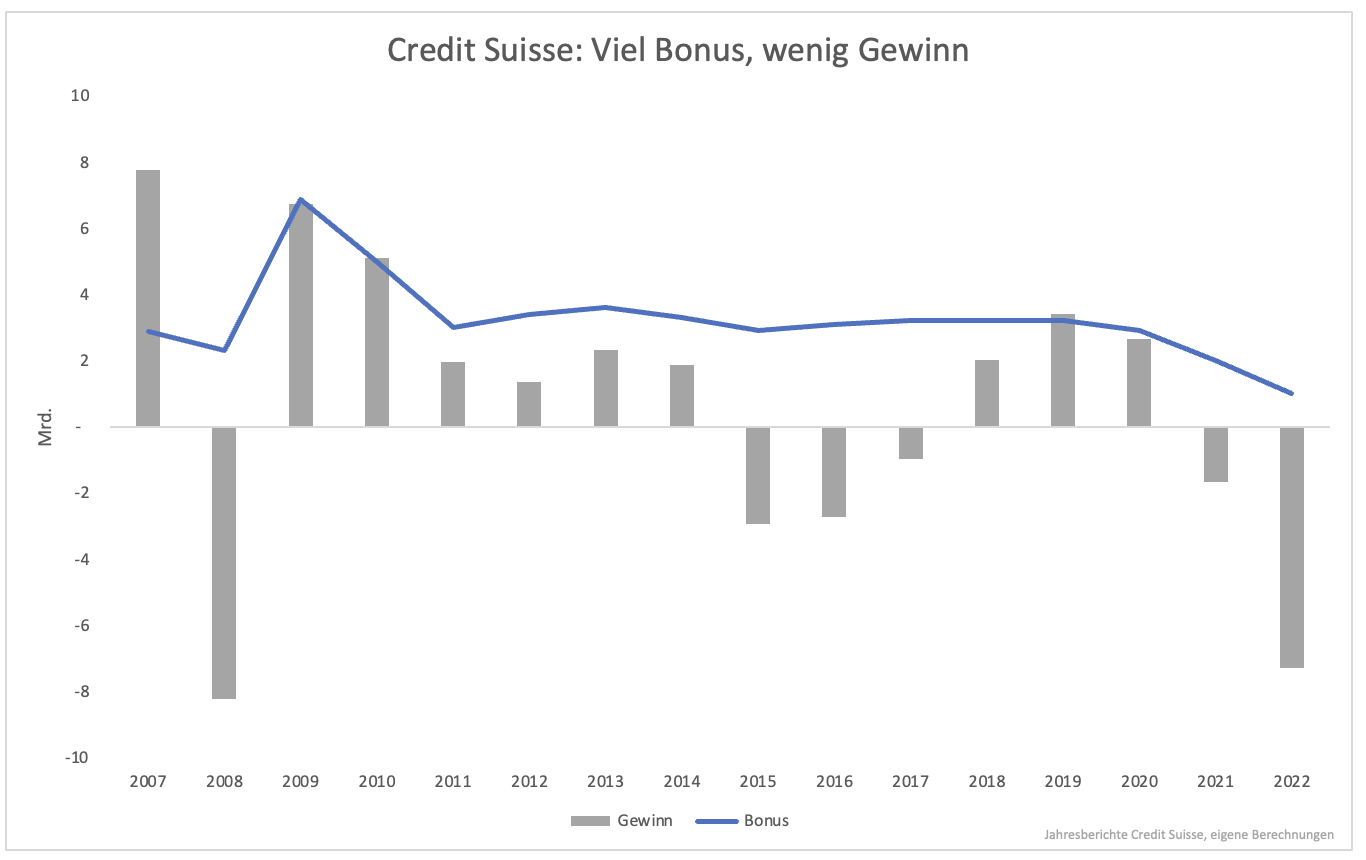

Boni werden ausgeschüttet, egal, ob eine Bank Gewinn oder Verlust schreibt. Man will gute Leute auch in schlechten Zeiten halten, so das Argument. Man fragt sich allerdings, wie gut die Leute tatsächlich sind. Der Notverkauf der Credit Suisse bringt diese Frage auf den Punkt. Seit 2007 erwirtschaftete die Bank in lediglich drei Jahren mehr Gewinn als sie an Boni ausschüttete (Grafik 1).

Für einen Franken Gewinn wurden fünf Franken Bonus ausgeschüttet. Als Aktionär fragt man sich zurecht, ob das eine gute Rendite ist. Seit 2015 schrieb die Bank insgesamt über 7 Mrd. CHF Verlust. Im gleichen Zeitraum wurden über 20 Mrd. CHF an Boni ausgeschüttet. Wenn das das Resultat der besten Leute ist, möchte man nicht wissen, was schlechte Leute erwirtschaftet hätten…

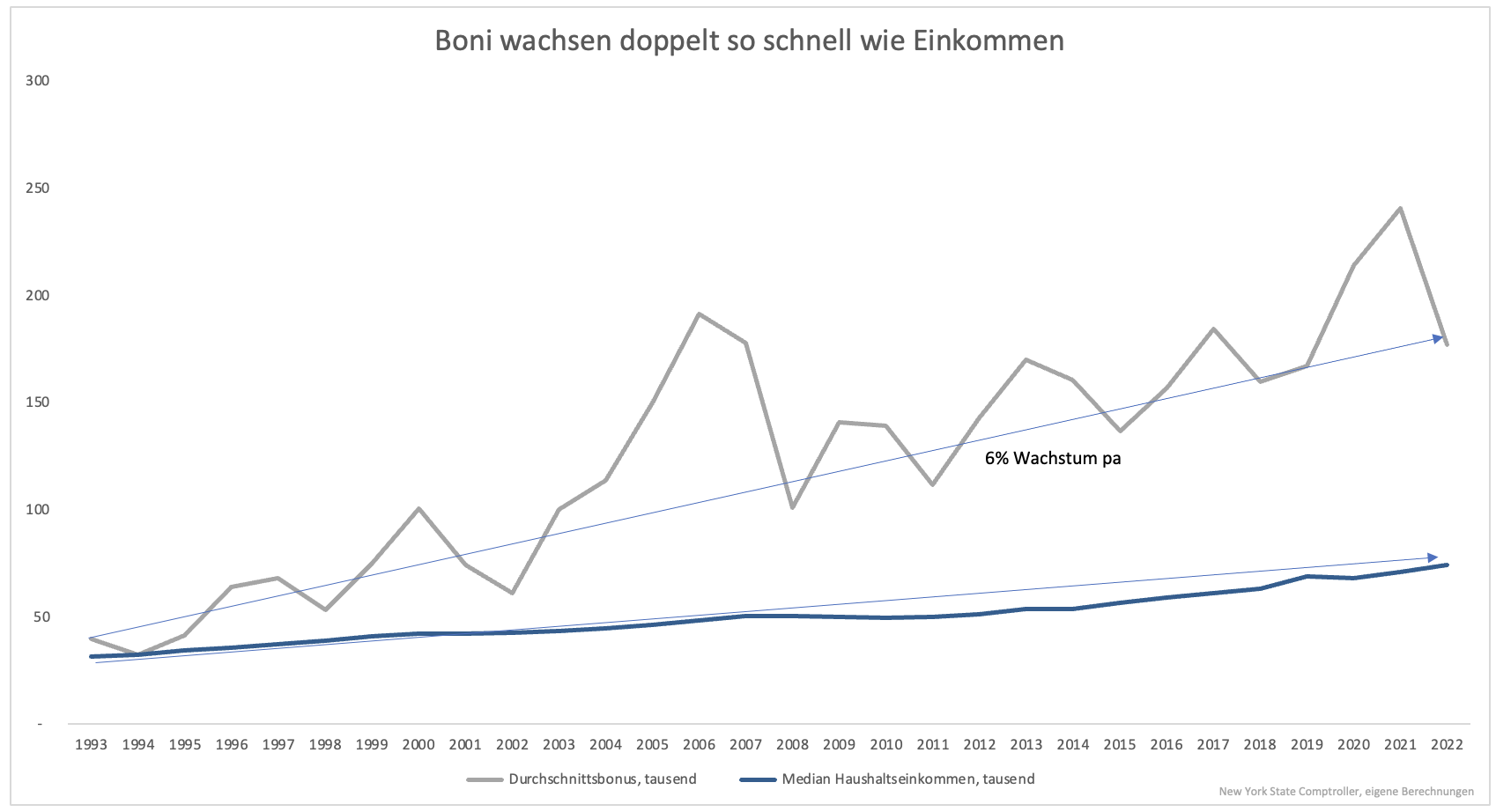

Das Problem ist ein generelles der Branche. Auch die Finanzkrise hat daran wenig geändert. In New York steigen die Boni seit vielen Jahren mit durchschnittlich 6 % pro Jahr. Das mittlere Einkommen aller Haushalte wächst deutlich langsamer (Grafik 2).

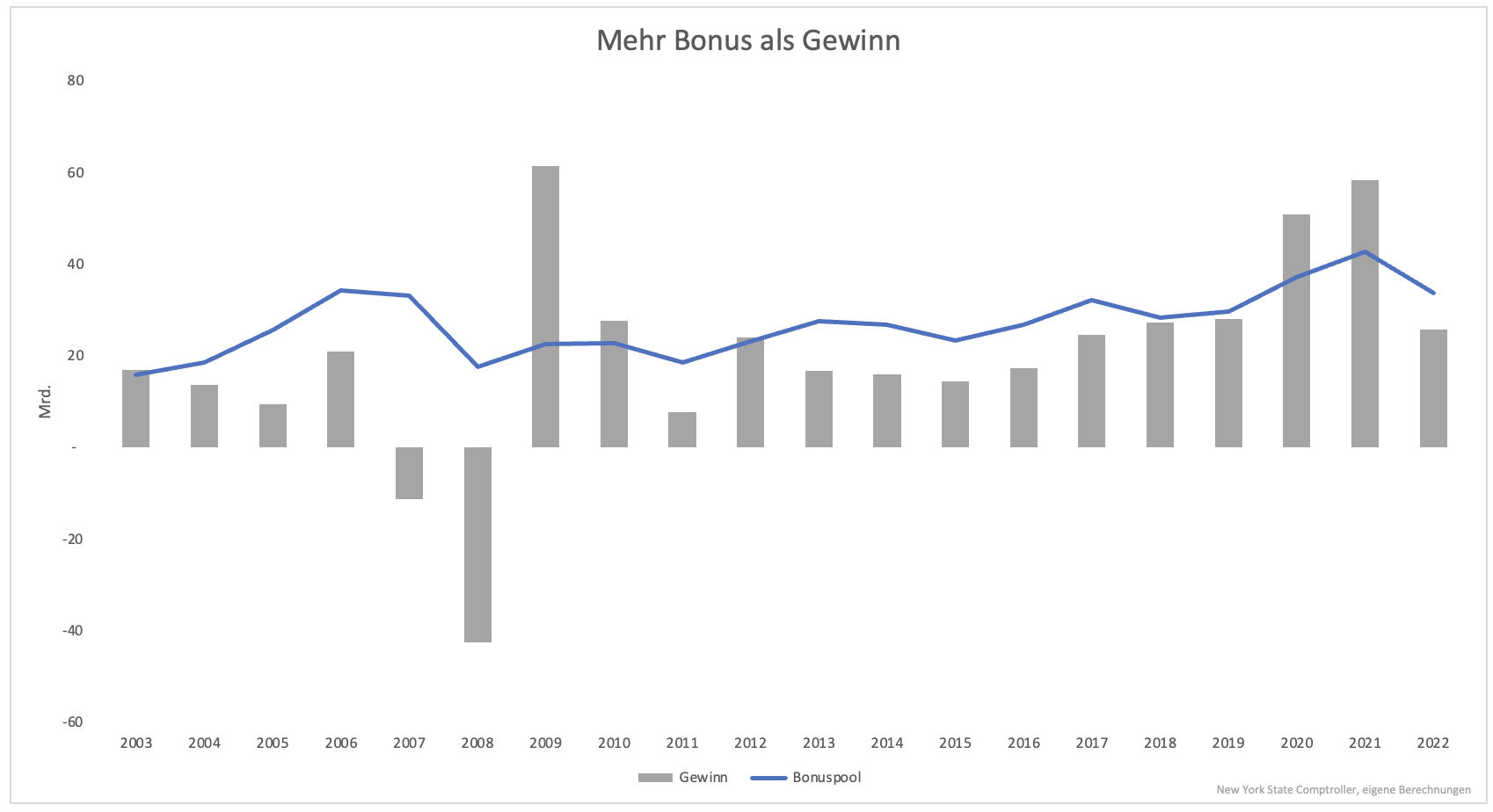

Auch in New York gilt, dass mehr Boni ausgeschüttet werden als überhaupt an Gewinn übrig bleibt (Grafik 3). Leistung darf sich schon lohnen. Man fragt sich nur, wo die Leistung ist. Das Kernproblem (keine Downside, aber gigantische Upside) wird wohl auch die kommende Regulierung nicht beheben. Eines der Kernprobleme bleibt also. Ohne die Boni anzutasten, lässt sich dieses Kernproblem nicht wegregulieren.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

warum die Bänker Bonis, und das in grossen Mengen, erhalten, trotz dass es Verluste gibt, hört sich wie eine Narrengeschichte an. Einen (Hinter-) Grund muss es wohl geben aber eben welchen?

--- zu wenig Personal das diesen Job ausüben will?

--- gefährlicher Job am Rande der Legalität? quasi ein "Lohn der Angst"

--- Dinge die Aussenseiter nicht wissen (dürfen)?

Unbedingt möchte ich eine Antwort von den Spezialisten von Godmodetrader resp. Stock3 erhalten; vielen Dank, ich freue mich auf eure Antwort.