Darum ist die AMAZON-Aktie ein Favorit für das zweite Halbjahr

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Deutsche Telekom AGKursstand: 23,470 € (XETRA) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- T-Mobile US Inc.Kursstand: 178,400 $ (Nasdaq) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- Deutsche Telekom AG - WKN: 555750 - ISIN: DE0005557508 - Kurs: 23,470 € (XETRA)

- T-Mobile US Inc. - WKN: A1T7LU - ISIN: US8725901040 - Kurs: 178,400 $ (Nasdaq)

- Alphabet Inc. (Class C) - WKN: A14Y6H - ISIN: US02079K1079 - Kurs: 183,760 $ (Nasdaq)

- Meta Platforms Inc - WKN: A1JWVX - ISIN: US30303M1027 - Kurs: 501,490 $ (Nasdaq)

- Microsoft Corp. - WKN: 870747 - ISIN: US5949181045 - Kurs: 456,165 $ (Nasdaq)

- Amazon - WKN: 906866 - ISIN: US0231351067 - Kurs: 196,370 $ (Nasdaq)

Amazon konnte zuletzt erstmals in den Club der 2-Billionen-USD-Unternehmen aufsteigen. Ist der Zug abgefahren? Ich finde nicht und sehe auch nach 30 % Kursperformance im ersten Halbjahr noch weiteres Kurspotenzial. Meine fundamentale These zu Amazon gibt es in folgendem Deep-Dive.

Amazon – Hier schlummert Potenzial

1. Amazon Prime

Fast schon ein no-brainer Abo. Amazon Prime bietet vielfältige Dienstleistungen wie Streaming, Musik, kostenlose Same-Day-Delivery, und und und. Zukünftig möglicherweise sogar Gesundheitsdienste und Kommunikationsdienstleistungen. Mehr dazu später. Prime trug im vergangenen Quartal mit 11,8 Mrd. USD ganze 8,3 % zum Quartalsumsatz bei und wuchs mit 22,4 % gegenüber dem Vorjahr.

2. Operativer Hebel im internationalen Geschäft:

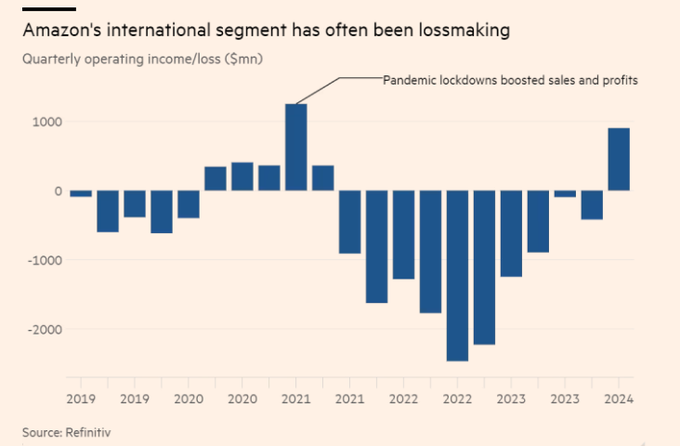

Amazons internationale Einheit ist auf dem besten Weg, einen Jahresgewinn zu erwirtschaften, angetrieben durch effizientere Logistikabläufe.

Die 131 Mrd. USD starke Geschäftseinheit könnte in diesem Jahr einen operativen Gewinn von 1,6 Mrd. USD erzielen, was eine deutliche Trendwende gegenüber dem letztjährigen Verlust von 2,7 Mrd. USD darstellt. Im vergangenen Quartal waren es erstmals 2,8 % positive EBIT-Marge. In Nordamerika ist man hingegen schon länger operativ profitabel mit einer EBIT-Marge von 5,8 %. Analysten gehen davon aus, dass der Gewinn im Jahr 2024 5 Mrd. USD übersteigen wird. Verbesserte Lager- und Auslieferungssysteme in Schlüsselmärkten wie Deutschland und Großbritannien sind Schlüsselfaktoren.

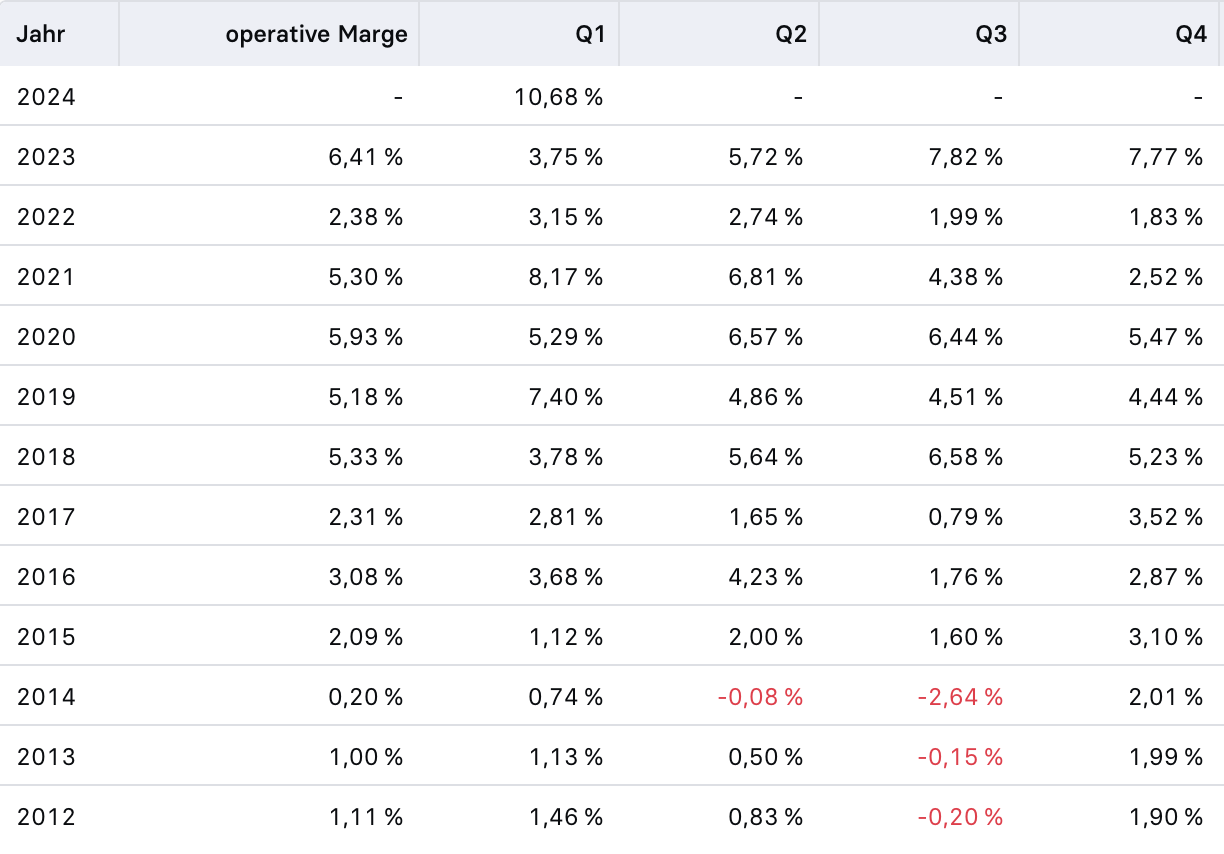

Insgesamt hat Amazon seine operative Marge sehr stark ausgebaut und ist nach einer heftigen Investitionsphase wieder Free Cashflow positiv. Im vergangenen Quartal (Q1 2024) betrug die EBIT-Marge auf Konzernebene 10,7 %, was 15,3 Mrd. USD entspricht. Zur Einordnung: Die Verbesserung in Höhe von sieben Prozentpunkten ausgehend von 3,7 % EBIT-Marge im Q1 2023 sind einfach mal 11 Mrd. USD!

3. 3P-Seller Geschäft:

In diesem Segment erzielte Amazon im Q1 2024 Umsätze in Höhe von 34 Mrd. USD, was 24 % der Umsätze ausmacht. Die Verkäufe von Dritten über die Plattform von Amazon ist in der Hinsicht spannend, da diese Verkäufer unter anderem auch Werbung bei Amazon selbst buchen, um von Kunden besser gefunden zu werden. Außerdem ist der Bereich deutlich margenstärker als die eigenen Verkaufsaktivitäten.

Amazon forciert den Wandel weg von eigenen Initiativen hin zu den 3P-Geschäften (third-party) auch bewusst und konkurriert in immer weniger Segmenten mit den 3P's auf der Plattform. Die 3P-Seller Services wuchsen im Jahresvergleich um 16 % auf 34,6 Mrd. USD und machen 24 % der Umsätze im Segmentvergleich aus.

Außerdem wächst der Anteil der 3P-Seller-Services am Bruttowarenvolumen stetig und lag im Q1 2024 bei 71,7 % nach noch 64,2 % im Q1 2021.

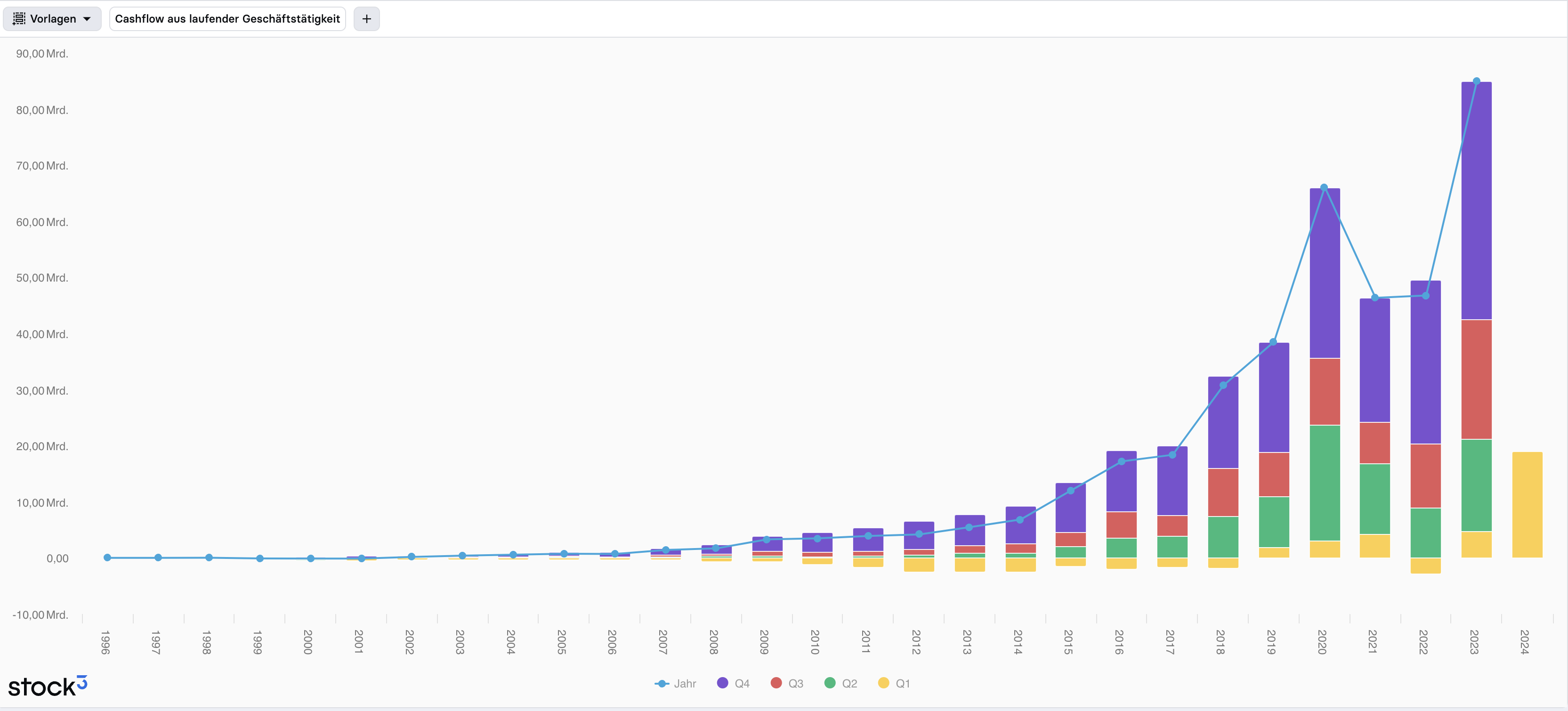

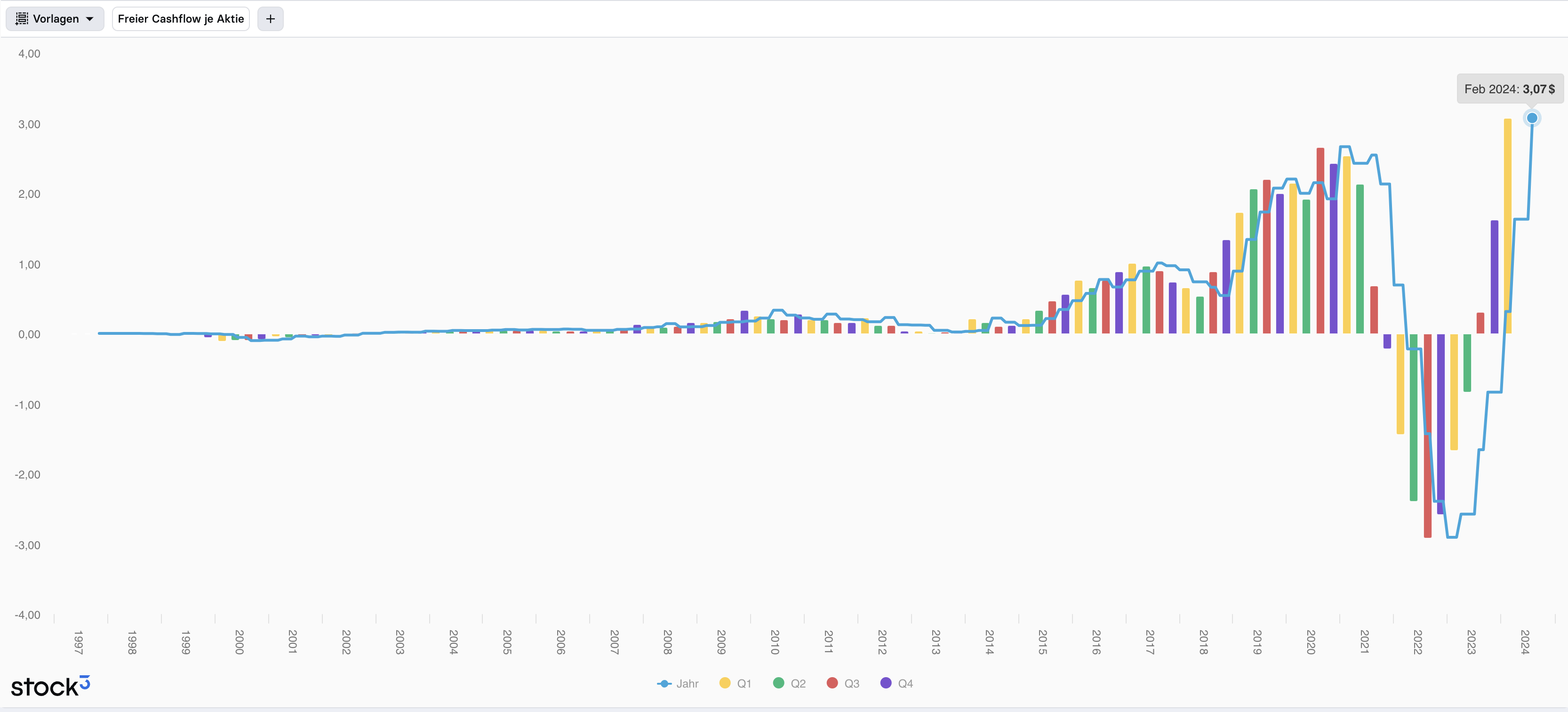

4. Der Kurs folgt dem Free Cashflow

Amazon optimiert auf den Free Cashflow und daher sollte man das Unternehmen auch fundamentale vor allem daran messen. Im ersten Quartal 2024 steigerte Amazon den Free Cashflow auf TTM-Basis auf 50,1 Mrd. USD (entspricht einer 8,7 % FCF-Marge).

Seit dem positiven Turnaround im FCF nach einer heftigen Investitionsphase während Corona (Ausbau der Logistik) dreht auch der Kurs nach oben. Der Kursverlauf spiegelt die Entwicklung des FCF/Aktie wieder. Nach den Investitionen werden nun nach und nach die Effizienzen gehoben und CEO Andy Jassy sieht noch weiteres Potenzial, um noch profitabler zu werden.

Nach den Investitionen ist vor den Investition. So plant Amazon laut WSJ, in den nächsten zehn Jahren mehr als 100 Milliarden USD für Rechenzentren auszugeben.

Bewertungstechnisch liegt die Amazon-Aktie mit einem P/FCF-Verhältnis von 33,9 trotz Kursrally eher im historisch unteren Bereich ihrer Bewertungsbandbreite.

5. Werbegeschäft – Lange Zeit unterschätzt

Amazons Werbegeschäft wuchs auch im vergangenen Quartal weiterhin mit deutlich über 20 % und trug im Q1 2024 mit 11,8 Mrd. USD zum Umsatz bei (8,3 % der Gesamtumsätze!). Zur Einordnung: AWS erzielte im gleichen Quartal erstmals über 25 Mrd. USD. Damit ist das Ad-Business nicht unerheblich. Insbesondere wächst es derzeit deutlich schneller und ist gleichzeitig nochmal margenstärker als die AWS-Cloud.

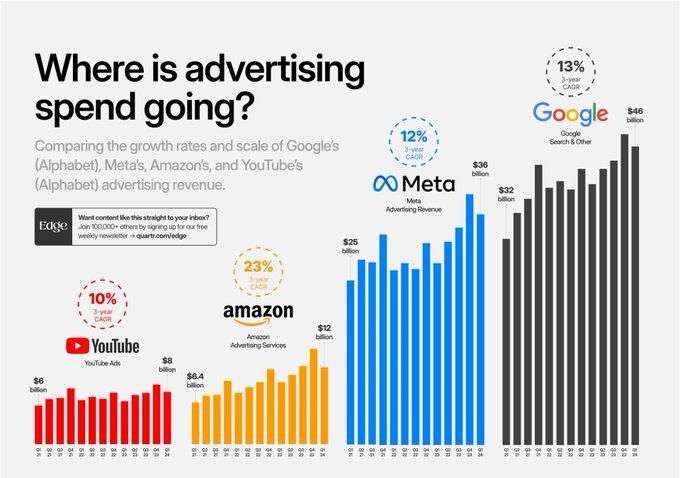

Und auch der Vergleich gegenüber Meta oder Alphabet, die den Großteil ihrer Umsätze mit Werbung verdienen, kann sich sehen lassen. In den vergangenen drei Jahren wuchs das Werbe-Business von Amazon im Schnitt mit 23 % p.a.. Meta kommt auf 12 % und Alphabet auf 13 % im selben Zeitraum, wenngleich man das Ganze auch im Größenverhältnis in Relation zueinander sehen muss. Ab einer gewissen Größe ist es eben nicht mehr so einfach, so schnell zu wachsen. Dies merkt man auch im Cloud-Wachstumsvergleich bei AWS versus Microsoft Azure versus Google Cloud Platforms.

Einen Vorteil hat Amazon aber beispielsweise gegenüber Meta (wenn auch Meta ihr User-Tracking immer mehr mittels KI vollzieht). Die Nutzerinnen und Nutzer auf Amazon offenbaren ihre Kaufinteressen direkt in der Suchleiste von Amazon und geben damit wertvolle Daten preis, die das Ad-Targeting (zielgerichtete Aussteuerung von Werbung) stark steigert. Infolge dessen kann Amazon auch höhere Preise für die Werbeplatzierung verlangen, da es zu kaum Streuverlusten bei der Ausspielung von Werbung kommt. Wie auch bei Netflix und Co. laufen bei Amazon Video Werbespots.

6. Innovationskraft und Künstliche Intelligenz

Dann wäre hier der übliche Verdächtige mit der Amazon Cloud (AWS - Amazon Web Services). Hier konnte Amazon das Umsatzwachstum das zweite Quartal in Folge steigern und wuchs im Q1 2024 mit 17,2 % YoY auf eben über 25 Mrd. USD bei einer nochmals verbesserten operativen Marge von 37,6 %.

Auch beim Thema Künstliche Intelligenz (KI) ist Amazon stark aufgestellt. So ist man wie Microsoft bei OpenAI bei Anthropic beteiligt und entwickelt wie alle Hyperscaler eigene KI-Chips (Trainium, Inferentia, ...).

Amazon arbeitet zudem Berichten nach an einem eigenen KI-Chatbot, der mit ChatGPT konkurrieren soll und den Codenamen "Metis" trägt. Der KI-Assistent, der auf Amazons Olympus-Modell basiert, wird voraussichtlich im September auf den Markt kommen.

Des Weiteren erwägt Amazon eine monatliche Gebühr von 5-10 USD für einen KI-gestützten Alexa-Dienst mit dem Codenamen "Banyan" für den bisher unrentablen Sprachassistenten. Schätzungen zufolge liegt die Zahl der aktiven Alexa-Nutzer bei etwa 100 Mio.. Und wenn 10 % von ihnen ein KI-verbessertes Alexa für 5 USD/Monat abonnieren würden wären das zusätzliche wiederkehrende Einnahmen in Höhe von 600 Mio. USD.

7. Logistik und Antwort auf Temu/Shein

Schätzungen zufolge soll Amazon dieses Jahr über 9 Mrd. Paketen ausliefern. Damit würde man bald auch größer als UPS sein und durch die Dezentralisierung der Lagerhäuser verbessert Amazon seine Lieferketten kontinuierlich und wird noch effizienter (siehe internationale Geschäftseinheit weiter oben).

Auch die Sorge, dass die chinesischen E-Commerce Stars mit Temu und Shein Amazon die Butter vom Brot nehmen, kann Amazon zuletzt kontern. Artikel im kommenden Discount-Bereich (günstige Artikel, die direkt von Lagerhäusern in China geliefert werden) sollen ohne Zölle importieren werden können. So will auch Amazon das Schlupfloch ausnutzen, dass einzelne Pakete im Wert von weniger als 800 USD von Zöllen befreit sind.

8. Projekt Kuiper als Gefahr für T-Mobile US & Co.

Amazon geht davon aus, dass sie diesem Sommer ihre ersten fertigen Produktionssatelliten ausliefern werden. Die erste Kuiper-Mission soll dann im Q4 2024. Anschließend will man die Satellitenproduktion und -bereitstellung bis 2025 steigern und peilt das Angebot erster Dienste im kommenden Jahr an. Damit ist man neben Starlink einer der Top-Tiers in diesem Bereich.

Als Aktionär von T-Mobile US, Deutsche Telekom, Verizon & Co. sollte man das auf dem Zettel haben. Aktuell ist wieder Gras über die Sache gewachsen, aber manche werden sich noch an die heftige Korrektur im August 2023 erinnern. Der Auslöser waren hier Gerüchte, dass Amazon plane, Mobilfunk-Dienstleistungen auch im Rahmen des Prime-Angebots zu inkludieren. Meiner Meinung nach handelt es sich bei diesen "Gerüchten" um mehr und ich gehe davon aus, dass Amazon diesen Schritt wagen wird und damit einen ganz neuen Markt erschließt, was neues Wachstum freisetzen würde.

Fazit

Amazon bietet auch nach der Kursrally weiteres Potenzial. Die Argumente habe ich eben aufgeführt. Die Kombination aus Wachstumsstrategien in den Bereichen Prime, AWS, Werbung, KI und Logistik sowie der vielversprechende Start von Projekt Kuiper unterstreichen die Attraktivität der Aktie.

Welche Aktien ich für das zweite Halbjahr 2024 noch für aussichtsreich erachte, erfährst Du in diesem kostenlosen Video. Hier klicken.

Chart

Ein Retest des Ausbruchsniveaus um 192-190 USD könnte man zum Einstieg nutzen. Die ersten Kursziele lägen rein charttechnisch bei 211 USD und 222 USD.

Hot Trade Summer: Bis zum 7. Juli richtig sparen

Wenn draußen die Temperaturen steigen, fallen bei uns die Preise.

Vom 1. bis 7. Juli heißt es: Hol Dir ein Jahresabo Deiner Wahl und spare 20 %*. Dein Sommer-Code lautet: HOTSUMMER12M.

Es kommt noch besser: Unsere Experten Rocco Gräfe, Sascha Huber, André Tiedje, Ingmar Königshofen sowie einige unserer bekanntesten stock3 Trademates lassen ihren Sommerurlaub ausfallen – für fünf wertvolle Webinare zu Themen wie Bitcoin, Nasdaq, die anstehende US-Präsidentschaftswahl, deutsche Nebenwerte uvm.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.