Darum ist der Fed-Put tot

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Spätestens seit der Finanzkrise konnten sich Anleger auf die US-Notenbanken verlassen. Wurde es für Aktien zu brenzlig, beruhigte die Fed. Dies geschah auf viele Arten. Zum Teil waren die Bemühungen sehr explizit, etwa durch die Verlängerung von Wertpapierkaufprogrammen oder der Aussetzung eines Zinsschritts.

Was Anleger als Rettung des Aktienmarktes interpretierten, zielte auf etwas anderes ab. Korrekturen des Aktienmarktes korrelieren mit Stress im Finanzsystem. Dieser Stress wird von der Fed gemessen. Der Chicago Fed Financial Conditions Index ist eine solche Messmethode. Über 100 Indikatoren fließen in die Berechnung ein.

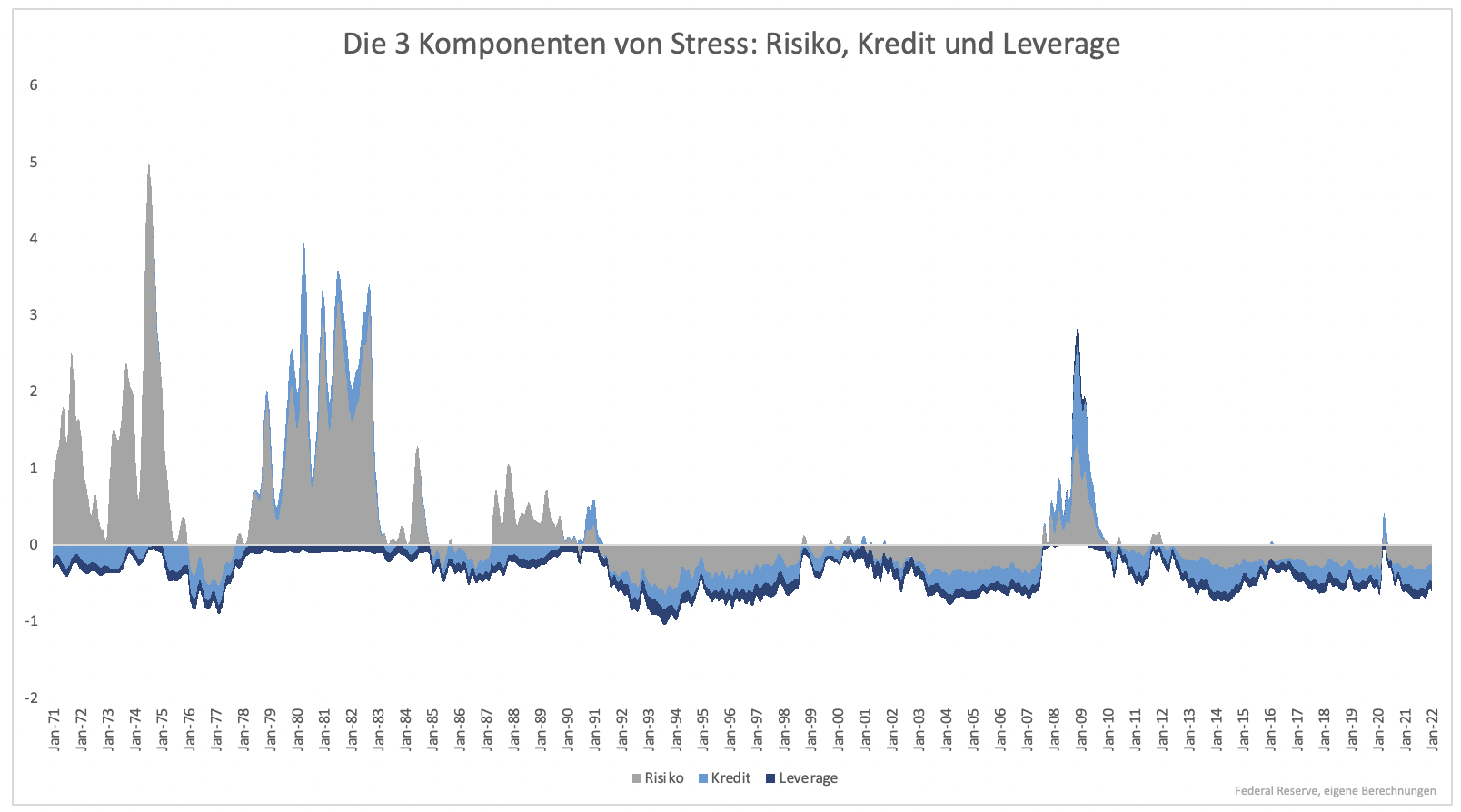

Die zahlreichen Indikatoren werden in drei Kategorien zusammengefasst: Risiko, Kredit und Leverage (Grafik 1). Die Kategorie Risiko hat den größten Beitrag und beinhaltet Indikatoren wie die Zinsdifferenz von Unternehmensanleihen zu Staatsanleihen. Unternehmensanleihen sind riskanter als Staatsanleihen. Steigt die Zinsdifferenz, sind Anleger risikoscheuer.

Zur Kategorie Kredit gehören Indikatoren wie Konsumkreditvergabe und das Verhalten von Banken, z.B. ob sie ihre Kreditstandards aufweichen oder striktere Kreditvergabekriterien anwenden. Bei Stress im Finanzsystem ist es schwieriger an Kredit zu kommen.

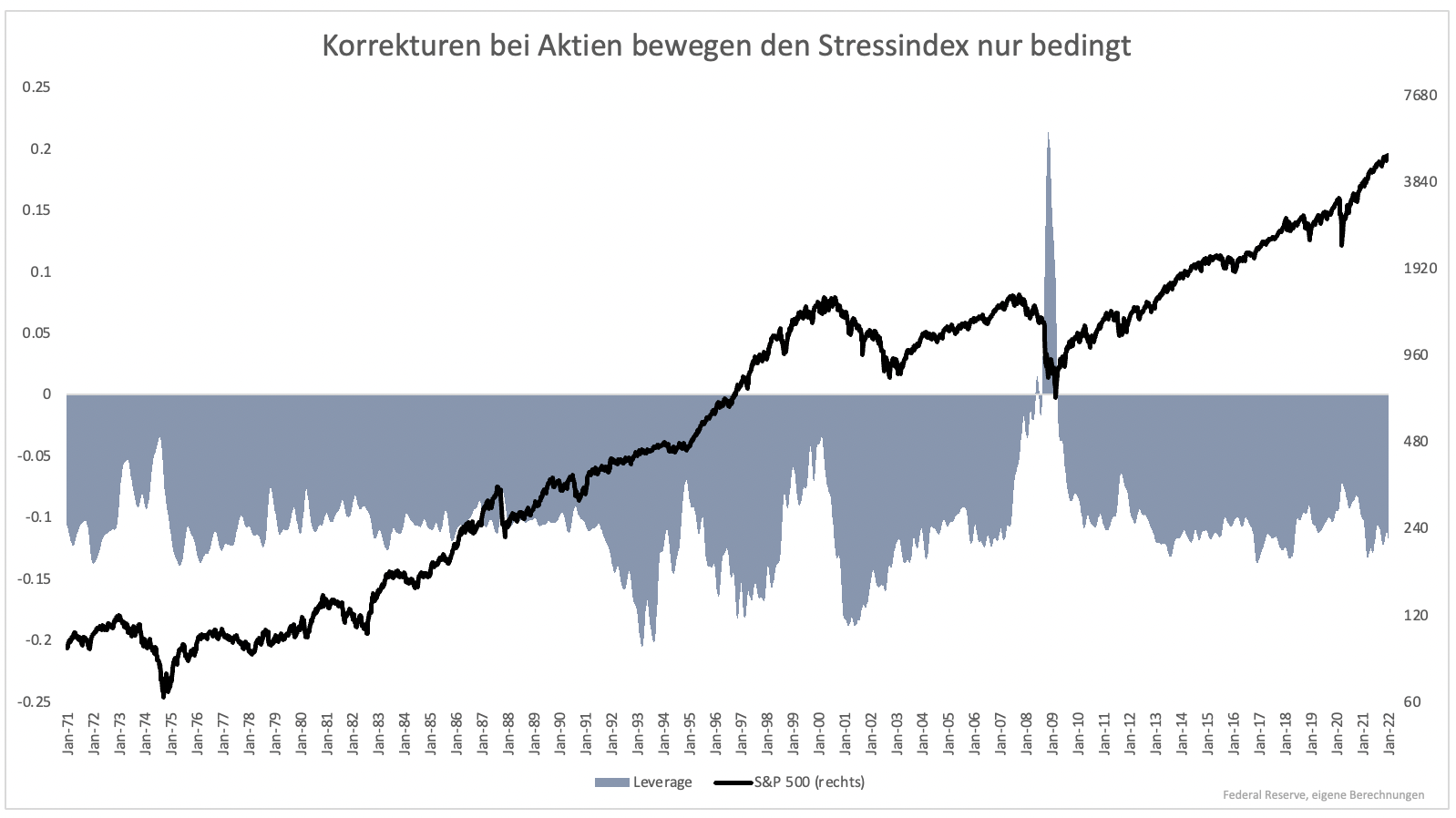

Zu der Kategorie Leverage zählt der Aktienmarkt, aber auch der Hauspreisindex. Historisch hatte diese Kategorie nur einen kleinen Einfluss auf den Gesamtindex. Korrigiert der Aktienmarkt stark und geschieht sonst nichts, sorgt das aus der Perspektive der Fed nicht für Stress im System.

Stress entsteht durch Misstrauen. Misstrauen kann wiederum entstehen, wenn der wirtschaftliche Ausblick unsicher ist. Das war zu Beginn der Pandemie der Fall. Keiner wusste, was geschehen wird. Man sah nur, wie Regierungen die Wirtschaft dichtmachten. Man wusste daher zunächst nicht, ob das Unternehmen oder der Privathaushalt morgen noch Umsatz oder ein Einkommen haben würde. In einer solchen Situation friert der Markt ein. Kredite werden nicht mehr vergeben und man liquidiert alles, was man kann.

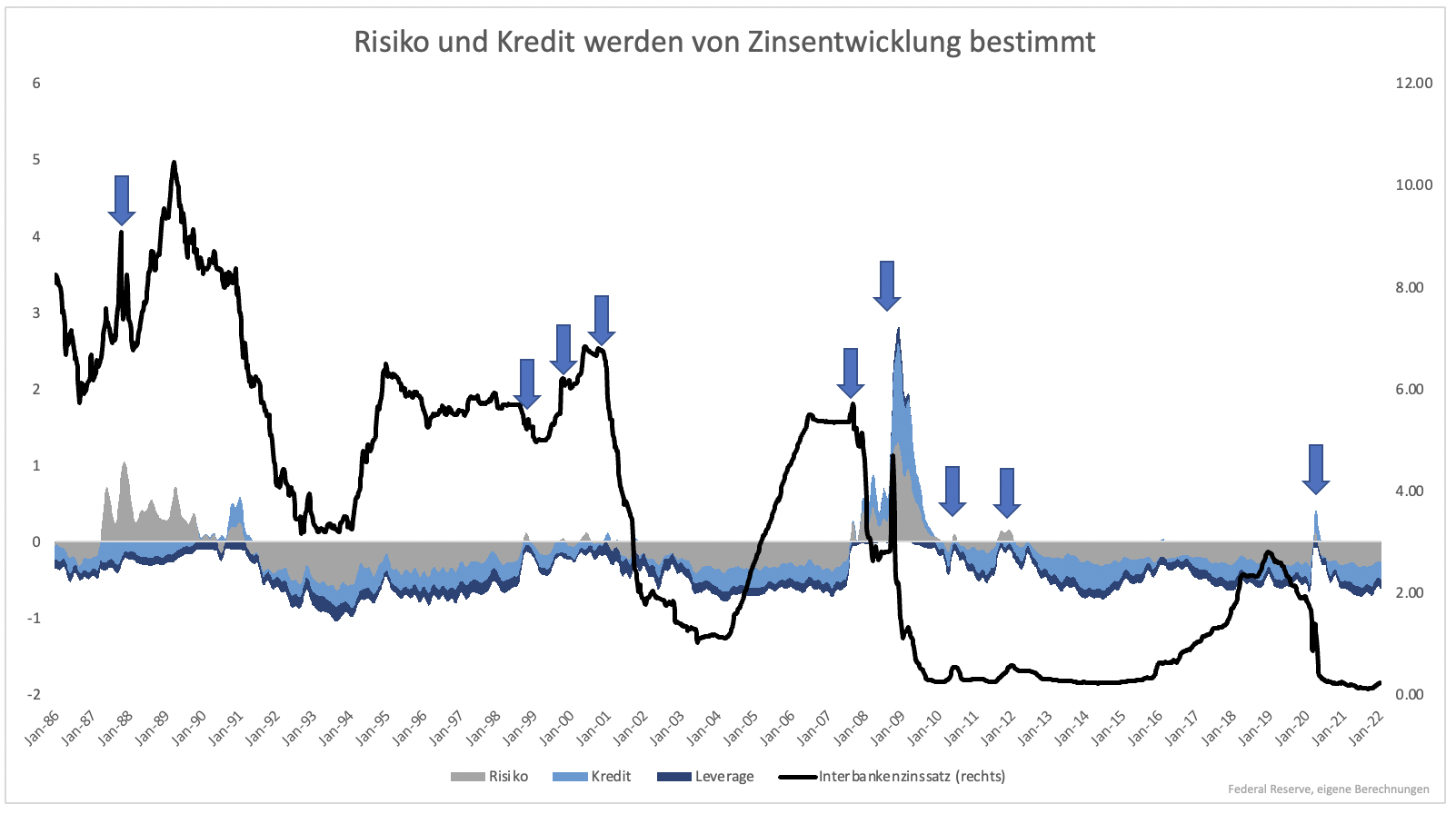

Bester Indikator für Misstrauen ist der Interbankenmarkt. Immer dann, wenn der Interbankenzinssatz abrupt ansteigt, selbst in geringem Ausmaß, kommt es im System zu Stress (Grafik 2). Dieser Stress hat Ursachen und wenn nichts Unvorhergesehenes geschieht, mangelt es aktuell an möglichen Ursachen für Stress.

Liquidität ist nach wie vor vorhanden, die Wirtschaft wächst und wird auf absehbare Zeit weiter wachsen. Privathaushalte haben hohe Ersparnisse. Wirtschaftlich ist alles in Ordnung und eine Aktienmarktkorrektur sorgt nicht für Stress im Finanzsystem, bei dem der Kreditmarkt einfriert.

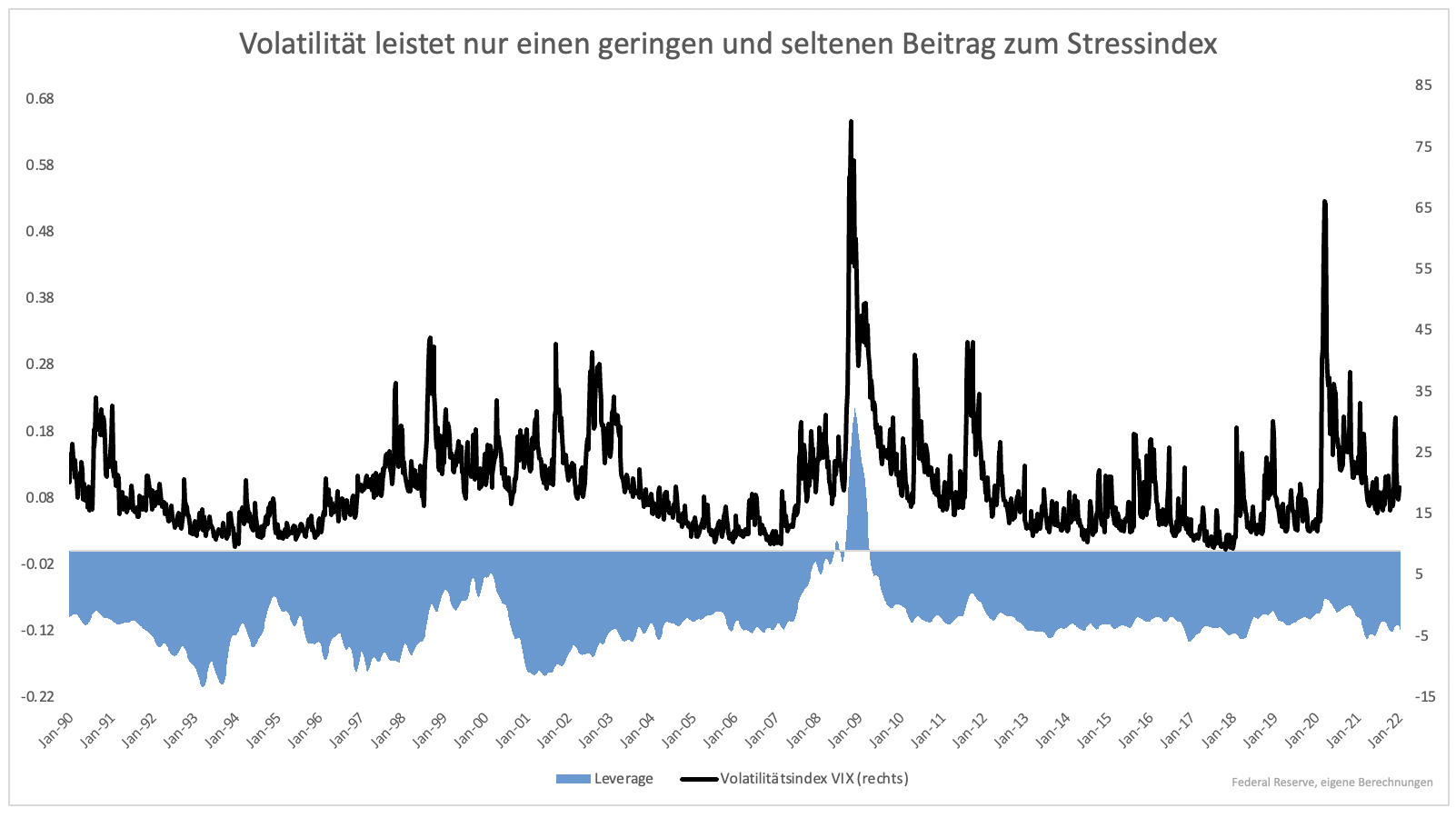

Es wundert daher nicht, dass Volatilität und auch der Aktienmarkt selbst wenig zum Stressindex beitragen. Volatilität und Aktienkurse haben lediglich während der Finanzkrise einen wesentlichen Beitrag geleistet (Grafiken 3 und 4) und dies in der Kategorie Leverage, die wiederum nur einen kleinen Einfluss auf den Gesamtindex hat.

Eine Kurskorrektur an der Börse wird die Fed nicht beunruhigen, zumal es zu den vergangenen Jahren einen erheblichen Unterschied gibt. Bis zu Pandemiebeginn wollte die Fed Stress unter allen Umständen vermeiden. Stress im Finanzsystem gefährdet Wachstum und damit den Arbeitsmarkt und das Inflationsziel.

Jetzt ist es anders. Das Inflationsziel ist mehr als erreicht. Es muss sogar gebremst werden. Die Arbeitslosenrate ist bereits wieder auf Rekordtief. Vor der Pandemie musste die Fed Stress vermeiden, weil es ihr Mandat gefährdete. Nun will sie keine Panik provozieren, aber Ziel der zukünftigen Geldpolitik ist eine Straffung der Bedingungen im Finanzsystem.

Der Beitrag einer Korrektur bei Aktien ist zum Gesamtindex klein. Eine Korrektur allein bringt die Fed nicht zum Umdenken. Im Gegenteil sogar, korrigiert lediglich der Aktienmarkt (bis zu einem gewissen Grad), ist das sogar eine willkommene Straffung.

Es hat im Vergleich zu den vergangenen 14 Jahren ein radikaler Regimewechsel stattgefunden. Stress muss nicht mit allen Mitteln verhindert werden, er muss sogar erzeugt werden. Die Frage ist nur: Gelingt der Fed eine Straffung, die nicht zur Panik führt?

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Ein "Spiel" auf Messers Schneide.Zuviel Inflation ist gefährlich, FED reagiert schon, aber was passiert bei Nasdaq minus 40%, was bleiben dann noch für Möglichkeiten?