China ist aktuell nicht Teil der Lösung, sondern Teil des Problems

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die Ölpreise befinden sich wieder einmal auf Talfahrt. Erst vor einer Woche hatte ich berichtet, dass die US-Sorte West Texas Intermediate (WTI) vom Tief des 1. Oktober um fast 18 % zugelegt hat (siehe "So hängen Ölpreis, US-Rendite und USD/JPY zusammen"). Seitdem ging es bereits wieder um mehr als 11 % abwärts.

Ein Grund für den neuerlichen Ölpreis-Rückgang ist Israels Ankündigung, bei einem Vergeltungsschlag für die jüngsten iranischen Raketenangriffe keine Atom- oder ölförderanlagen, sondern lediglich militärische Ziele angreifen zu wollen.

Die OPEC reduziert ihre Prognose

Ein weiterer Grund ist die Aussicht auf eine geringere Nachfrage nach Rohöl. Denn die OPEC hat ihre Prognose zum dritten Mal gesenkt. Für 2024 rechnet die Organisation rohölfördernder Länder nur noch mit einem Absatzplus von 1,93 statt 2,03 Millionen Barrel pro Tag. Im kommenden Jahr werde der Anstieg bei 1,64 statt 1,74 Millionen Barrel pro Tag liegen.

Hinweis: Dieser Beitrag ist erstmals am 16.10. im Newsletter "Börse Intern" von Stockstreet erschienen. Möchtest auch Du diese Infos bereits am Vorabend, direkt nach Börsenschluss und bequem in Dein Postfach? Dann geht es hier zur Anmeldung.

China belastet die Ölnachfrage

Interessant ist dabei, dass die OPEC wegen der schwächelnden Konjunktur des Top-Abnehmers China mit einer geringeren Öl-Nachfrage rechnet. In diesem Zusammenhang verweise ich auf die gestrige Börse-Intern, in der ich auf die fehlende Konkretisierung zu den bislang vagen Ankündigungen von massiven Konjunkturhilfen hingewiesen habe. Denn ohne eine konkrete Umsetzung der Maßnahmen fällt China als Treiber der Rally an den Aktienmärkten weiterhin aus, da die Wirtschaft des Landes schwächelt und sich dies aufgrund des Außenhandels auch auf andere Volkswirtschaften negativ auswirkt. Dazu liegen auch aktuelle Zahlen vor:

Chinas Außenhandel schwächelt

Erst am Montag wurde gemeldet, dass Chinas Exporte zuletzt hinter den Erwartungen zurückgeblieben sind. Der Wert der Ausfuhren stieg im Vergleich zum Vorjahreszeitraum nur um 2,4 %. Dies ist der niedrigste Wert binnen fünf Monaten. Von der Nachrichtenagentur Reuters befragte Experten hatten ein Plus von 6,0 % erwartet, nach einem Zuwachs von 8,7 % im August.

Nun ist der Export natürlich abhängig von der Nachfrage des Auslands. Insofern sind diese Zahlen eher ein Hinweis auf eine Schwäche der Wirtschaft vom Rest der Welt. Aber auch das ist natürlich ein Argument gegen steigende Aktienkurse.

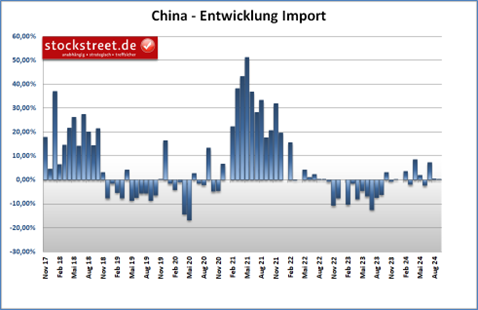

Doch auch die Importdaten Chinas fielen schwach aus. Die Einfuhren legten im September lediglich um 0,3 % zu. Experten hatten ein Plus von 0,9 % auf dem Zettel, nach einem Zuwachs von 0,5 % im August.

Ein schwacher Import ist ein Hinweis auf eine anhaltende Kaufzurūckhaltung der chinesischen Konsumenten. Und diese spiegelt sich auch in den am vergangenen Wochenende veröffentlichten schwachen Inflationsdaten wider:

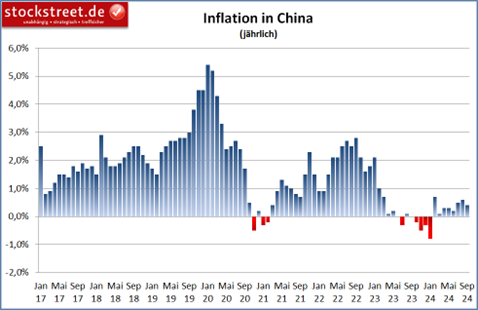

Kaufzurückhaltung auch bei der Inflation ablesbar

Der Verbraucherpreisindex blieb im September im Vergleich zum Vormonat unverändert, nach +0,4 % im August. Im Vergleich zum Vorjahr stiegen die Preise nur noch um 0,4 %, nach einem Anstieg von immerhin noch 0,6 % im August.

Die Kerninflation, die volatile Lebensmittel- und Energiepreise ausschließt, lag bei 0,1 %, nach 0,3 % im August, was ebenfalls darauf hindeutet, dass der Deflationsdruck zunimmt.

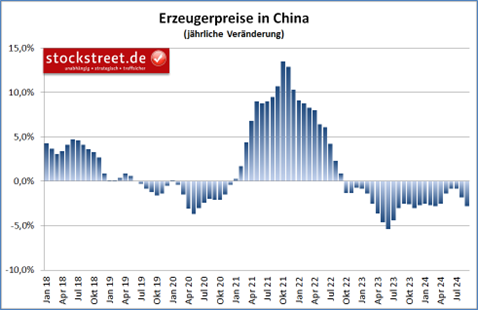

Noch schwächer fielen die Erzeugerpreise aus. Im September gab es mit -2,8 % im Jahresvergleich den stärksten Preisrückgang seit sechs Monaten. Zudem war es das 24. Minus in Folge.

Vor diesem Hintergrund sind trotz der jüngsten Zinssenkungen der chinesischen Notenbank die Nominalzinsen noch zu hoch. Denn abzüglich der sehr niedrigen Inflation können sich Sparer nach wie vor über ordentliche Realzinsen freuen. Und die legen ihr Geld daher lieber an, statt es in den Konsum zu stecken.

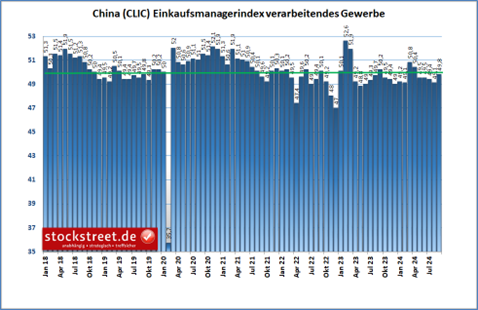

Einkaufsmanagerdaten: Chinas Wirtschaft hat ein Wachstumsproblem

Daher verwundert es auch kaum, dass der offizielle Einkaufsmanagerindex für das verarbeitende Gewerbe im September zwar auf 49,8 Punkte zulegen konnte, aber damit dennoch bereits den fünften Monat in Folge unter der Wachstumsschwelle von 50 Zählern blieb.

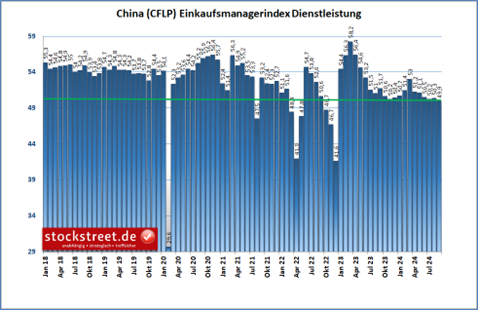

Und auch der Index für den Dienstleistungssektor landete im September mit 49,9 Zählern unterhalb der 50er-Marke.

Es ist zwar erst das erste Mal seit 20 Monaten, der Index befindet sich aber bereits seit geraumer Zeit in einem Abwärtstrend, der nun mit dem Wert unterhalb der Wachstumsschwelle eine neue Qualität erreicht hat.

Kursanstieg chinesischer Aktien bislang nur ein Strohfeuer

Chinas Wirtschaft hat also dringenden Bedarf an konjunkturstimulierenden Maßnahmen. Und solange diese nicht konkret verkündet bzw. beschlossen werden, dürften die Anleger chinesische Aktien eher wieder auf der Verkaufsliste stehen haben. Die jüngste Kursexplosion hat daher sehr viel von einem schlichten Short-Squeeze:

Angesichts des laut Medienberichten "umfassendsten Maßnahmenpaketes seit der Corona-Pandemie" kam es zu steigenden Aktienkursen, die Short-Trader dazu zwangen, ihre Positionen aufzulösen. Das sorgte für zusätzlichen Kursauftrieb, durch den immer mehr Short-Positionen aufgelöst werden mussten. Dadurch verstärkte sich die Rally immer weiter. Als aber ein wesentlicher Teil der Short-Trades aus dem Markt waren, endete die Bullenparty. Und weil anschließend konkrete Informationen nicht geliefert wurden, arbeiteten die Anleger wieder ihre Verkaufsliste ab.

Fazit

China ist daher aktuell nicht Teil der Lösung, sondern Teil des Problems. Die konjunkturelle Schwäche der zweitgrößten Volkswirtschaft der Welt wirkt sich negativ auf das Wachstum der Weltwirtschaft aus. Und daher belastet dies auch tendenziell die Aktienmärkte.

Doch mit Blick auf die Rally in den USA und in Teilen der Märkte hierzulande scheint es nicht nur negative, sondern auch positive Aspekte zu geben. Denn das Geld, welches aus dem chinesischen Aktienmarkt abgezogen wird, will woanders angelegt werden. Das könnte ein Grund sein, warum die Rally vor allem in den USA scheinbar nicht enden will, obwohl die US-Notenbank dem Markt monatlich fast 100 Milliarden USD entzieht.

Fraglich ist allerdings, wie lange das noch so weiter gehen kann. Womöglich noch eine ganze Weile. Denn wenn China die angekündigten Maßnahmen konkret beschließt und viel neues Geld locker macht, könnte das wieder ein Antrieb für die Aktienmärkte sein. Vielleicht zieht Chinas Aktienmarkt dann aber auch ausländisches Kapital an, so dass sich die Rally verlagert.

Grundsätzlich scheint es derzeit aber wenig Argumente für ein Ende der Aktienmarkt-Rally an der Wall Street und bei DAX & Co zu geben. Und daher sind die meisten Anleger derzeit auch im Lager der Bullen zu finden, zum Beispiel laut dem Global Fund Manager Survey der Bank of America. Die Oktoberumfrage zeigte laut der DWS "den größten Anstieg des Anlegeroptimismus seit Juni 2020". Aus antizyklischer Sicht sollte man das allerdings skeptisch betrachten. Denn auch die Investitionsquoten sind derzeit sehr hoch. Und wenn alle bereits investiert sind, wer soll dann noch kaufen?

Profitieren Sie von meinen Analysen und setzen Sie die Trading-Setups direkt bei JFD um.

Jetzt JFD-Konto eröffnen und 3 Monate kostenlosen Zugang zum Elliott-Wellen-Trading-Service sichern – inklusive Live-Trading, Setups & persönlicher Begleitung durch mich.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.