Chartanalyse - Das sollte man einfach wissen!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Charttechnische Analyse - Das bringt mir diese Analysemethode ganz konkret.

Charttechnische Analyse ist das probate Mittel für das Erstellen von Prognosen. Je nach vorliegender Marktlage sind Sie selbst in der Lage konkrete, präzise Erwartungshaltungen bezüglich der zukünftigen Kursentwicklung zu entwicklen. In unsicheren Marktphasen lassen sich immerhin eingrenzende Prognosen erstellen. Charttechnische Analyse ermöglicht die Ermittlung von präzisen Kurszielen. Trends können erkannt und klassifiziert werden. Ist der Trend, in dem eine Aktie ansteigt, intakt und stabil? Wenn ja, wie weit kann die Aktie noch steigen bevor größere Gewinnmitnahmen einsetzen? Wenn nein, wann ist eine Korrektur wahrscheinlich und wie weit kann diese verlaufen? Charttechnische Analyse ermöglicht es Ihnen, relativ präzise Trendwenden zu sondieren. Als Investor können Sie sich im Bereich mittelfristiger Trendwenden einkaufen. Als Trader haben Sie die Chance, sich in den Beginn kurzfristiger Kursanstiege gehebelt zu positionieren. Im Rahmen der charttechnischen Analyse werden Wahrscheinlichkeiten ermittelt. Wie wahrscheinlich ist es, dass ein bestehender Trend fortgesetzt wird. Wie wahrscheinlich ist es, dass ein bestehender Trend vor einem möglichen Ende steht? Wie wahrscheinlich ist es, dass beispielsweise eine Aktie ein bestimmtes Kursziel erreicht? Und wie wahrscheinlich ist es, dass sich auf einem bestimmten Kursniveau ein Boden, eine Trendwende ausbilden kann? Sie sehen, man jongliert mit Wahrscheinlichkeiten. Deshalb ist es eminent wichtig bei konkreten Transaktionen im Markt ein sinnvolles Risiko- und Moneymanagement zu betreiben. Das Grundprinzip der charttechnischen Analyse ist einfach, die praktische Anwendung erfordert jedoch große Erfahrung. Die charttechnische Analyse findet in allen Finanzmärkten Anwendung, wobei jeder Markt seine eigene Charakteristik hat.

Chartechnische Analyse - Unterteilung nach Hauptkategorien.

-

Auswertung der Preisdimension: Analyse des Kursverlaufs, Analyse des Kapitalstroms.

-

Auswertung der Zeitdimension: Analyse von Saisonalitäten und Zyklenmustern

-

Sentimentanalyse: Auswertung der Marktstimmungen

Chartechnische Analyse - Erste Einleitung und Definition

Die charttechnische Analyse ist eine enorm effiziente Analysemethode, die für das kurzfristige Trading, das mittelfristige Investieren, das Erkennen von übergeordneten Trends und Trendwenden und für das Erstellen von Marktprognosen mit Kurszielen außerordentlich hilfreich ist. Im Zentrum der charttechnischen Analyse steht die Auswertung der Marktaktivität. Kursverlauf (Preisentwicklung) und die Volumenentwicklung eines Basiswerts werden analysiert. Bei einem Basiswert kann es sich um eine Aktie, einen Index, ein Devisenpaar, einen Rohstoff oder jegliches gehandelte Produkt mit Preisentwicklung handeln. Der Kursverlauf wird wie ein Buch gelesen, wobei dieses Buch fortlaufend weitergeschrieben wird und sich die Bedeutung der einzelnen Worte von Kapitel zu Kapitel ändern kann. Der Kursverlauf muß gleichsam wie eine Sprache verstanden werden.

- Wie ist die übergeordnete Kursverlaufsrichtung, also die Trendrichtung?

- Wie stabil ist der vorliegende Trend?

- Welche Candlestickmuster liegen vor und welche kurstechnische Wirkung haben sie?

- Welche Chartformationen bilden sich aus und wie werden sie aufgelöst?

- Wo und wie verlaufen Trendlinien? Und wie orientieren sich die Marktteilnehmer daran?

- Auf welchen Kursniveaus kreuzen Chartstrukturen den Weg des Kursverlaufs?

- Welche Chartstruktur ist wirklich markant und kursbewegend?

- Welche Chartstruktur sticht welche Chartstruktur in ihrer Wirkung aus?

- Gibt es einen Rollenwechsel markanter Chartstrukturen?

- Was passiert unter Intermarketkorrelationsgesichtspunkten?

- Lassen sich zyklische Gesetzmäßigkeiten erkennen?

Die anspruchsvolle Aufgabe des charttechnischen Analysten ist die, dieses Buch zu lesen, die Sprache zu verstehen, das Gelesene zu übersetzen und dabei den Bedeutungswechsel der Worte, sprich Signale, möglichst schnell zu erkennen. Man nennt diese analytische Vorgehensweise auch "Chart reading". Die charttechnische Analysemethode fußt auf der Annahme, dass alle relevanten Informationen im Kurs enthalten, eingepreist, eskomptiert sind. Charttechnik und Fundamentals gehen Hand in Hand. Informationen wie beispielweise die Terroranschläge vom 11. September 2001 können unmöglich im Vorfeld bekannt sein. In solchen Fällen erfolgt die Kursanpassung jedoch innerhalb kürzester Zeit. Neben der Preisdimension wird zusätzlich auch die Zeitdimension ausgewertet. In einigen Märkten wie bei Rohstoffen spielen Saisonalitäten und Zyklen eine übergeordnete Rolle. Der Begriff "Technische Analyse" wird als Überbegriff verwendet. Die charttechnische Analyse gehört hierzu, aber auch die Indikatorenanalyse und die Sentimentanalyse. Auf GodmodeTrader.de verwenden wir die Begrifflichkeiten "Charttechnische Analyse" und "Technische Analyse" synonym.

Im Kursverlauf lassen sich die Aktivitäten aller Marktteilnehmer sehen. Seien es die der Institutionellen, Fonds, Market Maker, seien es die der Kleinanleger. Der Kursverlauf (Chart) spiegelt die Einschätzungen aller Marktteilnehmer wider. Dabei können die Einschätzungen auf unterschiedlichsten methodischen Fundamenten stehen. Der eine Anleger ist aufgrund der Nachrichtenlage investiert, der andere aufgrund der Ergebnisse fundamentaler Analyse, der andere wegen der charttechnischen Situation, wieder ein anderer aus reiner Intuition. Der eine Anleger hat lange tiefgreifendes Research betrieben, der andere wiederum hat einfach nur einen Tipp des Nachbarn aufgeschnappt und umgesetzt. Der eine Anleger ist gehebelt im Markt investiert, der andere hedged bestehende Positionen ab. Der eine Anleger stößt eine größere Aktienposition ab, deren Verkauf aufgrund der Größe mehrere Wochen in Anspruch nimmt, der andere Anleger drückt lediglich kurz auf den Verkaufsknopf seiner Tradingsoftware und ist in Sekundenschnelle mit seiner Position wieder aus dem Markt heraus. Der eine Fonds verkauft eine Aktienposition und leitet damit fallende Kurse ein, obwohl die fundamentalen Aussichten zu dem zugrunde liegenden Unternehmen weiter ausgezeichnet sind, der eine oder andere Kleinanleger, wird durch diese Konsolidierung aus der betreffenden Aktie ausgestoppt.

In bestimmten Marktphasen spielt das Stimmungsbild der Marktteilnehmer eine entscheidende Rolle für Trading- und Investmententscheidungen. Der eine Marktteilnehmer kauft, weil er bereits gute Gewinne gemacht hat und in ihm die Gier geweckt wurde, der andere Marktteilnehmer kauft sogar auf Kredit, weil er noch mehr Gewinne machen möchte.

Nicht selten gibt es Kursbewegungen, die auf kurzfristige Zwangslagen bestimmter Marktteilnehmer hinweisen. Besonders dann, wenn das Momentum, also der Orderflow pro Zeiteinheit beispielweise in einer Aktie besonders hoch ist, und die Kurse sich gleichzeitig sehr schnell und stark bewegen, ist dies ein Zeichen dafür, dass Marktteilnehmer aufgrund einer Schieflage zwangsliquidiert werden.

Sie sehen, es herrscht ein Kommen und gehen. Und zwar ein sehr komplexes Kommen und gehen. Im Kursverlauf (Chart) sehen Sie also gleichermaßen die kumulierte Gesamtmeinung und die kumulierte Gesamtaktivität zu dem betreffenden Basiswert. Dies ist ein zentraler Punkt, den Sie sich unbedingt vergegenwärtigen sollten, wenn Sie am Markt aktiv sind. Der Markt hat immer recht. Es mag hart klingen, aber nicht Ihre Meinung zu dem betreffenden Basiswert zählt, sondern eben diese kumulierte Gesamtmeinung. Ihre Meinung und Ihre darauf basierende Trading- und Investmentaktivität ist lediglich ein kleiner Teil der Gesamtmeinung und Gesamtaktivität und „somit irrelevant“. Diese provokante Aussage richtet sich an den Kleinanleger, der meint, sich ein umfassendes Bild zu seiner Telekomaktie gemacht zu haben, ebenso wie an den Fondsmanager, der sicherlich eine deutlich gründlichere fundamentale Einschätzung zu einem Basiswert besitzt. Nicht Sie als Individuum bewegen die Kurse maßgeblich in eine Richtung, sondern die Masse mit ihrer Gesamtmeinung. Innerhalb der Masse haben allerdings die kapitalstarken Marktakteure kursbewegendere Macht. Deshalb gilt es mit diesen "großen Fischen" zu schwimmen, die in der Regel die großen übergeordneten Trends wesentlich bestimmen. Man spricht im Traderfachjargon auch vom "Smart Money" oder den "Big Boys". Mittels charttechnischer Analyse wird die Gesamtmeinung und die Gesamtaktivität ausgewertet, quantifiziert und in eine Prognose umgemünzt. Das Team der Trader und Charttechniker von GodmodeTrader.de bildet sich demzufolge seine Meinung und Einschätzung durch Auswertung der Gesamtmeinung. Wir geben das wider, was wir als übergeordnete Gesamtmeinung und –aktivität meinen sondiert zu haben.

Wir handeln, Sie handeln nach! Orientieren Sie sich direkt an unseren professionellen Tradern. Konkrete Signale, transparente Musterdepots : http://www.godmode-trader.de/premium/overview/

Selbst verstehen, selbst anwenden, selbst handeln. Lesen Sie sich ein bzw. bilden Sie sich fort mit dem Wissensbereich "Charttechnische Analyse und Trading" : http://www.godmode-trader.de/wissen/chartlehrgang/

-

-

°°° Warum charttechnische Analyse "besser" ist °°°

Zugegebermaßen ein nicht unprovokant gewählter Titel. Im Folgenden wird Ihnen ein einfach verständliches Beispiel präsentiert, das zum einen eindrucksvoll das Grundprinzip und zum anderen einen zentralen Vorteil der (chart)technischen Analyse veranschaulicht. Dieses Beispiel soll gewissermaßen den Einstieg in die (chart)technische Analyse ebnen. Um schnelle Überzeugungsarbeit zu leisten, wird natürlich mit einem polarisierenden Beispiel gearbeitet.

Folgen Sie nun den kurzen Erläuterungen der folgenden Chartgrafiken.

-

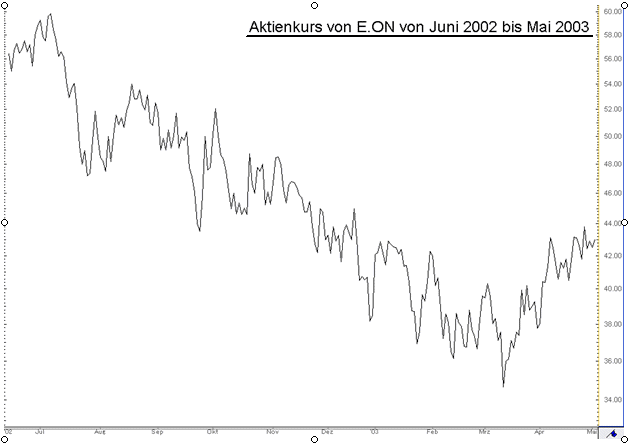

1.) Die Ausgangslage - Der reale Kursverlauf einer Aktie

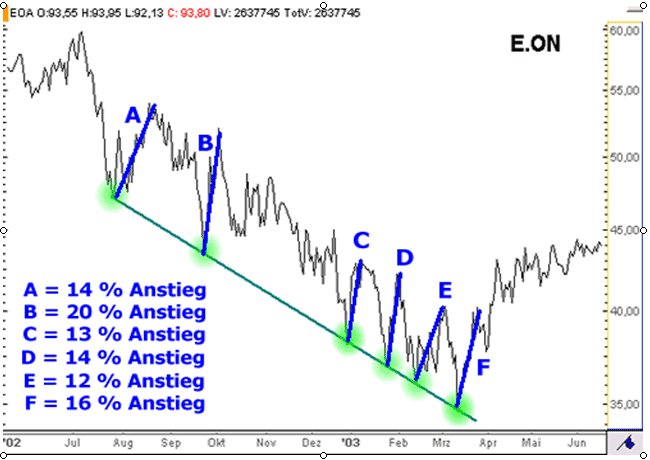

Beginnen wir mit einem gewöhnlichen Linienchart der E.ON Aktie. Dieser Linienchart dient zur Orientierung. Er zeigt die Aktienkursentwicklung an. Und zwar im vorliegenden Beispiel von Juni 2002 bis Mai 2003. Im Juli 2002 notierte das Papier bei 60,00 Euro. Zu sehen ist ein anschließender mehrmonatiger Kursverfall. Im März 2003 markiert die Aktie ein Tief bei 35,00 Euro.

-

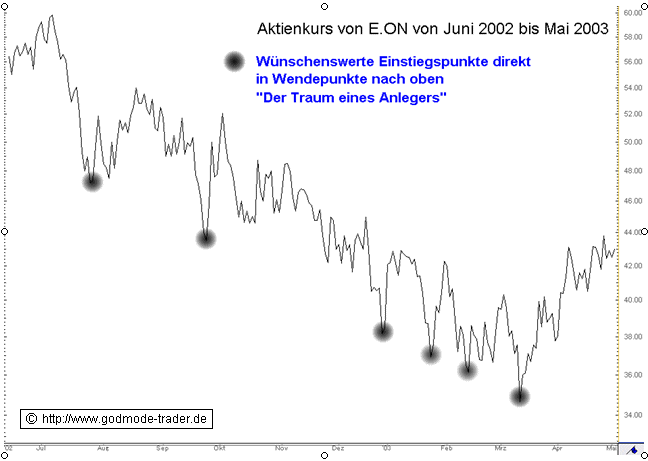

2.) Direkt im Trendwendepunkt kaufen - "Der Traum eines Anlegers"

Sie sehen, es ist der gleiche Kursverlauf der E.ON Aktie wie in der ersten Chartgrafik dargestellt. Mit dunklen Punkten sind in dem Kursverlauf der E.ON Aktie die markanten Tiefpunkte/Trendwendepunkte, die im Rahmen des mehrmonatigen Kursverfalls ausgebildet wurden, gekennzeichnet. Um möglichst direkt von den Kursbewegungen profitieren zu können, ist der Kauf der Aktie im Bereich der markierten Tiefpunkte wünschenswert.

Wie kann der Anleger nun diese Tiefpunkte im Vorfeld erkennen? Wie kann er also eine Erwartungshaltung, eine Prognose von zukünftigen Trendwendepunkten entwickeln? Mit welcher Analysemethode kommt er diesem Ziel näher? Ist dies überhaupt möglich?

Die Beantwortung dieser Fragen erfolgt prompt. Sie erfolgt mit den folgenden Chartgrafiken. Lesen Sie weiter.

-

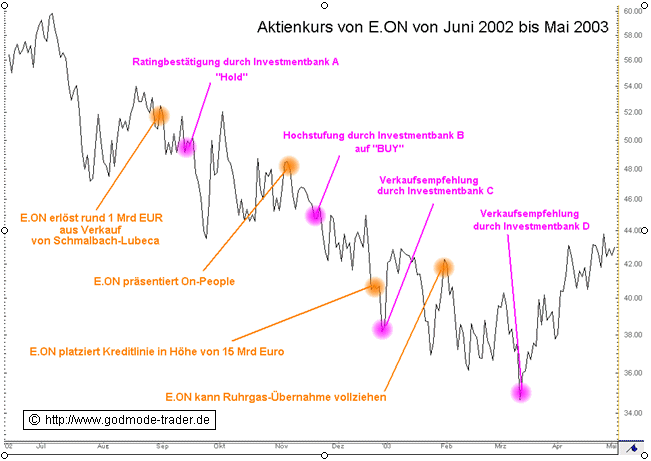

3.) Trendwendepunkte im Kurs mittels Fundamentalanalyse? Trendwendepunkte im Kurs anhand von Nachrichtenresearch als Signalgebung?

Wir bleiben bei dem gezeigten Ausschnitt des Kursverlaufs der E.ON Aktie. In der nun vorliegenden Chartgrafik sind rosafarben die Zeitpunkte von Ratingveröffentlichungen durch Investmentbanken gekennzeichnet. Gerade in den letzten Jahren war doch sehr auffällig, dass es zwischen einem Rating und der sich anschließenden Kursbewegung keine eindeutige Korrelation gab. Vielfach wirkten Ratings gerade im kurzfristigen Zeitfenster regelrecht als Kontraindikatoren. Im Tief wurden Aktien abgestuft, im zyklischen Hochs auf "Kaufen" gestellt. Während des Bärenmarkts der Aktienmärkte von 2000 bis 2002 gab es regelmäßig Kaufempfehlungen durch Bankhäuser und just genau dann gaben die Notierungen weiter nach. "Shorting the analysts", eine Floskel, die während dieser Zeit durch Trader geprägt wurde. Der Punkt ist aber tatsächlich der, dass gerade für das kurzfristige Zeitfenster, - das heißt auf Sicht von Tagen bis hin zu einigen Wochen -, nicht einmal eine tendenzielle Korrelation zwischen Ratings und Kursverläufen vorliegt. Das heißt, Kurse können nach einem Rating steigen oder fallen. Das Rating fällt also als Signalgeber für bevorstehende Trendwendepunkte ganz klar aus. In bestimmten Marktphasen können Ratings tendenziell als trendbestätigende Signalgeber herangezogen werden, mir ist aber keine Marktphase bekannt, in der durch das Nachhandeln der Empfehlung im Rahmen einer Ratingvergabe, präzise Trendwendepunkte in Kursverläufen abgepaßt werden konnten. In den vorliegenden Kursverlauf der E.ON Aktie wurde außerdem mit gelber Farbe die jeweilige Nachrichtenlage eingetragen. Auch hier ist aufffällig, dass die Nachrichten "irgendwo" mitten im Kursverlauf liegen. Wenn man die konkrete Nachrichtenlage im Bereich von Trendwenden im Kursverlauf auswertet, so fällt auf, dass im Gros der Fälle gar keine Nachrichten vorliegen. Also auch die Sondierung der Nachrichtenlage führt den Anleger nicht effektiv weiter, seiner Zielsetzung näher zu kommen, möglichst direkt zukünftige Trendwenden zu prognostizieren.

-

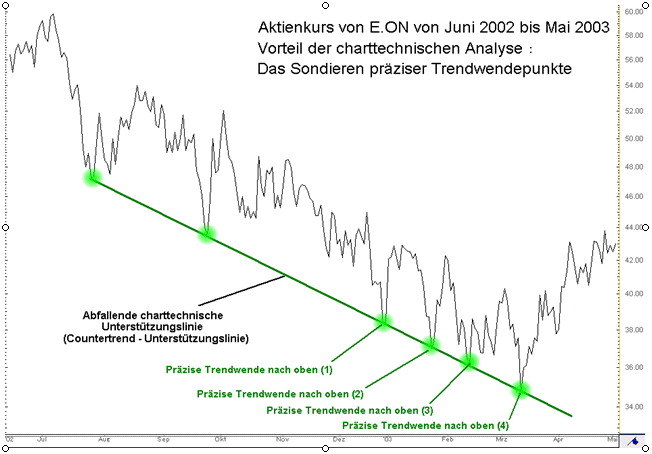

4.) Direkt im Trendwendepunkt kaufen -

Mittels charttechnischer Analyse kommt man dieser Zielsetzung näher

Und wieder sehen Sie den identischen Kursverlauf der E.ON Aktie wie in den Beispielgrafiken zuvor. Diesmal wurde in den Kursverlauf ein charttechnisches Hilfsmittel, eine so genannte Trendlinie, eingezeichnet. Diese Trendlinie wird durch die Serie der markanten Tiefpunkte gezogen. Um eine Trendlinie zu ziehen, benötigt man mindestens 2, besser 3 Auflagepunkte. Sie sehen, in dem vorliegenden Beispiel liegen alle zyklischen Zwischentiefs/Trendwendepunkte auf dieser simplen charttechnischen Linie. Genau! Es liegt eine eindeutige Korrelation vor. Zwischentief/Trendwendepunkt gleich Trendlinie. Reine psychische Konditionierung. Wenn die markanten Tiefs 2 und 3 auf der Trendlinie liegen, wieso dann nicht auch die folgenden Tiefs? In diesem Charttechnik & Trading Leitfaden von GodmodeTrader.de werden Sie viele Instrumentarien der charttechnischen Analyse kennenlernen. Die in diesem Beispiel gezeigte Trendlinie ist eine von ihnen.

Diese charttechnische Trendlinie ermöglichst es Ihnen, präzise Trendwendepunkte zu sondieren. Immer dann, wenn der Aktienkurs sich der Trendlinie nähert und auf ihr aufsetzt, ist die Wahrscheinlichkeit deutlich erhöht, dass der Kurs nach oben abprallen könnte. Im Rahmen der Chartanalyse werden Wahrscheinlichkeiten sondiert. Es ist also die Kunst, Wahrscheinlichkeiten richtig einzuschätzen. Und das ist gleichbedeutend mit einer Prognoseerstellung.

Gerade für bisher ausschließlich fundamental ausgerichtete Marktakteure muß die Wahl dieses Beispiels befremdend wirken. Da reißt man sich im Rahmen des Fundamentalresearchs ein Bein nach dem anderen aus und der charttechnische Analyst zeichnet einfach nur eine Linie in den Kursverlauf ein und trifft die Trendwenden damit nahezu exakt?

Wie eingangs erwähnt, es handelt sich um ein besonders polarisierend gewähltes Beispiel. Der Zweck heiligt die Mittel. Es geht nicht darum, die eigentliche grundlegende Analysemethode, die Fundamentalanalyse, in ihrer maßgeblichen Rolle zu schmälern. Es geht vielmehr darum, zusätzlich die Vorzüge der Chartanalyse herauszustreichen.

-

5.) Gewinnpotenziale ausgehend von den charttechnisch ermittelten zyklischen Tiefpunkten

Ausgehend von den markanten Tiefpunkten konnte der Aktienkurs deutlich nach oben abprallen. Es handelt sich um temporäre Kursanstiegsphasen, die immerhin mehrere Wochen anhielten und eine Größenordnung von deutlich über 10% hatten. Voraussetzung, um die Trendlinie zu ziehen, sind mindestens die ersten beiden Tiefs, am besten noch das dritte Tief. Das heißt, dass der vierte Trendwendepunkt mit dem Folgeanstieg (D) und die folgenden Punkte (E) und (F) tatsächlich prognostizierbar waren.

http://www.godmode-trader.de (Harald Weygand)

-

Zentrale Botschaften des Money Managements

Warum ist das Money Management eines der vorrangigsten Themen, das professionelle Trader beschäftigt?

Richtiges Money Management ist eine Schlüsselkomponente für erfolgreiches Trading. Jeder auf Dauer erfolgreiche Trader zeichnet sich durch ein scharfsinniges Money Management aus.

Die überragende Mehrheit der Trader verwendet viel zu viel Zeit für aufwendige Systeme oder magische Methoden, die höhere Gewinne implizieren, statt erst einmal ein generelles Verständnis für die Märkte zu entwickeln sowie ein ausgeklügeltes Money Management zu verinnerlichen.

Dabei ist es wichtiger, über ein mittelmäßiges System und gutes Money Management zu verfügen als über ein sehr gutes System und ein schlechtes Money Management.

Doch, bevor wir zu den Einzelheiten kommen, soll der Begriff Money Management einmal definiert werden.

"Chartanalyse und Trading" für Neueinsteiger und Fortgeschrittene : http://www.godmode-trader.ch/wissen/chartlehrgang/

Definition

Money Management dient der Sicherung von bestehendem und angesammelten Kapital. Ohne die Anwendung und genaue Einhaltung von Money Management-Regeln werden Sie selbst mit der besten Trading-Strategie erfolglos sein. Risk- und Money Management sind meiner Ansicht nach die entscheidenden Elemente eines erfolgreichen Trading Plans.

Money Management konzentriert sich auf folgende Punkte:

· Welcher Anteil am gesamten verfügbaren Kapital soll investiert werden?

· Wieviel sollte bei einem einzelnen Trade riskiert werden?

· Wie stark soll die verwendete Hebelwirkung sein?

· Wie kann ich Verluste prognostizieren und mein Kapital bewahren?

Die Antworten auf diese vier wesentlichen Fragen ergeben sich auch aus dem Kapital, das Ihnen zur Verfügung steht und ihrer zuletzt erzielten Trading-Performance. In Erwägung zu ziehen ist auch die Arbeit mit Margen, Optionen oder Termingeschäften, zu der wir im weiteren Verlauf dieser Serie noch kommen werden.

Im folgenden soll einerseits ein erster Einblick in das Risiko, mit dem Trader konfrontiert sind, gegeben werden und andererseits sollen erste Regeln des Money Managements erläutert werden.

Ich bin davon überzeugt, dass die Einhaltung dieses Regelwerkes (siehe noch folgende Lessons) aus einem mit Verlust arbeitenden Trader einen erfolgreichen Trader machen kann. Der Grund liegt darin, dass dieses Regelwerk den Trader zum richtigen Umgang mit seinem Geld zwingt und ihn von seinen negativen Eigenschaften abhält. Letztendlich ist natürlich im höchsten Maße die Disziplin des Traders für seinen Erfolg ausschlaggebend, denn er muss sich natürlich auch an diese Regeln halten.

Risiken und Money Management-Regeln

Die Kapitalbewahrung ist für das langfristige Überleben eines Traders von herausragender Bedeutung. Das einzig legitime Ziel des Tradens oder Investierens ist, Geld zu verdienen. Wenn Sie nur wegen des Nervenkitzels traden, dann betreiben Sie wahrscheinlich den teuersten Sport, den es auf Erden gibt.

Das Ziel eines jeden Money Managements ist recht einfach: Wenn es befolgt wird, dann wird es Sie zwingen Verluste zu begrenzen und Gewinne laufen zu lassen. Die meisten Anfänger und der größte Teil der Fondsinvestoren nähern sich jeder Trading-Entscheidung mit nur einer Frage: Wie hoch ist der voraussichtliche Gewinn, den ich erwarten kann? Aber schon die Gegenfrage lässt Zweifel an dieser alleinigen Trading-Entscheidung: Kann ich überhaupt einen Gewinn erwarten? Die beschriebenen Marktakteure scheitern zudem an einer Frage, die weitaus wichtiger ist, aber leider häufig übersehen wird: Wie hoch ist das Verlustpotenzial?

Wenn Trader die Wahl hätten, einerseits einen Verlust zu vermeiden und andererseits in vollem Umfang an einem Gewinn zu partizipieren, dann führt im Regelfall der erste Gedanke auf die letztere Wahl. Aber ist dies wirklich die bessere Wahl? Nein, Verluste zu vermeiden beziehungsweise Verluste zu minimieren ist weitaus wichtiger für die langfristige Performance als große Profite einzustreichen. Warum das so ist? Ganz einfach, aufgrund zweier einfacher mathematischer Prinzipien:

1. Je mehr ihr Account oder Portfolio wächst, desto größer wird der absolute Verlust eines gegebenen Verlust-Trades auf ihr gesamtes Trading-Kapital haben.

2. Sie benötigen einen weitaus größeren prozentualen Gewinn, um einen gegebenen Verlust auszugleichen.

In der folgenden Regel 1 des Money Managements soll die Bedeutung der erwähnten Verlustminimierung anhand dieser zwei einfachen mathematischen Prinzipien erläutert werden.

Regel 1: Minimieren Sie Verluste!

So einfach es sich auch anhört: Die Unfähigkeit, Verluste zu begrenzen ist der Hauptgrund, weshalb die meisten Trader schon nach einem Jahr aus dem „Trading-Spiel“ ausscheiden.

Nur wenige Trader verstehen die mathematischen Beziehungen zwischen Gewinnen und Verlusten. Ein einfach klingender Hinweis und zugleich eine eindringliche Warnung lautet: Wenn ein Trader Geld verliert, dann hat er fortan einen geringeren Kapitalstamm, mit dem er sein Geld verdienen kann. Um seinen Verlust wettzumachen, muss der Trader eine substanziell höhere Performance zur Erzielung von Vermögen erbringen als er bei seinen schlechten Trades verloren hat. Abbildung 1 verdeutlicht diesen Zusammenhang:

| Drawdown in % (arithmetisch) | Performance to Recovery in % (geometrisch) |

| -10 | 11 |

| -20 | 25 |

| -30 | 43 |

| -40 | 67 |

| -50 | 100 |

Abbildung 1: Drawdown und Performance to Recovery

Ein Verlust von 10% kann noch relativ leicht verkraftet werden. Der Trader braucht eine Performance von 11%, um die Höhe seines alten Tradingkontos wieder herzustellen. Ein Drawdown von hingegen 20% stellt sich schon etwas problematischer dar. Hier ist es eine Performance von 25%, die der Trader für das „Recovery“ benötigt. Beträgt der Verlust nun 30%, was in den volatilen Märkten schnell passieren kann, wenn ein Trader über kein Money Management verfügt, dann muss er schon eine Performance von 43% mit seinem stark reduzierten Tradingkonto erwirtschaften, um wieder dahin zu kommen, wo er schon einmal mit seinem Tradingkonto gewesen ist. Das Erzielen einer Performance von 43% kann den Trader eine sehr lange Zeit beschäftigen, insbesondere vor dem Hintergrund, dass er nach einem „Drawdown“ derartiger Größenordnung sehr wahrscheinlich massive Einbussen seiner mentalen Kontrolle hinnehmen muss. Aller Voraussicht nach wird er bereit sein, mehr Risiko auf sich zu nehmen, um sein Geld wieder ‚reinzuholen‘. Wahrscheinlich wird er seine Trades nicht mehr so genau planen, geschweige denn ausführen, wie es zu seinen erfolgreichen Zeiten noch der Fall gewesen sein mag. Kurzum: Ein Verlust von 30% ist neben dem finanziellen Fiasko auch ein herber Rückschlag für die Psyche des Traders - in jeder Hinsicht. Noch höhere Drawdowns von 40% oder gar 50% verdeutlichen den geometrischen Anstieg der benötigten „Performance to Recovery“ nur allzu deutlich, wie der obigen Tabelle zu entnehmen ist.

Wer einmal auf der Verliererstraße war, weiß, dass er bereit gewesen ist, mehr zu riskieren, um sein verlorenes Kapital wieder zurückzuerobern. In den allermeisten Fällen gelingt es nicht, diese Verluste aufzuholen, weil das Risiko nicht kontrolliert wurde. In der Tat müssen die meisten Trader deshalb aufgeben, weil sie sich aus einem „Drawdown-Loch“ heraustraden wollen. Dabei würde sie in erster Linie gutes Money Management von diesem Loch fernhalten! Je tiefer jedoch ein Trader fällt, desto rutschiger wird dieses Loch.

Sie müssen schon im Voraus wissen, wieviel Sie verlieren dürfen beziehungsweise wieviel Sie zu riskieren bereit sein dürfen - wann und bei welchem Zahlenständen Sie ihre Verluste begrenzen - sei es in Abhängigkeit von der Höhe ihres Tradingkontos oder sei es abhängig von dem einzelnen Trade. Wie Sie hier konkret vorgehen können, soll ihnen an späterer Stelle dieser Serie demonstriert werden.

Bedenken Sie generell den Unterschied zwischen Profis und Amateuren: Profis steigen aus, sobald sie Schwierigkeiten nur riechen oder sie begrenzen mit striktem Positionsmanagement ihre Verluste. Sie steigen erst dann wieder in die Märkte ein, sobald sie ein ihrem Tradingprofil entsprechend hohes Ratio zwischen Gewinnmöglichkeit auf der einen Seite und Verlustrisiko auf der anderen Seite sehen. Amateure hingegen sind sich der spezifischen Risiken nicht oder nur in unzureichendem Maße bewusst. Sie planen und wählen ihre Trades nicht sorgfältig aus und verstehen es nicht, eine Position hinsichtlich verschiedener Risikoerwägungen einzugehen und zu managen. Sie hängen zu sehr an ihrem Ego und möchten sich Verlusttrades nicht eingestehen. Dementsprechend bleiben sie an ihren Verlustbringern kleben und opfern ihre Positionen der Hoffnung.

Regel 2: Werden Sie langsam aber kontinuierlich reich!

Ein Trader, der über ein 25,000-Dollar-Tradingkonto verfügt und sich ausrechnet, dass er in beispielsweise drei bis vier Jahren Millionär sein wird, ist wie ein Teenager, der von zu Hause ausreißt und nach Hollywood geht, um ein bekannter Popstar zu werden. Nur Amateure versuchen, schnell reich zu werden. In der Regel zerstören sie sich mit ihrem ungebannten Siegeswillen selbst, weil sie zu große Risiken auf sich nehmen und ihnen ihr Zeitplan für das Millionärs-Dasein eine immer größer werdende Pistole auf die Brust setzt. Lassen Sie es langsam angehen und konzentrieren Sie sich darauf, mit Verlusten umzugehen – die Gewinne kommen dann von ganz allein.

Für die meisten Trader ist das einzige wichtige Kriterium, mit dem eine Performance beurteilt wird, der absolute Gewinn. Konsequenterweise locken die meisten Trading Systeme, die auf dem Markt erhältlich sind, mit Performance-Ausweisungen von 80%, 100%, oder sogar 300% durchschnittliche Jahresperformance. Aber ist das wirklich entscheidend? Dieser Frage gehen wir in Kürze nach.

Ist es nicht ironisch, dass für fast alle erfolgreichen Trader, die Millionen an den Märkten verdient haben, diese durchschnittliche Jahresperformance das Letzte ist, worauf sie achten, wenn sie die Qualität eines Trading Systems mit der involvierten Trading-Strategie beurteilen?! Was dieser Trader-Elite viel wichtiger ist, sind Kriterien wie Risiko, Maximaler Drawdown, Länge der Drawdowns, Volatilität und ein ganzes Sortiment von anderen risiko-orientierten Parametern. Nur wenn alle Risiko-Kriterien erfüllt werden, fragen sie nach der durchschnittlichen Jahresperformance! Das hat seinen guten Grund.

Denn letztere, also die durchschnittliche Jahresperformance, mit der mancher Fonds in den Medien wirbt, sagt nicht viel aus. Schauen Sie sich dazu bitte die folgende Tabelle an, in der statt zweier Fonds ersatzweise die Performance zweier sehr unterschiedlicher Trader beleuchtet werden soll:

Die Frage, welche Sie sich zu dieser Tabelle stellen sollten, lautet:

Welcher Trader hatte nach dem 10. Jahr mehr Geld verdient?

| Jahr | Trader A – Jährliche Performance (%) | Trader B – Jährliche Performance (%) |

| 1 | 21 | 18 |

| 2 | 35 | 18 |

| 3 | 20 | 18 |

| 4 | -26 | 18 |

| 5 | 32 | 18 |

| 6 | 12 | 18 |

| 7 | 42 | 18 |

| 8 | -16 | 18 |

| 9 | 31 | 18 |

| 10 | 56 | 18 |

Trader A: Durchschnittliche jährliche Performance = 20,7%

Trader B: Durchschnittliche jährliche Performance = 18%

Abbildung 2: Vergleich jährlicher Performances

Die Antwort auf die eben gestellte Frage lautet: Trader B!

Die Tatsache, dass Trader B mehr Geld machte als Trader A ist in Anbetracht der Tabelle vielleicht erst einmal erstaunlich. Zwar hat Trader A eine höhere durchschnittliche Performance (von 20,7%) erreicht, aber Trader B hat nach zehn Jahren eine höhere kumulierte Performance („compound annual performance“) erzielt. Das heißt, er hat effektiv mehr Geld auf seinem Trading-Account verdient als Trader A. Um es in Zahlen auszudrücken: Nach zehn Jahren hat Trader B, unser „Meister der Kontinuität“, den ich einmal „Mister 18%“ nenne, aus $100,000 satte $523,400 gemacht. Kumulierte Performance nach zehn Jahren der Kontinuität: + 423,4%.

Trader A, der eigentlich ‚nur‘ in zwei Jahren mit einem Ausreißer zu kämpfen hatte, und sich ansonsten eigentlich „ganz gut geschlagen“ hat, hat nach zehn Jahren eine um ca. $1,000 niedrigere kumulierte Performance. Oder in Prozent ausgedrückt: Trader A hat eine kumulierte jährliche Performance von 17,98% und Trader B 18%. „Okay...“, mag man mir vielleicht jetzt entgegensetzen, „...aber das Ergebnis ist in etwa gleich, was ist schon ein Tausender!?“ Darauf möchte ich eigentlich gar nicht hinaus. Denn eines ist besonders auffällig und entscheidend: Trader A hat in sage und schreibe acht Jahren eine bessere Performance hingelegt als Trader B und trotzdem unterliegt er unserem „Mister 18%“. Die zwei Jahre, in denen er einen Drawdown verzeichnen musste, haben ihm demzufolge richtig zugesetzt! Zudem hat Trader A schwer kämpfen müssen. Hätte er nicht im zehnten Jahr mit einer 56%igen Performance (seiner besten in zehn Jahren) und dem Gutdünken von Göttin Fortuna noch mal so richtig aufgeholt, wäre er weit hinter „Mister 18%“ gelandet. Denn...noch im neunten Jahr lag Trader B weit vor Trader A. Trader B wirkt besonnener und ausgeglichener als Trader A - ein kühler, berechnender Typ. Er wirkt äußerst geduldig und so, als ob er auf seine Chancen wartete.

Was ich Ihnen mit diesem Beispiel klarmachen will: Die Kontinuität spielt eine ganz entscheidende Rolle! Ziel sollte es sein, kontinuierliche kleine Gewinne auszuweisen statt zu versuchen, „Hau-den-Lukas-Trades“ zu machen, die zunächst eine gewaltige Performance versprechen, sich aber im Nachhinein als Schlag auf den großen Zeh herausstellen. Zu diesen kontinuierlichen kleineren Gewinnen gehört viel Geduld, mittels derer man auf seine Chancen mit der entsprechenden „Edge“ wartet. Trading hat demnach auch sehr viel mit Warten zu tun – Warten auf die „Edge“! Man muss auch nicht jeden Tag traden. Das gilt insbesondere dann, wenn die Edge zu klein ist.

Zum Trading gehört auch Bescheidenheit. Rechnet man sich eine kontinuierliche monatliche Performance von „nur“ 3% aus, so kommt man auf ein Jahresendergebnis von +42,6%! Das ist weit mehr als die 18% von Trader B und weitaus mehr als 90% aller Trader überhaupt verdienen. Nach 10 Jahren wären es natürlich viel, viel mehr! Und es ist zu schaffen, wenn man diszipliniert ist und konsequentes Money Management anwendet!

Ich setze mir beim Trading monatliche Ziele, die vernünftig, also realistisch sind. Ich rate von Tageszielen ab! Tagesziele, wenn sie nicht erreicht werden, führen geradewegs ins Desaster, wenn nämlich der Trader seinen Tagesschnitt wieder erreichen will und bereit ist für dieses Ziel mehr zu riskieren. Dies endet in den meisten Fällen in grösseren Drawdowns. Der Trader gerät mit allergrösster Wahrscheinlichkeit aus dem mentalen Gleichgewicht. Gerade in diesen Situationen ist die Folge das sogenannte Overtrading: Trades werden nicht mehr sorgfältig ausgewählt und geplant; der Trader spielt Nintendo im Level II. Von Jahreszielen rate ich auch ab. Es ist einfach zu schwer, die Aktienmärkte und die Chancen beziehungsweise Risiken, von und mit denen wir leben, für ein ganzes Jahr im Voraus abzuschätzen. Konzentrieren Sie sich besser Monat für Monat wieder aufs Neue, also am besten so, als fingen Sie wieder von vorne an, so als wäre nichts geschehen. Geben Sie sich nach einem schlechteren Monat auf gar keinen Fall dem Gedanken hin, Sie müssten ihre Verluste unbedingt wieder reinholen! Alleine der Gedanke daran kann Sie total aus dem Konzept bringen!

Bedenken Sie bitte auch folgendes: Jemand, der beispielsweise jährlich 25% Gewinn erwirtschaftet, spielt in der “1. Trader-Bundesliga”. Viele Spitzenmanager würden ihren Erstgeborenen opfern, um dies zu übertreffen. Ein Trader, der sein Geld innerhalb eines Jahres verdoppeln kann, gehört zu den absoluten Top-Stars in dieser Liga.

Wenn Sie sich bescheidene Ziele setzen und konsistent ihre Gewinne erzielen, dann werden Sie sehr weit kommen! Wenn Sie 30% jährlich machen, dann gibt es Leute, die Ihnen einen roten Teppich ausrollen würden und Sie bitten würden, ihr Geld zu verwalten. Entscheider aus der Fondsbranche genauso wie Privatpersonen.

Traden Sie, um eine bestmögliche Performance zu erzielen, mit stetigen Gewinnen und nur geringen Verlusten.

http://www.trading-lehrgang.de (Frank Thönnißen)

-

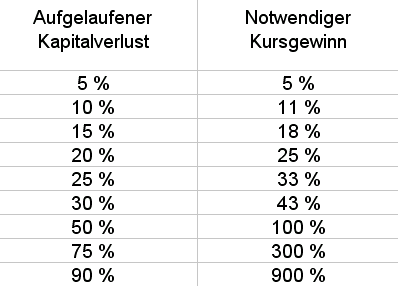

Das Risiko nicht überziehen - Kapitaleinsatz

Neben der Frage, ob eine Tradingposition überhaupt eingegangen werden kann, ist es auch entscheidend, mit welchem Kapitaleinsatz die Positionierung erfolgt um das Tradingkonto nicht zu gefährden. Grundsätzlich ist es dabei wichtig, das Hauptaugenmerk auf den Kapitalerhalt zu richten. Anhand der folgenden tabellarischen Übersicht soll verdeutlich werden, wie sich auflaufende Verluste im Bezug zum Anfangskapital auswirken.

Solange die Verluste gering gehalten werden, ist ein nur geringfügig höherer Gewinn notwendig, um das Startkapital wieder zu erwirtschaften. Bei einem Verlust des Tradingkontos von 10 % sind beispielsweise ca. 11 % anschließend notwendig, um den Ausgangszustand wieder herzustellen. Verliert der Trader hingegen 25 % des Tradingkontos, müssen bereits ca. 33 % gewonnen werden, nur um den Ausgangszustand wieder herzustellen. Bei einem Verlust von 50 % muss sogar das verbliebene Tradingkapital anschließend verdoppelt werden. Kann der Trader diesen Gewinn erwirtschaften, was nach einem derartigen Einbruch im Tradingkonto auch mental deutlich schwieriger geworden sein dürfte, ist aber nur der Ausgangszustand wieder hergestellt tatsächlich und noch nichts gewonnen. Dramatisch wird der notwendige Kursgewinn bei einem Verlust des Anfangskapitals, der über 50 % des Tradingkontos hinausgeht, wie aus der Übersicht in Bild 23 ersichtlich wird. Es ist also entscheidend, von Beginn an die Verluste so gering wie möglich zu halten und keinen größeren Drawdown im Tradingkonto zu riskieren. Der Drawdown ist ein Maß für den Kapitalverlust, ausgehend vom jeweils höchsten Stand des Tradingkapitals. Günstig ist es, nicht mehr als 1 % des Tradingkapitals in einem einzelnen Trade zu riskieren, da dann auch bei einer Serie von Verlusttrades das Gesamtrisiko noch überschaubar bleibt. Kommt es zu einer Serie an Verlusttrades, kann der Trader eine eingehende Fehleranalyse betreiben, ohne auf einen massiven Kapitalverlust im Tradingkonto zu blicken.

Wenn Sie für sich einen maximalen Verlust je Trade festlegen, kann hieraus auch der Kapitaleinsatz abgeleitet werden. Bei jeglichem Tradingsetup kann und sollte im Vorfeld ein Kursniveau identifiziert werden, an dem die einzugehende Position glattgestellt wird. Für den Fall, dass sich der Trade nicht wie erwartet entwickelt. Ist dieses Kursniveau festgelegt, kann die Spanne zwischen Einstiegs- und maximalem Ausstiegskurs ermittelt werden. Hinzu kommen ein fester oder prozentualer Anteil für Transaktionskosten sowie ein Anteil für Slippagekosten. Letztere sind die Kosten für den Spread zwischen dem Ankaufs- und Verkaufskurs sowie für eine schlechter als erwartete Orderausführung. An einem Beispiel soll die Ermittlung des Kapitaleinsatzes für eine Tradingposition erläutert werden. Angenommen werden dabei ein Tradingkonto in der Höhe von 100.000 Euro, ein erwarteter Einstiegskurs in eine Longposition bei 50 Euro sowie ein maximaler festgelegter Ausstiegskurs von 47 Euro.

Riskiert werden also 6 % Kursverlust von 50 Euro auf 47 Euro. Hinzu kommt ein Anteil an Transaktionskosten in Höhe von 0,6 % für den Ankauf und ebenso für den Verkauf. Für Slippage werden je 0,2 % beim Einstieg und beim Ausstieg angesetzt. Er ergibt sich damit ein Gesamtrisiko für den Trade von 6,0 % + 0,6 % + 0,6 % + 0,2 % + 0,2 % = 7,6 %. Wenn Sie jetzt davon ausgehen, bei einem solchen Trade den Betrag von 1 % des Tradingkapitals zu riskieren, bei 100.000 Euro entspricht dies genau 1.000 Euro, dann können 13.158 Euro in diesem Trade eingesetzt werden. Entwickelt sich der Basiswert nicht wie erwartet, und fällt bis auf 47 Euro zurück, dürften dann nicht mehr als ca. 1.000 Euro verloren werden. Das Risiko je Trade liegt in Ihrem ermessen, auch 2 % des Kapitals können bei entsprechendem Gesamtmarktumfeld je Trade durchaus riskiert werden. Bei einem Risiko von 10 % je Trade wird es allerdings schnell gefährlich. Allein 4 Verlusttrades in Folge genügen dann, um das Tradingkonto um fast 35 % schrumpfen zu lassen. Anschließend wird dann aber ein Gewinn von 52 % nötig, um diese Verluste auszugleichen. Bedenken müssen Sie auch, dass es in der eingegangenen Position zu einem Gap, einer Kurslücke, kommen kann, die über den geplanten Ausstiegskurs führt. Ein solches Gap führt dann in jedem Fall zu einem vorher nicht kalkulierten zusätzlichen Verlust.

http://www.godmode-trader.de (Marko Strehk)

Wir handeln, Sie handeln nach! Orientieren Sie sich direkt an unseren professionellen Tradern. Konkrete Signale, transparente Musterdepots : http://www.godmode-trader.de/premium/overview/

Selbst verstehen, selbst anwenden, selbst handeln. Lesen Sie sich ein bzw. bilden Sie sich fort mit dem Wissensbereich "Charttechnische Analyse und Trading" : http://www.godmode-trader.de/wissen/chartlehrgang/

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.