Carry Trade: Risikolose Gewinne mit EUR/USD?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Der sogenannte Carry Trade ist eine bei institutionellen Anlegern beliebte Strategie, bei der Geld in einem Währungsraum mit niedrigen Zinsen geliehen wird und in einem Währungsgebiet mit höheren Zinsen angelegt wird. Vor der Finanzkrise gab es einen ausgeprägten Yen Carry Trade zwischen dem japanischen Yen und dem US-Dollar. Da die Zinsen in den USA deutlich höher lagen als in Japan, war es ein lohnendes Geschäft, sich zu beinahe Nullzinsen japanische Yen zu leihen, das Geld in US-Dollar zu wandeln und im Dollarraum zu Zinsen von vielleicht vier oder fünf Prozent anzulegen. Die Finanzkrise hat diesen Trade zunichte gemacht, inzwischen kann er sich dank der höheren Zinsdifferenzen allerdings wieder lohnen. Nicht nur mit dem Yen als Finanzierungswährung, sondern auch mit dem Euro. Auch private CFD-Trader können aktuell vom Carry Trade profitieren - unter anderem beim beliebten Währungspaar EUR/USD!

Da der Carry Trade meist gehebelt umgesetzt wird, sind damit durchaus auch jährliche Renditen im mittleren zweistelligen Prozentbereich möglich. Das gilt aber nur, wenn sich das Währungspaar nicht entgegen der Richtung des Carry Trades entwickelt. Im genannten Beispiel sollte das Währungspaar USD/JPY möglichst nicht sinken, da sonst die Gewinne aus dem Carry Trade durch die ungünstige Wechselkursentwicklung wieder aufgefressen werden.

Auch mit einem normalen CFD-Konto kann man als privater Trader mit dem Carry Trade Geld verdienen. Das liegt daran, dass bei einer gehebelten Währungsposition zur Finanzierung Geld in der einen Währung geliehen und in der anderen dem Geldmarkt zur Verfügung gestellt wird. Wer zum Beispiel eine gehebelte Short-Position im Währungspaar EUR/USD eingeht, der leiht sich implizit Euro und tauscht dieses Geld in Dollar.

Da die Zinsen im Euroraum aktuell deutlich niedriger sind als im Dollarraum, fallen zur Finanzierung dieser Position keine Kosten an, sondern es ergibt sich aus diesem Zinsspread ein kleiner Gewinn. Es hängt allerdings vom CFD-Broker ab, ob dieser Gewinn an den Anleger weitergegeben wird und wenn ja, in welchem Umfang.

Inzwischen ist die Zinsdifferenz zwischen dem Euro- und dem Dollarraum allerdings so ausgeprägt, dass bei vielen Brokern der Trader tatsächlich mit der Finanzierung einer Short-Position im Währungspaar EUR/USD Geld verdienen kann.

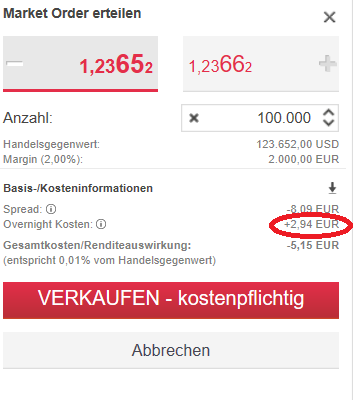

Geht man beispielsweise für eine Summe von 100.000 Euro short im Währungspaar EUR/USD, wofür dank des Hebels nur eine Margin von 2.000 Euro geleistet werden muss, verdient man beim CFD-Broker der Consorsbank aktuell unabhängig von der Kursentwicklung 2,94 Euro pro Nacht, wenn die Position über Nacht gehalten wird.

Bei Positionseröffnung und -schließung fallen zwar auch Kosten an. Hält man eine Position allerdings mehrere Tage, finanziert sich die Position gewissermaßen von selbst: Verändert sich der Kurs nicht, zahlt man nicht etwa Gebühren für diese Position, sondern verdient Geld mit ihr - unabhängig davon, ob sich der Kurs bewegt oder nicht.

Bei 260 Handelstagen pro Jahr entspricht der Gewinn aus dem Zinsspread von 2,94 Euro pro Nacht einem Gewinn von insgesamt 764,40 Euro. Bezogen auf das Handelsvolumen von 100.000 Euro ist das zwar nur ein Gewinn von 0,7 Prozent, bezogen auf die Margin von 2.000 Euro, die vom Trader tatsächlich bereitgestellt werden muss, allerdings ein Gewinn von immerhin 38,2 Prozent p.a.!

Ein risikoloser Gewinn von 38,2 Prozent klingt nicht schlecht, aber leider handelt es sich um eine Milchmädchenrechnung. Denn entscheidend für Gewinn oder Verlust aus der Kursveränderung ist das reale Handelsvolumen. Steigt das Währungspaar EUR/USD während eines Jahres nur um 0,7 Prozent, ist der gesamte Gewinn aus dem Carry Trade wieder aufgefressen. Ändert sich der Wechselkurs allerdings nicht, hat der Trader tatsächlich 38,2 Prozent auf seine bereitgestellte Margin verdient!

Es gibt andere Broker, bei denen die an den Trader weitergegebenen Gewinne aus dem Zinsspread noch größer ausfallen. Bei JFD Brokers verdient man mit einer Short-Position im Währungspaar EUR/USD von 100.000 Euro sogar 5,40 Euro pro Nacht. Daraus ergibt sich ein Gewinn von 1,4 Prozent p.a. bezogen auf das Handelsvolumen bzw. von 70,2 Prozent p.a. bezogen auf eine Margin von 2.000 Euro (tatsächlich dürfte die bei JFD Brokers fällige Margin noch darunter liegen, wodurch der Gewinn noch höher ausfallen dürfte). Übrigens: Sie können mit JFD Brokers auch direkt über unsere Analyse- und Tradingplattform Guidants handeln!

Fazit: Durch die Zinsdifferenz zwischen dem Euro- und dem Dollarraum können CFD-Trader unabhängig von der Kursentwicklung Gewinne einfahren. Allerdings sind diese Gewinne in der Regel nicht groß genug, um eine Kursentwicklung gegen die Carry-Trade-Richtung auszugleichen. Erwartet man aber beispielsweise ohnehin fallende Kurse im Währungspaar EUR/USD und tritt diese Erwartung ein, so verdient der Trader nicht nur an der Kursentwicklung, sondern auch am Zinsspread. Bezogen auf die tatsächlich vom Trader bereitgestellte Margin können diese Gewinne sogar im höheren zweistelligen Prozentbereich pro Jahr liegen!

Sie interessieren sich für spannende Anlagethemen? Folgen Sie mir kostenlos auf der Investment- und Analyseplattform Guidants, um keinen Artikel zu verpassen!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.