Brief vom Finanzamt wegen Krypto? So gehst Du richtig vor!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- VerkaufenKaufen

Highlights

- Das Finanzamt versendet sogenannte "Goldene-Brücke-Schreiben" an Personen, die möglicherweise nicht alle Krypto-Gewinne korrekt deklariert haben.

- In vielen Fällen besteht zu diesem Zeitpunkt noch die Möglichkeit, Steuern nachzuzahlen, ohne eine Strafe zu riskieren.

- Im Zweifel sollte immer ein professioneller Steuerberater hinzugezogen werden.

Jetzt 15 % Rabatt auf deinen nächsten Krypto-Steuerreport bei Blockpit sichern.

Wie sieht ein solcher Brief aus und was steht drin?

Die "Goldenen Brücke"-Schreiben des Finanzamts wirken oft harmlos und tragen meist den Betreff "Überprüfung im Rahmen der Steueraufsicht". Sie weisen jedoch darauf hin, dass möglicherweise Einkünfte – etwa aus Krypto-Transaktionen – nicht vollständig erklärt wurden. Der Empfänger wird aufgefordert, fehlende oder falsch angegebene Einkünfte innerhalb einer Frist nachzureichen, um einer Strafverfolgung wegen Steuerhinterziehung zu entgehen.

Diese Schreiben kommen üblicherweise vom Wohnsitzfinanzamt und sind oft unspezifisch. In ernsteren Fällen erfolgt die Kontaktaufnahme direkt über die Bußgeld- und Strafsachenstelle, die über ein bereits eröffnetes Steuerstrafverfahren informiert.

Bevor Du jedoch reagierst, ist es wichtig, die Echtheit des Schreibens zu prüfen, um sicherzustellen, dass es sich nicht um einen Betrugsversuch handelt. Sobald die Echtheit geklärt ist, kannst Du die nächsten Schritte überlegen und Dich angemessen vorbereiten.

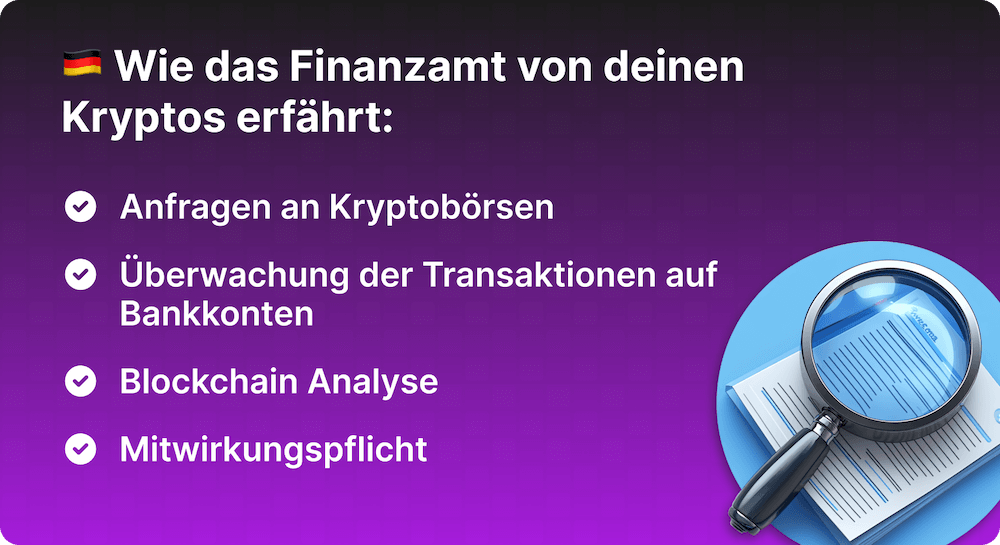

Woher weiß das Finanzamt, dass ich Kryptowährungen besitze?

Finanzämter prüfen nach § 208 Abs. 1 Nr. 3 AO, ob aus Krypto-Transaktionen steuerpflichtige Gewinne oder Verluste aus privaten Veräußerungsgeschäften gemäß § 23 Abs. 1 EStG resultieren. Auch wenn es in Deutschland noch keinen automatischen Datenaustausch mit Kryptobörsen gibt, müssen diese im Rahmen von Anti-Geldwäsche-Gesetzen und KYC-Verfahren die Identität ihrer Nutzer erfassen – verpflichtend ab 2025 durch die DAC8-Verordnung.

KYC, oder "Kenne deine Kundschaft" auf Deutsch, ist ein Prozess zur Identitätsprüfung von Nutzern auf Kryptobörsen. Er erfordert die Bereitstellung von Ausweisdokumenten, Fotos und Adressen, um die Identität der Käufer zu verifizieren.

Behörden können bei Ermittlungen auf Krypto-Daten zugreifen, sowohl über Sammelauskunftsersuchen als auch über spontane Mitteilungen ausländischer Finanzbehörden. Ein Beispiel: Die Finanzverwaltung NRW forderte bei Bitcoin.de Nutzerdaten an und glich Transaktionen mit Steuererklärungen ab, besonders für Personen, die zwischen 2015 und 2017 mehr als 50.000 EUR jährlich gehandelt hatten.

Wie sollte ich als Krypto-Trader auf das Schreiben vom Finanzamt reagieren?

Es ist wichtig, schnell zu reagieren – besonders, wenn Du vermutest, in der Vergangenheit nicht alle Krypto-Gewinne korrekt deklariert zu haben. Achte auf die im Schreiben gesetzte Frist, da sie oft knapp bemessen ist. Falls nötig, kannst Du höflich um eine Fristverlängerung bitten – das ist allemal besser, als unvollständige oder falsche Angaben zu machen.

Mit einem Krypto-Portfoliotracker wie Blockpit kannst Du deine Transaktionen mühelos selbst dokumentieren und bei Bedarf strukturiert vorlegen. Falls Du Unterstützung benötigst, bietet Blockpit eine Beraterplattform, über die seit September 2024 Steuerberater direkt auf deinen Account zugreifen können – ohne dass Du Passwörter weitergeben musst.

Kann ich trotz Aufforderung des Finanzamts noch eine strafbefreiende Selbstanzeige als Krypto-Trader abgeben?

Ja, eine strafbefreiende Selbstanzeige nach § 371 AO ist unter bestimmten Bedingungen möglich und kann Straffreiheit bringen. Wichtig: Verwende niemals das Wort "Selbstanzeige", sondern sprich von einer "Berichtigung der Steuererklärung", um keine Steuerhinterziehung zu unterstellen. Die Bedingungen müssen im Einzelfall geprüft werden. Diese sind:

- Strafverfolgungsverjährung ist eingetreten (das sollte ein Spezialist prüfen) oder

- Strafverfolgungsverjährung ist noch nicht eingetreten, aber

- a) Alle unrichtigen oder unterlassenen Angaben müssen für alle betroffenen Jahre (mindestens die letzten zehn Jahre) vollständig berichtigt bzw. nachgeholt werden.

- b) Die Berichtigung muss vollständig und in vollem Umfang erfolgen.

- c) Das Finanzamt darf die Tat noch nicht entdeckt haben oder kurz davorstehen, sie zu entdecken.

Besonderheit bei höheren Beträgen:

Wenn die hinterzogene Steuer mehr als 25.000 EUR beträgt, gilt Folgendes:

25.001 - 100.000 EUR: 10 % Zuschlag

100.001 - 1.000.000 EUR: 15 % Zuschlag

Über 1.000.000 EUR: 20 % Zuschlag

Die Selbstanzeige gilt nur für die Person, die sie einreicht. Ehegatten sollten daher beide Namen angeben. Bei einer GbR (Gesellschaft bürgerlichen Rechts) müssen alle Beteiligten zeitgleich die Selbstanzeige einreichen. Aufgrund der strengen Anforderungen an die Vollständigkeit ist professionelle Beratung empfehlenswert, um die Straffreiheit zu sichern.

Was, wenn ich nicht auf das Schreiben reagiere?

Ignorierst Du das Schreiben des Finanzamts, können ernsthafte Konsequenzen folgen:

- Ein Strafverfahren wegen Steuerhinterziehung droht, was Geld- oder Freiheitsstrafen nach sich ziehen kann.

- Das Finanzamt kann Deine Steuerschuld schätzen, meist zu deinem Nachteil.

- Vollstreckungsmaßnahmen wie Kontopfändungen sind möglich.

- Eine Selbstanzeige ist ausgeschlossen, sobald das Ermittlungsverfahren weit genug fortgeschritten ist.

Das Goldene-Brücke-Schreiben ist somit eine ernstzunehmende, letzte Warnung.

Was droht bei Steuerhinterziehung?

Wer meldepflichtige Gewinne nicht versteuert, begeht schnell Steuerhinterziehung. Ersttätern droht meist eine Geldstrafe, doch bei Mehrfachtätern oder Beträgen über 50.000 EUR kann auch eine Freiheitsstrafe von bis zu zehn Jahren verhängt werden, insbesondere in schweren Fällen. Eine strafbefreiende Selbstanzeige (§ 371 AO) bietet die Möglichkeit, eine Strafe zu vermeiden. Bei nachträglicher Meldung von hinterzogenen Steuern über 25.000 EUR müssen jedoch teilweise hohe Zuschläge gezahlt werden.

Weitere Informationen findest du hier: Krypto Steuerhinterziehung

Was passiert, wenn ich unvollständig oder falsch antworte?

Im Strafverfahren gilt der Grundsatz, dass man sich nicht selbst belasten muss. Schweigen kann daher sinnvoll sein, wenn die Behörden nur einen Teil der Tat entdeckt haben. Lügen sollte jedoch unbedingt vermieden werden, da dies die Strafe verschärfen kann.

Was, wenn ich nur auf den angefragten Teil antworte, aber weitere Gewinne verschweige?

Es kann verlockend erscheinen, sich nur zum angefragten Sachverhalt zu äußern und andere Gewinne, etwa von weiteren Börsen oder Wallets, zu verschweigen. Wird das später aufgedeckt, droht eine deutlich härtere Strafe, und die unvollständige Selbstanzeige verliert ihre Wirkung. In solchen Fällen ist es besser zu schweigen, als unvollständige Angaben zu machen.

Wie hilft Dir Blockpit?

Blockpit erleichtert Dir die Erfüllung deiner steuerlichen Pflichten für Kryptowährungen. Die Plattform verfolgt all deine Transaktionen, erstellt präzise Steuerreports und wird vom Finanzamt akzeptiert. So sparst Du Zeit und optimierst deine Steuerlast.

Bei einem Schreiben vom Finanzamt gilt: Du hast nur einen Versuch – setze daher auf Blockpits Expertise für einen fehlerfreien Report.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.