Bonuszertifikate - Fast nur Vorteile. Wo gibts denn sowas?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die Bonuszertifikate bieten dem Anleger eine vollständige Partizipation an der Kursentwicklung des Basiswertes nach oben und sind aufgrund der mehrjährigen Laufzeiten besonders für Investoren interessant. Gegenüber einem Direktinvestment im Basiswert kann der Investor hier aber auch bei leicht fallendem Markt oder einer Seitwärtsbewegung eine positive Rendite erzielen. Nur bei stark fallenden Notierungen sind mit einem Bonuszertifikat Kursverluste möglich.

Das Grundprinzip stellt sich folgendermaßen dar. Das normale Bonus-Zertifikat entwickelt sich genau so wie der zugrunde liegende Basiswert bis zum Laufzeitende und partizipiert vollständig an der Kursentwicklung. Wenn ein eingebautes und ursprünglich deutlich unter dem Kursverkauf platziertes Sicherheitslevel während der gesamten Laufzeit nicht erreicht oder unterschritten wird, erhält der Anleger den Betrag des eingebauten Bonus-Levels zum Laufzeitende. Auch dann, wenn sich der Basiswert unterhalb dieses Bonus-Levels befindet.

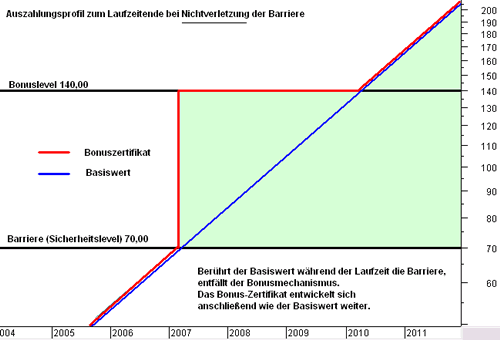

Anhand des in der Abbildung 1 dargestellten Auszahlungsprofils wird dieses Prinzip deutlich. Gewählt wurde ein fiktives Bonus-Zertifikat mit einer festgesetzten unteren Barriere bei 70,00 Euro und einem oberen Bonus-Level bei 140,00 Euro. Der Kursstand des Basiswertes zum Laufzeitende wird durch die blaue Linie gekennzeichnet, die Entwicklung des Bonus-Zertifikates zu diesem Zeitpunkt entspricht der roten Linie. Vereinfacht soll angenommen werden, dass der Basiswert die bei 70,00 Euro liegende Barriere bis zum Laufzeitende nicht erreicht oder unterschritten hat und der Bonusmechanismus dementsprechend noch intakt ist. In diesem Fall erfolgt, unabhängig davon, wo der Basiswert zwischen 70,00 Euro und 140,00 Euro steht, eine Auszahlung bei Fälligkeit des Zertifikates von 140,00 Euro. Befindet sich der Basiswert über dem Bonus-Level von 140,00 Euro, wird der Wert des Zertifikates zum Laufzeitende dem Wert des Basiswertes entsprechen. Der Anleger kann also unbegrenzt profitieren. Steht der Basiswert hingegen unter 70,00 Euro, in diesem Fall erlischt der Bonuseffekt, dann erfolgt auch eine Auszahlung des Zertifikates mit dem entsprechenden Wert unter 70,00 Euro. Das Bonus-Zertifikat verfällt allerdings nicht, wenn die Barriere berührt oder unterschritten wird. Wenn sich der Basiswert innerhalb der Laufzeit anschließend wieder erholen kann, steigt auch das Bonus-Zertifikat entsprechend an. Das Halten der Position ist dann gegenüber einem Direktinvestment aber nicht mehr sinnvoll, da der durch die Möglichkeit der Bonus-Zahlung erhaltene Vorteil erlischt. Gegebenenfalls erfolgt dann auch eine direkte Rückzahlung in Form der Aktien.

Drei Szenarien der Auszahlung zum Laufzeitende sind dementsprechend möglich:

- Wird die Barriere während der Laufzeit nicht berührt und der Basiswert steht über dem Bonus-Level, erfolgt die Rückzahlung zum Kurs des Basiswertes.

- Wird die Barriere während der Laufzeit nicht berührt und der Basiswert steht unter dem Bonus-Level, erfolgt die Rückzahlung in Höhe des Bonus-Levels.

- Wird die Barriere während der Laufzeit berührt, erfolgt eine Rückzahlung zum Kurs des Basiswertes.

Um diesen Bonus-Mechanismus zu finanzieren, behält der Emittent die auf den Basiswert entfallenden Dividenden ein. Der Anleger in einem Bonus-Zertifikat erzielt eine Rendite also ausschließlich anhand der Kursentwicklung. Aus diesem Grund ist ein Halten des Zertifikates nach Erreichen der Barriere auch nicht mehr sinnvoll, da der Vorteil des Bonus entfällt und die Dividenden ebenso.

Vorteile des Bonuszertifikates gegenüber einem Direktinvestment:

- Basisrendite auch im Seitwärtsmarkt. Wenn das Zertifikat unterhalb des Bonus-Levels gekauft wird, kann der Anleger eine Rendite erwarten, auch wenn der Basiswert sich seitwärts bewegt oder leicht fällt. Nur die Barriere darf nicht berührt werden. Der Abstand des Kurses des Basiswertes zur Barriere bildet demnach einen Risikopuffer.

- Unbegrenzt kann an Kurssteigerungen des Basiswertes partizipiert werden. Dabei ist es nicht relevant, ob die Barriere erreicht wurde oder nicht. Auch nach unterschreiten der Barriere wird das Zertifikat mögliche Kurssteigerungen mitmachen.

Nachteil des Bonuszertifikates gegenüber einem Direktinvestment

- Es kommt bei einem Investment im Bonuszertifikat zum vollständigen Verzicht auf Dividenden. Diese behält der Emittent zur Finanzierung des Bonusmechanismus ein.

- Je nach Volatilität und vorhandener Restlaufzeit ist die Kursstellung des Zertifikates nicht genau dem Kurs des Basiswertes entsprechend. Nur zur Emission kann von einem dem Kurs des Basiswertes entsprechendem Kurs des Zertifikates ausgegangen werden.

Arten von Bonuszertifikaten

Die klassischen Bonuszertifikate besitzen eine Barriere deutlich unterhalb des Kursstandes des Basiswertes zur Emission sowie ein über dem Kurstand des Basiswertes liegendes Bonus-Level. Die Bonus-Zertifikate partizipieren unbegrenzt an Kurssteigerungen des Basiswertes, zahlen jedoch zum Laufzeitende wenigstens den Wert des Bonus-Levels aus. Nur wenn die Barriere während der Laufzeit berührt wird, entfällt der Bonus.

Die Capped Bonuszertifikate haben neben Barriere und Bonuslevel, wie der Name bereits vermuten lässt, ein Cap. Dieser ist oberhalb oder am Bonuslevel angeordnet und begrenzt den maximal möglichen Gewinn. Nur bis zum Cap kann der Anleger an Kurssteigerungen teilnehmen. Gegenüber den klassischen Bonuszertifikaten ist hier aber im Allgemeinen ein höherer Bonus möglich.

Bonus-Pro-Zertifikate sind aufgebaut wie die klassischen Bonuszertifikate. Der Unterschied liegt in der Wirksamkeit der Barriere. Diese kann während der Laufzeit zunächst problemlos berührt werden, ohne den Mechanismus außer Kraft zu setzen. Im Allgemeinen wird diese Barriere erst 3 Monate vor Ablauf des Zertifikates auch tatsächlich als Barriere wirksam. Nur wenn der Basiswert die Barriere in diesem Zeitraum vor dem Fälligkeitstermin unterschreitet, entfällt eine mögliche Bonuszahlung.

Auch das Bonus-Outperformance-Zertifikat funktioniert im Grunde wie ein klassisches Bonuszertifikat. Hier kann der Anleger aber oberhalb des Bonuslevels, wie bei einem reinen Outperformance-Zertifikat, mit einer höheren Rate an weiteren Kurssteigerungen partizipieren.

Tipps zur Auswahl von Bonuszertifikaten

Je dichter der Basiswert an der Barriere notiert, umso geringer ist der Risikopuffer des Zertifikats. Im Gegenzug bietet sich hier die größtmögliche Bonus-Rendite.

- Bei der Erwartung einer langfristigen Bodenbildung des Basiswertes, beispielsweise über einer charttechnischen Unterstützungszone, bietet sich der Einstieg in ein Bonuszertifikat mit einer Barriere knapp unterhalb dieser Unterstützungszone an. Dieses ist dann im Allgemeinen zum Kurs des Basiswertes zu bekommen und bietet sich Möglichkeit einer hohen Bonus-Rendite, auch wenn die erwartete Erholung nicht so stark ausfällt.

- Im Falle einer Ausbruchsbewegung des Basiswertes bietet sich ein Bonus-Zertifikat auch an, um das Investment abzusichern. In diesem Fall wird ein Zertifikat gewählt, dessen Bonus-Level sich im Bereich des aktuellen Kursniveaus des Basiswertes befindet. Dadurch erhält der Anleger ein hohes Sicherheitspolster gegenüber Kursrückschlägen. Wenn die erwartete Aufwärtsbewegung ausbleibt, kann auch bei ausgedehnten Korrekturen noch mit einer Zahlung des Bonus und damit einer Sicherung des Kapitals gerechnet werden.

- Um von einer moderaten Aufwärtsbewegung, vor allem aber von einer Seitwärtsbewegung des Basiswertes zu profitieren, bietet sich der Einsatz eines Zertifikates an, das zur Barriere und auch zum Bonuslevel einen deutlichen Abstand hat. Hier ist darauf zu achten, dass die Barriere unterhalb einer Unterstützungszone platziert ist, die der Basiswert bis zum Laufzeitende nicht mehr erreichen dürfte. Gleichzeitig gilt es, darauf zu achten, dass die Bonus-Rendite noch angemessen ist. Vor allem aufgrund der teilweise langen Laufzeit des Zertifikats, sollte die per Anno erzielbare Bonus-Rendite wenigstens der erwarteten Dividendenrendite entsprechen. Ebenso sollte diese Rendite klar höher sein als die am Geldmarkt erzielbare, da die Anlage im Bonus-Zertifikat nicht risikolos ist.

- Bonuszertifikate deren Barriere bereits verletzt wurde empfehlen sich nicht mehr zum Einstieg.

- Beachtet werden muss bei der Auswahl auch der zeitliche Horizont der geplanten Anlage. Bonuszertifikate haben, um den Mechanismus zu finanzieren, eine allgemein lange Laufzeit. Darüber hinaus kommt es zu einer Zahlung des Bonus bei nicht verletzter Barriere immer erst am Laufzeitende.

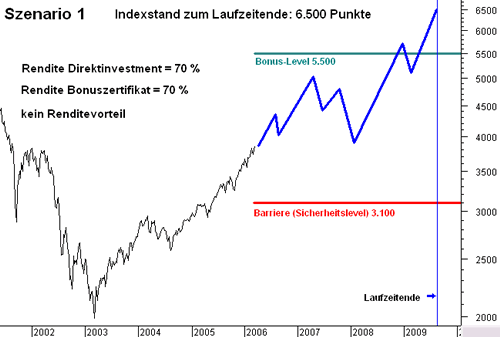

Fallbeispiel und Vergleich: Szenario 1

Am folgenden Beispiel anhand mehrerer Verlaufsszenarien soll die Entwicklung des Bonuszertifikates genauer erläutert werden:

Dargestellt ist der Kursverlauf des EuroStoxx 50 Index seit 1999. Zum dargestellten Zeitpunkt im März 2006 bei einem Indexstand von 3.825 Punkten wird ein Bonuszertifikat auf den Index gekauft, mit einem:

Bonus-Level: 5.500 Punkte

Barriere (Sicherheitslevel): 3.100 Punkte

Briefkurs (angepasst um das Bezugsverhältnis): 3.815 Euro

Laufzeitende: 07.08.2009

Der Index setzt die Rallye der Vorjahre bei ähnlich hoher Dynamik fort und steigt bis zum Laufzeitende weiter auf ein Kursniveau von 6.500 Punkten. Zu diesem Zeitpunkt ist das Bonuszertifikat 6.500 Euro wert. Der Anleger konnte somit durch ein Direktinvestment im Index, beispielsweise über ein Indexzertifikat, 69,93 % Kursgewinn erzielen. Geringfügig höher fällt der Gewinn im Bonus-Zertifikat aus, da dieses zum Einstiegszeitpunkt leicht unterhalb des Indexstandes notierte.

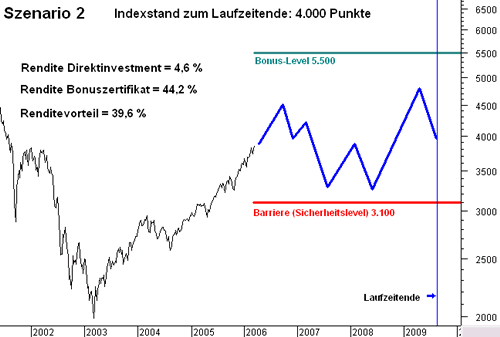

Fallbeispiel und Vergleich: Szenario 2

Im EuroStoxx kommt es zu einer ausgedehnten Seitwärtsphase nach der Rallye der Vorjahre. Der Index hält sich dabei bis zum Laufzeitende über der Barriere und schließt bei 4.000 Punkten. Dadurch errechnet sich eine Performance einer Direktanlage im Index von 4,58 %. Das Bonus-Zertifikat wird zum Laufzeitende aber mit 5.500 Euro ausgezahlt, so dass der Anleger darüber eine Rendite von 44,17 % erzielen konnte.

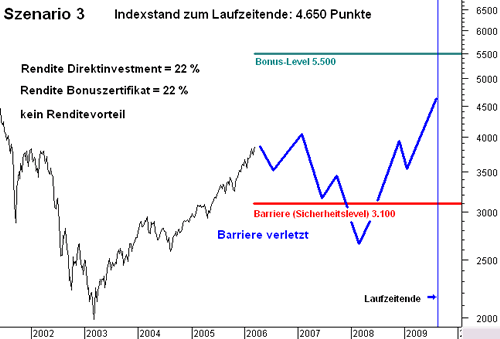

Fallbeispiel und Vergleich: Szenario 3

Der Kursverlauf kippt nochmals deutlich ab und fällt unter die bei 3.100 Punkten liegende Barriere zurück. Diese Korrektur wird bis zum Ende der Laufzeit aber wieder aufgeholt und der EuroStoxx kann im August 2009 noch bei 4650 Punkten schließen. Somit konnte der Anleger bei einem Direktinvestment 21,57 % Gewinn erzielen. Der Bonus-Mechanismus wurde durch das Erreichen der Barriere bei 3.100 Punkten zwar außer Kraft gesetzt, das Bonus-Zertifikat entwickelt sich aber mit dem Index weiter unter notiert zum Laufzeitende bei 4.650 Euro. Der Anleger erreicht hier einen Gewinn von 21,89 %.

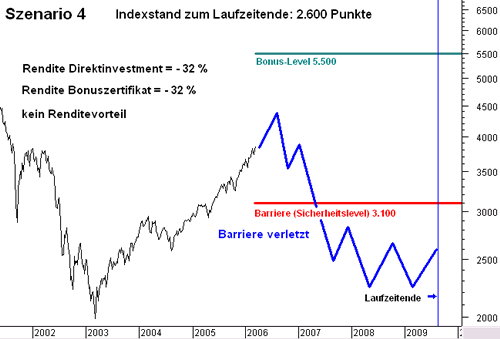

Fallbeispiel und Vergleich: Szenario 4

Es kommt an den Aktienmärkten nochmals zu einer scharfen Abwärtsbewegung. Der EuroStoxx kann sich davon auch bis zum Laufzeitende nicht mehrvollständig erholen und schließt auf einem Niveau von 2.600 Punkten. Bei einem Direktinvestment verliert der Anleger 32,03 %. Auch im Bonus-Zertifikat wurde mit dem Unterschreiten der Barriere der Bonus-Mechanismus wieder außer Kraft gesetzt. Dieses entwickelt sich mit dem Index weiter und verliert so ebenfalls stark um 31,85 %.

Schlussfolgerung der Fallbeispiele

Es zeigt sich bei Betrachtung aller möglichen Szenarien, dass das Bonus-Zertifikat gegenüber einem Direktinvestment nicht im Nachteil ist. Der Verzicht auf Dividenden bei Einzelaktien bleibt dabei unberücksichtigt. Die wahre Stärke des Zertifikatetyps liegt in der Sicherung einer Sockelrendite, auch wenn es im betreffenden Basiswert nicht mehr zu nachhaltigen Kurssteigerungen kommt. Dadurch ist bis zu einem bestimmten Punkt, der Barriere, eine Absicherung des Investments gegeben. Diese Absicherung kommt aber nur zum Laufzeitende zum Tragen, da die Barriere bis dahin unberührt bleiben muss.

Grund für die Teilweise nicht dem Basiswert entsprechende Preisstellung ist vor allem in der Konstruktion der Bonus-Zertifikate. Um den Bonus-Mechanismus zu finanzieren, werden vom Emittenten bei Aktien die anfallenden Dividenden einbehalten. Diese werden investiert in eine Down-and-out-Put-Option europäischen Typs. Diese Option ermöglicht zum Laufzeitende eine Auszahlung des Zertifikates zum Kursniveau des Bonus-Levels. Allerdings verfällt die Option sofort wertlos, wenn ein bestimmtes Kursniveau erreicht oder unterschritten wird. Dieses Kursniveau entspricht der Barriere im Bonus-Zertifikat. Beeinflusst wird der Wert der Option aber nicht nur durch den Kursstand des Basiswertes. Hier spielen auch die vorhandene Restlaufzeit sowie die Volatilität eine Rolle. Deshalb kommt es, aufgrund der schwankenden Bewertung der Option, auch zu einer teilweise differierenden Kursstellung des Bonus-Zertifikates gegenüber dem Kursniveau des Basiswertes.

Auch wenn die Finanzierung des Bonus-Mechanismus ursprünglich über Dividenden erfolgt, werden mittlerweile auch Bonuszertifikate auf Rohstoffe oder Devisen emittiert, bei denen es nicht zu Dividendenzahlungen kommt.

Autor: Marko Strehk - Technischer Analyst und Trader bei GodmodeTrader.de

http://www.godmode-trader.de/premium/cfdtrader/ - Bitte hier klicken für Detailansicht und Anmeldemöglichkeit für kostenlosen 2-wöchigen Test vom bestperformenden PREMIUM Tradingpaket von GodmodeTrader.de

Schnell. Sicher. Kostenlos.

- 0 € pro Trade

- BaFin-reguliert & direkter Zugang zur Tradegate Exchange

- lange Handelszeiten: 7:30–22 Uhr

- Depoteröffnung in 10 Min.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.