Bei diesen Sektoren zugreifen?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

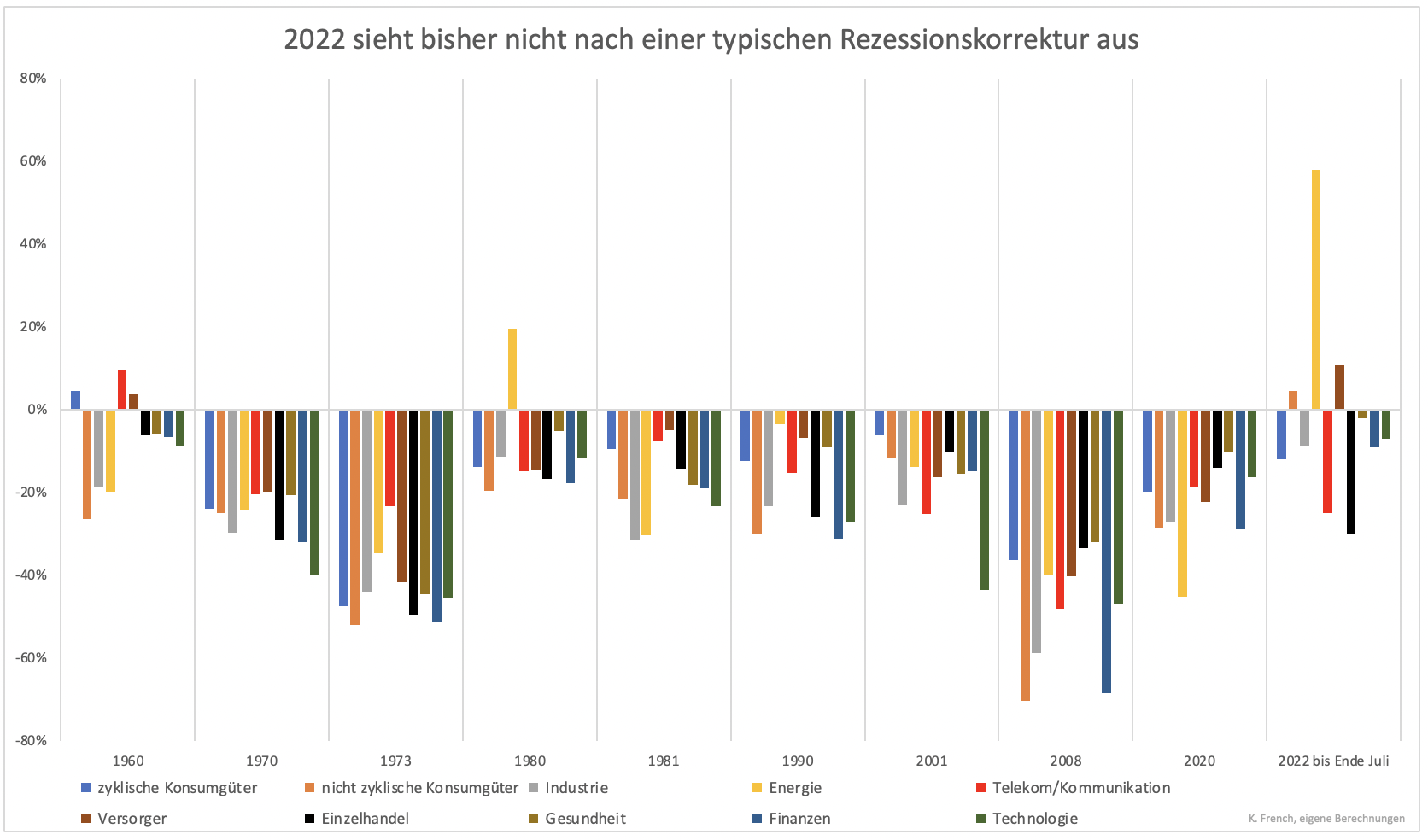

Nicht nur der Bärenmarkt ist Fakt, sondern auch eine Rezession. Selbst wenn man das schwache Wachstum der letzten Monate noch nicht als Rezession bezeichnen will, so ist sie doch zukünftig unumgänglich. Das gilt in Europa mehr als in den USA. In Europa stürzen Vorlaufindikatoren regelrecht ab. In den USA befinden sie sich in einem geordneten Rückzug. So oder so, der Bärenmarkt fällt in eine Zeit wirtschaftlicher Schwäche und ist daher am ehesten mit den Korrekturen vergleichbar, die parallel zu früheren Rezessionen stattfanden. Der bisherige Jahresverlauf zeigt, wie außergewöhnlich sich einzelne Sektoren verhalten haben (Grafik 1).

Der mit Abstand beste Sektor war der Energiesektor. Es ist nicht das erste Mal, dass diese Sektor ausschert. Auch die Rezession 1980, die alle anderen Sektoren ins Minus drückte, verschonte den Energiesektor. Die Performance 1990/91 war negativ, aber im Vergleich zu allen anderen Branchen am wenigsten negativ.

Energierohstoffe bzw. Rohstoffe allgemein sind besonders konjunkturabhängig. Kommt es zu Krisen wie der aktuellen, sind sie jedoch im Vergleich sichere Häfen. Neben Energie stechen auch Versorger positiv heraus. Versorger sind defensive Werte und verlieren in schwierigen Zeiten oftmals weniger als der Gesamtmarkt.

Wer europäische Versorger im Depot hat, kann diese Entwicklung nicht nachvollziehen. Eine Verstaatlichungswelle zieht durch den Kontinent. Was sonst als sicher galt, kann in Europa in dieser Krise besonders große Verluste ausweisen.

Nichtzyklische Konsumgüter (z.B. Nahrungsmittel) sind ebenfalls defensiv und werden ihrem Ruf bisher gerecht. Negativ sticht hingegen der Telekom/Kommunikationssektor hervor. Der Sektor wird von Telekomriesen wie AT&T und Verizon, aber auch Facebook Holding Meta Platforms bestimmt. Beide Branchen haben derzeit ihre eigenen Probleme. Obwohl der Sektor eigentlich als defensiv gilt, hat er bisher am fast schlechtesten performt. Nur dem Einzelhandel geht es noch etwas schlechter.

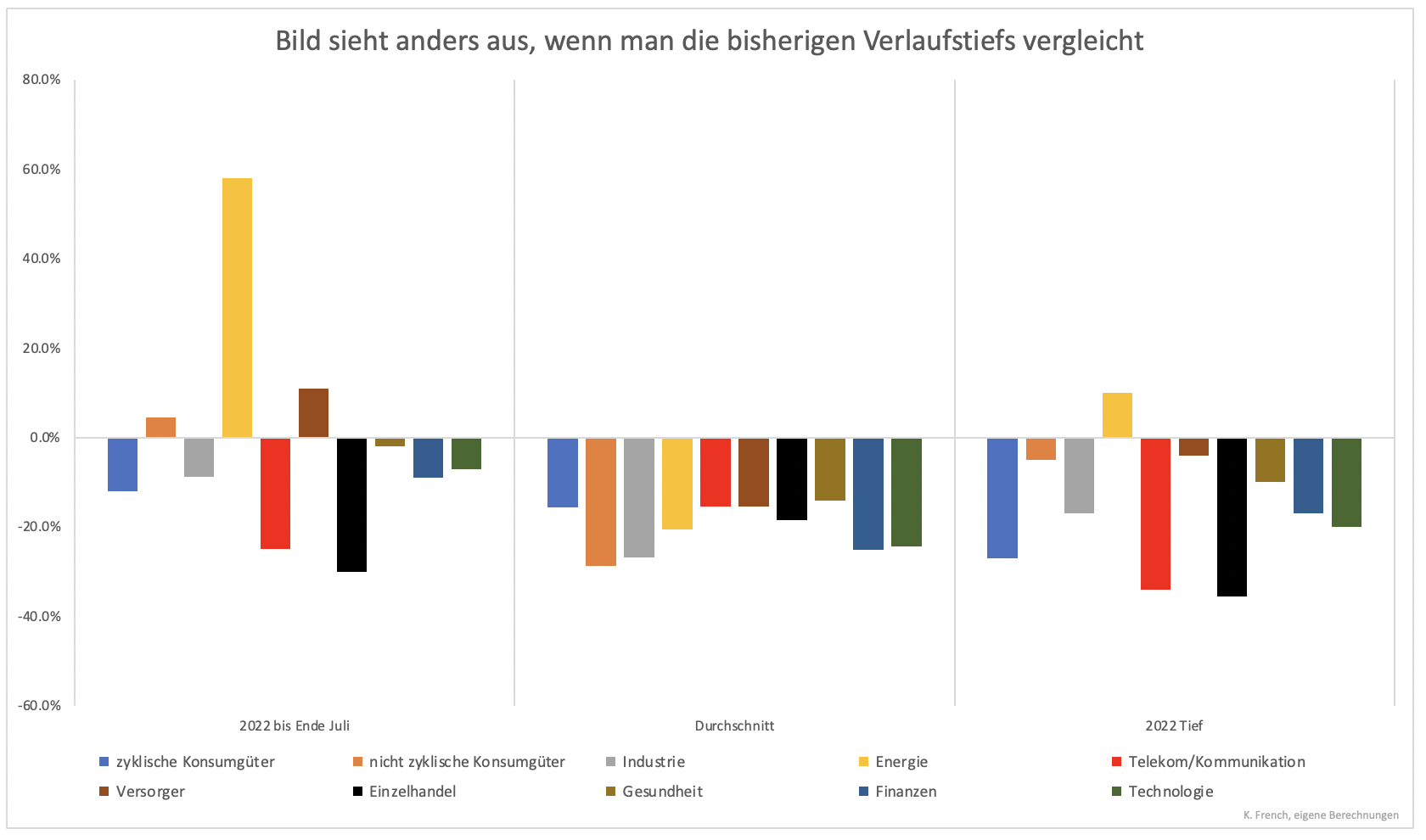

Kurzfristig hat die Underperformance oft gute Gründe. Mittel- bis langfristig normalisieren sich die Sonderbedingungen wieder und es findet eine Rückkehr zum Mittel statt. Bei großen Abweichungen vom Mittel kann man Chancen wittern.

Chancen könnten sich langfristig vor allem im Einzelhandel, Telekom/Kommunikationssektor und zyklischen Konsumgütern ergeben. Bei zyklischen Konsumgütern fand in den vergangenen Wochen eine große Rally statt. Im Vergleich zum durchschnittlichen Verlauf ist der Abschlag nicht mehr außergewöhnlich. Die markanten Ausreißer bleiben der Einzelhandel und Kommunikationssektor.

Die Sektorperformance bezieht sich zwar auf die USA, doch am Montag machte der deutsche Einzelhandelsumsatz von sich reden. Nach Abzug der Inflation lag das Minus gegenüber dem Vorjahr bei fast 9 %. Auch wenn die Lage in den USA nicht so dramatisch ist, so ist sie doch symptomatisch. In schwierigen Zeiten wird gespart oder in der Hoffnung auf tiefere Preise im Internet eingekauft.

Die Underperformance kann sich daher beharrlich lange halten. Ebenso leiden Unternehmen wie Meta im Gegensatz zum letzten Abschwung während der Finanzkrise zum ersten Mal unter einem Umsatzrückgang. Vor 14 Jahren war das Unternehmen noch klein und wuchs so schnell, dass die Rezession kaum auffiel. Diese Zeiten haben sich geändert.

Beginnt der Trend zu drehen, haben diese Sektoren am meisten Aufholpotenzial. Der aktuelle Stand der Korrektur Ende Juli zeigt in allen anderen Sektoren nur noch geringe Rückgänge. Ausgesprochene Schnäppchen findet man dort nicht.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.