Bei den Verliereraktien ist jetzt Handeln angesagt

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

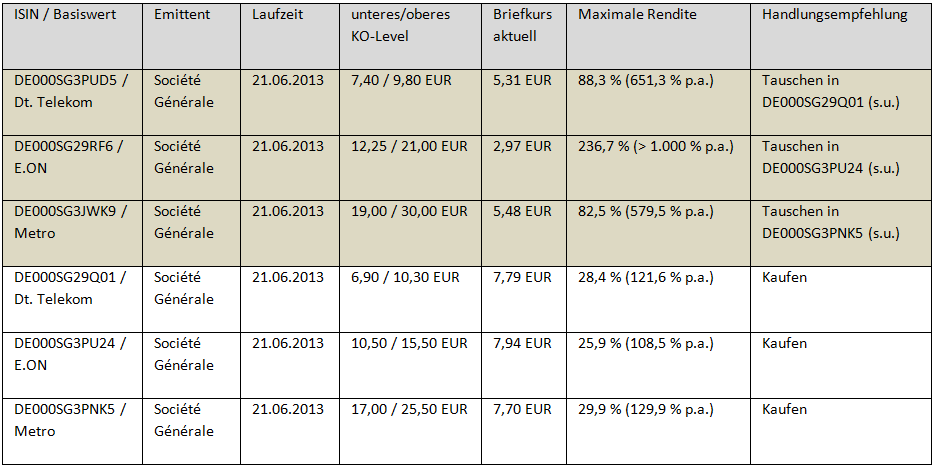

Im StrategieReport 174.12 haben wir drei Inline Optionsscheine auf die Verlierertitel des Börsenjahrgangs 2012 vorgestellt. Nach gutem Start sind alle Papiere deutlich unter Druck gekommen. Nun sollten investierte Anleger reagieren!

Die Strategie, zu Beginn des neuen Jahres auf die Verliereraktien des Jahrgangs zuvor zu setzen, ist auch dieses Mal aufgegangen. Mit Aktien wie Aixtron, Delticom, Deutsche Telekom, Metro, und Solarworld konnten Anleger im Januar gute Gewinne einfahren. Grund für die Erholungsrallye: In den ersten Handelstagen eines neuen Jahres kaufen viele Profi-Anleger die Verliereraktien des Vorjahres, die sie in den letzten Dezembertagen aus ihren Depots befördert hatten, zurück.

Doch inzwischen haben sich die Vorzeichen bei den meisten Papieren wieder umgedreht. Unsere drei Kandidaten aus StrategieReport 174.12 – E.ON, Deutsche Telekom und Metro – sind wieder auf Tauchstation gegangen. Dadurch ergibt es nun ein Problem: Im Mai stehen bei den drei Gesellschaften die Hauptversammlungen an. Durch den dann erfolgenden Dividendenabschlag geraten die unteren KO-Levels der Inliner in Gefahr. Sollten die Kurse der Basiswerte auch nur ein einziges Mal auf oder unter die jeweiligen KO-Levels fallen, verfallen die Scheine wertlos. Kein Wunder, dass auch die Kurse der Inliner unter Druck gekommen sind.

Mit einem Minus von knapp 15,5 % hatte sich die E.ON-Aktie 2012 die rote Laterne im DAX geholt. Auch im laufenden Jahr schafft es der Titel nicht aus dem Keller. Aktuell notiert die Aktie mit knapp über 13 EUR gefährlich nahe am unteren KO-Level des vorgestellten Inliners, 12,25 EUR. So tief stand die E.ON-Aktie zwar seit fast zehn Jahren nicht mehr. Doch der Fall unter das 2012er-Tief von 13,61 EUR zeigt, dass solche Marken keinen ausreichenden Schutz darstellen. Zudem geht von der Anfang Mai anstehenden Dividendenzahlung von 1,10 EUR je Aktie große Gefahr aus. Auf aktueller Kursbasis wäre unter Berücksichtigung des Dividendenabschlags die Barriere des Inliners gebrochen. Anleger sind daher gut beraten, wenn sie in einen Inliner mit größerem Puffer nach unten wechseln. Bei dem vorgeschlagenen Schein mit Laufzeit Juni ist der untere KO-Level bei 10,50 EUR angesiedelt. Der Abstand von 20 % sollte auch unter Berücksichtigung des Dividendenabschlags ausreichend sein.

Eine ähnliche Vorgehensweise empfiehlt sich auch bei Metro. Die Aktie hat nach Bekanntgabe der 2012er-Zahlen und der Dividendenkürzung binnen kurzer Zeit fast 20 % an Wert verloren. Dadurch könnte der untere KO-Level von 19,00 EUR in Gefahr geraten, wenn Metro am 9. Mai die Dividende von 1,00 EUR je Aktie ausschüttet. Ein ebenfalls bis Juni laufender Inliner lässt nach unten 2,00 EUR mehr Platz (siehe Tabelle). Die Renditechance beträgt dennoch fast 30 %. Nur Anleger mit ganz starken Nerven bleiben bei dem Papier mit den KO-Levels 19,00/30,00 EUR noch engagiert.

Drittes „Problem-Kind“ im Bunde ist die Deutsche Telekom. Unter Berücksichtigung des „fiktiven“ Dividendenabschlags von 0,70 EUR je Aktie würde der Titel aktuell bei gut 7,50 EUR – und damit gefährlich nahe am unteren KO-Level des in Ausgabe 174.13 empfohlenen Inliners von 7,40 EUR. Ein Tausch in einen Schein mit den Barrieren 6,90/10,30 EUR bietet sich an. Das Papier dürfte dem Dividendenabschlag standhalten. Im Erfolgsfall winkt ein Ertrag von 28,4 %.

Inline Optionsscheine auf die Verliereraktien des Börsenjahrgangs 2012

"Offenlegung gemäß §34b WpHG wegen möglicher Interessenkonflikte: Der Autor ist in den besprochenen Wertpapieren bzw. Basiswerten derzeit nicht investiert."

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.