Bedeutet die Riskoscheu schon ein Kaufsignal?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Mehr Pessimismus als jetzt geht kaum. Ob Verbraucherstimmung, die sowohl in der EU als auch in den USA ein neues Allzeittief erreicht hat, das Sentiment von Privatanlegern oder die Stimmung unter Fondsmanagern, alles ist extrem. Es ist auch nicht nur die Stimmung, die extrem ist. Es wird auch entsprechend gehandelt.

Jeden Monat befragt die Bank of America Fondsmanager nach ihrer Einschätzung und Positionierung. Derzeit sind Fondsmanager so defensiv positioniert wie zuletzt Anfang 2009. Fonds sind nicht in defensiven Aktien, sondern halten deutlich mehr Barmittel als sonst. Der Cashbestand gegenüber Aktien (Übergewichtung Cash gegenüber Aktien) erreicht den höchsten Stand seit Oktober 2008.

Betrachtet man nicht die Relation von Cash zu Aktien, sondern die absolute Cashallokation, erreicht diese sogar den höchsten Stand seit 2001. Die Risikofreude erreichte zuletzt einen neuen Tiefpunkt. Auf die Frage, ob höhere Risiken als sonst eingegangen werden, ist die Antwort einhellig: Es werden weniger Risiken eingegangen. Die Risikoscheu ist heute stärker ausgeprägt als 2008 inmitten eines drohenden Kollapses des weltweiten Finanzsystems.

Kurz gesagt, die Stimmung ist wirklich schlecht und die Positionierung sehr defensiv. Im Normalfall sind solche Extreme Kaufsignale. Fast täglich kommen aus der Wirtschaft neue Hiobsbotschaften. Solange der Strom schlechter Nachrichten nicht abreißt und Licht am Ende des Tunnels erkennbar wird, ist eine nachhaltige Trendwende schwierig.

Die schlechte Stimmung und defensive Ausrichtung erklärt aber immerhin, wieso der Markt angesichts des schlechten Ausblicks nicht wesentlich tiefer steht. Da ein Großteil der institutionellen Anleger bereits verkauft hat und defensiv positioniert ist, fehlt es an Verkäufern, die den Markt kontinuierlich drücken können. Privatanleger sind noch offensiver ausgerichtet und je länger der Bärenmarkt anhält, desto wahrscheinlicher wird es, dass sie einknicken und ebenfalls noch verkaufen.

Kurzfristig ist eine Richtungsentscheidung unwahrscheinlich. Leerverkaufen würde ich den Markt nicht. Kaufen würde ich ebenso noch nicht. Dafür fehlt ein wichtiger Puzzlestein. Positiv ist zunächst anzumerken, dass das Risiko im Markt abgebaut wurde. Das erkennt man anhand der Margin Debt (Kredit für den Kauf von Wertpapieren).

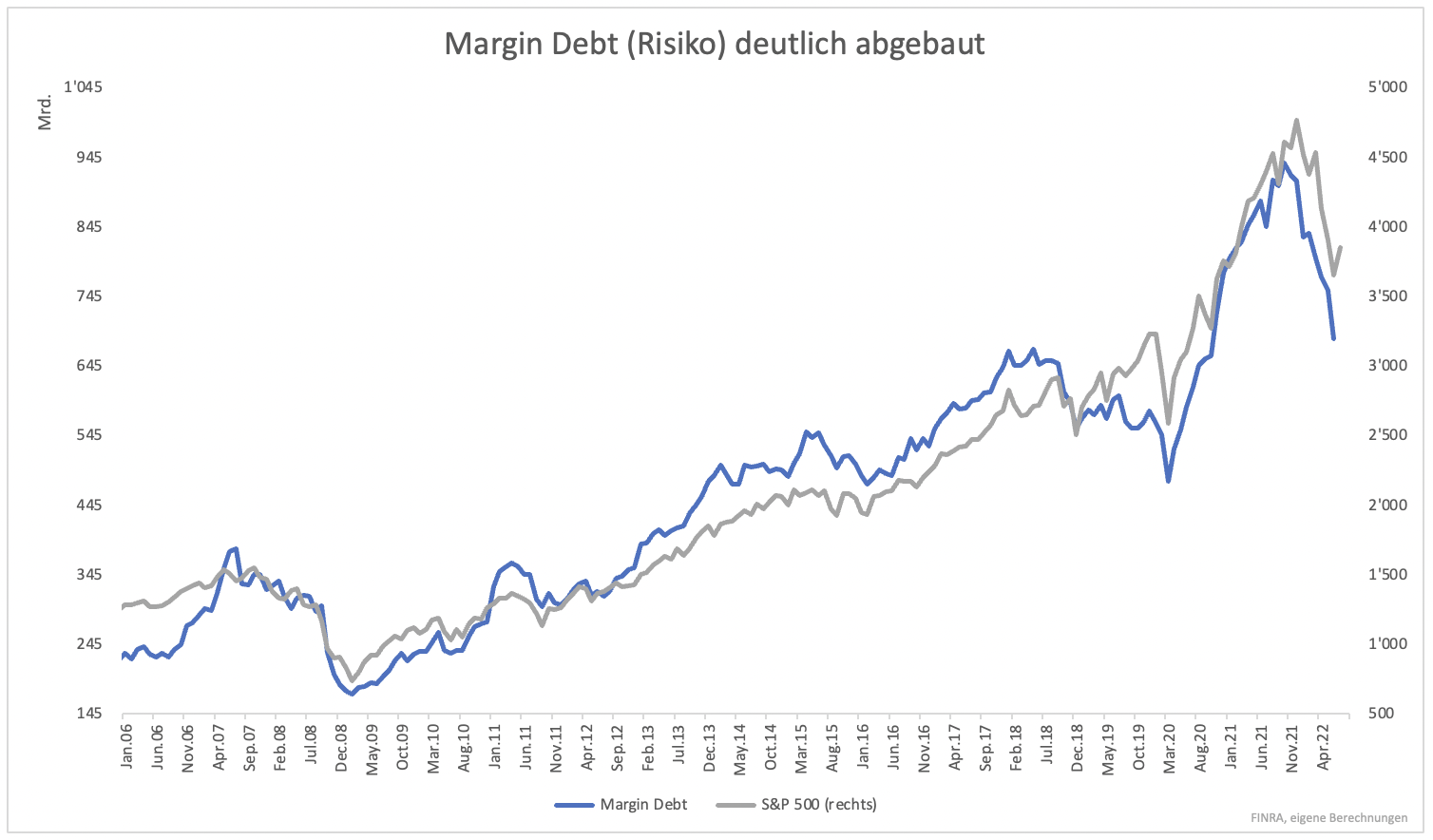

Die Margin Debt erreichte ein zyklisches Hoch bei 936 Mrd. Dollar und stand zuletzt bei 683 Mrd. Damit wurde viel Risiko im Markt abgebaut (Grafik 1). Spekulation auf Kredit ist per Definition riskant.

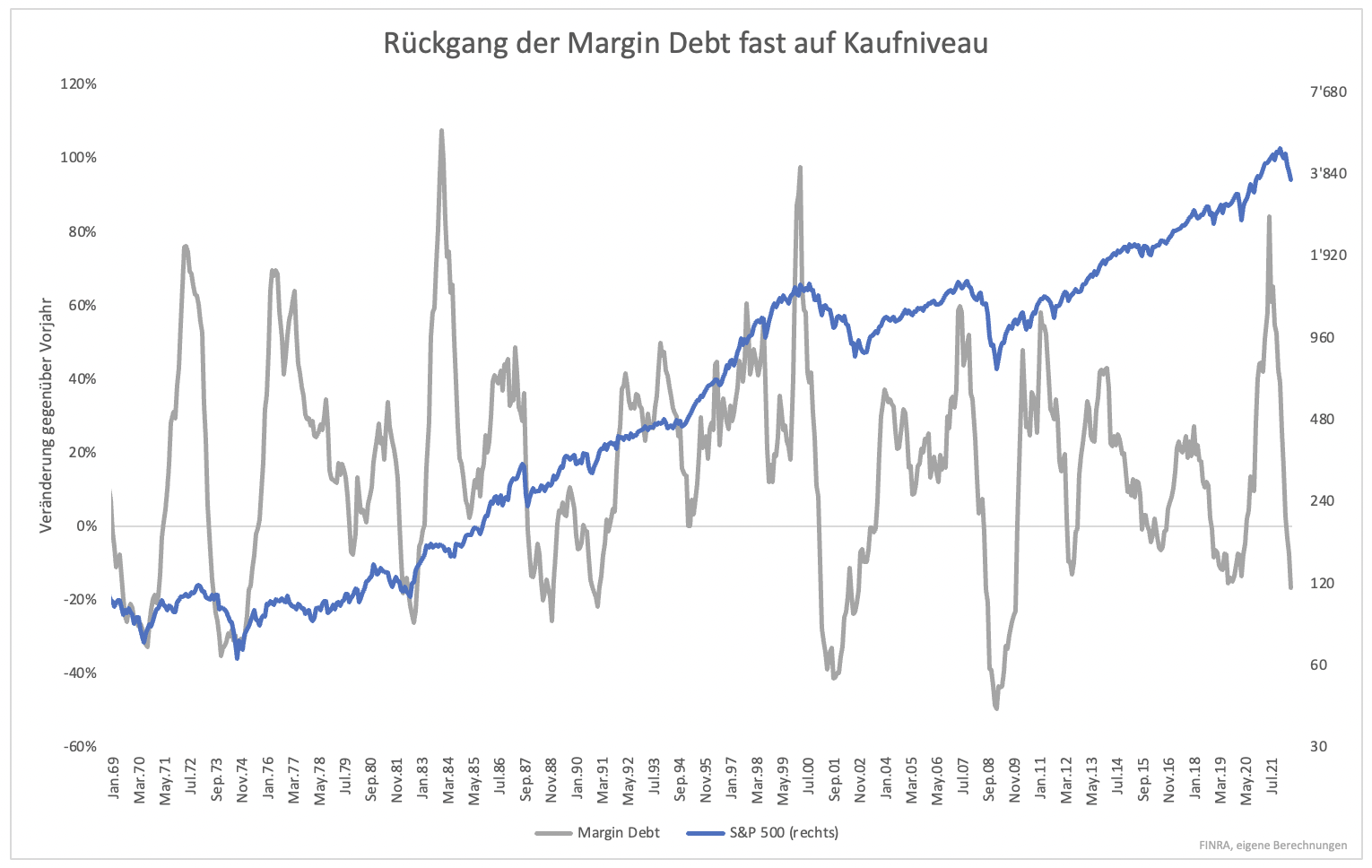

Markt und Margin Debt bewegen sich parallel. Die Veränderungsrate der Margin Debt gibt jedoch Hinweise darauf, ob Extreme erreicht wurden. Das gilt sowohl bei hohem positiven als auch negativen Wachstum (Grafik 2). Der Rückgang erreicht langsam, aber sicher ein Niveau, welches in der Vergangenheit Kaufgelegenheiten signalisierte.

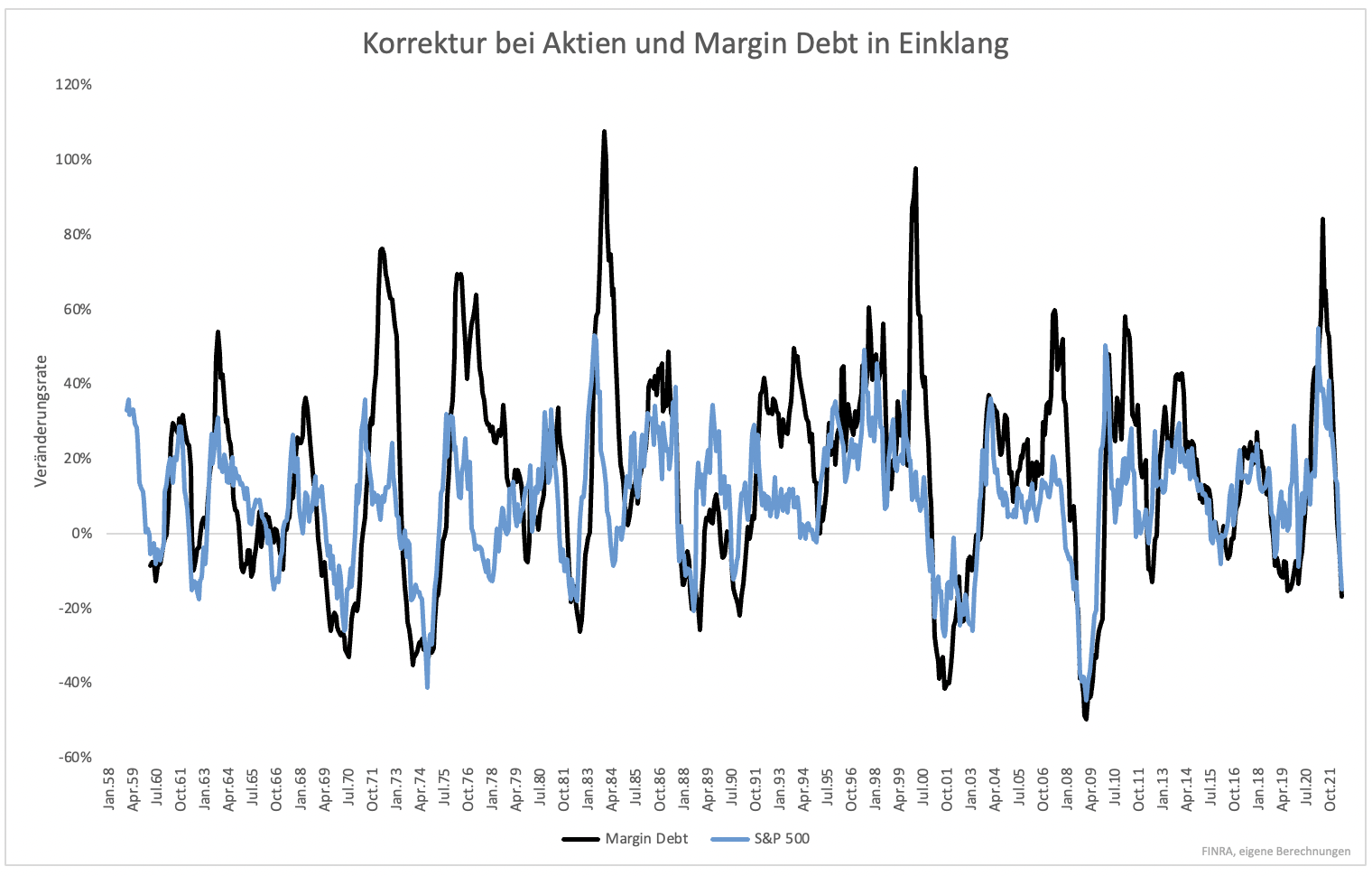

Margin Debt und Markt drehen mehr oder weniger zeitgleich. Die Margin Debt geht dem Markt teilweise voraus. Generell ist die Margin Debt eine gute Bestätigung des Trends. Solange das Risiko nicht wieder ansteigt, hat auch der Aktienmarkt wahrscheinlich noch keinen Boden gefunden. Der Zeitpunkt rückt jedoch näher.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.