Bankaktien weiterhin Underperformer?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Wer 2008 Bankaktien im Depot hatte, musste sich fast glücklich schätzen, wenn sie dort bleiben durften. In einigen Ländern wurde die Hälfte aller Banken verstaatlicht. Banken, die nicht verstaatlicht wurden, führten so viele Kapitalerhöhungen durch, dass die Verwässerung der Gewinne zwischen 20 und 95% liegen konnte.

Jetzt ist die Kapitalisierungsorgie zwar fast vorbei, Besserung ist dennoch nicht in Sicht. Nach dem Bankenstresstest müssen einige Institute noch nachbessern. Wenn das geschehen ist, dann ist ein großer Stolperstein aus dem Weg geräumt. Der große Turnaround ist trotzdem nicht zu erwarten.

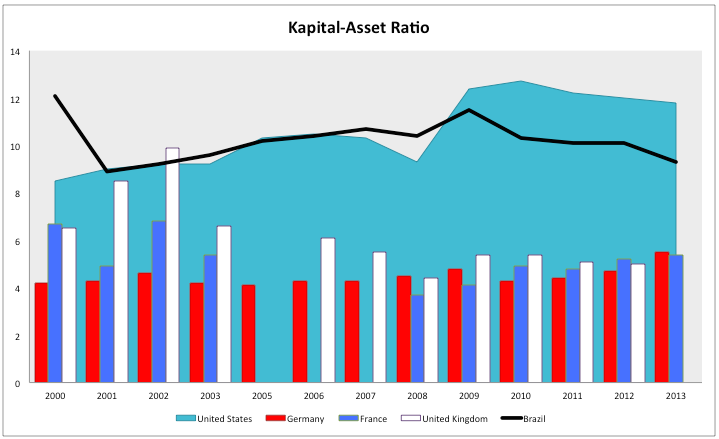

Regulatorisch sind Banken verpflichtet mehr Kapital zu halten. Trotz der Rekapitalisierungen stehen europäische Banken im internationalen Vergleich noch immer schlecht da. Die Capital-Asset Ratio (Kapital in Prozent der Gesamtassets) ist noch immer verhältnismäßig gering. Die Quote beträgt in den meisten europäischen Ländern nicht einmal 6 Prozent.

Die Quote zeigt, wie stark Banken gehebelt sind. Bei 6% Kapitalquote beträgt der Hebel 16,67%. Läge die Quote bei 10%, dann wäre der Hebel 10. Eigentlich ist 16,67 ein sehr hoher Hebel. In den USA liegt dieser bei lediglich 9. Trotz des hohen Hebels schaffen es die Banken nicht die Rendite zu steigern. Das liegt vor allem daran, dass sie noch immer dabei sind ihre Bilanzen zu bereinigen. Die Bilanzen schrumpfen eher als zu wachsen. Damit sinkt der Hebel einerseits, andererseits können saubere Bilanzen die Rendite steigern. Hat eine Bank nur noch solide Assets, die vielleicht keine hohe Rendite bringen, dafür aber eine zuverlässige und wird alle faulen Assets los, dann fällt zumindest Verlustpotential weg. Der Gewinn wird wahrscheinlich steigen.

Eine Bilanz kann nicht beliebig schrumpfen. Banken haben gewisse Kostenquoten. Fällt das Geschäftsvolumen unter einen bestimmten Wert, dann sinkt der Gewinn wieder. Banken sind in einem Zwiespalt zwischen Bilanzschrumpfung und notwendigem Geschäftsvolumen. Die Rechnung geht nicht überall auf. Dann wird gekürzt und entlassen.

Die Zurückhaltung der Banken, sich risikoreichere Assets in die Bücher zu holen, hat etwas Gutes und etwas Negatives. Einerseits reduzieren sie die Verluste, die anfallen könnten, anderseits reduzieren sie auch ihr Ertragspotential. Das Ertragspotential wird nicht nur dadurch gemindert, dass Banken weniger Assets halten, die höhere Renditen versprechen, sondern auch, weil die Wirtschaft ohne neuen Kredite nicht so recht in Gang kommen kann. Ohne Wachstum oder in der Rezession drohen bisher als gut geltende Assets zu schlechten zu werden. Banken müssen ihre Bilanzen noch weiter schrumpfen. Ein Teufelskreis.

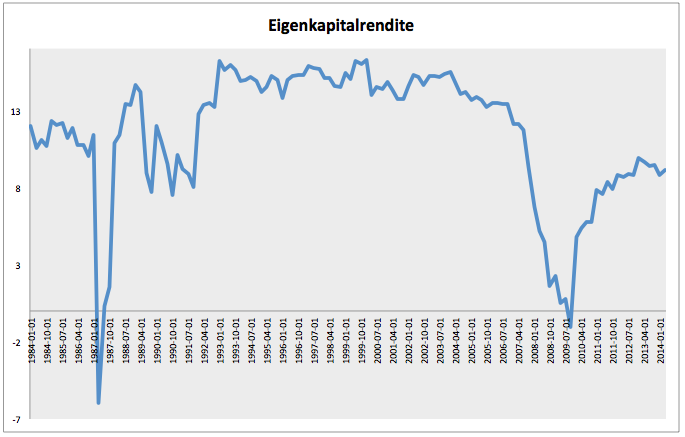

Diesen Teufelskreis will die EZB mit ihren Sonderliquiditätsprogrammen durchbrechen. Früher oder später wird ihr das gelingen. Banken werden sich dann trotzdem keine goldene Nase verdienen. In den USA, wo der Prozess weiter ist, sind die Eigenkapitalrenditen noch immer deutlich unter Vorkrisenniveau. Das liegt vor allem an der Regulierung und an den Kapitalanforderungen. In Europa ist das nicht anders.

Als Potential für Banken – so der Aufschwung denn kommt – kann die Eigenkapitalrendite der US Banken als Benchmark dienen. Diese liegt bei 8 bis 9%. Im Durchschnitt sind die Banken in Europa derzeit bei 6,6%. Der Durchschnitt sieht gar nicht so schlecht aus. Er täuscht aber. Er wird von einigen wenigen Banken nach oben gedrückt. Ein Großteil der Banken hat eine Eigenkapitalrendite zwischen -3 und +3%.

Die meisten Banken haben sich als Ziel gesetzt bis 2016 eine Eigenkapitalrendite zwischen 10 und 15% zu erreichen. Das ist illusorisch. Mit Glück werden 8 bis 9% erreicht.

Geht man jetzt davon aus, dass das Bewertungsniveau der Aktien in den kommenden Jahren gleich bleibt, dann ergibt sich auf die heutigen Kurse im Durchschnitt lediglich ein Aufschlag von 20 bis 30%. Viele Einzelwerte werden darunter bleiben. Meine Favoriten sind nach wie vor Turnaround Kandidaten aus den Krisenländern. Diese Werte könnten sich verdoppeln. Die Branche als Ganzes halte ich auf absehbare Zeit noch für uninteressant. Das Chance Risiko Verhältnis ist im Vergleich zu anderen Sektoren bestenfalls mittelmäßig.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Solange es den Banken nicht besser geht, wird es der Wirtschaft nicht besser gehen. Banken sind nach der Krise zu Buhmännern verkommen (teilweise gerechtfertigt), aber man hat offenbar komplett vergessen, wofür diese Institutionen in erster Linie gedacht waren. Irgendwer muss diese Finanzierungsrisiken auf sich nehmen. Das ist der Zweck dieser Unternehmen. Sie sind die Unternehmen, die am besten dieser Aufgabe nachkommen können.

Imho ist das Tal der Tränen für die Banken dabei, ein Ende zu finden. Die Downside ist begrenzt.