Bald neue Allzeithochs am Aktienmarkt?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 4.305,20 Pkt (S&P)

Vom bisherigen Verlaufstief konnte der S&P 500 knapp 18 % zulegen. Damit steht der Index nur noch 12 % unter seinem Allzeithoch. Das Allzeithoch ist also nicht komplett außer Reichweite, zumal sich die Lage charttechnisch deutlich aufgehellt hat. Das Ausmaß der Rally ist tatsächlich etwas überraschend. Fundamental hat sich die Lage in den vergangenen Wochen nicht unbedingt verbessert. Die Wirtschaft verliert nach wie vor an Fahrt. Europa steht vor einer Rezession. Schon jetzt steigen die Unternehmensgewinne nicht mehr und die Margen sinken. Der Markt macht am Ende, was er will. Das kann man nur zur Kenntnis nehmen. Man kann aber die Frage beantworten, ob das, was am Markt geschieht, auch fundamental gerechtfertigt ist.

Persönlich habe ich da meine Zweifel und gehe davon aus, dass der Bärenmarkt zurückkommt.

Aktuell wird der Rückgang der Inflation gefeiert und die Hoffnung, dass der wirtschaftliche Abschwung milder wird bzw. ausfällt, wenn die Fed die Zinsen weniger stark erhöht. Das kann den Markt auch noch weiter in die Höhe treiben. Im Herbst dürfte dann die Erkenntnis reifen, dass man zu früh gefeiert hat, weil die Fed die Zinsen erhöhen wird, bis das Inflationsziele wieder erreicht ist. Anstatt Zinssenkungen im Frühjahr 2023 steigen die Zinsen dann bis mindestens Ende 2023 weiter.

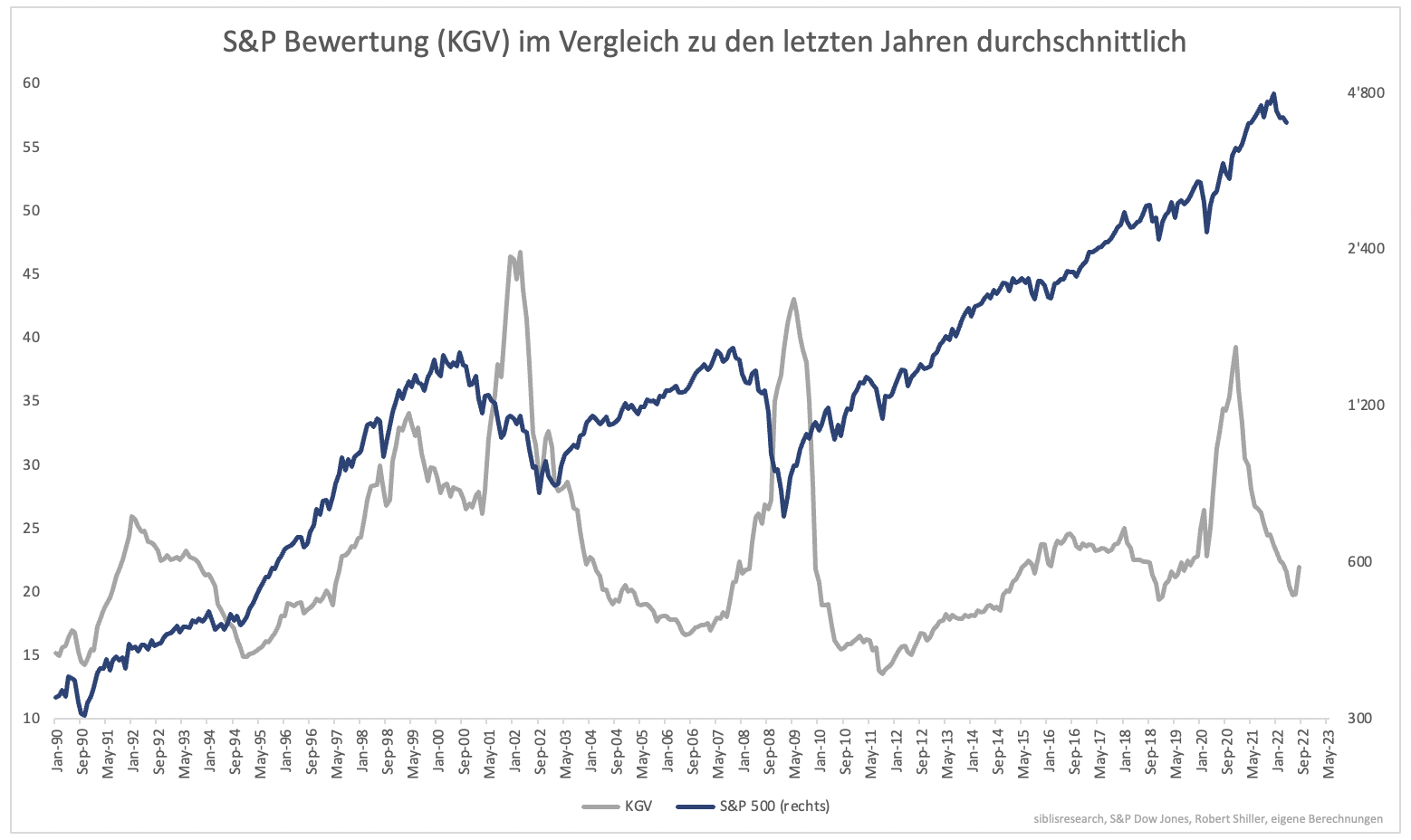

Das aktuelle Kursniveau muss man aus fundamentaler Sicht hinterfragen. Sinn macht es nicht mehr. Die Bewertung, gemessen anhand des KGVs, liegt wieder im Durchschnitt bzw. oberen Rand der normalen Bandbreite der letzten Jahre (Grafik 1). Für eine Wirtschaft, die vor einer Rezession steht, macht eine so hohe Bewertung keinen Sinn.

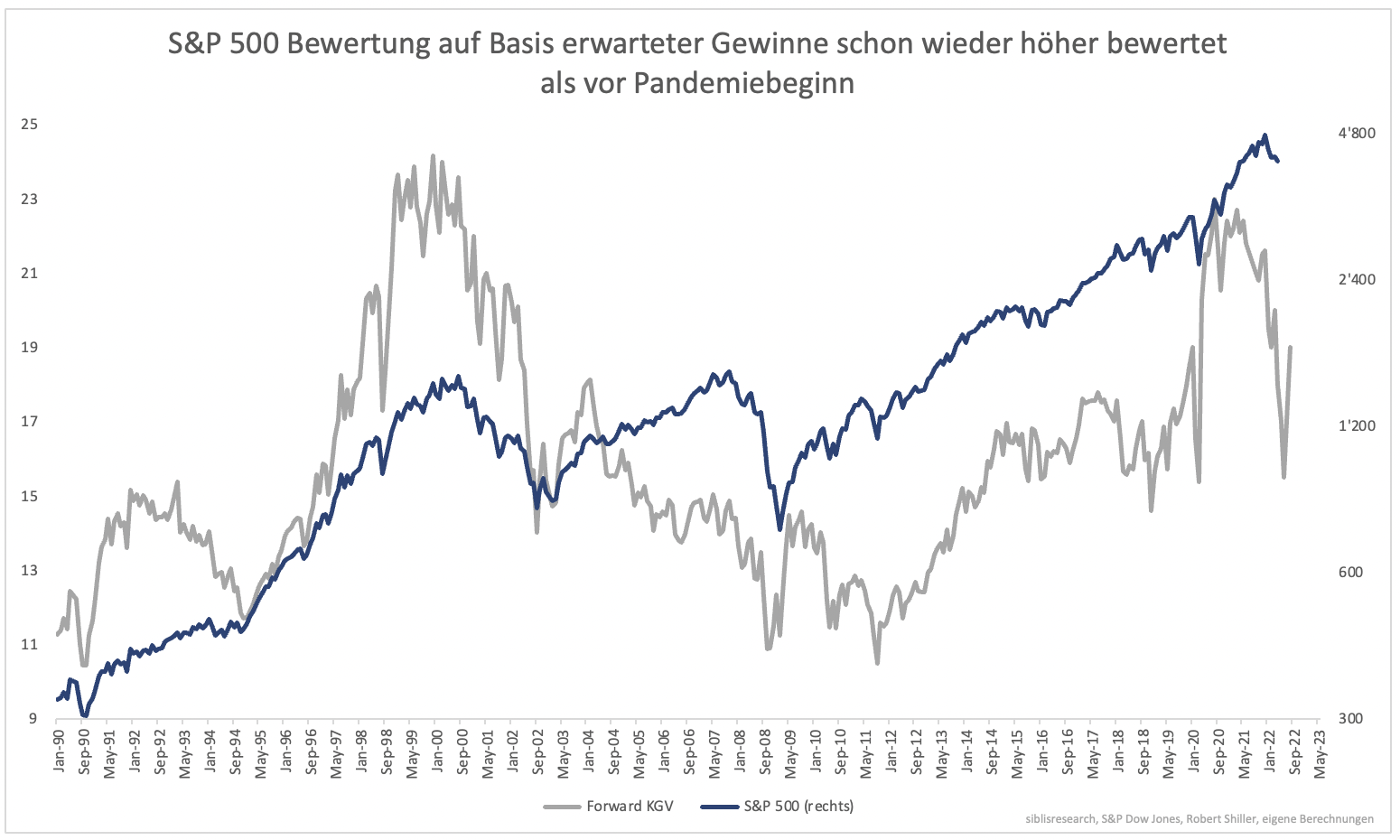

Selbst wenn man den rosaroten Prognosen der Analysten traut, die bis Ende 2023 steigende Gewinne prognostizieren, ist die Bewertung zu hoch. Das KGV auf Basis der erwarteten Gewinne (Forward KGV) liegt wieder über dem Hoch, welches vor Beginn der Pandemie erreicht wurde (Grafik 2). Der Markt ist also richtig teuer.

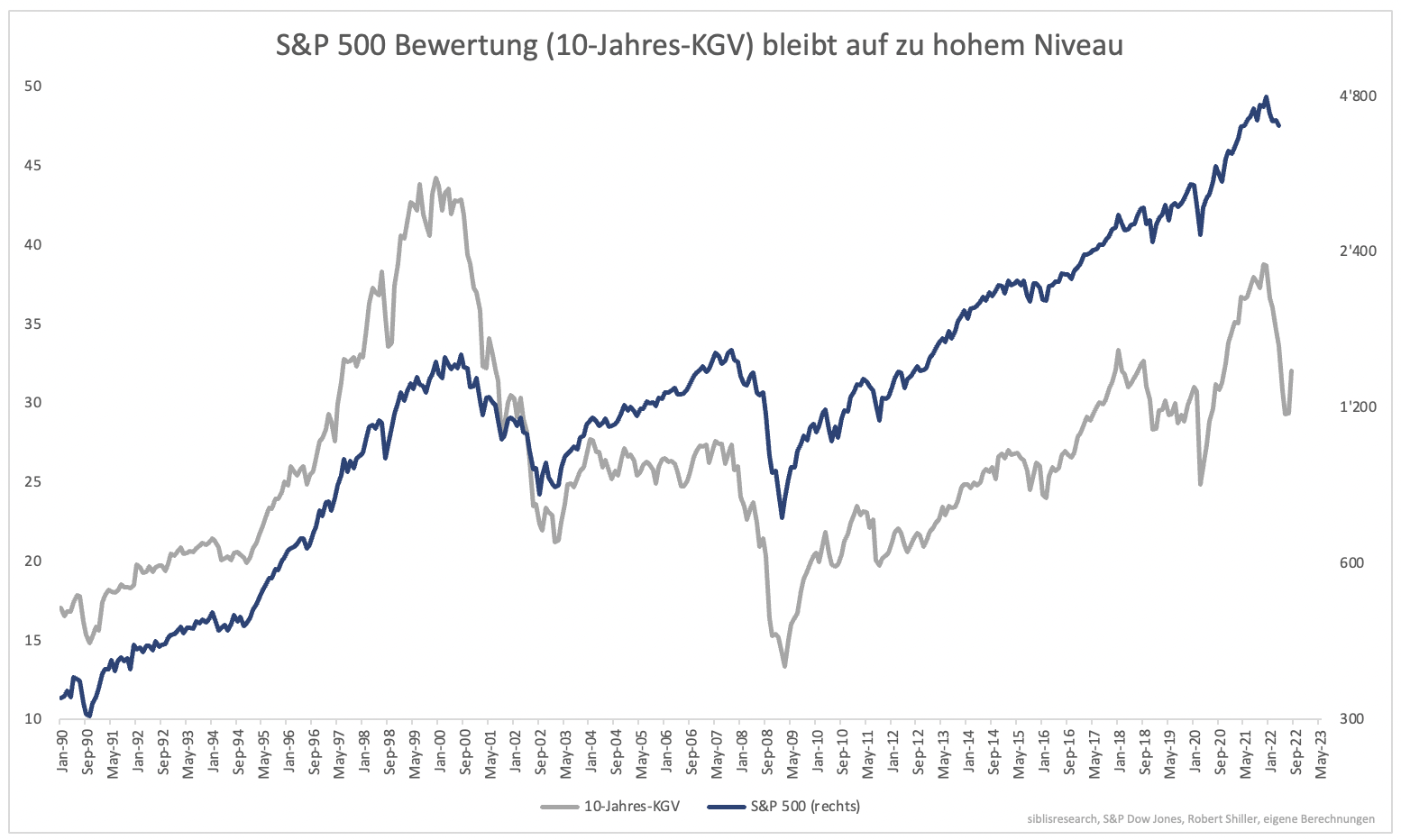

Das Langfrist-KGV auf Basis der inflationsbereinigten Gewinne der letzten 10 Jahre ist ebenfalls wieder viel zu hoch (Grafik 3). Alles über der Marke von 30 lässt sich nicht rechtfertigen, egal, wie gut die wirtschaftlichen Bedingungen sind. Die Bedingungen sind schwierig, nicht gut.

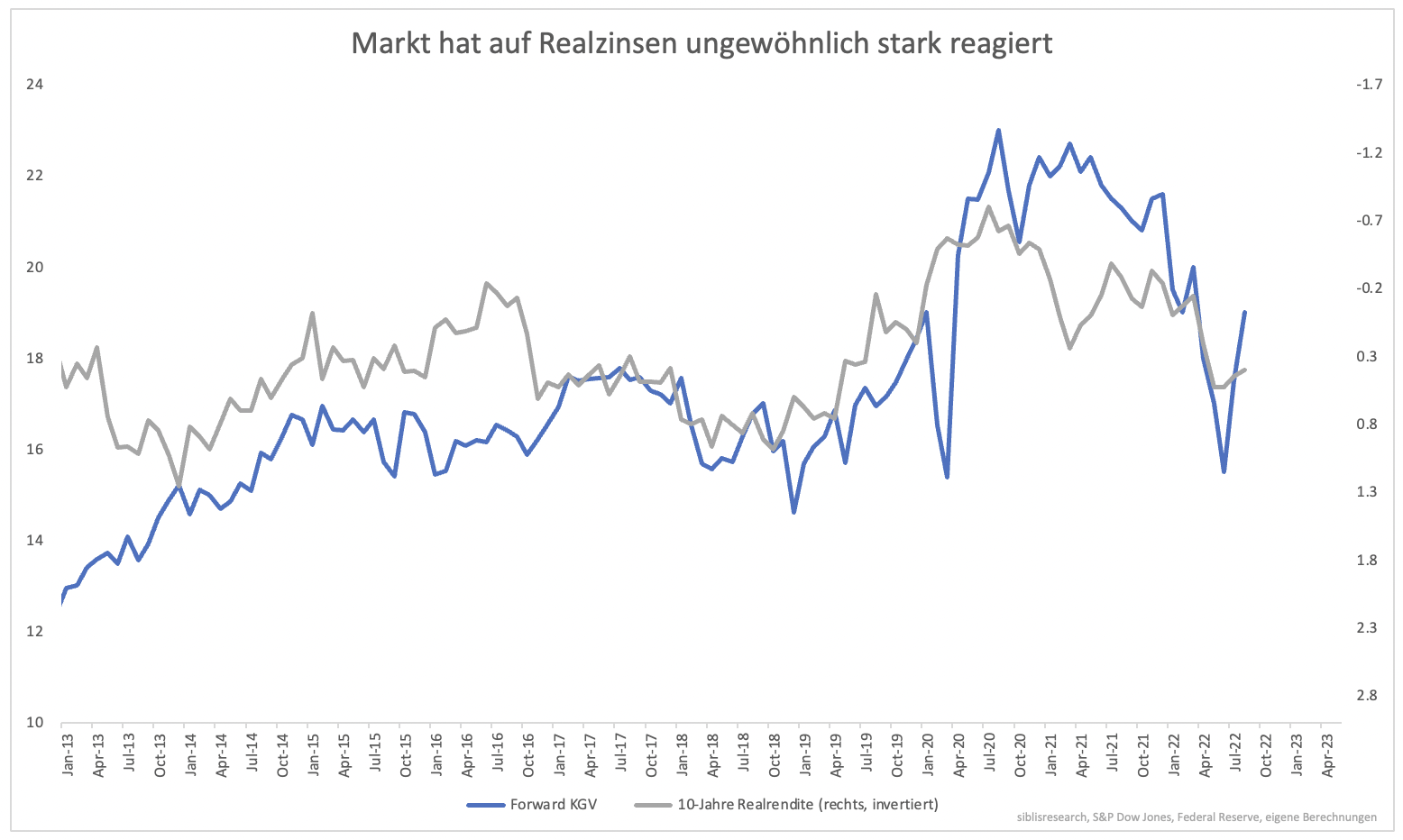

Zu guter Letzt sind die Kurse auch der Geldpolitik davongeeilt. Je tiefer der Realzins ist, desto mehr unterstützt dies die Kurse. Der Realzins konnte in den vergangenen Wochen wieder etwas sinken. Die Rally ist im Vergleich dazu sehr groß ausgefallen (Grafik 4).

Ob neue Allzeithochs erreicht werden, kann man weder garantieren noch ausschließen. Die Frage, ob neue Hochs Sinn machen, lässt sich allerdings klar beantworten. Neue Hochs machen keinen Sinn. Neue Allzeithochs würden eine Bewertung bedeuten, die selbst in den besten aller Zeiten nicht zu rechtfertigen ist.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.