Anleiherenditen: Steigen sie nochmal deutlich?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Wahrscheinlich ist sie es. Das gilt zumindest auf absehbare Zeit. Was 2025 ist, weiß heute niemand. Ein zweiter Inflationsimpuls in zwei Jahren ist denkbar. Dann gibt es auch wieder Anleiherenditen im Bereich von 4,5 %. Kurzfristig ist die Chance darauf vertan. Dabei ist es alles andere als intuitiv, dass die Renditen fallen und nicht steigen.

Im März oder Mai wird der US-Leitzins bei 5-5,25 % stehen. 10-jährige Anleihen rentieren bei 3,7 %. Ein so großer Abschlag ist ungewöhnlich, zumal auch die Inflationsrate bis Ende 2023 vermutlich bei mehr als 3,5 % stehen wird. Unabhängig davon, ob eine Rezession kommt oder nicht, die Rendite erscheint zu niedrig.

Analysiert man die Details, erkennt man, woran es liegt. Die Rendite von Anleihen mit langer Laufzeit setzen sich auf drei Bestandteilen zusammen.

- Der erste hängt mit dem Leitzins zusammen. Erwarten Anleger in den kommenden 10 Jahren im Durchschnitt einen Leitzins von 3 %, sollte die Rendite 10-jähriger Anleihen mindestens bei 3 % liegen. Läge sie darunter, macht das keinen Sinn. Der Leitzins ist ein absolut risikoloser Zinssatz. Niemand verleiht mit Risiko 10 Jahre lang Geld, wenn man den gleichen oder höheren Zins risikolos verdienen kann.

- Der zweite Bestandteil ist die Inflation. Anleger wollen für Inflation kompensiert werden. Die Inflationserwartung muss zur Leitzinserwartung hinzugerechnet werden. In den kommenden 10 Jahren werden ungefähr 2,3 % pro Jahr Inflation erwartet. Es ist nicht unrealistisch, einen durchschnittlichen Leitzins von 2 % zu erwarten. Zusammen ergibt dies 4,3 %. So hoch sollte die Rendite 10-jähriger Anleihen stehen. Tut sie aber nicht, sie steht bei 3,7 %.

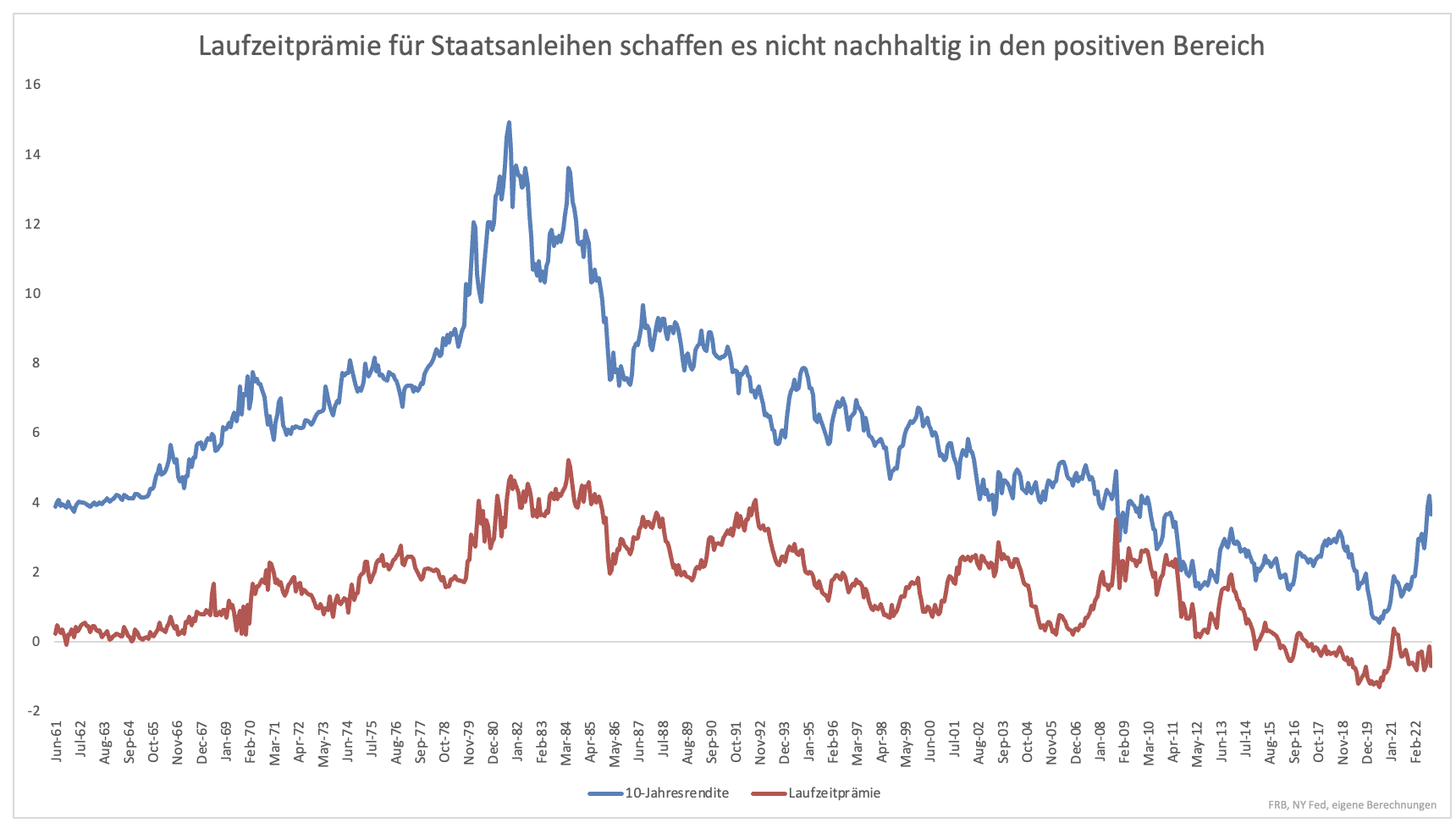

- Die Differenz, 0,6 Prozentpunkte, sind der dritte Bestandteil, die Laufzeitprämie. Diese soll das erhöhte Risiko kompensieren, dass die Erwartungen in Bezug auf Leitzins und Inflation falsch sind. Eine Risikokompensation ist im Normalfall positiv. Bis 2014 war sie das auch. Seither ist die Prämie negativ, mit kurzem Ausflug in den positiven Bereich im Jahr 2021 (Grafik 1).

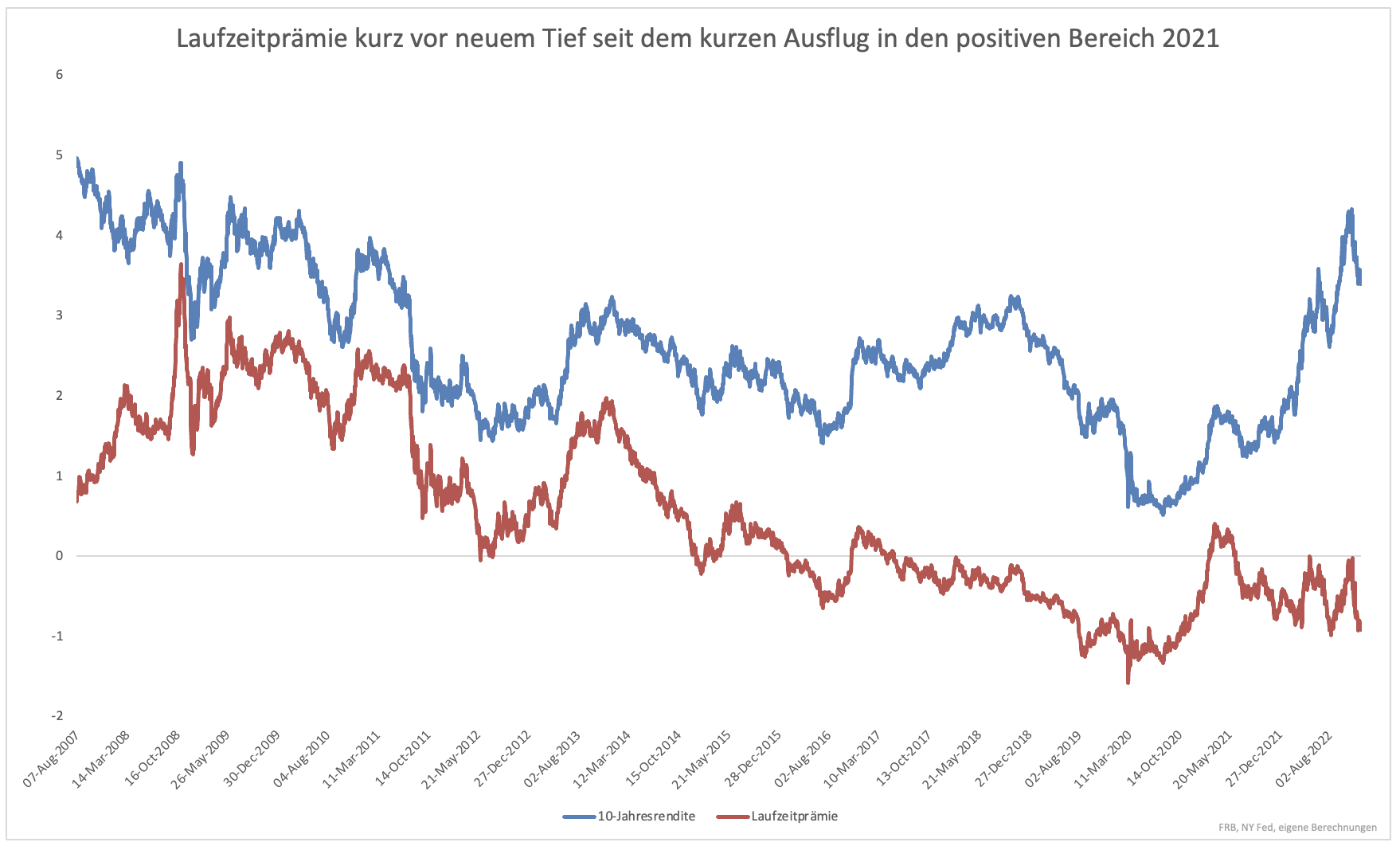

Aktuell sinkt die Prämie sehr schnell. Sie ist sogar kurz davor, ein neues Tief seit dem kurzen Hoch 2021 zu generieren (Grafik 2). Anleger sind bereit, für das Risiko einer langlaufenden Anleihe zu zahlen, anstatt eine Prämie einzunehmen.

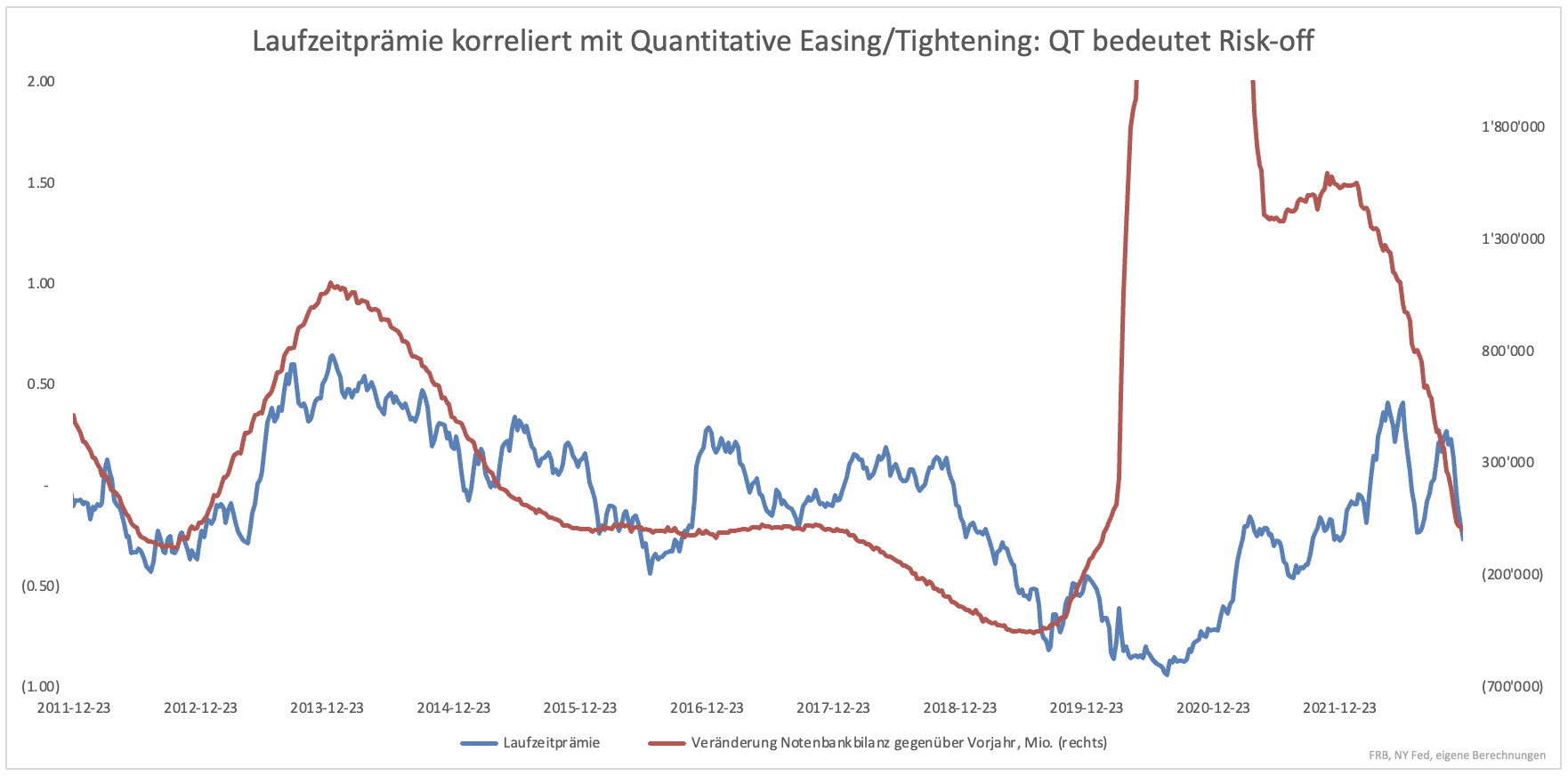

Damit Anleiherenditen wieder steigen, muss sich dies ändern. Ausschließen kann man es nicht. Es ist nur unwahrscheinlich. Die Laufzeitprämie korreliert mit der Notenbankbilanz. Werder Wertpapiere wie Anleihen in einem Quantitative Easing Programm gekauft, steigt die Risikofreude. Anleiherenditen und Laufzeitprämie steigen.

Derzeit schrumpft die Notenbankbilanz. Wertpapiere werden verkauft. Das führt zu einem Risk-off Modus. Da Quantitative Tightening noch lange nicht beendet ist, dürfte die Laufzeitprämie tendenziell fallen und nicht steigen. Damit hat es auch die Gesamtrendite schwer, wieder in den Bereich von 4,5 % zu steigen.

Clemens Schmale

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

- 75 Euro Startguthaben bei justTRADE

- ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

- 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen & dank Quote-Request-Order

Nur für kurze Zeit: Erhalte 3 Monate stock3 Plus oder stock3 Tech gratis on top!

Ich bin kein Anleihe Experte. Aber bei US Bonds bin ich skeptisch. Wenn man eine Rendite von 5% p.a. bekommt und der USD um diese Zahl abwertet ist alles weg, das wäre ja schon bei 1,1-1,12 der Fall.. Ok, ist nur 1 Jahr und der USD kann dann auch wieder steigen. Aber ist doch viel Unsicherheit drin.

Da nehme ich lieber US Aktien exportorientierter Unternehmen, die haben immer einen automatischen Hedge.