Angst vor dem Inflations-Rebound

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

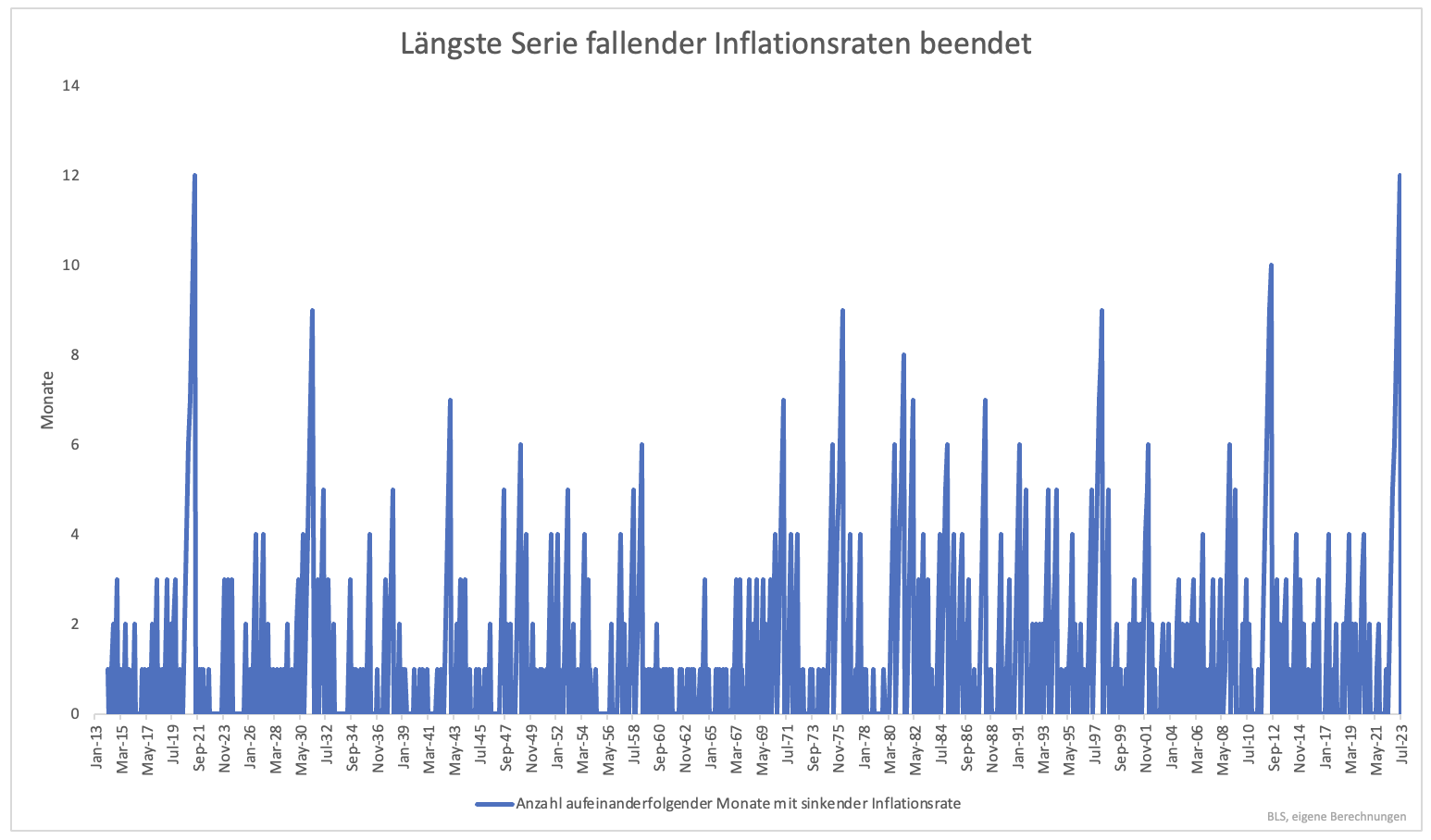

Zunächst ist die Angst unberechtigt. Ein moderater Inflationsanstieg in einem einzelnen Monat macht keine Trendwende, zumal ein Anstieg für der US-Inflationsrate für Juli und auch für August erwartet ist. Nachdem die Inflationsrate allerdings in zwölf aufeinanderfolgenden Monaten rückläufig war, ist ein Anstieg ungewohnt. Dabei ist es mehr die Ausnahme als die Regel, dass die Inflationsrate so konsequent zurückgeht.

Seit Beginn der offiziellen Datenreihe im Jahr 1913 gab es nur zwei Serien, in denen die Inflationsrate ein Jahr lang jeden Monat zurückging. Das war Ende der 1910er Jahre und im zurückliegenden Jahr bis Juni 2023 (Grafik 1). Inflationsrückgänge sind keine Einbahnstraße. Das ist der Normalfall.

Dennoch kommt Angst auf. Diese Angst wird durch zwei Datenpunkte unterstützt. Zum einen steigen die Erzeugerpreise wieder schneller an. Sie steigen schneller als erwartet und steigen die Erzeugerpreise heute, steigt die allgemeine Inflationsrate morgen. Hohe Inflation wurde zudem mit dem hohen Anstieg der Wohnkosten erklärt. Dieser Preisanstieg erfolgt nun immer langsamer.

Inflation ohne die Berücksichtigung von Mieten ist kein Problem mehr, so die Argumentation. Nun steigt aber gerade diese Inflationsrate an. Fallender Preisauftrieb bei Mieten kann durch einen Anstieg im übrigen Warenkorb ausgeglichen werden. Der Preisauftrieb bei Gütern schwächt sich derweil weiter ab (Grafik 2).

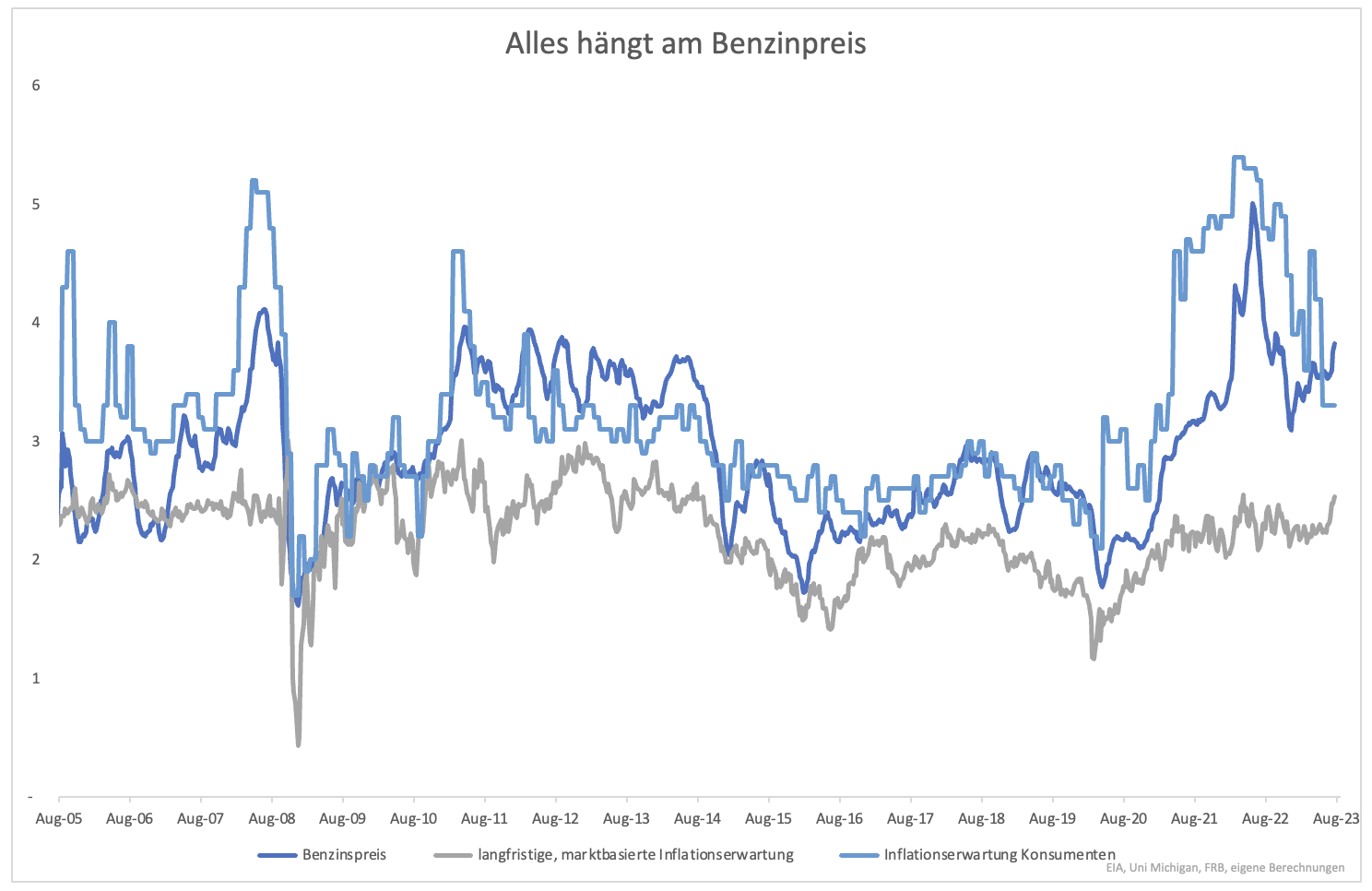

Was Anlegern besonderes Kopfzerbrechen bereitet, ist der Anstieg der Benzinpreise. Diese korrelieren sehr stark mit den Inflationserwartungen der Verbraucher und bestimmen die marktbasierten Inflationserwartungen, die sich aus Anleiherenditen herleiten (Grafik 3). Ob die Inflation besiegt ist, hängt am Preis von Ölprodukten.

Energiepreise fließen nicht direkt in den von der Fed favorisierten Preisindex ein, da dieser Energie- und Nahrungsmittelpreise nicht berücksichtigt. Hohe Energiepreise arbeiten sich jedoch durch die Lieferketten. Wird der Transport von Gütern wegen hoher Benzinpreise teurer, wird dieser Preisanstieg früher oder später an Verbraucher weitergegeben.

Steigt der Benzinpreis heute an, steigt die Kerninflation mit einigen Monaten Verzögerung ebenfalls an. Die Kernrate ist mit 4,1% immer noch hoch. Bevor sich die Kernrate ausreichend abgekühlt hat, können höhere Energiepreise für eine zweite Welle sorgen. Zum jetzigen Zeitpunkt gibt es keine Möglichkeit, den Preisverlauf von Energie zuverlässig zu prognostizieren. Die Unsicherheit und Angst bleibt der Börse daher erhalten.

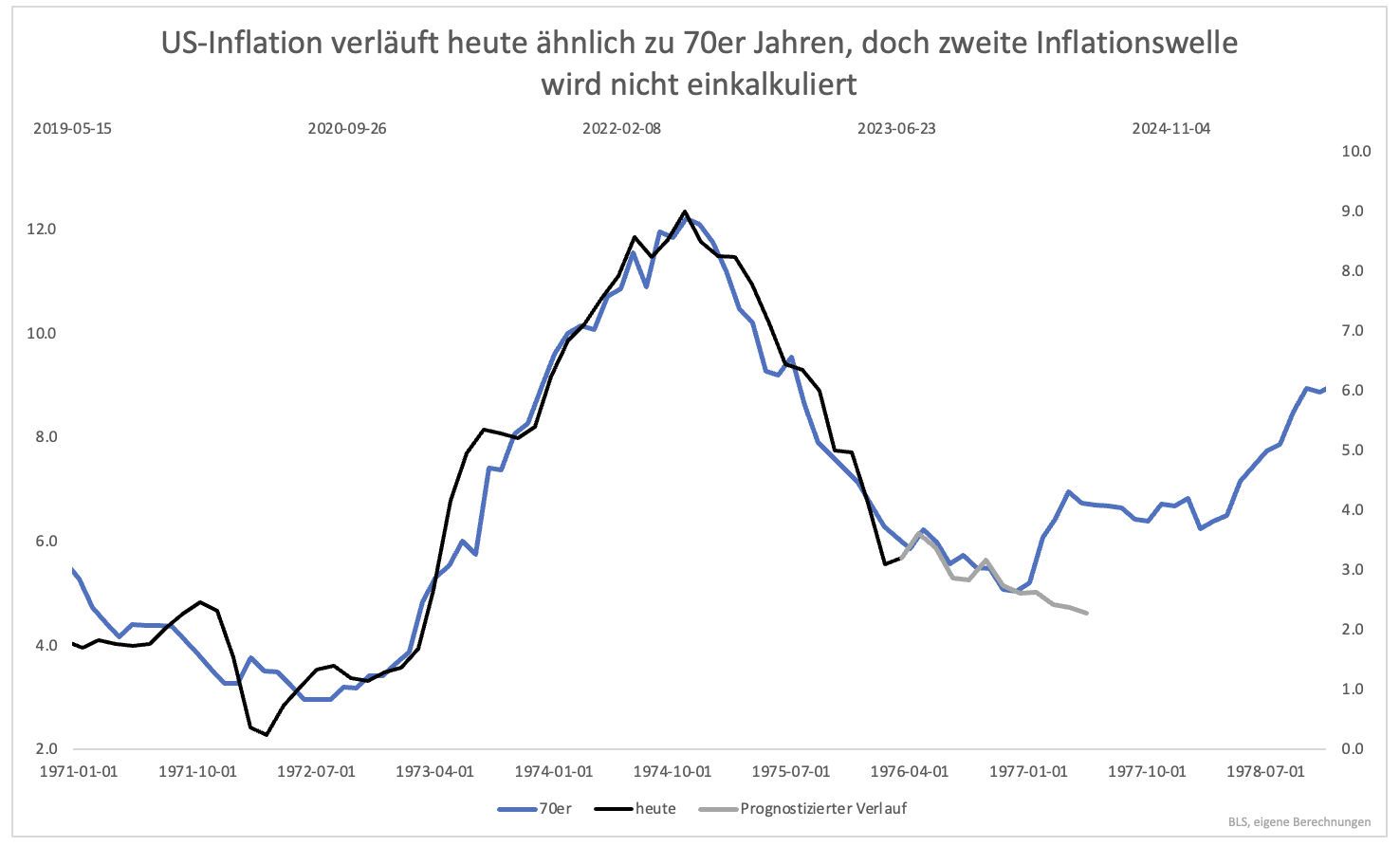

Die derzeitigen Inflationsprognosen gehen von einem volatilen Rückgang aus. Die Prognose deutet bisher keine zweite Inflationswelle wie in den 70er Jahren an (Grafik 4). Durch einen Anstieg der Energiepreise kann sich das ändern. Nach aktuellen Vorhersagen kommt es zu keiner zweiten Inflationswelle. Ab März 2024 unterscheidet sich der prognostizierte Inflationsverlauf von damals. Ob sich dies bewahrheitet oder sich in den kommenden Monaten doch eine zweite Welle herauskristallisiert, wird die Stimmung am Aktienmarkt regelmäßig beeinflussen. Die Angst ist aus dieser Perspektive nicht vollkommen unberechtigt. Es gibt allerdings keine klaren Hinweise darauf, dass sich der Inflationsanstieg, der die Angst auslöst, materialisieren könnte.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!