An der Börse von den Fehlern anderer profitieren

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Grund dafür sind zahllose Verhaltensweisen, die Geld vernichten statt es zu vermehren. Eine dieser Verhaltensweisen ist das ständige Umschichten von einer Asset Klasse in die andere. Das kostet einerseits Geld, anderseits schichten viele Anleger zu den falschen Zeitpunkten um. Davon kann man direkt profitieren.

Börsenlieblinge sollte man meiden

Als Anleger hat man – theoretisch zumindest – fast unbegrenzte Anlagemöglichkeiten. Weltweit sind die Aktien von über 45.000 Unternehmen an Börsen handelbar. Selbst für die größten Enthusiasten ist das etwas zu viel, um sich ein Bild von den besten Gelegenheiten zu machen. Bei so viel Auswahl ist man als Anleger überfordert. Die Konsequenz daraus ist fast immer die gleiche. Anleger fokussieren sich auf den Heimatmarkt. Aber selbst dort ist es unübersichtlich. Mehrere hundert Werte müsste man schon im Auge behalten.

Das alles ist nicht besonders praktikabel. Anleger brauchen daher einen Filter, der die Investitionsmöglichkeiten vorselektiert, sodass die Anzahl an Werten, mit denen man sich letztlich auseinandersetzt, deutlich geringer ist. Diese Aufgabe übernehmen Banken, Investmentgesellschaften und die Medien. Das ist ein ziemlich schwieriges Zusammenspiel. Wird in den Medien ein Thema aufgebauscht, wie z.B. Seltene Erden vor einigen Jahren, rennen viele zu ihrer Bank und wollen einsteigen. Es werden Produkte aufgelegt und wenn der Hype seinen Lauf nimmt, steigen die meisten ein. Weniger später flacht das Interesse der Medien ab. Die Blase platzt. Anleger sitzen auf einem Verlust. Gleichzeitig müssen viele zusehen wie der nächste Sektor gerade traumhafte Renditen bringt während das eigene Investment jeden Tag weniger wert wird. Es wird umgeschichtet. Das Ganze beginnt von Neuen.

Nicht jeder Anleger geht nur in die Mainstream Aktien und läuft den Hypes hinterher. In die Falle tappen aber auch teils sonst erfolgreiche Anleger. Es muss ja nicht immer gleich der Hype um 3D Druck sein. Nicht alles geht durch einen Hype-Cycle. Das ist auch nicht notwendig. Man investiert in das, was man kennt. Man kennt, was einem die Medien vorkauen. Wird man durch die Medien auf Sektoren oder Unternehmen aufmerksam, dann kann man sicher sein, dass viele andere das Unternehmen zum selben Zeitpunkt auf den Radarschirm bekommen. Wer seine Entscheidung von einem Beitrag in den Abendnachrichten bestimmen lässt wird langfristig keine Outperformance generieren. Im Gegenteil, es kommt zu einer signifikanten Underperformance.

Wie erkennt man Börsenlieblinge?

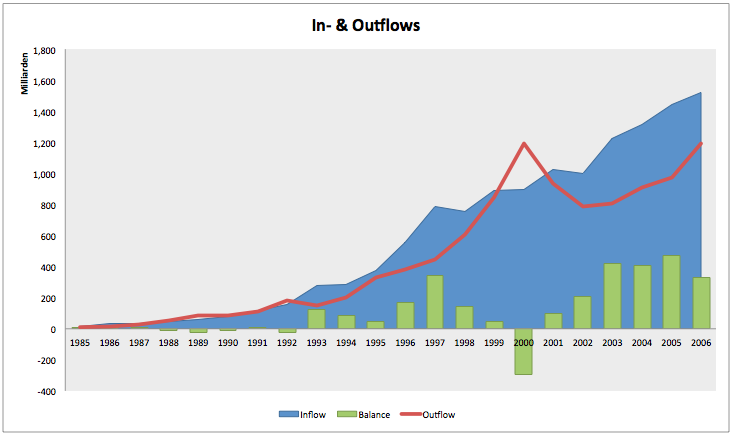

Das, was gerade in ist, erkennt man am einfachsten über Flow of Funds Statistiken. Sie zeigen, wohin Geld gerade fließt und von wo es abgezogen wird. Eine groß angelegte Studie hat den US Markt von 1985 bis 2006 genau unter die Lupe genommen und über 80.000 Datenpunkte gesammelt, um bei dem Thema etwas Licht ins Dunkel zu bringen. Es lohnt sich nämlich ein genaues Auge auf die Geldströme zu nehmen. Es werden riesige Summen bewegt. Grafik 1 zeigt, wie viel Geld sich jedes Jahr bewegt. 2006 sind über 1,5 Billionen USD in Finanzprodukte zugeflossen. Gleichzeitig wurde aus anderen Produkten allerdings 1,2 Billionen abgezogen. Netto gab es einen tatsächlichen Neuzufluss von ca. 300 Mrd.

Es ist also ganz schön viel Bewegung in dem Markt. Es werden jährlich inzwischen an die 2 Billionen USD von einer in die andere Assetklasse hin- und hergeschoben und jedes Jahr wird es mehr. Jedes Jahr kommen ein paar hundert Milliarden neu hinzu. In den vergangenen 20 Jahren gab es lediglich im Jahr 2000 und 2008 einen Mittelabfluss. In den 70er Jahren, teils noch in den 80ern und Anfang der 90er Jahre war das anders. Hier waren regelmäßig Nettoabflüsse zu sehen. Es kommt sehr stark auf das allgemeine Sentiment an. Nach dem Jahrzehnt der Stagnation von Anfang der 70er Jahre an, waren Anleger eher zurückhalten.

Wer weiß, wohin das Geld fließt, der weiß, wohin die Reise geht. Grundsätzlich werten Assets auf, wenn ihnen Geld zufließt. Als Kleinanleger bekommt man das meist erst viel zu spät mit und springt auf den Zug auf, wenn die Kurse kurz vor ihren Hochs stehen. Man kann dennoch von den Mitteflussstatistiken Vorteile ziehen. Sektoren, denen in einem mehrmonatigen Zeitfenster besonders viele Mittel zufließen, performen in der Folge schlechter als der Markt. Im Gegensatz dazu performen Assets mit hohen Mittelabflüssen in der Folge besser als der Markt.

Wieviel Outpferformance ist möglich?

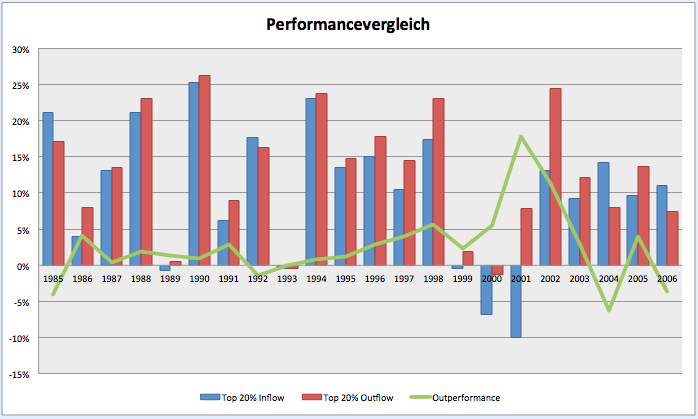

Die Studie hat auf Jahresbasis die Performance von Assets beleuchtet, in die jedes Jahr besonders viele Mittelzu- oder Abflüsse zu verzeichnen waren. Grafik 2 zeigt das Ergebnis der Studie. Es sind jeweils die 20% der Produkte zu sehen, die am meisten Mittelzuflüsse hatten und die 20% aus denen am meisten Mittel abgeflossen sind. Nicht jedes Jahr zeigen die Top 20% Outflow eine Überrendite, aber sehr häufig.

Zur Zeit der dotcom Märkte war das besonders auffällig. Alle sind in wertlose Unternehmen gegangen. Ausgezahlt hat sich das nicht. Es sind zwar Mittel zugeflossen ohne Ende, der einzelne Anleger bzw. die gesamte Assetklasse hat dennoch nicht besonders gut performt.

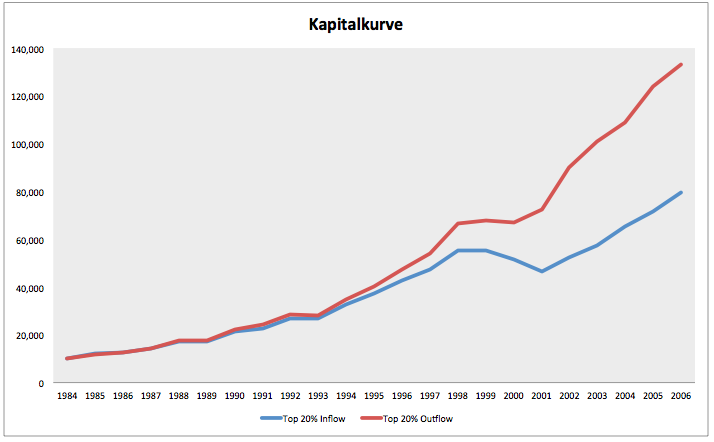

Über die Jahre macht die Outperformance viel aus. Wer 1984 mit 10.000 EUR gestartet ist und der Outflow Strategie folgte, hätte 2006 ein Kapital von knapp 140.000 EUR. Jene, die den Trends gefolgt sind, haben deutlich weniger verdient. Insgesamt wäre das Depot knapp 80.000 EUR schwer.

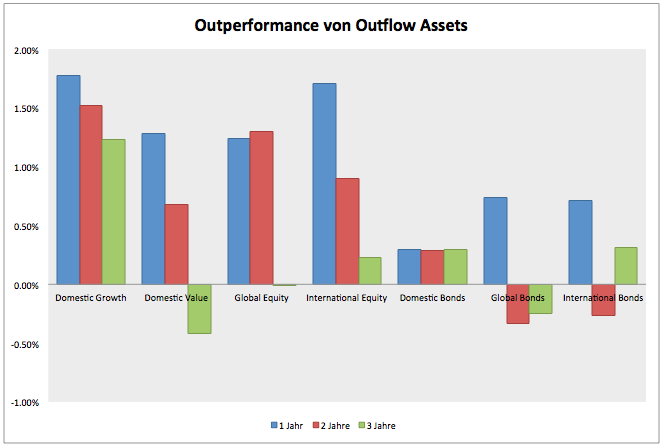

Die Outperformance ist im ersten Jahr nach starken Mittelabflüssen am stärksten. Die letzte Grafik zeigt die durchschnittliche, jährliche Outperformance verschiedener Assetklassen. Wer in US Wachstumsunternehmen investiert, die in den letzten 12 Monaten die stärksten Mittelabflüsse gesehen haben, der kann im Durchschnitt eine 1,7%-ige Überperformance in den kommenden Monaten gegenüber dem Gesamtmarkt der Wachstumsaktien erwarten. Im dritten Jahr sind es nur noch 1,25%.

Letztlich ist das Ergebnis der Studie das, was ohnehin fast jeder weiß: was in der Vergangenheit besonders gut lief, läuft auch irgendwann wieder schlecht und was in der Vergangenheit besonders schlecht lief, läuft auch irgendwann wieder gut. Das ist eigentlich schon alles. Das ist relativ einfach zu begreifen und gut nachvollziehbar. Trotzdem machen sehr viele Anleger immer wieder aufs Neue den gleichen Fehler und springen am Ende der Reise noch auf den Zug auf. Wer sich das nächste Mal dabei ertappt in ein Unternehmen, eine Branche oder einen Fonds zu investieren, weil er in den Medien darüber gestolpert ist, sollte dringend auf die Geldflussstatistiken schauen, um sich einen groben Fehler zu ersparen.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Ich verstehe das Prinzip des "Flow of Funds" noch nicht: Wie kann in ein Anlageuniversum sagen wir mal mit einer festen Anzahl an Aktien mehr Geld hinein als herausfließen? Wenn jemand für 100 Geldeinheiten kauft (Inflow), dann verkauft doch ein anderer und es entsteht ein gleich großer Outflow von 100 Geldeinheiten. Wo liegt mein Denkfehler? Herr Schmale, könnten Sie das bitte erklären? Vielen Dank.

Wer erst noch zu seiner Bank " rennen " muß dem ist sowieso nicht zu helfen. Das im Zeitalter

der Mainstream-Medien ! Wer das nicht am PC bewerkstelligen kann soll die Finger vom

Börsenhandel lassen.

Websites wie Godmode-Trader tun ihr Übriges dazu, Börsenlieblingle zu züchten. Als ob man hier nicht von 3D-Druck-Aktien (intensiv) gelesen hätte, als ob man hier nicht zu Unzeiten das Thema Gold zerkaut hätte, als ob man hier nicht gerade noch letztens die Hydrogen-Unternehmen gelobt hätte.