Amex Gold BUGS wird komplett "verheizt" !

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

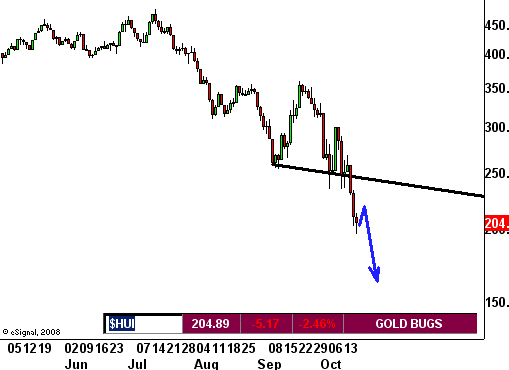

Auch am heutigen Tag tendiert der Amex Gold BUGS Index ($HUI) schwächer. Aktuell eine halbe Stunde vor US Handelsschluß weist der Index ein Minus von 2,46% auf 204,89 Punkte auf. Bereits gestern gab der Index um fast 10% ab. Die zweite große Verkaufswelle dieses Jahres läuft seit einigen Wochen.

Der beschriebene charttechnische Korrekturzielbereich liegt zunächst bei 155-165 Punkten.

Tradersnotizen: Amex Gold BUGS Index leerverkaufen! - Chance auf +60% Profit

Datum 16.10.2008 - Uhrzeit 06:00

Wenn Indizes wie DOW Jones, Nasdaq und DAX derzeit so schwierig charttechnisch zu bewerten sind, sollte man sich auf alte Werte besinnen. Ein solcher ist der Amex Gold BUGS Index. Während DOW Jones und DAX wie ein großer Makrelenschwarm in der Tiefe des Meeres hin und her schießen und sich irgendwie noch in einem mittelfristigen Richtungsentscheid befinden, hat sich der Amex Gold BUGS Index bereits entschieden. Er will weiter nach unten.

Und wenn er weiter nach unten will, sollte man ihn shorten (leerverkaufen), um an den fallenden Kursen partizipieren zu können.

LINK : Shortselling Tutorial - So profitiere ich an fallenden Kursen

Weil in dem Index derzeit ein ziemlich eindeutiges Setup vorliegt, stelle ich ihn hiermit im Rahmen der Tradernotizen vor.

Amex Gold BUGS Index aktuell 231 Punkte

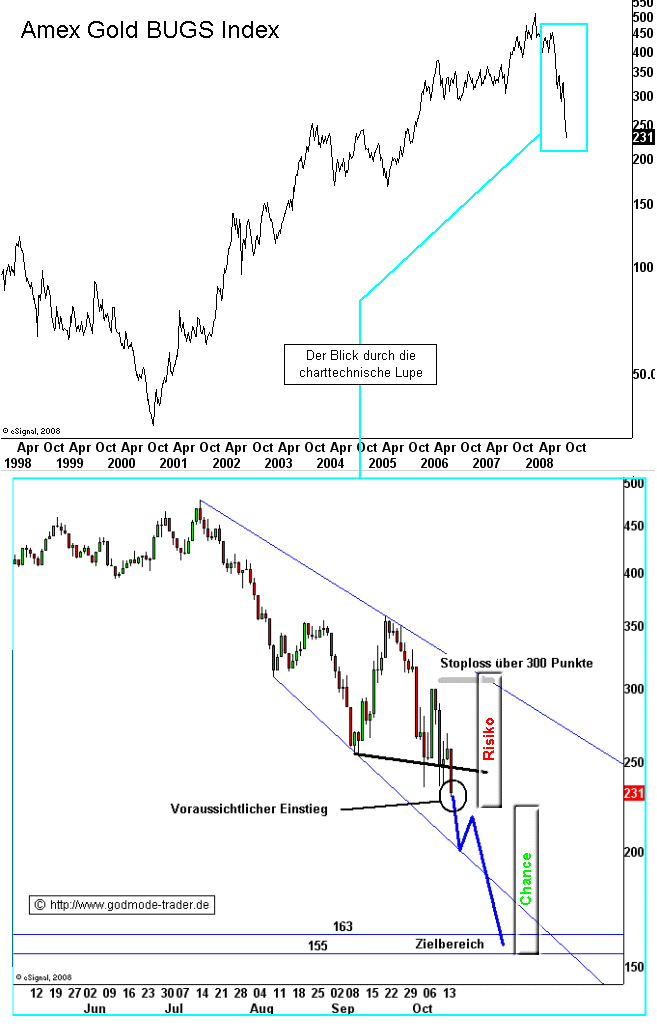

Die charttechnische Verfassung läßt sich kurz wie folgt zusammenfassen. Intakter Abwärtstrend seit Juli 2008, Bruch zentraler Unterstützung bei 280 Punkten, Ausbildung eines hochgradig bärischen Kursmusters seit September 2008. Letzteres wurde durch den gestrigen Kursverfall ausgelöst.

Es liegt ein neues charttechnisches Verkaufssignal mit Korrekturzielkorridor von 155 - 165 Punkten vor. Ausgehend vom aktuellen Kursniveau ist das nochmals -30% Abwärtspotential. Im Bereich von 300 Punkten hat der Index deckelnde Widerstände, die mögliche Kurserholungen abbrechen sollten. Ein Anstieg nachhaltig über 300 Punkte würde hingegen die Möglichkeit einer umfassenden Kurserholung eröffnen.

Soweit die prognostische Eingrenzung des voraussichtlich zur Verfügung stehenden Spielraums für Kursbewegungen des Amex Gold BUGS Index. Kommen wir nun zur Entwicklung eines konkreten Tradingplans.

Wie läßt sich die Prognose in einen realen Trade umsetzen ?

Kursverlauf seit 1998 (log. Linienchart)

Kursverlauf seit Mai 2008 (log. Kerzenchartdarstellung/ 1 Kerze = 1 Tag)

Zentrale Eckpunkte eines jeden Anlageplans sind :

Einstieg, Stoplossabsicherung (Risikomanagement), Kursziel für Gewinnmitnahmen, Chance/Risiko Berechnung sowie die Positionsgrößenbestimmung (Moneymanagement).

Der Einstieg wird voraussichtlich unterhalb des gestrigen Schlußkurses von 231 Punkten zustandekommen.

Das Stoploss könnte man bei 305 Punkten platzieren. Das Kursziel liegt bei 155 Punkten. Das Chance/Risiko Verhältnis würde bei ca 1 liegen. Setups mit einem Chance/Risiko Profil unter 1,5 gelten im professionellen Trading als suboptimal. Je geringer das Chance/Risiko Profil, desto höher muß die Trefferquote der Trades sein. Dennoch, mir gefällt das vorliegende bärische Setup von dem Index. Da der Markt derzeit nicht ganz soviel hergibt, halte ich diesen Short-Trade auf den Amex Gold BUGS Index für vertretbar. Das Chance/Risikoprofil könnte man deutlich verbessern, wenn man das Stop enger setzt. Ein Stoploss bei 285 Punkten wäre aus charttechnischer Sicht auch vertretbar.

Sie haben die Chance auf +50% Profit und erkaufen sich diese darüber, bei eintretendem Alternativscenario -50 bis 60% zu verlieren.

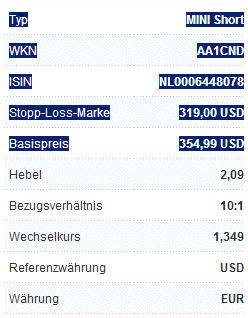

Es gibt eine überschaubare Palette an Shortzertifikaten auf den Index. Ich habe ein Zertifikat herausgesucht, das einen Hebel von 2 aufweist. Es ist von der ABN Amro.

LINK : [Link "2er gehebeltes Shortzertifikat auf den Amex Gold BUGS Index mit der WKN AA1CND" auf www.abnamrozertifikate.de/... nicht mehr verfügbar]

Anbei die Scheindaten :

Die Knock-Out Schwelle liegt bei 319 Punkten.

Fällt der Amex Gold BUGS Index wie erwartet bis 155-165 Punkte ab, würde dies in dem Shortzertifikat einen Anstieg von +50-60% bedeuten. Da wir hier nicht beim Lotto oder im Casino sind, gilt es nun das Alternativscenario durchzuspielen.

Was passiert, wenn der Index wider Erwarten ansteigt ? Steigt der Index über 305 Punkte an und reißt das Stoploss, hätte der Schein -60% an Wert verloren. Es handelt sich also um einen außerordentlich spekulativen Trade. Folglich darf nur ein geringer Kapitaleinsatz eingebracht werden. Wenn Sie 500 Euro einsetzen, hätten Sie im positiven Fall 300 Euro gewonnen und im negativen Fall 300 Euro verloren. Rechnen Sie sich das auf Ihre Verhältnisse um.

Bevor Sie eine Transaktion tätigen, immer ausrechnen und ein Gefühl dafür entwickeln, wieviel Sie bereit sind, zu verlieren!

Um 15:30 Uhr startet der US Handel. Beachten Sie, dass davor (außerbörslich) die Spreads ziemlich weit , sprich die Scheine also sehr teuer sind. Das hat den Grund, dass sich der Emittent nicht am zugrunde liegenden Markt abhedgen kann. Er muß einen Aufschlag einpreisen, um nicht selbst draufzahlen zu müssen. Insofern verbietet es sich außerbörslich vor 15:30 Uhr den Schein zu kaufen. Der Kauf des Scheins sollte ab 15:30 Uhr erfolgen. Verfolgen Sie die Spreads über die Realtime-Taxen beispielsweise der Euwax. Sobald sich der Spread ab 15:30 Uhr zusammenzieht, ist ein Kauf möglich.

Richtig. Weil er schwach ist. Weil er sich bereits in einem etablierten Abwärtstrend bewegt. Weil er relative Schwäche aufweist. Die Grundregel für Shortseller ist die, dass man relative Schwäche shorten sollte. Ich vergleiche die Vorgehensweise immer mit einem Rudel Löwen, das eine Büffelherde angreift. Auch oder gerade in der Natur gilt das effiziente Kosten-Nutzen-Prinzip. Eine Löwenrudel wird eher nicht das starke Alpha-Tier der Büffel angreifen, sondern ein schwaches Tier.

Insofern heißt es für Shortseller eher den Amex Gold BUGS zu shorten, als beispielsweise eine VW Aktie, die sich in einem starken nach oben verschärfenden Aufwärtstrend bewegt. Es gibt genug Anleger, die sich dabei die Finger verbrannt haben.

Und warum gilt es immer mit Stoplossabsicherung zu handeln ?

Weil das Unmögliche möglich werden kann ...

Schauen Sie sich das folgende Video an. Ein Rudel Löwen greift in einer Büffelherde ein Jungtier an und dann passiert das ...

Und zweifelsohne ist man als menschlicher Beobachter auf der Seite des Büffelchens und atmet bei seiner Rettung auf.

Veranstaltungshinweis : Ganz konkret: Wie jetzt handeln? - Sie sind herzlich eingeladen teilzunehmen.

Herzliche Grüße,

Ihr Harald Weygand

Hungrig auf mehr? Jetzt beim Derivate-Deal zuschnappen.

Handeln Sie rund 800.000 Zertifikate und Hebelprodukte ab 0 Euro Ordergebühr (plus Produktkosten, Spreads und Zuwendungen) – mit dem ING Direkt-Depot.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.