Amazon: Die Short-Chance des Jahrzehnts?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- Amazon - WKN: 906866 - ISIN: US0231351067 - Kurs: 918,380 $ (NASDAQ)

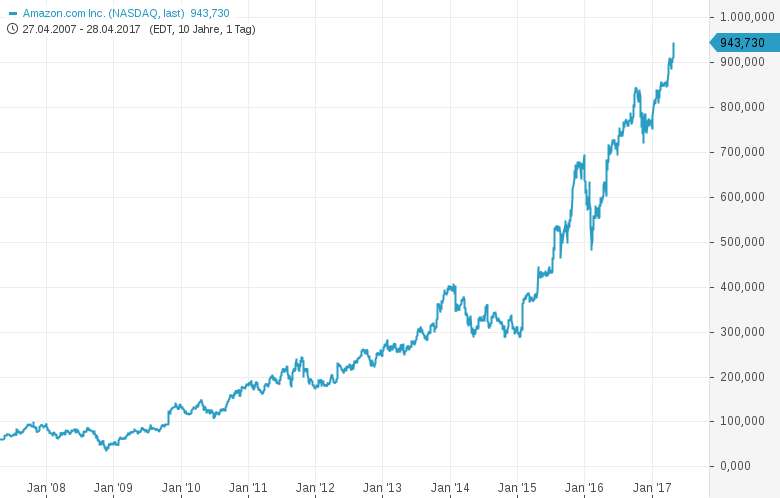

Wer sich einen langfristigen Chart der Kursentwicklung von Amazon ansieht, kann sich nur verwundert die Augen reiben. Keine Frage: Amazon ist ein seit Jahren stark wachsendes Unternehmen, das inzwischen eine extrem starke Marktposition erreicht hat. Steigende Kurse sind unter diesen Voraussetzungen die Regel, nicht die Ausnahme.

Doch Amazon notiert inzwischen weit jenseits von jeder fairen Bewertung. Es ist dabei ziemlich egal, welchen Bewertungsmaßstab man anlegt. Das Kurs-Gewinn-Verhältnis (KGV) auf Basis des im Jahr 2016 erzielten Gewinns liegt bei einem astronomischen Wert von 171 und das Kurs-Buchwert-Verhältnis bei 23. Zum Vergleich: Im Dow Jones Index liegt das KGV im Durchschnitt (Median) bei 22 und das KBV bei 4 – was im historischen Durchschnitt ebenfalls als sehr hoch gelten kann.

Amazon ist auch angesichts des starken Wachstums überbewertet

Bewertungsmaßstäbe wie KGV und KBV eignen sich natürlich nur bedingt für echte Wachstumsunternehmen. Denn bei Wachstumsunternehmen besteht zumindest die Hoffnung, dass der Gewinn in Zukunft deutlich höher sein wird als heute.

Eine sehr einfache Kennzahl zur Bewertung von Wachstumsunternehmen ist das Price-Earnings-Growth-Ratio (PEG): Das Price-Earnings-Growth-Verhältnis kann man gewissermaßen als Kurs-Gewinn-Verhältnis (KGV) für Wachstumsunternehmen bezeichnen. Konkret berechnet sich das PEG, indem das KGV durch die Wachstumsrate des Gewinns geteilt wird. Für die Wachstumsrate des Gewinns kann zum Beispiel das auf Sicht von fünf Jahren zu erwartende durchschnittliche Gewinnwachstum pro Jahr eingesetzt werden.

Als günstig bewertet gelten Aktien mit einem PEG zwischen null und eins. Auch nach diesem Bewertungsmaßstab ist Amazon allerdings heillos überbewertet. Für die kommenden fünf Jahre erwarten die Analysten im Schnitt ein Gewinnwachstum von 49 Prozent pro Jahr (!). Auf dieser Basis ergibt sich aktuell ein sehr hohes PEG von ungefähr 3,5 – obwohl die Analystenschätzungen für das Gewinnwachstum sehr hoch sind und sich erst einmal in der Realität bewahrheiten müssen!

Amazon ist das Paradebeispiel für ein Wachstumsunternehmen, das um jeden Preis expandiert – und erst nachrangig, wenn überhaupt, auf die Proftabilität achtet. Bei Unternehmen wie Amazon besteht die Hoffnung, dass die Gewinne irgendwann nur so sprudeln werden, wenn die Größe ein bestimmtes Niveau erreicht hat. In der Realität erfüllen sich solche Wachstumsfantasien meist nicht, jedenfalls nicht langfristig.

Bei Amazon kommt hinzu, dass der Onlinehändler in seinem Kerngeschäft, dem Versandhandel, eigentlich überhaupt kein Geld verdient. Ohne den hochprofitablen Cloud-Bereich Amazon Web Services verbuchte Amazon im ersten Quartal 2017 einen Umsatz von 32,053 Mrd. Dollar. Der operative Gewinn belief sich hingegen nur auf 115 Mio. Dollar. Das entspricht einer lächerlich geringen operativen Marge von nur 0,3 Prozent. Im klassischen Versandhandel verdient Amazon also fast kein Geld – trotz des extrem hohen Marktanteils. Verlustbringer ist dabei das internationale Geschäft, wo Amazon im ersten Quartal einen Verlust von 481 Mio. Dollar verbuchte, während in den USA ein Gewinn von immerhin 596 Mio. anfiel.

Amazon Web Services profitiert von fragwürdigen Bilanzierungsregeln

Wenn Amazon mit dem Onlinehandel kein Geld verdient, womit verdient Amazon dann Geld? Die Antwort lautet: Mit der Cloud-Computing-Tochter Amazon Web Services. In diesem Geschäft stellt Amazon Serverkapazitäten für zahlreiche andere Contentanbieter im Internet bereit, unter anderem für den Speicherdienst Dropbox und den Videoanbieter Netflix. Obwohl Amazon Web Services nur einen Anteil von 10 Prozent am Gesamtumsatz hat, werden in diesem Bereich rund 89 Prozent des operativen Gewinns verbucht!

Leider sind Gewinnangaben gerade im IT-Bereich und damit auch bei Amazon Web Services nur mit Vorsicht zu genießen. Das hat mit den Ausgaben für Forschung & Entwicklung zu tun, den diese Unternehmen in der Regel haben, und den Vorschriften zur Bilanzierung solcher Ausgaben. Ausgaben für Forschung & Entwicklung für extern genutzte Software können nach den US-Bilanzierungsregeln GAAP in der Regel in der Bilanz aktiviert werden. Das bedeutet, dass Kosten für Forschung & Entwicklung für extern genutzte Softwareprodukte zunächst den Gewinn nicht schmälern, obwohl sie real zu einem Abfluss von Zahlungsmitteln führen. Eine fragwürdige Bilanzierungsregel, von der zahlreiche IT-Konzerne profitieren.

Wenn man dem ausgewiesenen Gewinn gerade bei IT-Konzernen nur bedingt trauen kann, welchen Angaben kann man dann trauen? Ein deutlich weniger manipulationsanfälliger Maßstab ist der Cash Flow. Der Cash Flow ist nichts anderes als die Differenz zwischen Einnahmen und Ausgaben in einem gewissen Zeitraum. Bewertungseffekte spielen hier keine Rolle.

Nach Schuldenrückzahlungen aus dem Finanzierungsleasing erzielte Amazon in den zurückliegenden zwölf Monaten einen Free Cash Flow (Free cash flow less lease principal repayments) von 6,2 Mrd. Dollar. Dieser Betrag kann näherungsweise als tatsächlicher Einnahmeüberschuss gelten, den Amazon in den vergangenen vier Quartalen in seinen Kassen verbuchte. An der Börse ist Amazon aktuell rund 438 Mrd. Dollar wert, was rund des 70-fachen des tatsächlich verbuchten Cash Flows entspricht. Bleibt der Cash Flow konstant, würde es also 70 Jahre dauern, bis Amazon seinen Börsenwert verdient hätte.

Fazit: Amazon ist nach jedem nur denkbaren Maßstab überbewertet. Hinzu kommt: Die verbuchten Gewinne stammen überwiegend aus dem Bereich Amazon Web Services, wo die aktuell geltenden Bilanzierungsregeln erlauben, dass Ausgaben für Forschung & Entwicklung für Softwareprodukte zunächst keine Auswirkungen auf den Gewinn haben – obwohl sie real zu einem Abfluss von Zahlungsmitteln führen. Anleger sollten sich von dem rasanten Wachstum von Amazon nicht beeindrucken lassen. Auch unter Berücksichtigung der extrem hohen Wachstumserwartungen sind Amazon-Aktien heillos überbewertet. Verfehlt das Wachstum in Zukunft die hohen Erwartungen, wovon angesichts der inzwischen erreichten Marktanteile auszugehen ist, könnte ein Kurssturz der Amazon-Aktien vorprogrammiert sein.

Sie interessieren sich für das Value-Investing, die Geldpolitik der Notenbanken oder andere interessante Anlagethemen? Folgen Sie mir kostenlos auf der Investment- und Analyseplattform Guidants, um keinen Artikel zu verpassen!

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

"Profit is opinion, cash is fact." Ich würde bei AMZN nicht zu viel Wert auf den Gewinn legen, sondern auf operating cash flow (also free cash flow vor capex), weil AMZN stark re-investiert. Irgendwann wird AMZN hoffentlich seine Gewinne, die ja permanent in die Zukunft verschoben werden, realisieren.

Ärgere mich nur, dass ich meine 10 Aktien zu 180 damals nicht gehalten habe aber das liegt auch schon 6 Jahre her :-(

Selten so einen guten Artikel auf Godmode gelesen. Großes Lob....sehr interessante Fakten, auch wenn man wie ich noch nie auf oder gegen Amazon spekuliert habe

Wenn man weiß was man tut kann man eigentlich alles tun. Sofern man Trendhändler ist also mit dem Trend geht dann sollte man Amazon jetzt nicht shorten auch wenn eventuell eine kleine Korrektur ansteht. Ist man aber Antizyklisch, Konträr oder Fundamental unterwegs ist es eine gute Chance. Wenn ich das grad richtig gesehen habe, dann markiert die Aktie zwar neue Hochs aber das Momentum stagniert, das ist eigentlich ein Zeichen dass die Rally bremst

btw.

Wenn man gleich Pleite ist weil ein Trade nicht aufgeht, dann läuft grundsätzlich etwas falsch.

Amazon shorten haben schon einige versucht. Die meisten, die es taten, dürften nicht mehr leben. Denn als sie pleite waren, haben sie sich aus dem Fenster gestürzt. Es war, ist und wird NIEMALS eine gute Idee sein eine Momentum-Aktie zu shorten. Amazon war, ist und bleibt eben teuer, zumindest so lange, wie Jeff Bezos immer neue Wachstumsmotoren findet. Auch Tesla ist ja nach solchen Maßstäben überbewertet, aber hat mir mehr Geld gebracht als es Daimler je könnte...

Ein sehr guter Beritrag. Vielen Dank dafür!

@Protheus Ich habe mit calls auf Amazon schon ziemlich gutes Geld verdient. Derzeit würde ich hier allerdings keinen Schein mehr kaufen, dafür ist der Kurs zu heiß gelaufen. Die Aktie halte ich noch, könnte mir allerdings vorstellen, dass ich sie bald verkaufe. Die Märkte, vor allem die Instis wollen die noch 1000 $ sehen, danach steigt die Gefahr einer korrektur vermutlich stark an.

Ich sehe das prinzipiell genau gleich, aber ich sehe das schon ein paar Jahre so. Glücklicherweise war ich nie short Amazon und ich spar es mir auch jetzt. Der Markt ist hier nicht rational, aber ich habe keine Lust darauf zu warten, dass er sich dreht. Optionsscheine und ähnliche Instrumente sind nämlich vor allem eines: Die Lieblinge der Banken. Als privater Investor lässt man davon im Zweifel besser die Finger.