Aktienmarkt: Unter- oder überbewertet? Achten Sie auf diesen Indikator!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

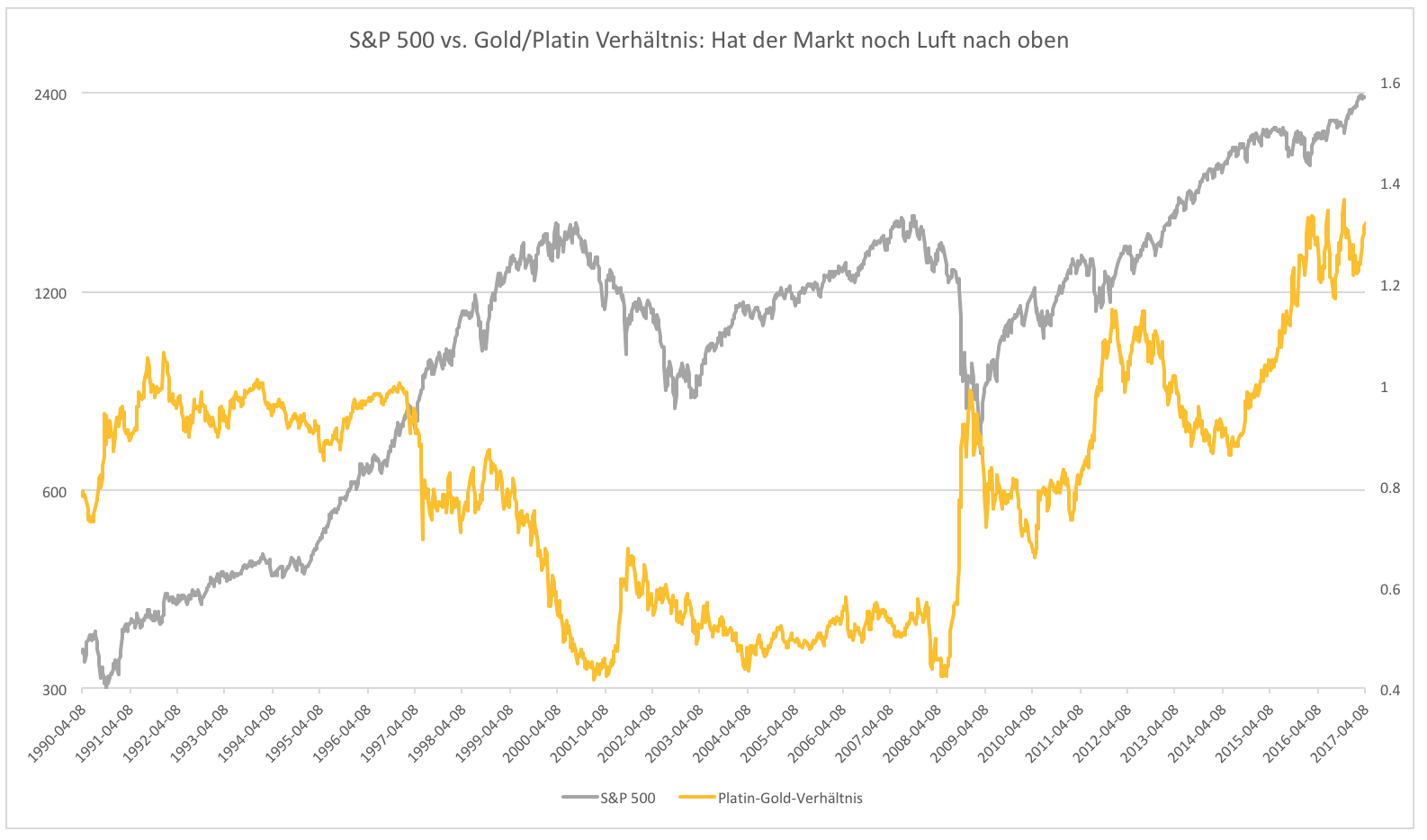

Ein Analyst griff gestern eine Interessante Research auf, aus der sich ein interessanter Schluss ergibt: der Markt ist gar nicht hoch bewertet und hat sogar noch Luft nach oben. Festgestellt wird dies anhand eines ganz einfachen Indikators. Dabei wird der Goldpreis durch den Platinpreis dividiert. Das Ergebnis zeigt Grafik 1. Auf den ersten Blick sieht man nicht viel. Man kann lediglich feststellen, dass das Gold/Platin Verhältnis irgendwie konträr zum Aktienmarkt verläuft.

Dieser konträre Verlauf macht durchaus Sinn. Fallen die Kurse an der Börse, hat das Gründe. Ein Bärenmarkt kommt selten ohne Rezession und Platin ist nicht nur ein Edelmetall, sondern auch ein Industrierohstoff. Die Nachfrage sinkt in wirtschaftlich schwierigen Zeiten. Der Preis folgt der fallenden Nachfrage. Gold hingegen ist in unsicheren Zeiten beliebt. Die Nachfrage steigt, so auch der Preis. Das Verhältnis nimmt zu.

Lesetipp: Der Platin-Tagesausblick!

Aktuell ist das Verhältnis hoch. Im Umkehrschluss müssten Aktien eigentlich niedrig bewertet sein. Die Nachfrage nach Gold ist robust und der Preis im Vergleich zu Platin hoch. Anleger scheinen also noch ein hohes Absicherungsbedürfnis zu haben. Entgegen der vielen Sentimentindikatoren, die gute Stimmung anzeigen, ist die Stimmung vielleicht gar nicht so gut. In Bezug auf die Wirtschaft gibt es noch eine gehörige Portion Skepsis.

Damit ist die Sache allerdings noch nicht getan. Der Research nach hat das Gold/Platin Verhältnis eine Vorlaufindikatorfunktion. Dabei sagt das Verhältnis die grobe Richtung der Aktienkurse auf Sicht von zwei Jahren voraus. Das Verhältnis gegenüber dem S&P 500 ist in Grafik 2 zwei Jahre in die Zukunft verschoben. Es ergibt sich ein Verlauf, der nun nicht mehr gegenläufig ist, sondern eher gleich.

Will man es noch genauer wissen, betrachtet man nicht mehr das Verhältnis und den S&P 500 in absoluten Zahlen, sondern betrachtet die fortlaufende Jahresperformance. Die zeigt Grafik 3. Insbesondere seit dem Jahr 2000 ist die um zwei Jahre vorgeschobene Jahresveränderung des Gold/Platin Verhältnisses ein ziemlich guter Indikator für die Performance der Börse. Demnach hätte der Markt noch ungefähr ein Jahr lang Zeit ein Top zu bilden und im Prozess noch einmal 10 % zuzulegen.

Der Indikator hat natürlich keine Trefferquote von 100 %. Man kann die Sache entsprechend auch ganz anders sehen. Grafik 4 zeigt das Platin/Gold Verhältnis (einfach das umgekehrte Verhältnis) im Vergleich zum S&P 500. Der Verlauf ist einigermaßen parallel. Hier zeigt sich die Möglichkeit, dass das Verhältnis nach einer laufenden Konsolidierung nach unten wegbricht. Der Aktienmarkt müsste diesem Verlauf folgen.

Die erste Variante (Markt bleibt im Aufwärtstrend) ist historisch gesehen wahrscheinlicher. Ausnahmen gibt es zu der Regel allerdings. Handelt es sich gerade um eine der wenigen Ausnahmen, sind die Aussichten extrem düster.

Clemens Schmale

Sie interessieren sich für Makrothemen und Trading in exotischen Basiswerten? Dann folgen Sie mir unbedingt auf Guidants!

Hungrig auf mehr? Jetzt beim Derivate-Deal zuschnappen.

Handeln Sie rund 800.000 Zertifikate und Hebelprodukte ab 0 Euro Ordergebühr (plus Produktkosten, Spreads und Zuwendungen) – mit dem ING Direkt-Depot.

Einfach mal den kitco Verkaufspreis fuer einen billigen uncen Barren aufrufen. Mit Versand gibts da nix unter1291- 1300$. Das sind die Fakten. Bei deutschen Haendlern sind kleine bis mittlere Barren oft nicht erhaeltlich, wie auch diverse Muenzen.

Der Preis folgt der fallenden Nachfrage. Gold hingegen ist in unsicheren Zeiten beliebt. Die Nachfrage steigt, so auch der Preis. Das Verhältnis nimmt zu.

Und das ist falsch ! In Krisen fällt auch Gold ! Nicht immer, aber bei der letzten Krise 2008 ist

Gold parallel zu den Märkten gefallen !

Da der Goldpreis von grossen Adressen künstlich " unten " gehalten wird, und das wissen alle die sich mit Gold ein bisschen beschäftigen, hingt der Vergleich gewaltig .

Auch ist Gold kein sicherer Hafen in schlechten Zeiten . Bei der letzten Krise 2008 ist Gold auch massiv gefallen .

Gibt da wohl einfachere Methoden um den Aktienmarkt zu bewerten .

Das KGV zum Beispiel ist sicher eine gute Messlatte um zu erkennen , dass die Aktienmärkte jenseits von gut und böse bewertet sind .

Aber vielleicht fällt je einem Analysten wieder eine neue Formel ein : Der Goldpreis dividiert durch den Silberpreis x dem Kupferpreis !!!

Na ja, man muss nur lange genug suchen. Irgendwann findet sich für alles eine Korrelation, die dann eine "gewisse" Logik aufweist.