Aktien so teuer wie nie

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Der US-Arbeitsmarkt verliert an Dynamik. Meine persönliche Interpretation habe ich dazu schon in anderen Artikeln dargelegt. Kurz gesagt: die Dynamik lässt nach, aber eine Trendumkehr ist noch nicht auszumachen. Diese Einschätzung teilt nicht jeder, denn seitdem die Arbeitsmarktzahlen veröffentlicht sind, melden sich wieder vermehrt Skeptiker zu Wort.

Die Daten haben einen guten Anlass geboten auf die Überbewertung des Marktes hinzuweisen. In einigen Fällen gehen Analysten soweit und bezeichnen den Markt als so teuer wie nie. Die Sache liegt natürlich ganz im Auge des Betrachters und des Indikators, den man zur Beurteilung heranzieht.

Schon seit Jahren sind US-Aktien – gemessen am Kurs-Gewinn-Verhältnis – hoch bewertet. Das KGV zeigt jedoch keine maßlose Überbewertung an. Es gab da schon ganz andere Zeiten, in denen das KGV fast 20 Punkte höher stand als in diesen Tagen.

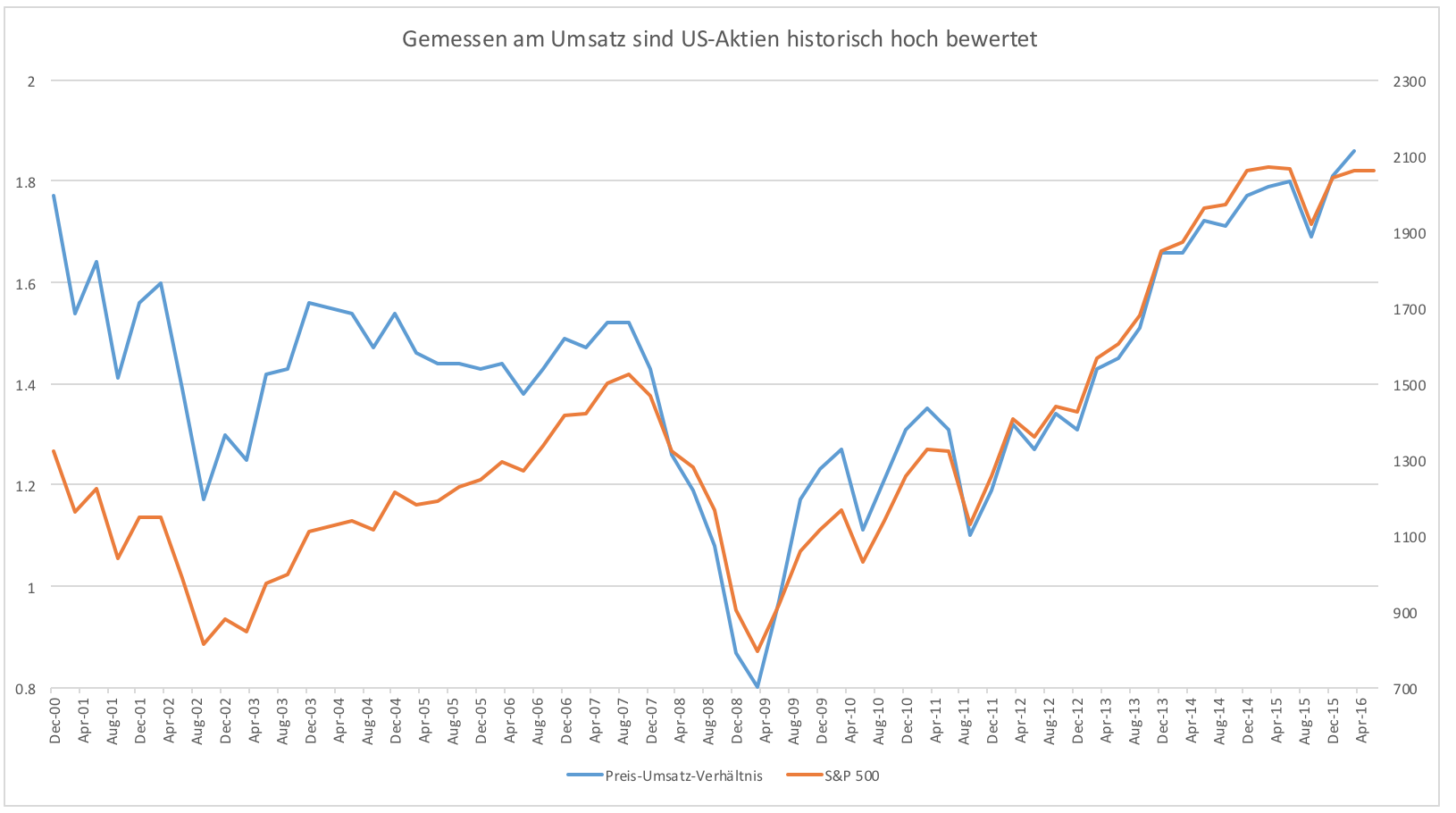

Wenn man lange genug sucht, dann findet man auch einen Indikator, der Überbewertung anzeigt. Dazu gehört das Preis-Umsatz-Verhältnis. Je nach Datenquelle liegt dieses nun im Bereich von 1,85 bis 2,2. Im Durchschnitt ist ein S&P 500 Unternehmen also mit dem Zweifachen des Umsatzes bewertet.

Das Preis-Umsatz-Verhältnis steigt, wenn der Umsatz sinkt, die Aktienkurse aber konstant bleiben oder die Kurse schneller steigen als der Umsatz. Derzeit bewegen sich die Kurse seitwärts. Das Verhältnis steigt also, weil der Umsatz fällt.

Grafik 1 zeigt das Verhältnis und den S&P seit dem Jahr 2000 im Vergleich. Länger zurückreichende Zeitreihen zeigen, dass das Verhältnis zumindest in der Nachkriegszeit noch nie so hoch war wie heute.

Der Anstieg des Preis-Umsatz-Verhältnisses sollte Anleger nicht verwundern. In den letzten Jahren gab es vor allem einen Treiber, der die Umsätze hat sinken lassen: Rohstoffpreise. Allein die 6 größten US-Ölunternehmen haben durch den Ölpreisverfall 330 Mrd. Dollar Jahresumsatz verloren. Rechnet man andere Rohstoffe und kleinere Unternehmen mit ein, dann dürfte dieser Wert ungefähr eine halbe Billion Dollar betragen.

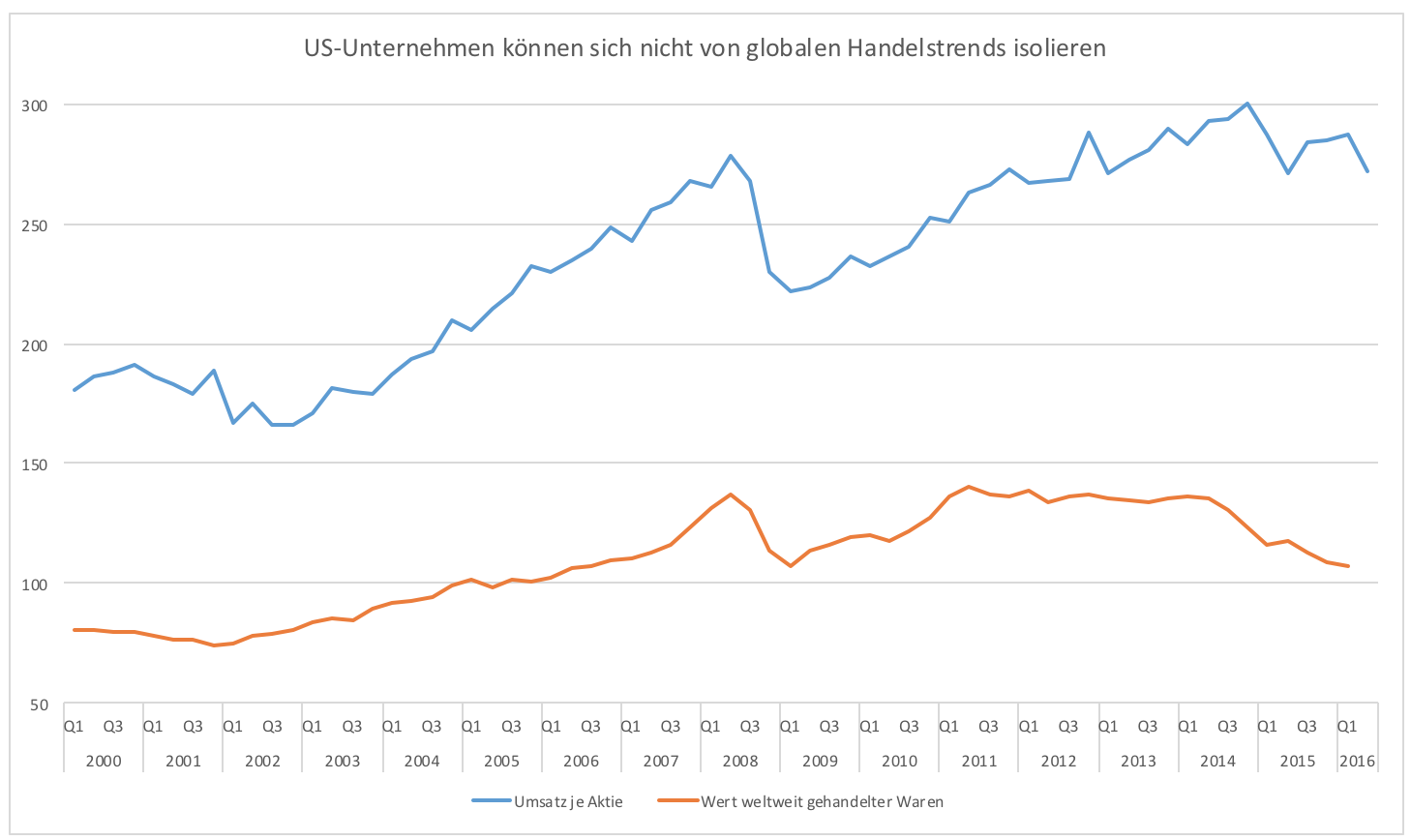

Unter diesen Voraussetzungen ist ein steigendes Preis-Umsatz-Verhältnis nicht wirklich überraschend. Weltweit ist dieser Trend zu beobachten. Grafik 2 zeigt den Wert weltweit gehandelter Waren. Seit Beginn des Ölpreisverfalls geht der Wert gehandelter Waren zurück. Der Umsatz je Aktie von US-Unternehmen verläuft parallel zum weltweit gehandelten Warenwert.

Die Sachlage ist geklärt, doch was bedeutet das nun für den Aktienmarkt? Zum einen muss man sich fragen, ob ein zeitlich begrenztes Phänomen (fallende Rohstoffpreise) die Marktbewertung komplett verändern sollte. Zum anderen zählt letztlich, was unterm Strich an Gewinn übrigbleibt und nicht allein, wie viel Umsatz erzielt wird.

Rohstoffunternehmen wurden in den vergangenen Jahren vom Markt neu bewertet. Umsatz- und Gewinnrückgang sind in den Kursen reflektiert. Den Gesamtmarkt hat das zeitweise unter Druck gebracht. Da der Rohstoffsektor in den meisten Indizes jedoch nicht mehr als 10 % Gewicht hat, kann der Rohstoffsektor allein nicht für einen Bärenmarkt sorgen. Es gibt auch wenige Gründe, weshalb ein Bärenmarkt des Rohstoffsektors auf andere übergreifen sollte.

Ein zweiter Aspekt ist der Gewinn. Der Gewinn geht zurück. Jeder weiß, dass sich US-Unternehmen in einer Gewinnrezession befinden. Den Kursen hat das kaum geschadet. Ein Grund dafür ist, dass zwar der Gesamtgewinn deutlich zurückgeht, doch der Gewinn je Aktie nur leicht fällt.

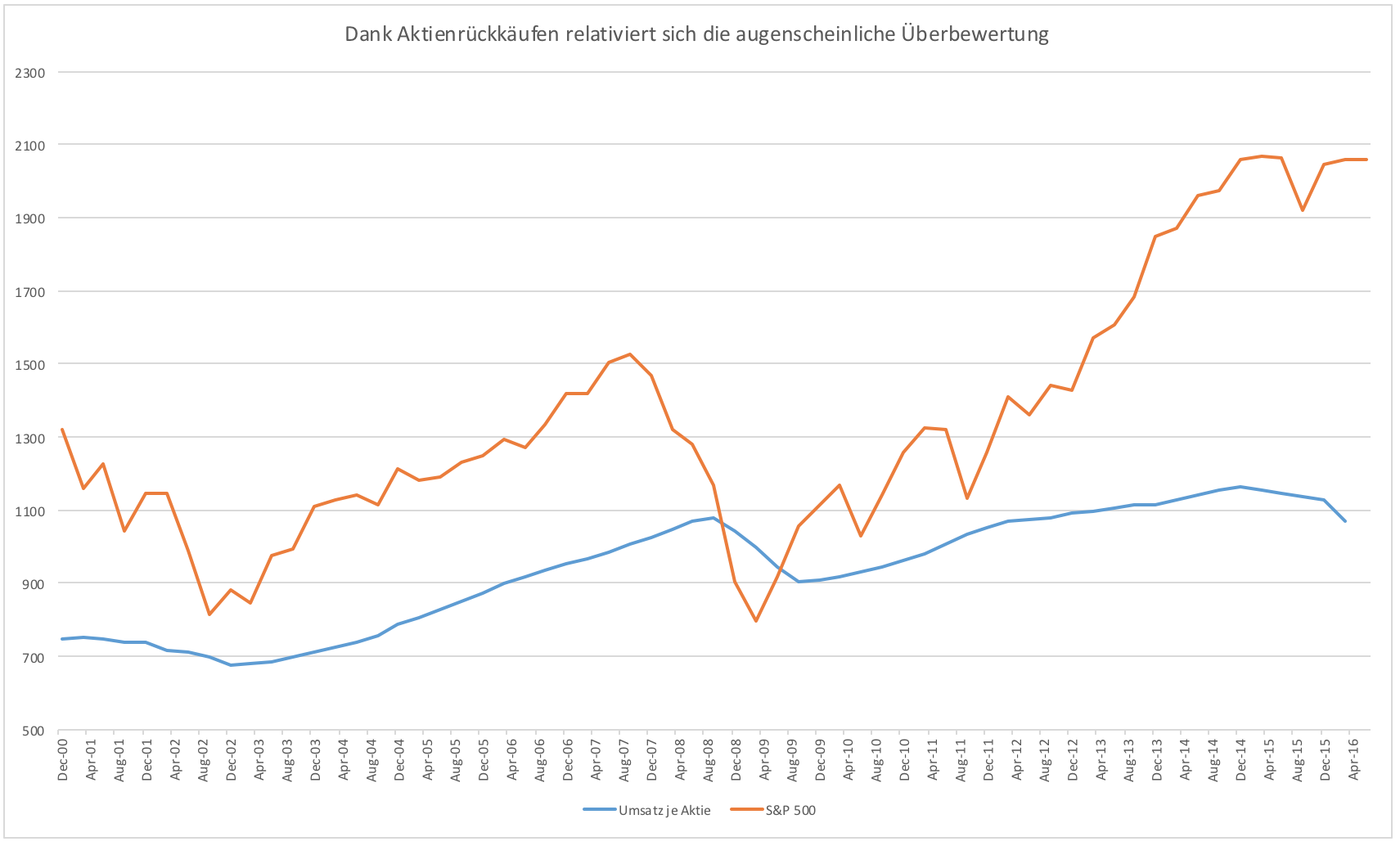

US-Unternehmen kaufen eigene Aktien zurück als gäbe es kein Morgen mehr. Durch die reduzierte Aktienanzahl verteilt sich der Gewinn auf immer weniger Aktien. Das verbessert den Gewinn je Aktie. Das gilt nicht nur für den Gewinn, sondern auch für den Umsatz. Grafik 3 zeigt den Umsatz je Aktie. Im Gegensatz zum Preis-Umsatz-Verhältnis sind hier höhere Werte besser.

Obwohl die Umsätze wegbrechen und im Durchschnitt zweistellig zurückgehen, hält sich der Umsatz je Aktie vergleichsweise gut. Das liegt an der Reduktion der Aktienzahl durch Rückkäufe. Kaufen Unternehmen im derzeitigen Tempo weiter Aktien zurück, dann ist der Umsatzrückgang dadurch in zwei Jahren wieder wettgemacht.

Der Markt ist kurzfristig betrachtet hoch bewertet. Das kann man drehen und wenden wie man will. In einer längerfristigen Perspektive auf Sicht von mindestens zwei bis drei Jahren, ist die Bewertung in Ordnung. Sofern die Aktienkurse nicht weiter steigen, werden sich die meisten Indikatoren wie KGV von ganz alleine normalisieren, weil die Aktienanzahl sinkt. Grund zur Panik gibt es also nicht.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Aktien sind so teuer wie nie, weil Geld so billig wie nie ist!!!

;-)

auch arbeit und kapital sind rohstoffe

Und wenn es zuviel davon gibt, .....

Sehr herzlichen Dank für den informativen, sachlichen Artikel. Den letzten Satz kann ich nur unterschreiben. (Ohne Panikmache wären allerdings etliche Branchen arbeitslos.) ;-)