Aktien erholen sich: Ist der Bärenmarkt vorbei?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Aktuell helfen den Kursen zwei Umstände. Zum einen hat die Berichtssaison Fahrt aufgenommen und die Quartalszahlen sind weniger schlimm als befürchtet. Einige Unternehmen enttäuschten zwar und die Kurse wurden abgestraft. Viele Firmen konnten aber auch positiv überraschen. Vor allem die marktbestimmenden Schwergewichte Apple, Microsoft und Amazon überzeugten. Obwohl die Wirtschaft schrumpft, fallen Unternehmensgewinne bisher in kein tiefes Loch. Das weckt Hoffnungen, dass der Abschwung nicht so schlimm wird wie befürchtet. Zum anderen wurden auch die jüngsten Aussagen der Notenbank positiv aufgenommen. Man macht sich Hoffnung, dass der Großteil der Zinswende überstanden ist. Bewahrheiten sich die Hoffnungen (die Wirtschaft stagniert eine Zeit lang), ist ein Ende des Bärenmarktes gerechtfertigt. Aber wie realistisch ist es, dass es mit der Wirtschaft nun wieder bergauf geht?

Hier kommt nochmals die Notenbank ins Spiel, die klarmachte, dass Inflationsbekämpfung das oberste Ziel bleibt. Sie will die Nachfrage dämpfen und wird nicht aufhören, bevor ihr das gelungen ist. Nachfrage zu dämpfen bedeutet nichts anderes als eine schrumpfende Wirtschaftsleistung mit all ihren Folgen. Die Arbeitslosigkeit wird steigen und der Konsum sinken.

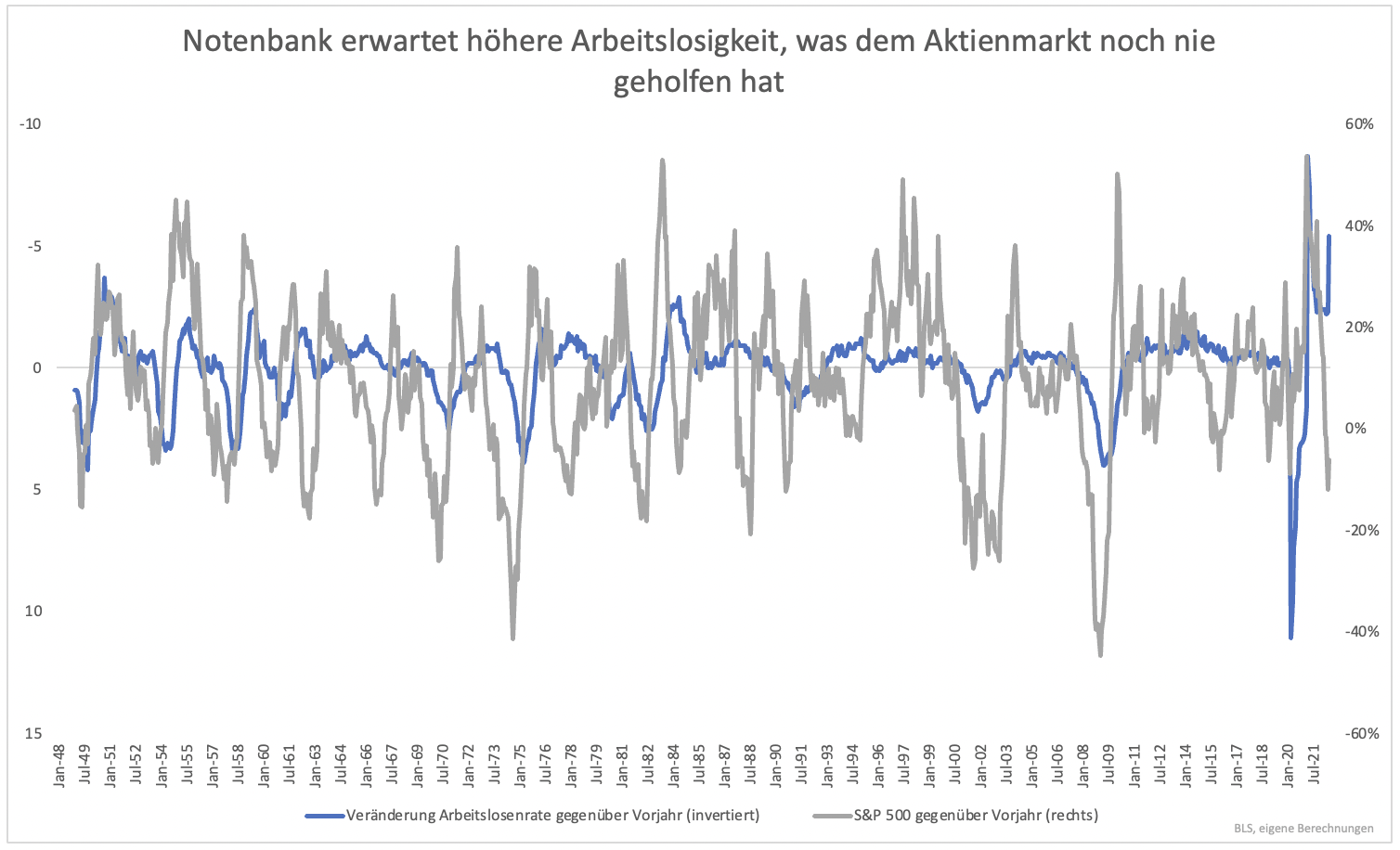

Derzeit sinkt die Arbeitslosenquote bzw. die Zahl der Arbeitslosen noch, doch wir wissen mit hoher Sicherheit, dass die Arbeitslosigkeit steigen wird. Höhere Arbeitslosigkeit ist ein Instrument, um Nachfrage zu senken und die Inflation in den Griff zu bekommen. Der Aktienmarkt steigt im Normalfall nicht, wenn die Arbeitslosigkeit steigt, er fällt (Grafik 1).

Der Aktienmarkt kann auch fallen, wenn die Arbeitslosenrate zurückgeht. Der umgekehrte Fall, steigende Kurse bei steigender Arbeitslosenrate, ist selten und eher darauf zurückzuführen, wann Anleger auf einen Abschwung reagieren. Aktuell liegt die Performance des S&P 500 auf Jahressicht leicht im negativen Bereich. Die Arbeitslosenrate ist hingegen weiter gesunken. Der Aktienmarkt ist dem Arbeitsmarkt vorausgeeilt.

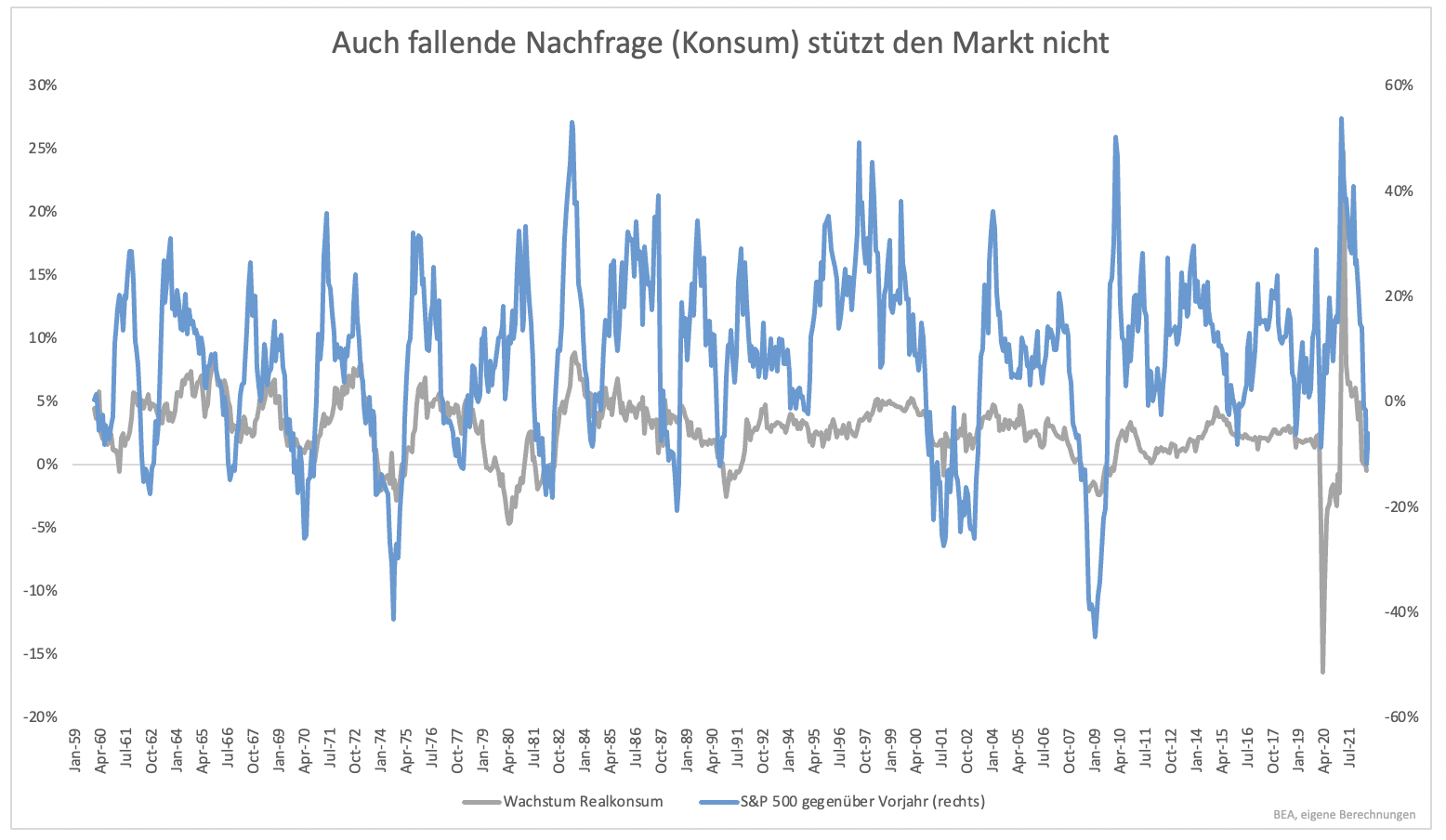

Beginnt die Arbeitslosenrate erst zu steigen, dürfte der Aktienmarkt wieder unter Abgabedruck kommen, zumal nicht nur die Arbeitslosigkeit steigen, sondern auch der Konsum sinken wird. Konsumwachstum und Aktienmarktperformance sind vor allem im Abschwung stark korreliert. Sinken die Konsumausgaben, sinkt auch der Aktienmarkt.

Eine markante Ausnahme gab es Anfang der 80er Jahre (Grafik 2). Die Wirtschaft rutschte innerhalb kurzer Zeit zweimal in eine Rezession. Obwohl die Konsumausgaben fielen, stieg der Aktienmarkt. Im Gegensatz zu damals hat der Markt heute nicht schon ein Jahrzehnt an Korrektur hinter sich und ist mehr als doppelt so hoch bewertet wie damals.

Kurz gesagt: Wenn die Fed an ihrem Plan festhält und die Nachfrage senkt, wird die Arbeitslosigkeit steigen und der Konsum fallen. Der Bärenmarkt ist noch nicht vorbei. Er pausiert, dank guter Quartalszahlen und dem Prinzip Hoffnung.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

- 75 Euro Startguthaben bei justTRADE

- ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

- 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen & dank Quote-Request-Order

Nur für kurze Zeit: Erhalte 3 Monate stock3 Plus oder stock3 Tech gratis on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.