Aktien aus Taiwan: Kaufenswert!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Taiwan Semiconduct.Manufact.Co Reg.Shs (Spons.ADRs)/5 TA 10Kursstand: 85,210 $ (NYSE) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- Taiwan Semiconduct.Manufact.Co Reg.Shs (Spons.ADRs)/5 TA 10 - WKN: 909800 - ISIN: US8740391003 - Kurs: 85,210 $ (NYSE)

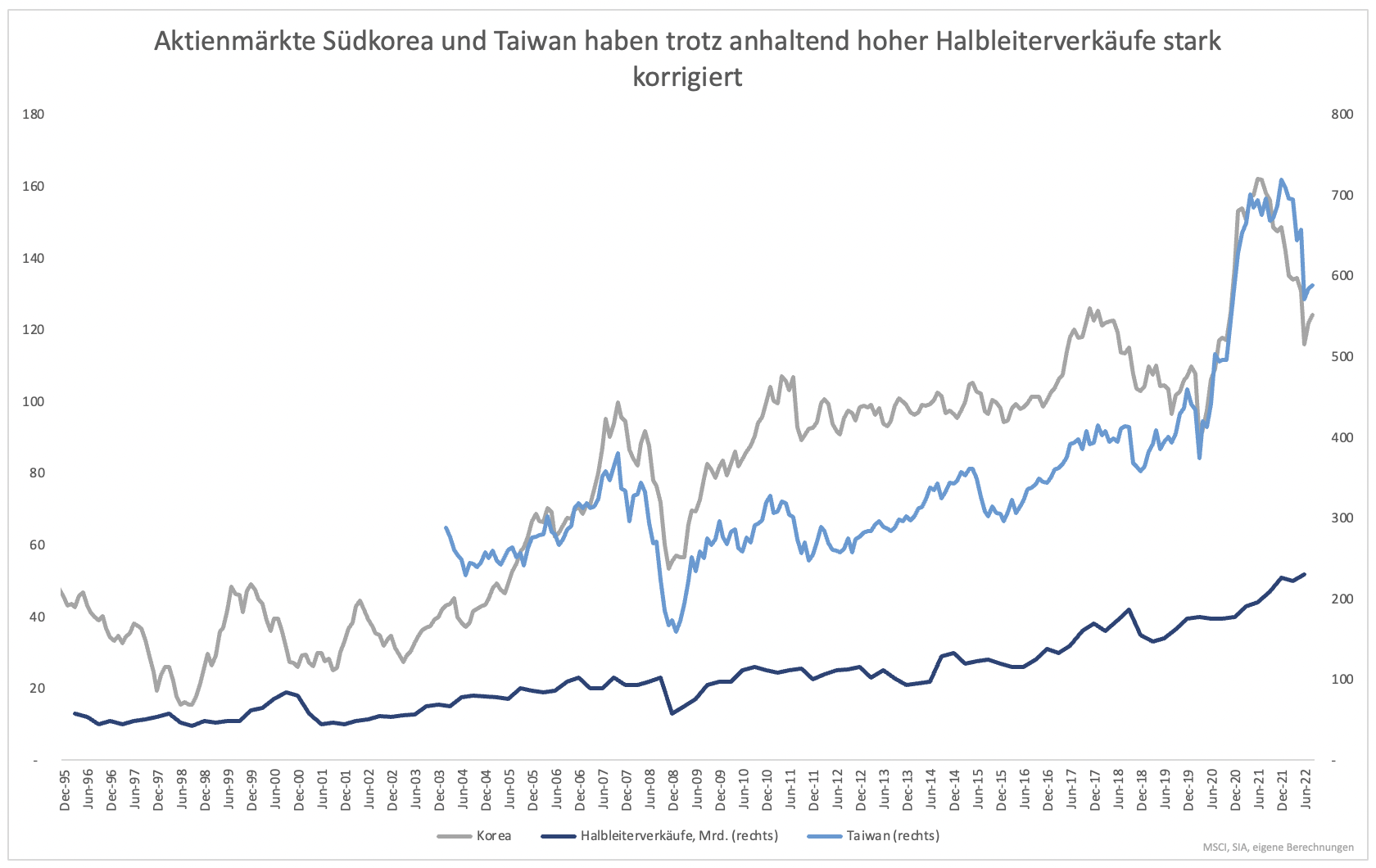

Geht es nach dem Aktienmarkt, dann sind Chinas Militärmanöver eben nur das, Manöver. Würde ein Angriff erwartet, käme es zumindest kurzfristig zu einem Ausverkauf am Aktienmarkt. Das ist nicht geschehen. Es ist auch nicht das erste Mal, dass China Militärmanöver durchführt. China ist für den taiwanesischen Aktienmarkt kein Thema. Dafür ist etwas anderes bestimmend, das nicht nur für den taiwanesischen, sondern auch für den südkoreanischen Aktienmarkt gilt. Es ist die Nachfrage nach Halbleitern. Auf den ersten Blick verlaufen die globalen Chipverkäufe und der Aktienmarkt nicht immer parallel (Grafik 1). Man kann nur erkennen, dass der Aktienmarkt dem Trend der Verkäufe nach oben folgt. Das würde diese Märkte jedoch von anderen kaum unterscheiden. Praktisch jeder Aktienmarkt zeigt langfristig nach oben, hat den Bärenmarkt 2008 und den Coronacrash mitgemacht.

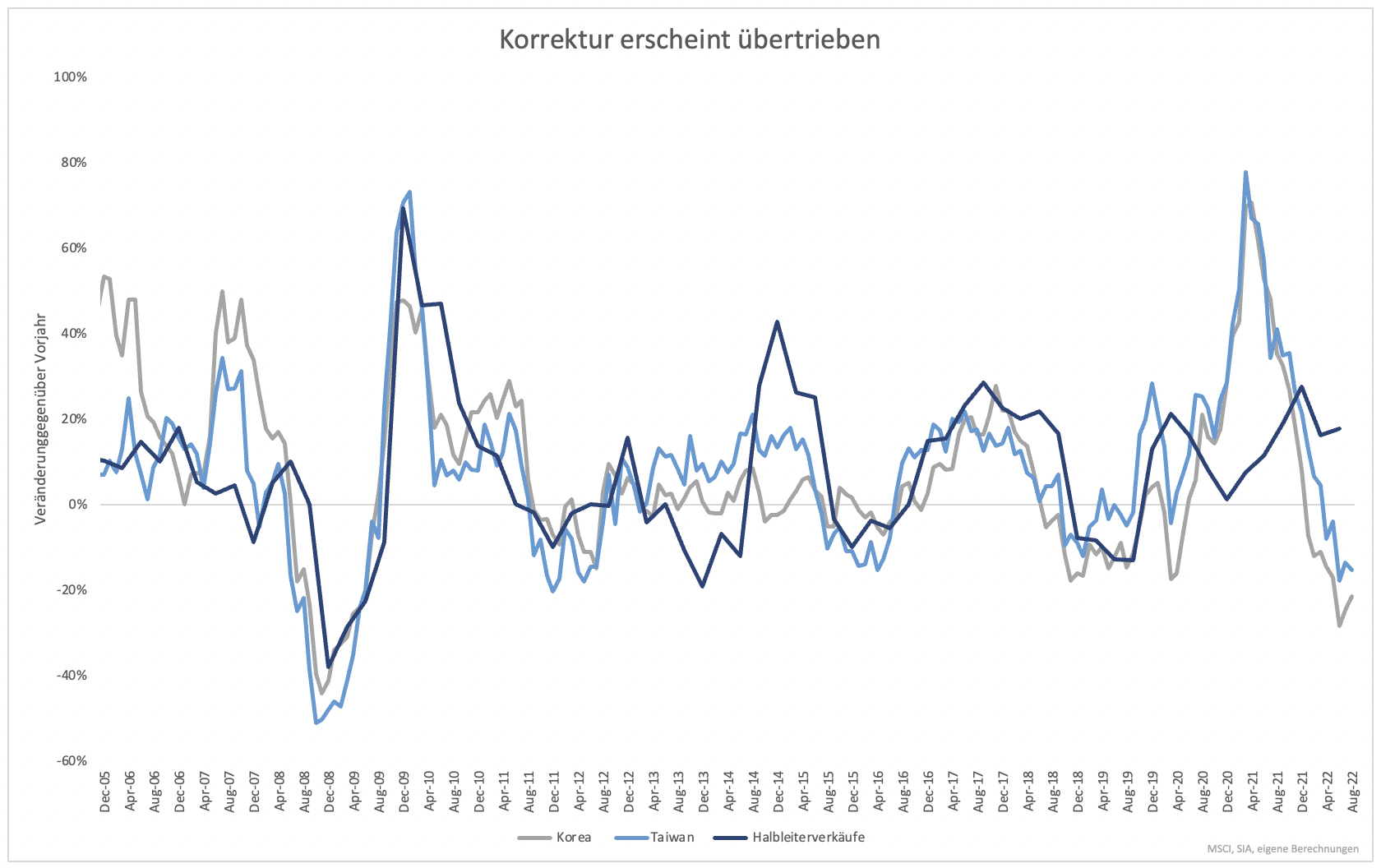

Betrachtet man die Veränderung gegenüber dem Vorjahr, wir die enge Korrelation sichtbar (Grafik 2). Beide Aktienmärkte folgen den globalen Halbleiterverkäufen genau. Der Coronacrash brachte die Korrelation etwas durcheinander und noch immer gibt es eine Divergenz.

Beide Märkte haben zusammen mit den USA korrigiert. Kühlt die Konjunktur in den USA ab, hat das auch Folgen für die Chipnachfrage. Es hilft auch nicht, dass Chinas Konjunktur stagniert. Die USA und China zusammen beherrschen die Nachfrage nach Halbleitern.

Trotz aller Befürchtungen und Prognosen, dass die Chipbranche unter Überkapazitäten leiden wird, ist bisher weder die Nachfrage noch der Preis eingebrochen, auch wenn die Quartalszahlen einzelner Unternehmen ein anderes Bild vermuten lassen. In manchen Branchen herrscht noch immer Mangel. Es dauert länger, bis die Bestellungen abgearbeitet sind.

Die Krise für die Chipbranche, die seit langem angekündigt wird, lässt immer noch auf sich warten. Ob sie überhaupt jemals kommt, bleibt abzuwarten. Langfristig ist vollkommen klar, dass es eine Wachstumsbranche bleibt.

Kurzfristig ist die Lage besser als erwartet. Selbst die Produzentenpreise, die tendenziell fallen, bleiben im positiven Bereich. Der Produzentenpreisindex und dessen Veränderung (Grafik 2) zeigt grundsätzlich Preisrückgänge an. Das hat nichts damit zu tun, dass Chips effektiv billiger werden.

Bestimmte Güterpreise werden unter Berücksichtigung von Qualitätsveränderungen berechnet. Verbessert sich die Qualität bei gleichbleibendem Preis, wird dies als Preissenkung interpretiert. Da die Produktion effizienter und die Leistungsfähigkeit immer besser wird, die Preise aber nicht im gleichen Ausmaß steigen, zeigt der Preisindex grundsätzlich Rückgänge an (Grafik 3).

Dass die Preise trotz dieser Berechnungsweise so stark steigen wie noch nie seit Beginn der Datenerhebung, sagt viel aus. Bis die prognostizierte Krise kommt, ist die Rezession in den USA und Europa möglicherweise schon wieder vorbei und ein neuer Nachfrageschub kommt.

Was auch immer geschieht, der taiwanesische Aktienmarkt hat angesichts der guten Lage der Chipindustrie viel zu viel korrigiert. Vor allem für langfristig orientierte Anleger ist der Markt nun interessant und kann z.B. über einen ETF gekauft werden (ISIN LU0292109187).

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 50 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte 3 Monate stock3 Plus oder stock3 Tech gratis on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.