Acht Gründe, warum Gold gar nicht so gut ist

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- GoldKursstand: 1.096,45 $/Unze (Deutsche Bank Indikation) - Zum Zeitpunkt der Veröffentlichung

- Nach dem Flash Crash in der vorigen Woche ist Gold für viele Anleger wieder interessant geworden.

- Hier ein paar Argumente, weshalb man dabei vorsichtig sein sollte. Gold als Anlage ist riskant und verglichen mit Aktien oder Renten wenig attraktiv.

- Es bietet auch nicht den Schutz vor Krisen und einer Zerrüttung des Geldsystems, wie viele meinen.

Soll man jetzt Gold kaufen? "Keine Frage", so lautet eine Antwort, die man jetzt vielfach hört. Der Preis ist im Augenblick relativ niedrig. Er hat sich gegenüber dem bisherigen Höchststand fast halbiert. Vielleicht fällt er demnächst noch unter die Marke von USD 1.000 je Feinunze. Das müssten dann angesichts aller Krisen in der Welt eigentlich wieder Kaufkurse sein.

Eine solche Argumentation greift meines Erachtens zu kurz. Ich möchte daher hier etwas wider den Stachel der verbreiteten Goldeuphorie löcken. Nachfolgend acht Gründe, weshalb der Goldpreis nicht steigen muss, sondern auch sinken kann.

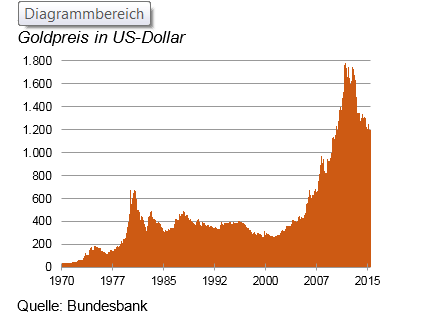

Erstens: Gold ist keineswegs so wertvoll und wertbeständig wie oft gesagt wird. In den letzten drei bis vier Jahren hat es eher mit fallenden Preisen Schlagzeilen gemacht (siehe Grafik). Bei dem Flash Crash in der vorigen Woche sind binnen Sekunden Milliardenbeträge in den Sand gesetzt worden. Allein die Deutsche Bundesbank, die auf ihren Goldbestand so stolz ist, hat dabei rein rechnerisch einen Verlust in der Größenordnung von EUR 5 Mrd. gemacht. Darüber redet nur niemand.

Zweitens: Langfristig gesehen ist Gold anderen Anlageformen unterlegen. In den letzten dreißig Jahren ist der DAX auf mehr als das Zehnfache gestiegen, der REX auf das Sechsfache, der Goldpreis aber nur auf das Dreifache.

Drittens: Gold gehört zu den am wenigsten nützlichen Rohstoffen dieser Welt. Es ist zu weich, um es in größerem Stil in der Industrie zu verarbeiten. Nur weniger als 10 % der Goldproduktion werden wirklich gebraucht (u. a. im Bereich der Elektro- und Medizintechnik). Über 50 % werden als Schmuck verwendet. Nichts gegen Schmuck. Aber das ist eine Nachfrage, die wenig stabil ist. Wenn es den Menschen schlechter geht, kaufen sie als erstes weniger Schmuck.

Viertens: Die Zentralbanken als traditionell wichtige Nachfrager nach Gold fallen mehr und mehr als Käufer aus. Die Großen unter ihnen erwerben lieber Staatsanleihen und andere Wertpapiere. Ein Grund für den jüngsten Einbruch des Goldpreises war, dass die chinesische Zentralbank weniger Goldreserven ausgewiesen hat als der Markt erwartet hatte. Ob die Notenbanken je wieder in großem Stil zu Goldkäufen zurückkehren werden, bezweifle ich.

Fünftens: Aus fundamentaler Sicht erscheint der derzeitige Goldpreis wenig attraktiv. Das Wachstum der Schwellen- und Entwicklungsländer als große Käufergruppe am Goldmarkt geht zurück (Ausnahme Indien). Die Geldentwertung, die in der Vergangenheit den Goldpreis getrieben hat, ist niedrig. Die Zinsen sind so stark gefallen, dass sie nur noch nach oben gehen können. Damit muss der Anleger für das Halten von Gold nicht nur Lagerkosten zahlen, sondern auch auf mehr Zinsertrag bei anderen Anlagen verzichten. Der Euro könnte sich wieder aufwerten, womit die Wechselkursgewinne der Europäer beim Gold wegfallen.

Sechstens: Gold ist entgegen allem, was immer wieder gesagt wird, kein wirklicher Schutz gegen Krisen. Seit seiner Freigabe Anfang der 70er Jahre hat der Preis nur auf zwei große Krisen wirklich reagiert. Das war die Ölpreisexplosion im Jahre 1980 und der Höhepunkt der Eurokrise 2011/12. Bei so wichtigen Ereignissen wie der Russland- und der Asienkrise Ende der 90er Jahre, dem Attentat am 11. September 2001 in New York oder beim Zusammenbruch der Lehman Bank 2008 hat er kaum gezuckt.

Siebtens: Gold ist auch keine Hilfe gegen die Zerrüttung des Finanzsystems, die wir derzeit erleben. Noch nie zuvor in der Nachkriegszeit war das Vertrauen in die Stabilität des Geldes so angeknackst wie heute. Geld ist praktisch wertlos geworden. Es gibt Blasen an den Märkten, die eines Tages platzen werden. Die Theoretiker alternativer Geldsysteme haben Hochkonjunktur. Da müsste es doch mit dem Teufel zugehen, wenn Gold nicht eine Renaissance erleben sollte.

Doch nichts passiert. Weder rührt sich der Goldpreis noch sehe ich eine Begeisterung für eine Rückkehr der Goldwährung. Der Grund ist ganz einfach. Die Goldwährung war bei Weitem nicht so gut, wie oft behauptet wird. Die Preise schwankten damals sehr viel stärker als heute. Mal gingen sie in einem Jahr um 20 % nach oben, dann aber im nächsten um 15 % nach unten. Das hängt natürlich mit der Starrheit der Gold-Geldmenge zusammen, die sich nicht an die Entwicklung der Wirtschaft anpassen und sie glätten kann. Erst als die Goldwährung aufgegeben wurde, wurde auch die Geldwertentwicklung stetiger. Die großen Kritiker des gegenwärtigen Währungssystems plädieren daher nicht so sehr für die Rückkehr zu einer Goldwährung. Sie treten eher ein für ein Ende des staatlichen Geldangebotsmonopols und eine Privatisierung des Geldsystems.

Achtens, was oft übersehen wird: In der Goldwährung war es den privaten Anlegern in vielen Ländern verboten, Gold zu besitzen (zum Beispiel in den USA). Wer Gold kauft, um damit in einer Goldwährung reich zu werden, steht am Ende vielleicht ohne da.

Für den Anleger

Der Goldpreis lebt davon, dass die Menschen an die Wertbeständigkeit des gelben Metalls glauben. Man sollte Gold kaufen, wenn man sich dadurch besser fühlt, nicht aber um Geld zu verdienen. Vor allem sollte man daraus keine allgemeingültigen Regeln formulieren. Ich halte das alte Postulat, 5 % bis 10 % seines Vermögens in Gold zu halten, für überholt. Es war vielleicht sinnvoll, als der Goldpreis fix war oder sich langfristig in einem Aufwärtstrend befand (wie in den Jahren 2000 bis 2010). Jetzt gilt es nicht mehr.

Anmerkungen oder Anregungen? Ich freue mich auf den Dialog mit Ihnen: martin.huefner@assenagon.com.

Weitere Informationen über Assenagon und unsere Publikationen finden Sie auch auf www.assenagon.com.

Assenagon Asset Management S.A., Zweigniederlassung München, Prannerstraße 8, 80333 München, Deutschland

Rechtliche Hinweise

Dieses Dokument dient ausschließlich Informationszwecken und beinhaltet keine vertraglichen oder sonstigen Verpflichtungen. Es ist nicht als Angebot oder Verkauf einer Beteiligung an einem von Assenagon verwalteten Fonds zu verstehen. Alle Informationen in dieser Darstellung beruhen auf sorgfältig ausgewählten Quellen, die für zuverlässig erachtet wurden, doch kann die Assenagon S.A., Luxemburg, die Assenagon Asset Management S.A., Luxemburg und ihre Zweigniederlassungen sowie die Assenagon Schweiz GmbH, Assenagon Client Service GmbH, München und die Assenagon GmbH, München (zusammen im Folgenden "Assenagon-Gruppe" genannt) deren Richtigkeit, Vollständigkeit oder Genauigkeit nicht garantieren.

Alle Meinungsaussagen geben nur die Einschätzung des Verfassers wieder, die nicht notwendigerweise der Meinung der Assenagon-Gruppe entspricht. Empfehlungen und Prognosen stellen unverbindliche Werturteile zum Zeitpunkt der Erstellung dieser Darstellung dar. Diese können sich abhängig von wirtschaftlichen, politischen und rechtlichen Rahmenbedingungen jederzeit ändern. Der Autor behält sich deshalb ausdrücklich vor, in der Darstellung geäußerte Meinungen jederzeit und ohne Vorankündigung zu ändern. Jedwede Haftung und Gewähr aus dieser Darstellung wird vollständig ausgeschlossen.

Die Informationen in dieser Darstellung wurden lediglich auf die Vereinbarkeit mit luxemburgischem und deutschem Recht geprüft. In einigen Rechtsordnungen ist die Verbreitung derartiger Informationen u. U. gesetzlichen Beschränkungen unterworfen. Die vorstehenden Informationen richten sich daher nicht an natürliche oder juristische Personen, deren Wohn- bzw. Geschäftssitz einer Rechtsordnung unterliegt, die für die Verbreitung derartiger Informationen Beschränkungen vorsieht. Natürliche oder juristische Personen mit Wohn- oder Geschäftssitz in einer ausländischen Rechtsordnung sollten sich über derartige Einschränkungen informieren und sie entsprechend einhalten. Insbesondere richten sich die in dieser Darstellung enthaltenen Informationen nicht an Staatsbürger des Vereinigten Königreichs (ausgenommen Personen, die unter Ausnahmeregelungen nach der Financial Services and Markets Act 2000 (Financial Promotions) Order 2005 (die "Verordnung") fallen, wobei zu den relevanten Ausnahmeregelungen der Verordnung Artikel 49 der Verordnung (hochvermögende Unternehmen – High Net Worth Companies) zählt). Die Informationen in diesem Dokument sind weiterhin nicht für Gebietsansässige der Vereinigten Staaten oder andere Personen bestimmt, die als "US-Personen" im Sinne von Rule 902 in Regulation S des U.S. Securities Act von 1933 in der jeweils geltenden Fassung gelten, und dieses Dokument ist nicht als Angebot oder Verkauf einer Beteiligung an einem von Assenagon verwalteten Fonds an US-Personen zu verstehen. Keine US-amerikanische Wertpapieraufsichtsbehörde oder sonstige Aufsichtsbehörde auf Bundes- oder bundesstaatlicher Ebene hat die Richtigkeit oder Angemessenheit dieser Präsentation oder sonstiger Informationen, die den Anlegern ausgehändigt oder zur Verfügung gestellt wurden, bestätigt. Jede gegenteilige Äußerung stellt einen Straftatbestand dar.

Diese Darstellung stellt weder ein öffentliches Angebot noch eine Aufforderung zur Abgabe eines Angebotes zum Erwerb von Wertpapieren, Fondsanteilen oder Finanzinstrumenten dar. Eine Investmententscheidung bezüglich irgendwelcher Wertpapiere, Fondsanteile oder Finanzinstrumente sollte auf Grundlage einschlägiger Verkaufsdokumente (wie z. B. Prospekt und Wesentlichen Anlegerinformationen, welche in deutscher Sprache am Sitz der Assenagon Asset Management S.A. oder unter www.assenagon.com erhältlich sind) erfolgen und auf keinen Fall auf der Grundlage dieser Darstellung.

Die in dieser Darstellung aufgeführten Inhalte können für bestimmte Investoren ungeeignet oder nicht anwendbar sein. Sie dienen daher lediglich der eigenverantwortlichen Information und können eine individuelle Beratung nicht ersetzen. Die Assenagon-Gruppe kann andere Publikationen veröffentlicht haben, die den in dieser Darstellung vorgestellten Informationen widersprechen oder zu anderen Schlussfolgerungen gelangen. Diese Publikationen spiegeln dann andere Annahmen, Meinungen und Analysemethoden wider. Dargestellte Wertentwicklungen der Vergangenheit können nicht als Maßstab oder Garantie für eine zukünftige Wertentwicklung herangezogen werden. Eine zukünftige Wertentwicklung wird weder ausdrücklich noch implizit garantiert oder zugesagt.

Der Inhalt dieses Dokuments ist geschützt und darf ohne die vorherige schriftliche Genehmigung der Assenagon-Gruppe weder kopiert, veröffentlicht, übernommen oder für andere Zwecke in welcher Form auch immer verwendet werden.

© 2015

Lieber Herr Dr. Hüfner,

heute Nacht würde ich an Ihrer Stelle das Schlafzimmerfenster gut verschließen. Captain James Turk ist ohnehin seeeehr angespannt und sein Vulkanier Mr. Sprott ist zu jeder Schandtat bereit.

:-)) aber Spaß beiseite, Sie haben mit manchen Argumenten recht, andere Argumente sind allerdings nicht zutreffend. Der Goldpreis wird aktuell mit aller Macht gedrückt, um das zu erkennen muss man keinen akademischen Titel erworben haben. Wer steckt hinter der Drückung, das ist doch die interessante Frage und ich bin mir nicht sicher ob das die Notenbanken sind. Vielleicht sind es die to Big to fail Bankster.......nachdem man die Nieten in Nadelstreifen schon etlicher Betrügereien überführt hat, würde es mich nicht wundern, wenn das Banksterkartell auch beim Goldpreis seine schleimigen Finger im Spiel hat.

Gold ist kein Schutz? Einspruch! Die Reichsmark wurde im Rahmen der Deutschen Währungsreform 1948 im Verhältnis 10:1 in die DM umgetauscht, Goldbesitzer waren fein raus. Meine Großmutter hat übrigens 100.000 Reichsmark verloren, weil Sie auf Argumente wie die von Ihnen gehört hat.Es erschließt sich mir nicht, wieso Sie mit Ihren Argumenten bei unbedarften Zeitgenossen den Eindruck erwecken wollen, das Gold keine Versicherungsfunktion in der heutigen Zeit hat. Werden Sie dafür bezahlt?

Google habe ich noch nie gekauft.

Aber wenn, dann hätte ich sie sicher im November 2008 für 139 Dollar gekauft.

Tief 22.10.2007 / Hoch 7.11.2007 423er = 139 USD. Hatte meinen Focus aber auf anderen Aktien

Ne ne Grundregel, dass es schnell und kurz verläuft gibt es eigentlich nicht. Das war jetzt mal bei Gold der Fall. Ansonsten muss man schon ein bisschen warten. Aber ich schau mal nach ner schnellen Bewegung. Suche mir mal eine raus.

Henkel :

Hoch Juli 2007

Tief März 2007

fiel ins 261,8

danach gab es noch ein Panik-Tief (Tief 19,40 , Panik Tief 17,50 mit dem Einstieg zu 19,40 konnte man aber leben ;-))

Wenn du genau hinschaust, siehst du, wie sie bei 19,40 stark reboundet.

Noch eine?

VW Stämme waren auch im Dax! Der Hirni, der zu 1000 gekauft hat sieht sein Geld NIIIIEEE wieder.

Noch ein Beispiel für den ach so tollen Dax.

Von wegen "überlegene Anlageform"

Sehr geehrter Herr Hüfner, Ihre Analyse, mit Verlaub, ist einfach nur Mist, jeder nur ansatzweise ehrlicher Analyst weiß und sagt dies auch, dass der Goldpreis manipuliert wird, um dass momentane "Gelddrucken" rund um die Welt noch einigermaßen ohne gravierende Auswirkungen zu "erdulden". Denn eines ist doch ganz klar, sollte sich die "Papiergoldderivateblase", die von den Zentralbanken bewußt gesteuert wird, auflösen, dann wäre dies das Ende der meisten "Weltleitwährungen" (US-Dollar, Euro) dieser Welt. Wenn Sie nicht meiner Meinung sind, wovon ich natürlich ausgehe, dann erklären Sie mir bitte, wie man Vertrauen in eine Währungen (ganz egal ob Dollar, Euro oder das japanische Klopapier) haben soll, wo Milliardensummen dieser Währungen aus dem "Nichts" erschaffen werden und die entsprechenden Länder ihre eigenen Schulden bzw. eigene Aktien aufkaufen. Wer einigermaßen über einen gesunden Menschenverstand verfügt, der muss sich doch eingestehen, dass hier was gewaltig aus dem Ruder läuft.

oh, Herr Huefner, da haben Sie ja was angerichtet. Jetzt wird es Kritik und Gegenargumente ohne Ende von all den Hoose Juengern und Gold bugs hageln. Dafür aber viele Klicks. Viele ihre Argumente scheinen richtig. Der Goldpreis (unabhängig von einem von mir erwarteten upmove von 1000 zu erst 1183 (sehe ich zu 80% safe) ggf sogar höher bis 1300 (nur noch 30% wahrscheinlich), könnte, wenn er erst mal unter 1000 gefallen ist und diese nicht so schnell zurück erobert, tatsächlich einen weiten Weg nach unten nehmen. Aber das wird man ja sehen.

Wo ich überhaupt nicht zustimme, ist die Idee einer Privatisierung des Geldsystems. Über das bereits existierende System FED (Zusammenschluss einiger Privatbanken) erstellt im Auftrag der Regierung Geld und verlangt dafür Zinsen haben wir ein konkretes Beispiel wie das ausgeht. Es gibt kein effektives Schuldenmangement, dass due Regierung für ihr eigenes Geld Zinsen zahlen muß, ist krank (die koennte dich einfach selbst drucken)! Der Zinseszins und die fehlende Reglementierung der Schulden Höhe bewirken eine stetig erhöhende Verschuldung und Geldentwertung. Nichts von dem ist positiv oder gar wieder zurück führbar (Schuden). Der Einzige, der davon profitiert, sind die der FED angehörenden Banken, die ewig -so lange das private Geldsystem durchhält- Zinsen kassieren. Gut, das ist das Geschaeftsmodell einer Bank und ich würde es genauso machen, wenn jemand so dämlich wäre mir zinsen für etwas zu geben, was er selbst per Druckpresse erstellen kann, aber gut ist das nicht. Zinsen sind der Grund für jegliche Un-funktionalitaet eines Geldsystems, da dadurch eine stetig wachsende Diskrepanz zwischen durch Produktivität erschafftem Werten und der dem entgegen stehenden Geldmenge.

Mir fällt aber auch nichts Besseres ein, denn warum sollte sich jemand die Mühe machen, Waren, bzw Leistungs-Tauschscheine zu erstellen und zu verwalten, wenn er daran nicht verdient? Das koennte eher eine Regierung tun. Aber wer bremst deren Ausgabenhunger? Da gibts auch keinen funktionierenden Mechanismus. Und Waren Tausch will auch keiner. Also wird es ewig so bleiben, dass Geldsysteme entstehen, durch Zinseszins und Verschuldung irgenwann kollapsen und wieder neu entstehen.

Zurück zum Gold. Wer es mag, kauft und behält einen Teil als Versicherung. Reich wird man damit nicht, da haben Sie vollkommen Recht, es sei denn, man hat ein super Kauf-timing nach einer Baisse. Ob jetzt grad der optimale Einstiegs-timing-punkt ist, darf gemäß ihrem chart zu recht bezweifelt werden.

Aber gutes Timing bei Ein- und Verkauf, wenn man damit handeln (traden) will, ist ja immer wichtig und nun mal Voraussetzung für finanziellen Handelserfolg:-)

hmmm, die inder kaufen noch immer. na super, das machen sie auch schon seit jahrhunderten. die chinesen merken auch grade das man vom aktienhandel besser ahnung haben sollte. außerdem gibt es jede menge moslems die seit jahrtausenden in gold investieren, und dies auch weiter tun werden.

darum sehe ich auch kein problem 10% in gold zu stecken. wie schon bemerkt , mit einer versicherung schläft man einfach besser.

Ojegerl, das ist aber wirklich so schwach, dass es nicht Sinn macht alles einzeln zu kommentieren.

Jede Fundamentalanalyse wird zur Lachnummer, wenn man nicht eingesteht, dass der Goldpreis von wenigen Grossbanken via Futures nach Belieben eingestellt wird, mit dem Ziel ja keine Konkurrenz zum $ aufkommen zulassen.

Wer würde schon 2,7 Mia $ Papiergold ohne Limit in 2 Minuten verkaufen ohne eine Absicht dahinter. Und diese Flashcrashes gibt ja zu bestimmten Zeiten serienweise. Bei den Summen wäre auch niemand so dumm, das immer nur bei schwachen Handelsvolumen zu machen.

Oder der 30-jährige Performancevergleich : sie glauben wirklich, dass das wieder 30 Jahre so weitergeht ? Ansonsten sagt das nichts aus .... Und ... und .... und......

Ich lese Ihre Kommentare immer gerne, aber das ist echt schwach !!!!

Sicher kann der Goldpreis sinken, aber bitte nicht aus fundamentalen Gründen.