Ab welchem Zeitpunkt wird Inflation zur Belastung für Aktien?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Nasdaq-100 - WKN: A0AE1X - ISIN: US6311011026 - Kurs: 15.592,19 Pkt (Nasdaq)

Hohe Inflation ist für viele Unternehmen ein Problem. Vorleistungsgüter und Rohstoffe werden teurer. In den USA haben sich Rohstoffe im Durchschnitt um mehr als 20 % verteuert. Transport und Lagerung haben sich um 15 % verteuert. Die Inflationsrate, die beim Verbraucher ankommt, steht jedoch bei 6,8 %.

In der Wertschöpfungskette werden Kosten absorbiert. Preissteigerungen werden nicht zu 100 % weitergegeben. Die Gewinnmargen sinken bei einigen Unternehmen demzufolge erheblich. Dieses Problem betrifft die meisten Unternehmen. Es gibt nur wenige Ausnahmen. Dazu zählen Unternehmen, die eine sehr große Preissetzungsmacht haben. In den Sinn kommt da z.B. Apple.

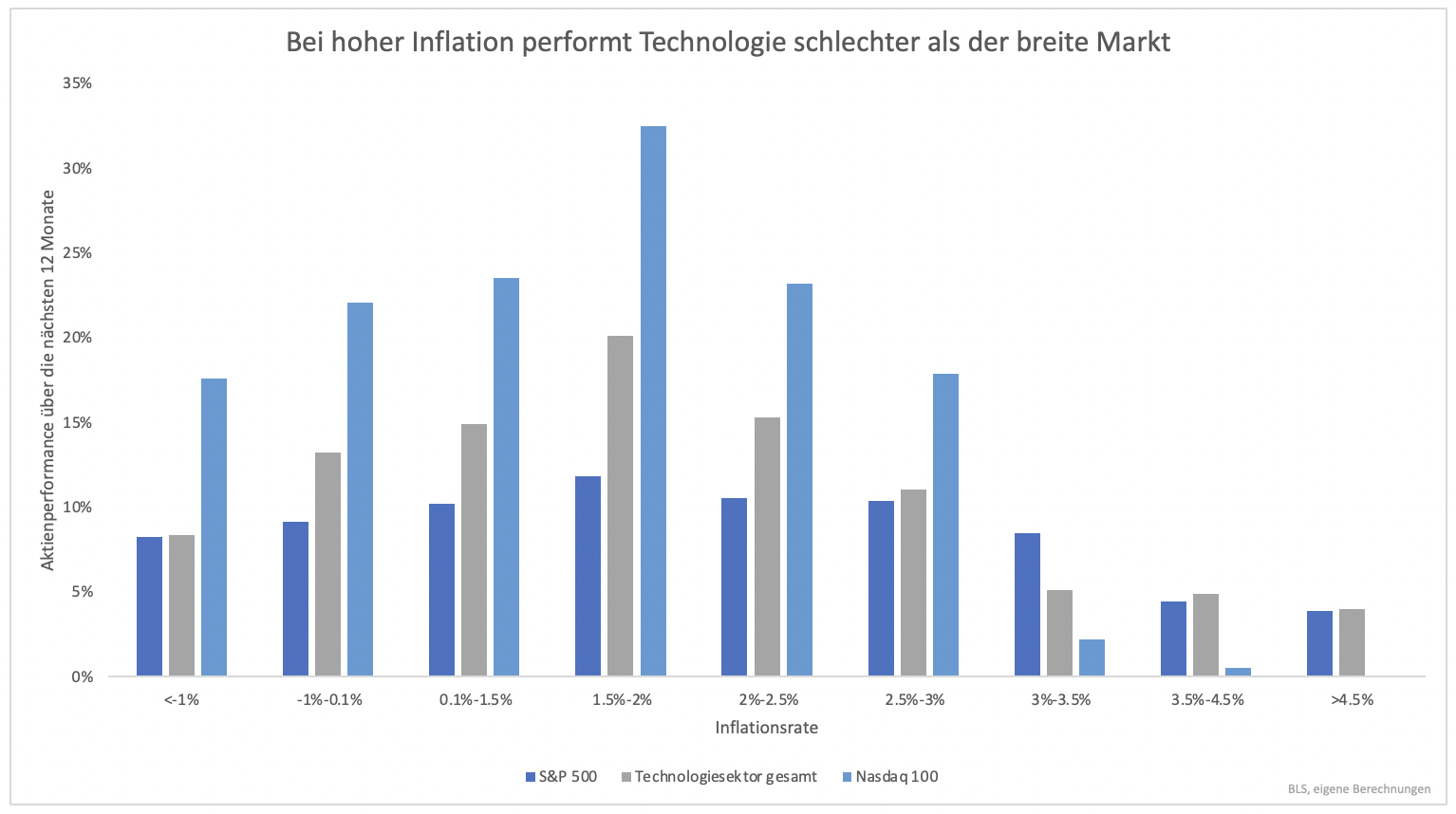

Aus diesem Grund tendiert die Aktienmarktperformance nach unten, wenn die Inflationsrate steigt. Der breite Markt (S&P 500) hat die beste Performance, wenn die Inflationsrate bei 1,5 %-2 % liegt. Das gilt auch für Technologieaktien (siehe Grafik).

Bei Technologieaktien beginnt die Performance dramatisch zu sinken, wenn die Inflationsrate 2 % übersteigt. Heute liegt sie bei mehr als 4,5 % und historisch betrachtet ist in den kommenden 12 Monaten beim Nasdaq 100 mit einer Nullrendite zu rechnen. Der breite Technologiesektor würde immerhin noch 4 % Performance ausweisen.

Die Verteilung der Performance ist beim S&P 500 deutlich flacher als bei Technologiewerten. Das hat viele Gründe. Einer ist die Zusammensetzung der Indizes. Technologieindizes beinhalten häufig deutlich mehr junge Unternehmen. Diese haben eine geringere Preissetzungsmacht.

Sie sind auch höher verschuldet. Viele der Hoffnungsträger im Technologiebereich erwirtschaften noch keine Gewinne. Betrachtet man etwa Uber als Technologieunternehmen, hat es in seiner kurzen Historie bereits mehr als 25 Mrd. USD Verluste angehäuft. Ohne die Aufnahme von Schulden geht es nicht.

Im Normalfall steigen die Zinsen mit der Inflation. Derzeit ist das nicht der Fall. Der Anstieg der Zinsen kommt, wird aber langsam erfolgen. Von einem Leitzins von 2 % oder mehr sind wir weit entfernt. In früheren Zeiten war das anders, sodass Schulden eine ganz andere Bedeutung hatten.

Wachstumsunternehmen, die hoch verschuldet sind, hatten nicht nur mit steigenden Inputkosten zu kämpfen, sondern auch mit höherer Zinslast. Eines der beiden ist in dieser Hochpreisphase kein Thema. Das schützt Technologie- und Wachstumsaktien bis zu einem gewissen Grad und macht den Inflationsanstieg verkraftbarer als in früheren Zyklen.

Inflation wird für Aktien vor allem dann zu einem Problem, wenn die Zinsen parallel ansteigen. Gibt es diesen Zinsanstieg nicht, belastet es auch nicht. Wenn Analysten Inflation und Zinsen für Kursrückgänge bei Technologieaktien verantwortlich machen, mag das historisch zutreffend sein, trifft aber die heutige Marktrealität nicht.

Der Realzins ist tief im negativen Bereich. Finanzierungskosten müssten um mindestens 3 % ansteigen, um einen Effekt zu haben. Das ist selbst unter großer Anstrengung nicht vorstellbar. Was bleibt, ist der Effekt auf die Gewinnmargen. Dieser Effekt sollte größtenteils eingepreist sein. Inflation bleibt für Aktien ein sekundäres Thema, solange der Realzins nicht merklich steigt.

Die Korrektur vieler Wachstumsaktien im Technologiesektor wird zwar gerne Zinsen und Inflation zugeschrieben, doch hier werden Korrelation und Kausalität verwechselt. Viele dieser Firmen waren wahnwitzig bewertet. Es hatte sich bis Anfang 2021 eine große Blase aufgebaut. Diese ist geplatzt und wird korrigiert. Das hat wenig mit Zinsen zu tun.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.