Wenn Verbilligen nicht funktioniert, dann...

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Ich glaube, wir alle kennen es: eine Position entwickelt sich nicht wie erwartet und sei es nun aus Frust, Resignation oder aus der unbändigen Überzeugung heraus, mit seiner Meinung am Ende richtig zu liegen, wird im Verlust nachgekauft. Das Verbilligen wird uns ja sogar im professionellen Bereich vorgemacht. Auch wenn die institutionellen Trader den Mantel des Schweigens über ihr tägliches Tun legen, anders als durch das Festhalten an der persönlichen Meinung und dem Nachkaufen sind die großen Pleiten institutioneller Trader im Zuge der letzten Krisen nicht zu erklären. Irgendwo auf dem Weg zum Erfolg muss etwas schiefgelaufen sein. Es müssen irgendwo massive Verluste angehäuft worden sein, sonst katapultiert man sich nicht ins Aus!

Unabhängig davon, ob das Verbilligen im Verlustfall im Institutionellen Bereich gespielt wird oder nicht, Fakt ist, dass diese Spielart bei privaten Tradern sehr beliebt ist. Fakt ist ebenfalls, dass dieses Spiel sehr oft gut geht. Der Trader schafft es durch das Verbilligen oftmals, den durchschnittlichen Einstandspreis so tief nachzuziehen, dass er bei einsetzender Gegenbewegung doch noch mit Plus/Minus Null oder gar einem kleinen Gewinn aussteigen kann. Dies wird umso eher der Fall sein, umso mehr Stückzahlen man beim Verbilligen nachkauft. So kann der Durchschnittspreis nahe am aktuellen Kurs gehalten werden und kleinere Gegenbewegungen reichen aus, um wieder in den Gewinn zu kommen. Die Tatsache, oft mit Gewinn auszusteigen, bestärkt den Trader wiederum, auch zukünftig immer wieder nachzukaufen und wer es geschickt anstellt, kann bestimmt mit Trefferquoten von 80 oder 90 % prahlen.

Was nützt die höchste Trefferquote, wenn...

Leider ist die Kehrseite der Medaille genauso ein Faktum. Früher oder später kommt die Trendbewegung, die den gleichen Trader in den Ruin führen wird. Das praktische Problem dabei ist schnell ausgemacht: Der Trend läuft weiter als gedacht und der Trader kann nicht mehr nachlegen. Er ist voll investiert, sitzt auf horrenden (Buch)Verlusten und ist zum Zuschauen gezwungen. Da sich die Kurse weiter gegen einen entwickeln, wird der Druck zu groß und der Trader schließt seine Position mit einem Riesenverlust – wenn ihn nicht schon vorher der Margin Call oder ähnliches aus dem Spiel geworfen hat.

Nicht selten ist am Ende das Konto platt, selbst oder besser gerade dann, wenn man vorher mit der gleichen Spielart horrende Gewinne erzielen konnte. Schnell sieht sich der Trader in der Gewinnphase als „König der Börsenwelt“, wird gierig und übertreibt! Ich möchte nicht wissen, wie vielen Tradern es im Vorfeld der Corona-Krise so ergangen ist. Jahrelang konnte man Rücksetzer kaufen. In nur wenigen Wochen aber war der DAX so günstig wie zuletzt 2015. Wehe, man war in der Anfangsphase der Krise zu aggressiv und hat zu schnell sein Pulver verschossen.

Oder erinnern Sie sich noch an die Zeit, als der Bund Future geradlinig auf 160 zugelaufen ist, einem Preisniveau, von dem man meinte, dass es das nicht geben kann, weil mit diesem negative Zinsen einhergingen? So sah damals der Aufwärtstrend aus und wehe, man shortete den Bund mit jedem neuen Hoch, heute steht der Bund nämlich bei über 175!!!!!

Wer an Beispielen noch nicht genug hat, dass es keine Frage des "Ob", sondern nur des "Wann" ist, wann ein Trend weiter läuft, als sich alle Welt ausmalt, hier ein paar weitere reale Ereignisse: Ich kann mich noch an eine Passage aus dem Buch „Magier der Märkte“ erinnern, wo es um eine ähnliche Situation im Bauholz ging. Hier wurde eine gesetzlich festgelegte Preisobergrenze niedergerungen und es folgte eine Bewegung, die niemand auf dem Kurszettel hatte. Wir brauchen aber gar nicht so weit zurückgehen. Erinnern Sie sich noch an 2015? Damals hob die SNB die Preisuntergrenze von 1,20 im EUR/CHF auf, eine Grenze, die noch Minuten zuvor als Mauer galt, nicht zuletzt, weil die SNB dies mehr als deutlich klar machte. Die Aufhebung der Stützungskäufe kam extrem überraschend und schickte die Kurse in den Keller, weiter und schneller, als irgendjemand auf dem Plan hatte. Es gab Trader, die selbst bei extrem exotisch niedrigen Kursen kauften und trotzdem noch verloren (bzw. in die Nachschusspflicht kamen).

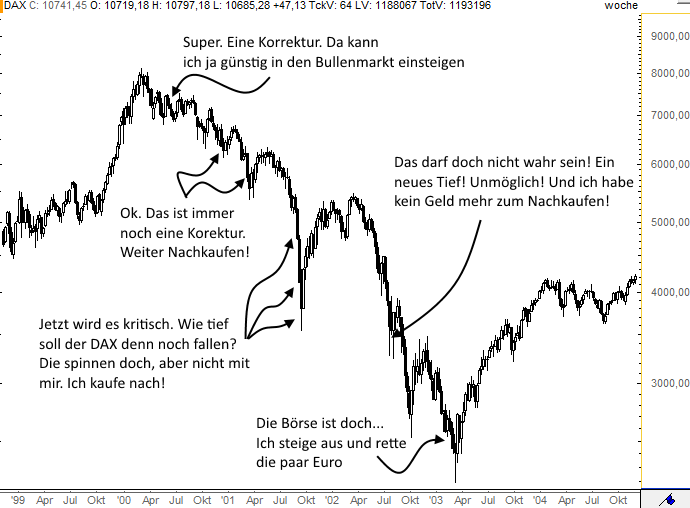

So sah der größte Bärenmarkt aus, den ich bisher erlebt habe!

Das Prinzip und die Gefühlslage des Verbilligens zeigt abschließend Abbildung 2. Der größte Bärenmarkt in der Geschichte lockte gegen Ende 1999 / Anfang 2000 viele private Trader an die Börse und natürlich kannten diese lediglich die Käuferseite. Nicht nur, weil die Kurse zuvor über Jahre massiv stiegen und alle vom neuen Internetzeitalter sprachen, in dem alles anders sein wird und alte Bewertungsmethoden für die Börse einfach nicht mehr korrekt waren, sondern wohl auch deshalb, weil das Spekulieren auf fallende Kurse damals für private Trader kaum möglich war. Es gab noch keine einfachen Produkte wie CFDs oder Zertifikate. Also wurde gekauft, verbilligt und am Ende war das Konto weg.

Was lernen wir daraus? Nicht nachkaufen? Trends können weiter laufen als wir denken? …

Das ist alles richtig, aber ich finde, es gibt noch einen wesentlich interessanteren Punkt dabei. Eigentlich haben wir soeben die Formel für langfristigen Erfolg kennengelernt. Wenn Sie mir bis hierher zustimmen können, wenn Sie es selbst erfahren und/oder an so vielen Beispielen gesehen haben, wie das Verbilligen zum Ruin führt, dann können Sie eigentlich nur zum gleichen Schluss kommen wie ich: Mache ich ab heute genau das Gegenteil vom Verbilligen, werde ich am Ende Erfolg haben. Statt im Verlustfall nachzukaufen, machen wir dieses nur im Gewinnfall. Wir pyramidisieren. Irgendwann wird der Trend, die Bewegung kommen, die weiter läuft als wir denken und genau in diesem Fall haben wir die größte Position offen. Steigen wir ein und der Markt läuft gegen uns, sorgt unser Stoploss dafür, die Verluste in Grenzen zu halten. Geht der Markt jedoch in unsere Richtung, können wir den Stopp nachziehen und weitere Positionen eingehen. So einfach kann Börse sein, oder?

In der Theorie schon. Wenn man diesen grundlegenden Plan verfolgt und sich ein wenig Gedanken über das Risikomanagement macht, braucht man noch nicht einmal viel über Börse zu wissen, um langfristig mit sehr großer Wahrscheinlichkeit einen Riesengewinn aus der Börse zu ziehen. Die leidige Frage nach dem korrekten Einstieg rückt in den Hintergrund und stattdessen muss der Trader nur darauf achten, genügend Versuche starten zu können. Die vielen kleinen Rückschläge dürfen den Trader nicht ruinieren, so dass er, wenn die Bewegung denn kommt, noch genügend Kapital zur Verfügung hat, um ordentlich nachlegen zu können. So einfach könnte der Erfolg an der Börse sein, warum aber macht dies kaum einer?

Die verdammte Psychologie!

Auf der Suche nach einer Antwort drehen wir den Spieß noch einmal um und fragen uns, warum das Verbilligen im Verlustfall so beliebt ist. Die Gründe liegen auf der Hand:

- Man bekommt oft Recht! Man kann viele Trades mit einem wenn auch gemessen am Risiko nur kleinen Gewinn abschließen

- Emotionen wie Angst, Gier und Hoffnung „zwingen“ uns zu diesem Verhalten

Da wir genau das Gegenteil vom Verbilligen machen, drehen sich auch die Vorteile dessen um. Wir werden viele Versuche brauchen, bis die große Bewegung kommt und wer hat schon gerne einen Haufen kleinerer Verlusttrades? Wer kann entspannt damit leben, ein ums andere Mal mit seiner Analyse falsch zu liegen (ich steige ja jedes Mal mit dem Gedanken ein, dass jetzt die passende Bewegung kommt) und trotzdem noch den nächsten Trade zu machen. Und ist erst einmal eine kleine Verlustserie da, dann kommt man beim nächsten halbwegs guten Trade schnell in Versuchung, die Gewinne mitzunehmen um erst einmal das Konto wieder auszugleichen. So leicht wie einem das Verbilligen im Verlustfall von der Hand geht, so schwer fällt den meisten das Gegenteil, auch wenn die langfristigen Erfolgsaussichten um ein Vielfaches höher sind und das Risikoprofil angenehmer wird, vor allem am Aktienmarkt.

Viel Erfolg

Ihr Rene Berteit

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Ja, gut geschrieben!

Schöner Text!

Nachkaufen, wenn der Trade für einen positiv läuft, will genauso wohlüberlegt sein, als wenn er in den Verlust geht.

Ganz ehrlich, bei einem positiven Trade nachzulegen geht für mich in Ordnung, aber ich reduziere die anfängliche Positionsgröße um 50 bis 75 %. Und ich lege auch nur nach, wenn die Korrektur auf einem für alle deutlich sichtbaren Umkehrpunkt angekommen ist.

Beim Traden ist halt statt Nervenkitzel und Euphorie die dröge Geduld und das Warten auf gute Einstiegspunkte zielführend.

Bin mal gespannt wann die Godmod's dies in ihrem Fond umsetzen ??

:-)

Sehr gutes Argument! Vielen Dank!!

Leider hat mir dies niemand im Jahr 2000 erklärt - oder hätte dies mir erklären können (Markt wurde die Jahre zuvor ausgeblutet ;-) aber aufgrund 15J Jahre manisch depressiver Börse können wir alles gut verstehen / verdauen! Ich habe gar eine sehr leicht verständliche Abwandlung einer Pyramidisierungs-strategie für mich gefunden - und ist auch psychologisch für mich verdaubar (*g* für meine Psyche also).

Mein mentales Accounting macht bei jedem DAX-Wert-Kauf eine "Extra-Schublade" auf . Somit bin ich ich zwar seit mehreren Quartalen im DAX investiert, aber nur zu einem kleinen Teil - jeweils 1/30 des Dax (gibt ja 30 Werte)

Ebenso kann man des Spass auf den Dow Jones (30 Werte) anwenden.

In Summe wären dies 60 !!! Kaufaktionen. Dadurch kann man auch schön seine Investitionsquote variieren, etc. nebenbei Dividenden kassieren bei den langweiligen DJIA-Werten (FX in 2014 war fürn Euro-Anleger auch nice).

Diese Vorgehensweise - hat ZUMINDEST AUCH PSYCHOLOGISCH - viele viele Vorteile für mich gebracht.

Danke, dass Sie dieses Thema auch hier im Forum nun gross anbringen.

toi toi toi & nochmals vilmols merci an godmode!

Ihr machts echt ne fantastische Arbeit!

lg tschak

p.s.

Im Jahr 2000 und den Folgejahr (zumindest) war man total verloren in der Masse (im wahrsten Sinne des Wortes..)

Es ist immer die Frage mache ich das im Bullenmarkt oder 2000-2003 das ist nun das "beste" Beispiel um Leute abzuschrecken mit der Verbilligungs Methode Erfolg zu haben. Frage ist nur wann passiert sowas ? und wie oft. Ich habe sehr gute Ergebnisse mit Daimler,Conti Kuka seit 2011 - heute. Da brauchste Nerven und etwas Geduld, aber das wird belohnt.

Wichtig dabei niemals Derivate kaufen, sondern nur Blue Chips Aktien.

Fazit: z.B. DAI war am Tief in der Zeit bei 29 heute 82 haste da einen Durchschnitt non 46-48 raus geholt dann sind das 75% in 3 Jahren Frage wieviele Traden haben jedes Jahr 25% gemacht bei wie vielen Trades > plus Zeit !! ! plus Kosten ??

Mit 10 bis 20 Jahren Zeit an der Hand kann man (fast) jede Aktie einfach kaufen und sich gemütlich zurücklehnen.

Nur: Wer hat heutzutage schon so viel Zeit? ;-)

Auf kurz bzw. mittelfristiges Trading trifft das sicher alles zu. Wer aber langfristig in Unternehmen investiert, freut sich über billigere Kurse und kauft gerne nach, z.B. auch Altmeister Buffett.

Besser ist es wenn man eher zu früh als zu spät aussteigt, wenn es nicht anders geht dann sofort aussteigen, oder wenn man ca. 10-15% Gewinn hat, man muß die Strategien mal ausprobieren