"Sin Stocks" – Gute Gewinne mit schlechtem Gewissen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die "Sin-Stock"-Anomalie gehört sicher zu den merkwürdigsten Performanceanomalien am Aktienmarkt: Wer in Aktien von Unternehmen in moralisch fragwürdigen Geschäftsfeldern (Alkohol, Tabak, Waffen, Glückspiel) investiert, wird langfristig in der Regel eine bessere Performance erzielen als der Gesamtmarkt.

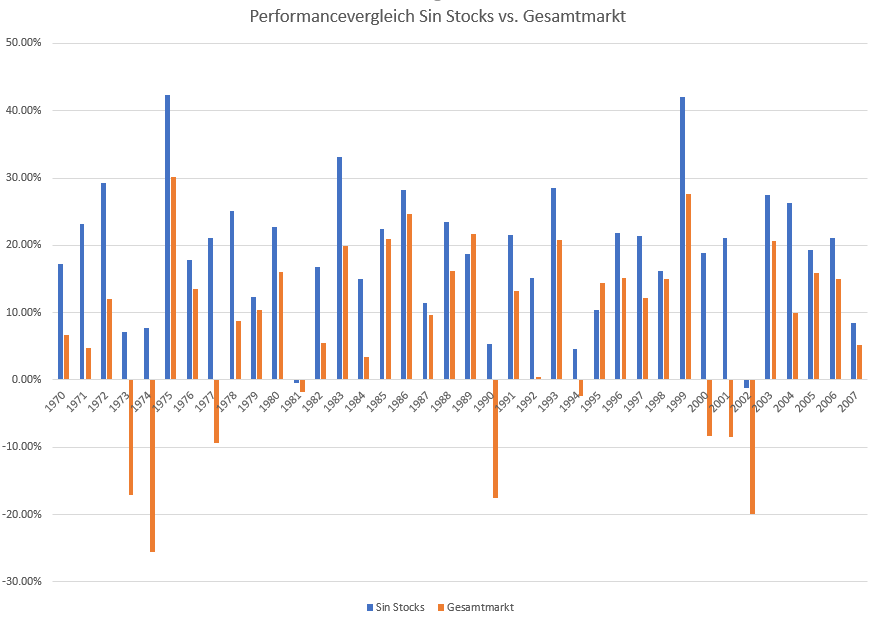

Die folgende Grafik, die auf Basis der akademischen Studie "Sin Stock Returns" von Frank J. Fabozzi, K.C. Ma und Becky J. Oliphant aus dem Jahr 2008 erstellt wurde, zeigt die Outperformance der Sin Stocks eindringlich. Im Zeitraum von 1970 bis 2007 zeigten die "sündhaften" Aktien in fast allen Jahren eine bessere Wertentwicklung als der Gesamtmarkt.

Hätte man 100 Dollar im Jahr 1970 in den Gesamtmarkt investiert, wären daraus bis Ende 2007 inklusive reinvestierter Dividenden rund 1.297 Dollar geworden. Hätte man in die "Sin Stocks" investiert, wären daraus aber auf Basis der oben verlinkten Studie ganze 65.795 Dollar geworden.

Andere Studien haben die Outperformance auch für andere Zeiträume und Weltregionen nachgewiesen. Eine Untersuchung für den europäischen Aktienmarkt ("Sin Stock Returns on European Markets", eine Masterarbeit von Karita Troberg) kommt zu dem Ergebnis, dass Sin Stocks in Europa eine jährliche Outperformance von 4,7 Prozentpunkten erzielen, was nicht nur statistisch signifikant ist, sondern eine im Vergleich zu anderen Performance-Anomalien sehr hohe Outperformance darstellt.

Wie lässt sich die Sin-Stocks-Anomalie erklären?

Wie kann die Outperformance der sündhaften Aktien erklärt werden? Eine klassischer Erklärungsansatz war, dass "Sin Stocks" zumindest von einem Teil der Anleger ignoriert werden, wodurch sie im Schnitt günstiger bewertet sind und dadurch langfristig besser performen.

Die Studie "Sin Stocks Revisited: Resolving the Sin Stock Anomaly" von David Blitz und Frank J. Fabozzi kommt allerdings zu einem anderen Ergebnis: Ihrer Auswertung zufolge zeichnen sich die zu "Sin Stocks" gehörenden Unternehmen durch eine im Schnitt hohe Profitabilität und eher geringe Investments aus, was nach dem Fünf-Faktoren-Modell von Fama und French mit einer Outperformance assoziiert ist.

Das Beispiel von Tabakherstellern zeigt dies recht überzeugend: Der Verkauf von Tabakprodukten zeichnet sich durch hohe Gewinnmargen aus, weil es bei diesen Produkten eine geringe Preiselastizität gibt. Dies bedeutet, dass nach Preiserhöhungen die Nachfrage nur relativ schwach zurückgeht (was wohl mit der Nikotinsucht der Raucher erklärt werden kann). Gleichzeitig halten sich Tabakkonzerne mit großen Investitionen zurück, da die Marktsättigung insgesamt bereits sehr hoch ist und sich kaum neue Wachstumschancen ergeben.

Welche Sin Stocks gibt es?

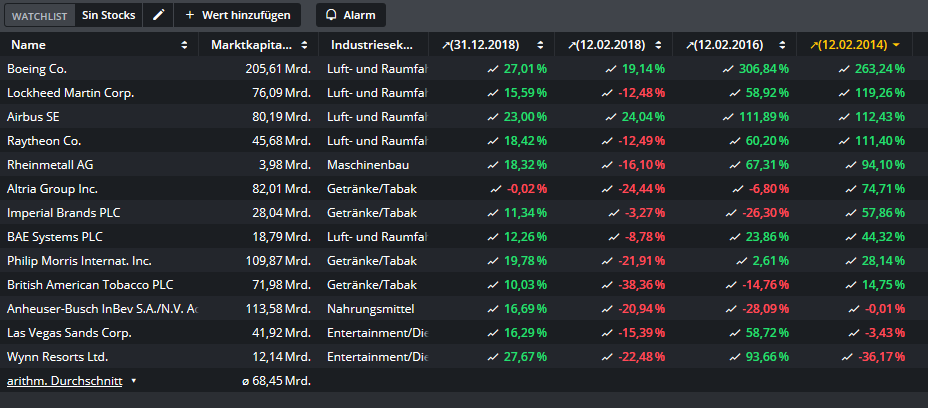

Die folgende Guidants-Watchlist zeigt eine kleine Auswahl an Sin Stocks. Neben der Marktkapitalisierung und dem Industriesektor geht aus der Watchlist auch die Performance im bisherigen Jahresverlauf sowie die Performance auf Sicht von einem Jahr, 3 Jahren und 5 Jahren hervor (jeweils inklusive reinvestierter Dividenden).

Auf 5-Jahres-Sicht haben praktisch alle aufgeführten "Sin Stocks" eine beachtliche Performance erzielt. Ganz vorne dabei waren Aktien aus dem Luft- und Raumfahrtsektor wie die Boeing-Aktien. Der US-Flugzeugbauer erzielt (ebenso wie der europäische Konkurrent Airbus) einen gewissen Anteil seiner Umsätze und Gewinne im Rüstungsgeschäft. Da viele westliche Staaten zuletzt ihre Rüstungsausgaben erhöht haben, waren diese Aktien in den vergangenen Jahren besonders gefragt. Gleichzeitig profitierten die Konzerne aber auch vom Wachstum in der zivilen Luftfahrt.

Ist es moralisch, Sin Stocks zu kaufen?

Ob man in "Sin Stocks" investieren möchte oder ob man es moralisch fragwürdig findet, beispielsweise Aktien von Rüstungskonzernen zu kaufen, bleibt natürlich jedem Anleger selbst überlassen. Dabei müssen die eigenen moralischen Überzeugungen auch nicht unbedingt mit denen anderer Menschen übereinstimmen. Persönlich würde ich etwa nie in Aktien von Waffenherstellern investieren und als überzeugter Vegetarier wäre es mir auch suspekt, Aktien von McDonald's oder einer Lachsfarm zu kaufen, mit Glücksspiel-Aktien hätte ich aber weniger moralische Probleme.

Es gibt aber auch einen guten Grund, warum man solche Erwägungen beim Aktienkauf grundsätzlich ignorieren kann: Kauft man beispielsweise die Aktien eines Waffenherstellers an einer Börse (dem sogenannten Sekundärmarkt), so fließt ja das investierte Geld nicht etwa an das Unternehmen selbst, sondern an den Verkäufer der Aktie. Das bedeutet: Der Waffenhersteller wird nicht etwa deshalb mehr in seine Waffenproduktion investieren können, nur weil man dessen Aktien gekauft hat.

Anders sieht es allerdings aus, wenn man Aktien auf dem Primärmarkt erwirbt, sich also an einer Kapitalerhöhung (z.B. auch im Rahmen eines Börsengangs) beteiligt: Hier fließt das Geld direkt dem Unternehmen zu, dessen Aktien man erwirbt, also beispielsweise einem Waffenhersteller. Findet man es moralisch fragwürdig, in die Waffenproduktion zu investieren, so sollte man sich nicht an einer Kapitalerhöhung eines solchen Unternehmens beteiligen.

Sie interessieren sich für spannende Anlagethemen? Folgen Sie mir kostenlos auf der Investment- und Analyseplattform Guidants, um keinen Artikel zu verpassen!

Ich weiss gar nicht , was an Waffen, Tabak, Alkohol und Glücksspiel moralisch verwerflich sein soll. Ich rauche, trinke, schiesse gerne und zocke ab und zu auch mal an der Börse. Und wisst ihr was: Ich fühle mich gut dabei!

Um die Diskussion um die Bienen mal zum Thema zurückzuführen: Ein wichtiger Sektor der sog. "Sin Stocks" fehlt leider in diesem Artikel, nämlich der, in dem es um die zweibeinigen Bienen geht - Erwachsenenunterhaltung!

Zumindest mit einer RCI Hospitality (US74934Q1085) hätte man in den letzten 3 Jahren 100-150% Gesamtrendite einfahren können, auch daher wäre doch interessant, wie sich dieser spezielle Sektor mittel- und langfristig entwickelt hat. Denn nicht nur gegessen wird schließlich immer : )

Die Frage nacher der Fragwürdigkeit ist schon sehr fragwürdig.....wer hier ein Problem hat dürfte nämlich gar keine Aktien etc. kaufen weil die Vernetzungen der Firmen überall hinreicht. Solche Moralvorstellungen grenzen an Heuchlei...... Übrigens sind die Vegetarier verstärkt mitverantwortlich für das Bienen und Insektensterben.....da sollten moralische Bedenken aufkommen...😎