Relative Stärke nach Levy (RSL) - Ein Garant für Gewinne im Aktiensegment?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Im Dezember stellten wir uns, angeregt durch einen Streambeitrag in meinem Guidants-Desktop die Frage, ob man den S&P bzw. Nasdaq 100 Index nicht erfolgreich mit der relativen Stärke nach Levy handeln kann (Erfolgreich dank...). Der Test zeigte sich durchaus positiv, jedoch kam ich nicht umhin, einige kritische Fragen zu stellen. Schließlich handelt es sich beim RSL in der hier angewendeten Systematik lediglich um einen Indikator, der anzeigt, ob der Kurs über oder unter einem gleitenden Durchschnitt der Länge X liegt.

Ein weiterer Kritikpunkt war die Frage, ob Indizes als Produkte nicht gewisse Sondereffekte aufweisen, die man in Einzelaktien so nicht findet. Schließlich wird eine Aktie, die massiv fällt und damit bestimmte Kriterien für die Indexzugehörigkeit nicht mehr erfüllt, einfach aussortiert. Dies kann gerade in einem trendorientierten Ansatz zu spürbaren Verzerrungen führen. Aus diesem Grund hatte ich Zweifel daran, dass das Ergebnis in Einzelaktien ähnlich gut aussieht, wie in den Indizes selbst. Genau dieser Frage, möchte ich in diesem Anschlussartikel nachgehen.

Die Rahmenbedingungen

Basis des Tests sind die derzeit im DAX gelisteten Aktien mit einer Historie zurück bis ins Jahr 1999 (sofern vorhanden). An der Systematik hat sich zum ursprünglichen Test nichts geändert. Es wird ausschließlich Long gehandelt und gekauft wird, wenn der RSL über eins steigt. Die Positionen wird aufgelöst, sollte der RSL wieder unter 1 absinken oder aber der Aktienkurs ein 10 %iges Stoploss reißen. Letzteres dürfte kaum relevant werden. Gerade bei kürzeren gleitenden Durchschnitten (kürzeren Einstellungen des RSL) dürfte es kaum möglich sein, 10 % zu fallen, ohne dass der RSL unter 1 rutscht.

Kann der RSL überzeugen?

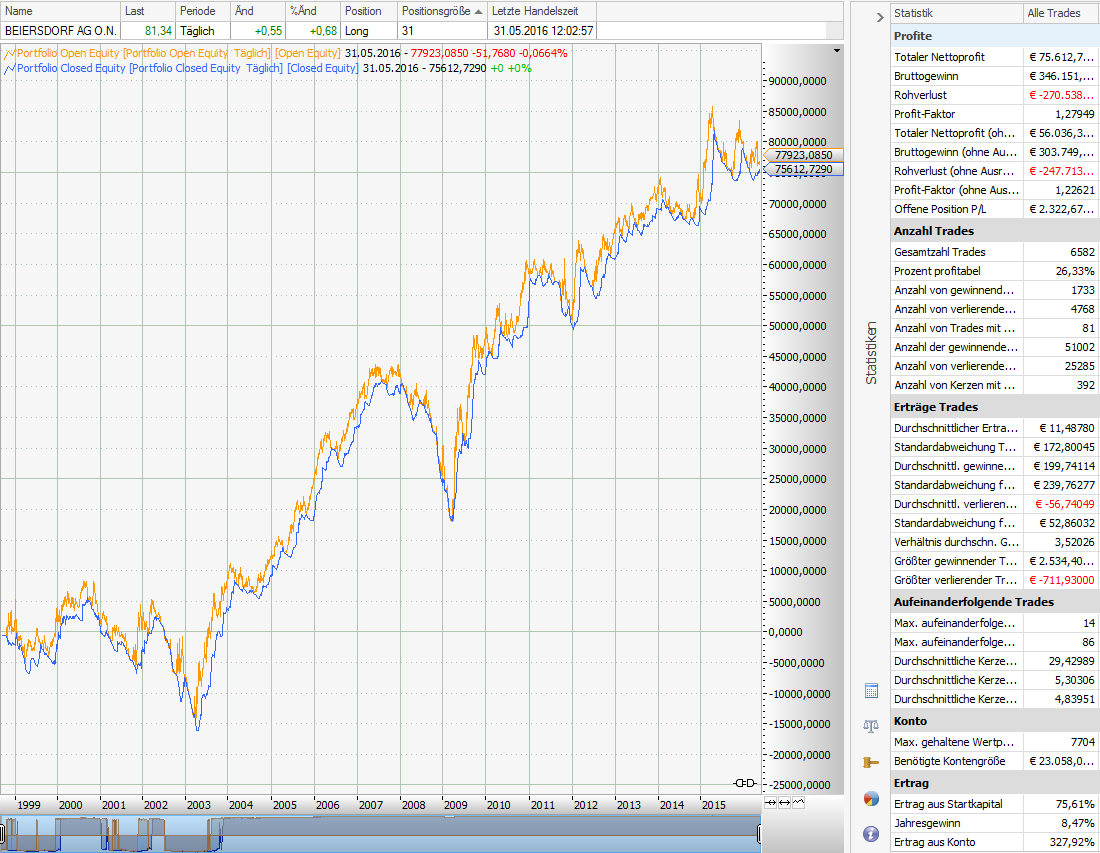

Greifen wir beim RSL auf die in Guidants verfügbare Standardeinstellung von 27 Kerzen (Tagen) zurück, hätten wir bei einer jeweiligen Anlage von 2.500 EUR je Kaufsignal einen Gesamtgewinn von 75.612 EUR vor Kosten erzielen können. Dafür hätten sagenhafte 6.582 Trades abgespult werden müssen. Rechnen wir für einen jeden „nur“ 10 EUR Gebühren ein, stünden wir bei 65.820 EUR an Handelskosten. Von unseren 75.612 EUR bleibt damit nichts mehr übrig.

Ein wenig relativiert sich das Bild noch durch die Dividendenzahlungen. Diese führen im Chart zu einem Abschlag am Ausschüttungstag. Das System wertet dies als „Verlust“, was er in der Realität natürlich nicht ist. Bedingt durch diesen Effekt dürfte ein durchaus spürbarer Gewinn im Laufe der gut 15 Jahre entstanden sein, aber ob dieser ausreicht, das System in den Himmel zu loben, ist fraglich.

Hierzu trägt auch die Schwankungsintensität des Systems bei. Werfen wir einen Blick auf Abb. 1 sehen wir, dass das System nicht wirklich in der Lage ist, die Bärenmärkte der letzten Jahre herauszufiltern. Klar, in Bullenmärkten funktioniert der Ansatz super, aber er schützt uns in schwierigen Phasen nicht unbedingt vor genau diesen. In der Finanzkrise 2007 verlieren wir fast 60 % unserer bisherigen Gewinne. Das ist kein Pappenstiel.

Chart wurde mit Tradesignal erstellt, Tradesignal® ist eine eingetragene Marke der Tradesignal GmbH. Nicht autorisierte Nutzung oder Missbrauch ist ausdrücklich verboten.

Abschließend zaubert uns auch der Blick auf die Statistik (siehe Abb. rechts) kein Lächeln auf die Lippen. Bereits vor Kosten werden wir für unser Risiko nicht gut belohnt. Der Profitfaktor liegt bei lediglich 1,27. Ganz zu schweigen von der Trefferquote. In nur 26 % aller Trades einen Gewinn zu erzielen, braucht schon einen Trader mit Nerven aus Stahl. Hierbei ist noch zu berücksichtigen, dass viele von den eh schon seltenen Gewinnen relativ moderat ausfallen dürften, während nur wirklich wenige Gewinntrades einen großen Teil der Gesamtperformance ausmachen – die wirklich starken Trends sozusagen.

So funktioniert es nicht!

Fassen wir die kleine Auswertung zusammen, haben wir mit dem RSL ein weiteres Beispiel dafür gefunden, dass es schwer wird, mit starren Regeln an der Börse dauerhaft und vor allem in ansprechendem Maße erfolgreich zu sein. Es ist ja nicht das erste System, welches ich hier auf Godmode-Trader vorgestellt habe. Denken Sie einmal darüber nach, welche Folgen sich daraus ergeben? Ohne Zweifel, eine Strategie ist wichtig, aber welche Aufgaben erfüllt diese wirklich? Wie ist vor diesem Hintergrund innerhalb von Strategien zu agieren, um wirklich erfolgreich zu sein? Welchen Einfluss hat Erfahrung im Umgang mit der Strategie? …

Dies sind sehr spannende Fragen, die man aus der Summe der hier immer wieder einmal vorgestellten Tests, stellen kann, nein muss! Wenn Sie hinter die Kulissen schauen, dann können wir zwar sagen: Nein, auch der RSL bildet in der hier untersuchten Umgebung keinen nennenswerten, dauerhaften und vor allem systematischen Vorteil, aber trotzdem ist er für den erfolgreichen Handel nicht unbedingt unnütz.

Wer nach Gesetzmäßigkeiten wie in der Physik & Co. sucht, wird wieder einmal enttäuscht. Aber dies bedeutet nicht zwangsläufig, dass der RSL völlig unsinnig ist! Wer jetzt nur daran denkt, das System mit weiteren Einstellungen oder Kombinationen zu optimieren, denkt wahrscheinlich nicht weit genug. Ich glaube, ich lehne mich nicht weit aus dem Fenster, wenn ich behaupte: Ja, durch gewisse Optimierungen lassen sich Verbesserungen erzielen, aber eine echte, solide Gesetzmäßigkeit finden wir auch im RSL nicht. Dem Wunsch vieler Tradingeinsteiger nach klaren Regeln und hoher Performance wird auch der RSL nicht gerecht werden! Diese Behauptung mit weiteren Tests zu prüfen, könnte Gegenstand eines Folgeartikels sein. In diesem Sinne

Viel Erfolg

Ihr Rene Berteit

Hallo,

Ich arbeite schon 30 Jahre mit dem RSL und es gibt für mich auch keine Alternative, relext an der Börse tätig zu sein.Man muß natürlich beachten, daß man auch die rictige Zeiteinheit wählt..27 Kerzen würde ich niemals wählen. 27 Wochen wäre da die bessere Wahl.Wenn ich aus einem Indext eine Aktie herausfische muss der Indext erstmal ein RSL von 1 haben . Beim Dax derzeit nicht möglich.