Erfolgreich dank relativer Stärke nach Levy? Ein "Systemtest"!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- S&P 500Kursstand: 2.012,37 Pkt (Chicago Mercantile Exchange) - Zum Zeitpunkt der Veröffentlichung

- Nasdaq-100 - WKN: A0AE1X - ISIN: US6311011026 - Kurs: 4.537,56 Pkt (NASDAQ)

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 2.012,37 Pkt (Chicago Mercantile Exchange)

In der letzten Woche bat mich ein Leser meines Streams (Hier geht´s zu meinem Desktop), mir einmal eine Strategie auf den Nasdaq bzw. S&P 500 anzuschauen. Basis dieser war der RSL, der Relative Stärke Index nach Levy. Grundidee dieses Indikators ist es, das Titel, die in der Vergangenheit gut liefen, auch in Zukunft besser abschneiden werden. Dazu wird der aktuelle Schlusskurs in Beziehung zum Durchschnittskurs gesetzt, womit die Werte des RSL um 1 herum schwanken. Beim klassischen Handel nach dem RSL wird dieser für ein Portfolio berechnet und das Ergebnis der Größe nach sortiert. Die Titel mit dem größten RSL-Wert stellen die stärksten Werte da und wandern demnach ins Depot.

Der Wunsch des Lesers wich jedoch von dieser Vorgehensweise ab. Statt einen Vergleich anzustreben, sollte der RSL direkt zur Signalgenerierung genutzt werden. Steigt der RSL über 1 an, sollte eine Longposition eröffnet werden. Fällt der RSL-Wert unter 1 zurück, wird die Position geschlossen. Parallel dazu sollte zudem ein Stoploss von 10 % berücksichtig werden. Auf dieses wurde jedoch verzichtet, da es quasi nicht zum Tragen kommt. Dazu aber später mehr.

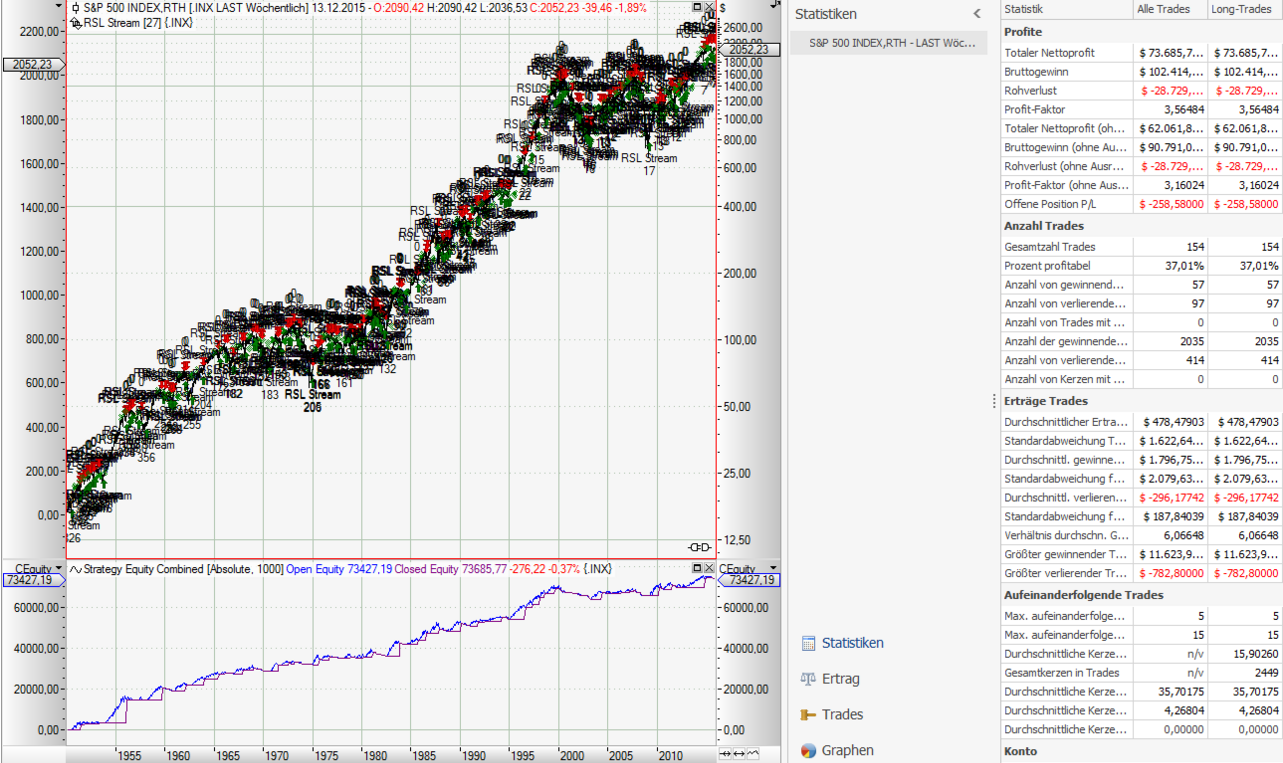

Schauen wir uns zunächst einmal die Performance vor Kosten der Handelsidee an, wenn wir diese im Nasdaq 100 und S&P 500 umsetzen. In den beiden folgenden Abbildungen sehen Sie sowohl den Kontoverlauf unterhalb des Charts, als auch die dazugehörige Statistik (beides vor Kosten). Zu erwähnen ist noch, dass in beiden Fällen in jeden Trade 15.000 USD investiert wurden. Mit diesem Schritt wurde die unterschiedliche Volatilität ausgeglichen, die die Indizes im Laufe der Zeit hatten. Ohne eine solche Anpassung würden die Signale der letzten Jahre wesentlich stärker ins Gewicht fallen, als die davor, denn es dürfte klar sein, dass die Indizes bei den höheren Kursständen in Punkten mehr schwanken, als noch von 10, 20 oder 50 Jahren zu deutlich niedrigeren Kursen.

In beiden Fällen zeigt die Performancekurve vor Kosten einen ordentlichen Gewinn an. Zudem verläuft diese relativ geradlinig nach oben. Der RSL Ansatz schein in den Indizes eine recht interessante Taktik zu sein, zumal sie auch die schwierigen Phase relativ gut überstanden hat. Größere Einbrüche blieben in der Performancekurve aus. Die Bärenmärkte der letzten Jahrzehnte wurden also relativ gut gefiltert.

Ich könnte mir vor diesem Hintergrund vorstellen, dass die Taktik für den einen oder anderen interessant wird, aber ist auch wirklich alles so toll, wie es die Performancekurven suggerieren? Ohne Zweifel kann mit dem RSL eine gewisse Filterung erfolgen und selbst nach Kosten dürfte ein hübscher Gewinn übrig bleiben. Um diesen auch zu realisieren, müssen Sie der Taktik jedoch diszipliniert folgen und hier kommt´s eventuell knüppeldick. Mit dem Test sieht man vor allen Dingen die Gesamtentwicklung und den aktuellen Kontostand (Gewinn). Im praktischen Handel aber müssen Sie die Performancekurve quasi entlanglaufen. Sie springen nicht vom Jahr 1955 bis zum Jahr 2015, sondern erleben jeden einzelnen Tag live! Das ist ein riesengroßer Unterschied, denn was beim Gesamtanblick der Performancekurve einfach erscheint, könnte sich zu einer großen Herausforderung entwickeln. Schauen Sie nur einmal genauer hin! Wer mit der Taktik im Jahr 2000 startete, hat erst in den letzten Jahren sein Kontohoch wieder erreicht (S&P). 15 Jahre jedem Signal folgen und weitermachen, während das Konto unter Wasser steht? Na, immer noch so einfach?

Dies ist nur ein Aspekt, den Sie berücksichtigen müssen. Wie sieht es eigentlich mit Ihrer Kenntnis zum RSL allgemein aus? Ein klasse Konzept und so logisch, oder? Im Grund schon, in der hier angewendeten Form fehlt jedoch der titelübergreifende Vergleich. Stattdessen wurde der RSL direkt als Signalgeber verwendet. Folgendes ist nicht böse gemeint, sondern soll Ihnen, helfen, im Trading weiter voranzukommen und dies geht manchmal nur mit einer direkten Konfrontation. Also lieber „Wunschsteller“, wissen Sie eigentlich, was dieses System tatsächlich ist? Kennen Sie den RSL wirklich? In der hier angewendeten Form ist es nämlich nur ein simples Trendfolgesystem, in dem das Überschreiten einer Durchschnittslinie (hier 27 Tage) per Tagesschluss als Kaufsignal genutzt wird. Der RSL berechnet sich im Detail nämlich als:

RSL = aktueller Schlusskurs : Durchschnitt über X Tage.

Der RSL nimmt also immer dann einen Wert von 1 oder größer ein, wenn der Schlusskurs über dem gleitenden Durchschnitt liegt. Mit diesem Wissen dürfte die Idee einen anderen Anstrich bekommen, oder? Große Tests mit gleitenden Durchschnitten und deren Überkreuzen haben sich nämlich nicht unbedingt als sehr lukrativ über alle Märkte und Zeitebenen herausgestellt. Warum es hier so gut funktioniert, liegt vielmehr daran, dass wir einen Index untersucht haben. Diese haben im langfristigen Bereich von Natur aus einen bullischen Bias. Damit stellt sich nicht nur die Frage, ob das System für sich positiv ist, sondern ob es bspw. eine simple Buy&Hold Taktik outperformen konnte. Zudem habe ich meine Zweifel, dass diese direkte Verwendung des RSL als Signalgeber – wie hier erfolgt - in Aktien selbst funktioniert. Ein Tipp, den ich im Rahmen des von mir betreute Ausbildungspakets gerade indikatorenverliebten Tradern immer mit auf den Weg gebe, ist, seine Indikatoren zu kennen und das fängt bei der Berechnung dieser an!

Zusammenfassung: Wieder einmal zaubert ein erster Test einer Handelsidee einem Trader ein Lächeln ins Gesicht. Um dieses uneingeschränkt zu behalten, darf der Trader aber nicht ins Detail gehen. Die schöne Performancekurve wird dann leider ein wenig entzaubert. War der Test und wird damit auch der RSL wertlos? Mitnichten! Zum einen wurde das Konzept der relativen Stärke bei diesem „Wunschsystem“ abgewandelt und zum anderen lassen sich auch unter diesen Bedingen einige Pluspunkte ausmachen. So könnte der RSL als Trendfilter eingesetzt werden. Man könnte weitere Regeln hinzufügen, um die Unebenheiten ein wenig auszubügeln. Und selbst dies ist für Anleger nicht unbedingt nötig, denn auch nach Kosten dürfte ein Gewinn übrig bleiben, sofern der Investor in der Lage ist, die schwierigen Phasen auch durchzustehen. Vielleicht ist der Ansatz alleine nicht handelbar (ich jedenfalls hätte damit meine Probleme), aber Minuspunkte dessen fallen weniger ins Gewicht, wenn die Taktik nur eine von mehreren ist, die im Rahmen des Tradings parallel angewendet wird. In diesem Sinne wünsche ich gutes Investieren

Ihr Rene Berteit

Folgen Sie mir @Guidants!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

@Vito Corleone und Parama: Danke für die beiden Tipps!

Kann man bei Ayondo eigentlich eigenen Code eingeben (und somit auch testen)? Früher konnte man bei cmc wie wild herumprobieren, das war toll. Aber jetzt machen die das auch nicht mehr, soweit ich weiß. Ich teste am liebsten in Excel. Aber da ist es schon ein Problem, z.B Stunden-Charts als Tabelle zu bekommen, von Fünfminuten nicht zu reden. Als Trader ist man es zwar gewohnt mal 1000 Eaus der Hüfte in den Sand zu tun und abzuschreiben, aber beim Kaufen von solchen Datensätzen neigt man dann doch zum Geizhals.

Tradesignal pro

Hallo Rene, kannst du ein Tool zum Backtesting empfehlen? Möchte nämlich auch mal diverse Sachen für eine "langweilige" ETF Strategie testen. Im Prinzip simple Verkauf bzw. Put-Overlay-Phasen anhand von sich schneidenden EMA Kurven etc. Wäre super. Vielen Dank