Chance-Risiko-Verhältnis (CRV) – Trades richtig bewerten!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Das Chance - Risiko - Verhältnis, oft mit CRV abgekürzt, spielt im Trading eine zentrale Rolle und wird Ihnen sicherlich bereits das ein oder andere Mal über den Weg gelaufen sein.

Im Gegensatz zur vielleicht augenscheinlichen Vermutung, hat das CRV nichts mit der Erfolgswahrscheinlichkeit des nächsten Trades zu tun - zumindest nicht direkt - sondern das CRV beschreibt, wie ihr potenzieller Gewinn aus dem nächsten Trade in Relation zum eingegangenen Risiko steht.

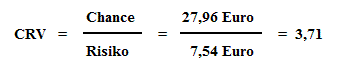

Nehmen wir folgendes Beispiel: Sie möchten Aktie X zum aktuellen Kurs von 107,04 Euro kaufen. Dieses Geschäft sichern Sie mit einem Stopploss bei 99,50 Euro ab und das Ziel dieses Geschäfts liegt bei einem Kurs von 135,00 Euro. Mit Hilfe dieser Größen können Sie nun das CRV dieses Trades bestimmen, in dem Sie den potenziellen Gewinn durch das anfängliche Risiko dividieren.

Der potenzielle Gewinn (Chance) ergibt sich aus der Differenz Ihres Zielkurses und dem Einstandspreis:

Chance = 135,00 Euro - 107,04 Euro = 27,96 Euro

Ihr anfängliches Risiko ergibt sich aus der Differenz des Einstandspreises und Ihrem anfänglichen Stopploss:

Risiko = 107,04 Euro - 99,50 Euro = 7,54 Euro

Durch Division dieser beiden Größen erhalten Sie nun das CRV für dieses Geschäft:

Was sagt nun diese Kennzahl aus?

Anhand des CRV können Sie lediglich sehen, was Sie für einen Euro, den Sie riskieren, an Gewinn erwarten, sofern Ihr Ziel erreicht wird. Im obigen Beispiel erwarten Sie also - pro riskiertem Euro - 3,71 Euro an Gewinn zu erwirtschaften.

Schön und gut, aber wie bringt mich das weiter?

In Bezug auf den nächsten Trade nicht viel, denn mit dem CRV haben Sie keinen Anhaltspunkt, ob das nächste Geschäft ein Gewinner oder Verlierer wird. Aber für Ihren langfristigen Erfolg ist das CRV eine wichtige Aussage, denn mit zunehmendem CRV steigen auch Ihre Chancen, langfristig zu gewinnen. So zumindest der einhellige Tenor in vielen Publikationen zum Thema Trading. Der Grund hierfür scheint logisch, denn je größer Ihr CRV ist, desto öfter können Sie sich einen Verlierer leisten.

Nehmen wir an, Sie gehen auch zukünftig nur Geschäfte ein, bei denen das CRV mindestens 3,71 beträgt.

Dann können Sie theoretisch 3,71 Mal in Folge das gesamte Risiko verlieren und bräuchten erst beim nächsten Trade einen Gewinn, um insgesamt auf Plus-Minus Null zu kommen (Gebühren außen vor gelassen). D.h., Sie wären bereits mit einer Trefferquote von nur 22 % langfristig kein Verlierer. Vor diesem Hintergrund verwundert es nicht, dass oftmals zu lesen ist, nur Trades mit hohen CRVs einzugehen, aber das ist nur die halbe Wahrheit.

Der richtige Umgang mit dem CRV

Im Allgemeinen wird empfohlen, nur Geschäfte einzugehen, bei denen das CRV mindestens 1,5 oder 2 beträgt und ein Trade soll umso besser sein, umso größer das CRV ist.

Das Problem ist jedoch, dass Sie die Chance nur schätzen können - anders als das Risiko, das durch Ihr festes Stopploss bereits vor Tradebeginn fest definiert ist. Eine Schätzung macht diese Kennzahl jedoch sehr anfällig, denn es stellt sich die Frage, wie realistisch es wirklich ist, dass die Aktie den Zielkurs erreicht? Diese Frage ist NICHT sicher zu beantworten, sondern wird maximal von Erfahrungswerten gestützt.

Auch können statistische Untersuchungen genutzt werden, um die Chance möglichst gut bestimmen zu können. Hat sich bspw. eine Aktie bereits 30 % seit Jahresbeginn vom Tief aus nach oben bewegt und Sie wissen aus einer entsprechenden Analyse, dass in der Vergangenheit die Schwankungsbreite innerhalb eines Jahres nur selten mehr als 40 % betrug, so können Sie die aktuelle Chance mit einem Kursgewinn von nochmals 10 % bestimmen. Auch zentrale Unterstützungen oder Widerstände können für die Bestimmung der Chance herangezogen werden.

Hören Sie auf zu träumen!

Ein großes Problem besteht aber weiterhin: Trader träumen gerne! Die Schätzung der Chance in einem Trade kann schnell der eigenen Stimmungslage zum Opfer fallen. Man ist heiß auf´s Trading und/oder sieht einen neuen großen Bullenmarkt vor der Tür, dann ist man schnell dabei, die Ziele unrealistisch hoch einzuschätzen. Gleiches dürfte auf Situationen zutreffen, in denen man seit einiger Zeit diverse Verluste kassiert hat. Auch hier neigen wir dazu, das Potential eines Trades zu überschätzen, vor allem in Kombination mit den dazugehörigen Wahrscheinlichkeiten. Wenn wir drei oder vier Mal hintereinander verloren haben, dann ist eine Argumentationskette wie diese nicht weit: Jetzt muss es doch einmal klappen mit der Trendwende. Wie tief soll der Kurs denn noch fallen?

Das Problem mit den vielen Widerständen / Unterstützungen

Dass es beim Schätzen des CRVs gar nicht ohne eine gewisse Ignoranz geht, wird schnell deutlich, wenn wir uns anschauen, wo denn die nächsten Widerstände (Unterstützungen) zu finden sind.

Steigen wir Long in einen Trade ein, dann scheint es wahrscheinlich, dass der Kurs den Freiraum bis zum nächsten Widerstand überbrücken kann. Den ersten Widerstand nach unserem Einstieg finden wir jedoch meist nur wenige Cent oder Euro oberhalb dessen. Sie können es gerne einmal ausprobieren. Nehmen Sie sich einen x-beliebigen Chart auf Tagesebene und markieren Sie einen virtuellen Einstiegspunkt. Nun beginnen Sie beim Wochenchart und zeichnen lediglich alle horizontalen Unterstützungen und Widerstände und alle Trendlinien hinab bis zum Stundenchart ein. Ich bin mir relativ sicher, dass Sie den Wald vor lauter Bäumen nicht mehr sehen werden. Würden wir so systematisch vorgehen, ließen sich kaum Trades finden, in denen das CRV größer als 1 wird. Folglich sind wir gezwungen, lediglich die „wichtigen“ Widerstände und Unterstützungen für unsere Analyse heranzuziehen. Wir sortieren aus und dies ist eine weitere Fehlerquelle.

CRV und Profit - Gibt es einen Zusammenhang?

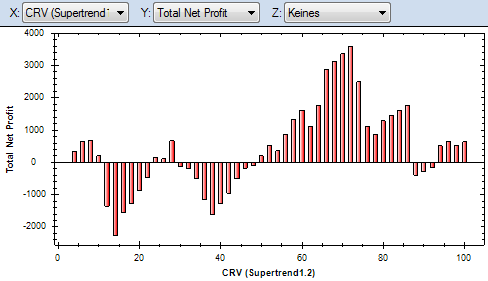

Eine grundlegende Frage ist auch, ob mit zunehmendem CRV der Profit steigt? Die folgende Abbildung, die diesen Zusammenhang auf Basis einer Strategie mit dem Super-Trend-Indikator zeigt, lässt nur eine Schluss zu: man kann die Zusammenhänge nicht verallgemeinern. Ein hohes CRV muss nicht zwangsläufig auch zu einem besseren Ergebnis führen.

Entscheidend für dieses Ergebnis ist das Wechselspiel von CRV und Wahrscheinlichkeit. Das Erreichen größerer Ziele ist einfach unwahrscheinlicher. Je größer unser CRV, desto unwahrscheinlicher ist es, dass dieses Ziel auch erreicht wird. Damit stehen sich zwei Effekte konträr gegenüber. Das CRV wirkt mathematisch positiv auf den Gewinn in Euro, die damit bedingte abnehmende Wahrscheinlichkeit jedoch negativ. Die zentrale Frage ist: welcher der beiden gegenläufigen Effekte überwiegt? Die obige Abbildung zeigt sehr deutlich, dass wir diesbezüglich keine pauschale und allgemeingültige Antwort geben können. In diesem Fall hätte das Diagramm stetig ansteigen (CRV kompensiert den Wahrscheinlichkeitsverlust) oder stetig fallen (CRV kompensiert den Wahrscheinlichkeitsverlust nicht) müssen.

Zusammenfassung

Dem ein oder anderen mag die vorliegende Analyse zum CRV relativ theoretisch oder zumindest mathematisch erscheinen. Deshalb aber sind die Erkenntnisse dieser nicht weniger wert. Auf den vorangegangenen Seiten haben wir uns das Chance-Risiko-Verhältnis ein wenig genauer angeschaut und sind der Frage nachgegangen, ob dieses vielleicht der Schlüssel zum Erfolg ist. So jedenfalls kommt es oftmals herüber, gemäß dem Motto: Handele nur Trades, die ein großes CRV mitbringen und die Gewinne kommen von alleine.

Schön wäre es, aber die Realität sieht anders aus. Ein großes CRV hat zwar einen positiven Einfluss auf die Performance, führt jedoch gleichzeitig zu einer geringeren Wahrscheinlichkeit, dass dieses Ziel auch erreicht wird. Zu einer Performancesteigerung kommt es nur dann, wenn die Performanceverbesserung des hohen CRVs die Nachteile der kleineren Wahrscheinlichkeit kompensiert. Ob und bei welchen CRVs dies der Fall ist, kann pauschal nicht gesagt werden. Dies ist explizit von den gewählten Einstiegssignalen & Co abhängig. Klassisch würde ein Trade mit einem CRV von 3 besser bewertet werden, als einer mit einem CRV von nur 0,6. In der Realität kann es jedoch trotzdem erfolgreicher sein, dass 0,6er CRV zu handeln.

Nur weil wir im nächsten Trade ein Potential von 3:1 sehen, heißt dies noch nicht zwangsläufig, dass es sich um eine gute Tradingidee handelt. Das wäre auch zu schön um wahr zu sein, denn wozu müssten wir uns dann noch Gedanken zur Positionsgröße oder auch zum Einstieg machen, wenn eine solch einfache Regel pauschal zu einer erfolgreichen Strategie führen würde. Wenn Sie also mit dem CRV als Maßstab für eine Tradebewertung arbeiten, dann sollten Sie dieses auch in einer vernünftigen Art und Weise machen. Vermeiden Sie die oben angesprochenen Fehler und seien Sie sich des Zusammenhangs zwischen CRV und Wahrscheinlichkeit (Trefferquote) bewusst. Darüber hinaus denken Sie auch immer an die Subjektivität, mit denen wir das CRV schätzen. Hier liegt eine zweite große Fehlerquelle.

Lesetipp: Risikoanalyse - So bewerten Sie Ihr Depot richtig!

Ganz wichtig: Passend zur Themenwoche gibt es eine Aktion mit nie dagewesenem Rabatt für drei unserer Angebote

Die Traderausbildung ist ein Muss für alle, die das Traden von der Pike auf lernen wollen und bereit sind, entsprechend viel Zeit zu investieren.

Godmode PLUS ist unser Paid Content Angebot auf dem GodmodeTrader und erfreut sich großer Beliebtheit.

Guidants PROmax ist der Flaggschiff-Service unseres Schwester-Portals Guidants, ein tolles Rundumpaket für Trader.

Hier die Codes: Sie beziehen sich auf die erste Bezugsperiode von 3-Monats-Abos bzw. die gesamte Traderausbildung und sind gültig bis zu einem Abschluss spätestens am 18.10.2020

Traderausbildung (899 statt 1299) : WEBTRADE

Godmode PLUS: WEBPLUS (33 % Rabatt)

PROmax (beinhaltet auch Godmode PLUS!): WEBMAX (33 % Rabatt)

Selten so einen Mist gelesen. Kann ich kaum von Ihnen glauben. Ein Trader, der einen erprobten Handelsansatz mit einem CRV von 2:1 diszipliniert tradet, wird IMMER !!! sein Kapital erhalten und langfristig mehren. Ich bin seit 30 Jahren mit diesem Ansatz und dieser Einnahmequelle unterwegs, keine Ahnung was sie da schreiben und vor allen Dingen weder wissenschaftlich, noch mathematisch und schon gar nicht praxisnah (also mit real money) belegt.