Cashflow-Statement: Diese Faustregeln sollte man kennen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Anleger sind häufig auf die Gewinn- und Verlustrechnung fixiert, wenn sie ein Unternehmen fundamental einschätzen wollen. Doch es kann sich lohnen, auch einen "schnellen Blick" in die Cashflow-Rechnung zu werfen, um mehr über ein Unternehmen zu erfahren. Während die Gewinn- und Verlustrechnung zeigt, wie viel ein Unternehmen "auf dem Papier" verdient, zeigt die Cashflow-Rechnung, wie viel Geld tatsächlich in die Kassen des Unternehmens bzw. aus den Kassen herausfließt.

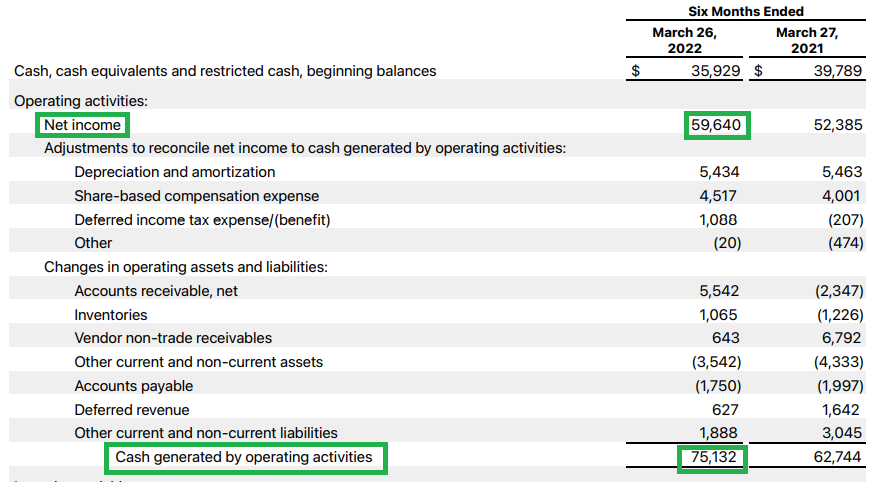

Es kann verschiedene Gründe geben, warum ein Unternehmen auf dem Papier zwar Geld verdient (positiver Nettogewinn), tatsächlich aber operativ mehr Geld ausgibt, als durch das Geschäft hereinkommt (negativer operativer Cashflow). Es gibt schon eine einfache Faustregel, um solche Unternehmen zu finden und auszuschließen. Dazu reicht es aus, den Gewinn, den ein Unternehmen in einer bestimmten Periode verdient, mit dem operativen Cashflow zu vergleichen. Für gute Unternehmen gilt die folgende Faustregel:

Faustregel Nr.1: Der operative Cashflow sollte in der Regel mindestens so hoch sein wie der Nettogewinn.

(Die Faustregel muss nicht in jedem einzelnen Jahr erfüllt sein, sollte aber in den meisten Jahren erfüllt sein.)

Liegen operativer Cashflow und Nettogewinn ungefähr auf demselben Niveau oder ist der operative Cashflow höher als der Nettogewinn, ist alles in bester Ordnung. Ist der Nettogewinn aber ständig deutlich höher als der operative Cashflow, verbucht das Unternehmen vor allem "auf dem Papier" Gewinne und nicht in erster Linie dadurch, dass Geld in die Kassen fließt.

Der folgende Screenshot aus der Cashflow-Rechnung von Apple zeigt Nettogewinn und operativen Cashflow in den ersten sechs Monaten des Geschäftsjahres 2022 (das bei Apple bereits im Herbst 2021 begann). Während Apple auf dem Papier einen Nettogewinn von 59,6 Milliarden Dollar verbuchte, flossen durch das operative Geschäft tatsächlich sogar netto 75,1 Milliarden Dollar in die Kassen des Unternehmens. Apple hat die Faustregel in den ersten sechs Monaten des laufenden Geschäftsjahres also locker erfüllt.

Neben dem operativen Cashflow gibt das Cashflow-Statement auch Auskunft zu den Cashflows aus der Investitionstätigkeit und der Finanzierungstätigkeit eines Unternehmens. Während der operative Cashflow zeigt, wie viel ein Unternehmen im operativen Geschäft verdient, zeigen die anderen beiden Teile des Cashflow-Statements, was das Unternehmen mit diesem Geld macht.

Der Cashflow aus Investitionstätigkeit zeigt, wie viel Geld das Unternehmen für Investitionen ausgibt, zum Beispiel für neue Anlagegüter oder Akquisitionen. Idealerweise verdient ein Unternehmen einen hohen operativen Cashflow, muss aber wenig Geld in Investitionen wie den Bau neuer Fabriken oder Zukäufe stecken.

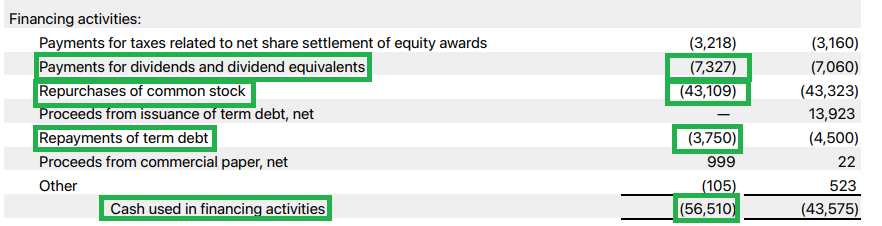

Der Cashflow aus Finanzierungstätigkeit zeigt schließlich, ob ein Unternehmen sich frisches Geld von Kapitalgebern (Aktionären und Gläubigern) besorgt, oder Geld an diese zurückgibt. Für Anleger kann sich dabei auch schon ein oberflächlicher Blick auf den Cashflow aus Finanzierungstätigkeit lohnen, wobei auch hier eine Faustregel hilft:

Faustregel Nr. 2: Ein negativer Cashflow aus der Finanzierungstätigkeit ist in der Regel positiv zu werten.

Dass ein negativer Cashflow eine gute Sache ist, mag sich paradox anhören, ist es aber nicht. Ein negativer Cashflow bedeutet, dass mehr Geld aus den Kassen herausfließt, als hereinfließt. Im operativen Geschäft wäre dies natürlich keine gute Sache, bei der Finanzierungstätigkeit sieht die Sache aber anders aus.

Es gibt drei wesentliche Gründe, warum ein Unternehmen einen negativen Cashflow aus Finanzierungstätigkeit ausweist:

- Das Unternehmen schüttet Dividenden an seine Aktionäre aus.

- Das Unternehmen kauft eigene Aktien zurück.

- Das Unternehmen zahlt Schulden zurück.

Während Dividendenzahlungen den Aktionären direkt zufließen, kommen die anderen beiden Gründe den Aktionären indirekt zugute, weil sie langfristig den Wert einer Aktie erhöhen können.

Ein Unternehmen mit negativem Cashflow aus Finanzierungstätigkeit gibt also mehr Kapital an seine Aktionäre und Gläubiger zurück, als es von diesen an zusätzlichen Mitteln benötigt. Unternehmen, die netto regelmäßig Geld an ihre Kapitalgeber ausschütten, sind in der Regel gute Unternehmen.

Auch Apple hat in den meisten Jahren einen sehr negativen Cashflow aus Finanzierungstätigkeit. In den ersten sechs Monaten des laufenden Geschäftsjahres 2022 belief sich der Cashflow aus Finanzierungstätigkeit auf minus 56,51 Milliarden Dollar, wie der folgende Screenshot zeigt. Der Cashflow aus Finanzierungstätigkeit war dabei aus den richtigen Gründen negativ: Apple schüttete gut 7 Milliarden Dollar an Dividenden an seine Aktionäre aus und gab mehr als 43 Milliarden Dollar für den Rückkauf eigener Aktien aus. Außerdem zahlte Apple Schulden zurück.

In den vergangenen vier Quartalen gab Apple über Aktienrückkäufe und Dividendenzahlungen insgesamt sogar 107,1 Milliarden Dollar an die Aktionäre zurück, was rund 6,61 Dollar je Aktie entsprach. Bezogen auf den aktuellen Aktienkurs entspricht dies einer sogenannten "Shareholder Yield" von rund 4,7 Prozent.

Fazit: Bereits ein oberflächlicher Blick in die Cashflow-Rechnung kann mehr über ein Unternehmen verraten als allein ein Blick in die Gewinn- und Verlustrechnung. Ein hoher operativer Cashflow und ein negativer Cashflow aus Finanzierungstätigkeit sind in der Regel positiv zu werten, weil sie zeigen, dass im operativen Geschäft tatsächlich Geld in die Kassen des Unternehmens fließt und dieses Geld dafür verwendet wird, Dividenden zu zahlen, eigene Aktien zu erwerben und die Verschuldung zu reduzieren. Gute Unternehmen verdienen Geld im operativen Geschäft und geben es an ihre Kapitalgeber (Aktionäre und Gläubiger) weiter. Schlechte Unternehmen hingegen verbrennen Geld im operativen Geschäft und benötigen ständig neue Mittel der Kapitalgeber, indem sie neue Aktien ausgeben oder neue Schulden aufnehmen. Die Cashflow-Rechnung hilft, zwischen diesen beiden Typen von Unternehmen zu unterscheiden.

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch Godmode PLUS ist inklusive. Jetzt das neue PROmax 14 Tage kostenlos testen!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.