Trading mit Bollinger Bändern - So sieht die Realität im DAX aus

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Die Bollinger Bänder sind immer noch ein beliebter Indikator im Trading und gehören heutzutage zu den Standardtools in jedem Charting, natürlich auch in Guidants. Konstruiert werden Bollinger Bänder über eine gleitenden Durchschnitt, um den herum zwei weitere Linien gezeichnet werden. Dieser Abstand ergibt sich aus Vielfachen der aktuellen Standardabweichung, also der Volatilität. Der Trader kann dabei sowohl die Länge des gleitenden Durchschnitts als auch das Vielfache der Standardabweichung selbst wählen. Standardmäßig eingestellt sind eine Durchschnittlänge von 20 und die zweifache Standardabweichung. Wird bei den Kursen eine Normalverteilung unterstellt, sollten sich ca. 95 % aller Kurse innerhalb der Bollinger Bänder mit zweifacher Standardabweichung befinden.

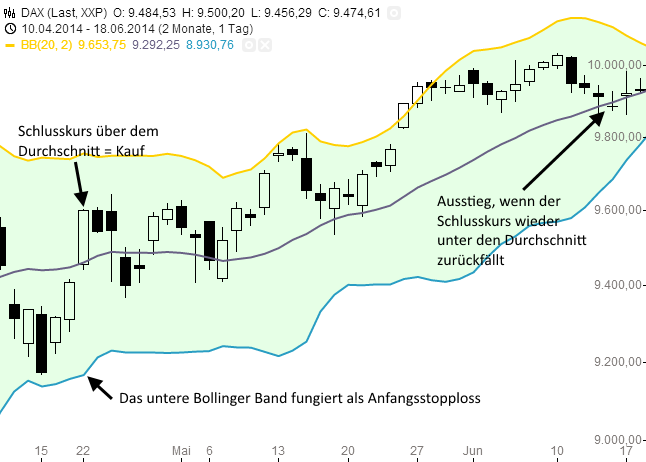

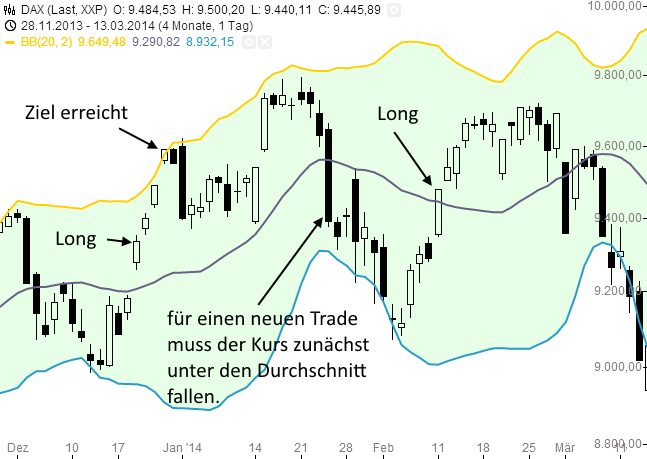

DAX Tageschart mit dem klassischen Bollinger Band:

Ausgehend von ihrer Konstruktion leiten wir aus den Bollinger Bändern (entwickelt von John Bollinger in den 80er Jahren) zwei grundlegende Anwendungsmöglichkeiten ab.

Trendorientierter Handelsansatz

Im Rahmen des eher trendorientierten Ansatzes werden die Bollinger Bänder genutzt, um den aktuellen Trend im Basiswert zu ermitteln. Hierbei folgten wir einer simplen Logik:

Liegt der Kurs tendenziell oberhalb des gleitenden Durchschnitts, herrscht ein Aufwärtstrend.

Dabei sollten die Kurse größtenteils im oberen Bereich der Bollinger Bänder zwischen dem Durchschnitt und dem oberen Band schwanken.

Für einen Abwärtstrend gilt vice versa, dass die Kurse tendenziell unterhalb des gleitenden Durchschnitts liegen und dabei zwischen dem unteren Band und dem idealerweise fallenden Durchschnitt pendeln sollten.

Der antizyklische Tradingansatz

In einem antizyklischen Ansatz machten wir uns die Eigenschaft der Bollinger Bänder zunutze, dass diese die Masse an Kursbewegungen einfangen sollten. Gemäß der Annahme, dass die Renditen im Markt normalverteilt sind, sollten die Bollinger Bänder die meisten Kursbewegungen beinhalten oder anders formuliert: es sollten selten Kurse außerhalb der Bänder auftreten.

Von dieser Annahme ist es nur ein kurzer Schritt dahin, die Bänder als Widerstände zu betrachten und dementsprechend auf die Idee zu kommen, an diesen entsprechende Kontrapositionen einzunehmen.

Von der Theorie zur Praxis

Zwei logische Ansätze, aber bereits ein erster Blick auf den obigen Chart zeigt, dass es so einfach nicht werden könnte. Aber vielleicht haben wir einfach nur Pech gehabt und uns den falschen Basiswert bzw. den falschen Zeitraum angeschaut? Zeit für einen genaueren Blick und „harte Fakten“!

Greifen wir zunächst den trendorientierten Ansatz auf - und das nur auf der Longseite. Damit machen wir uns einen weiteren Vorteil zunutze: Aktienkurse steigen längerfristig eher. Zentraler Aspekt dabei ist die Lage des Kurses zu seinem gleitenden Durchschnitt, womit das Konzept der Bollinger Bänder in vielen Bereichen mit dem Konzept der gleitenden Durchschnitte identisch ist. Greifen wir zunächst auf die Standardeinstellungen der Bollinger Bänder zurück.

Wie gut schnitt ein Handelssystem ab (Testzeitraum ca. 13 Jahre bis 2013), bei dem wir bei einem Kursausbruch über den 20iger gleitenden Durchschnitt per Tagesschluss (Kerzenschluss) long gehen und unseren Stopp am unseren Bollinger Band platzieren?

Als Maß für die Volatilität sollte dieses möglichst nicht mehr unterschritten werden, erst recht nicht, wenn wir uns tatsächlich in einem Aufwärtstrend befinden. Da wir es zunächst nicht zu sehr verkomplizieren wollen, nutzen wir den gleitenden Durchschnitt gleichzeitig auch als Ausstiegskriterium. Wird dieser per Tagesschluss durchbrochen, wird unsere Longposition geschlossen. Die Systematik ist in Abbildung 1 exemplarisch dargestellt.

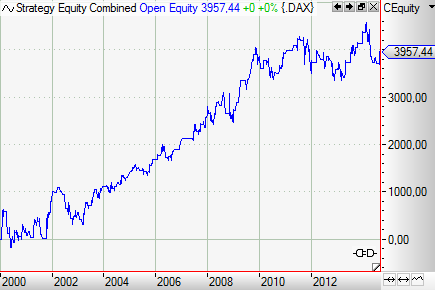

Wenden wir diese Systematik auf den DAX seit Anfang 2000 an, würden wir nach Kosten von 2 Punkten pro Trade einen Gewinn von 1.766,40 Punkten erzielen. Die dazugehörige Performancekurve ist in Abbildung 2 dargestellt.

Der Blick auf die Grafik dürfte jedem Trader einen Dämpfer geben, ist der Kontoverlauf doch durch eine ganze Reihe von Rücksetzern und langen Seitwärtsphasen geprägt. Wer hat schon Lust, von 2009 an bis ins Jahr 2013 hinein ewig um Plus/Minus Null herum zu traden, geschweige denn, den Einbruch bis ins Jahr 2003 – und das alles für einen Profit von 1.760 Punkten nach fast 15 Jahren?

Dieser erste Eindruck wird durch einen Blick auf den Performancereport bestätigt. Die Trefferquote liegt bei nur 34,90 % und der Profitfaktor, als Maß für das CRV, liegt bei schwachen 1,14. Spätestens beim Blick auf den zwischenzeitlich maximalen Drawdown von 1.944 Punkten wird dieser Ansatz wohl zu den Akten gelegt werden. Das Chance-Risiko-Profil dieser Taktik ist einfach nicht zufriedenstellend.

Klassische Einstellung funktioniert auch bei Aktien nicht besonders gut

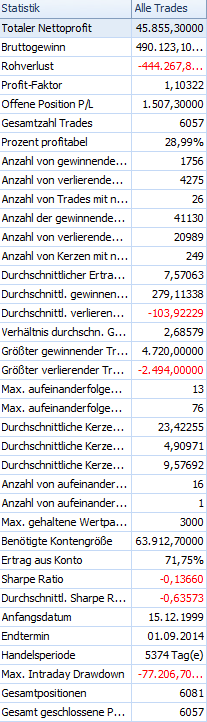

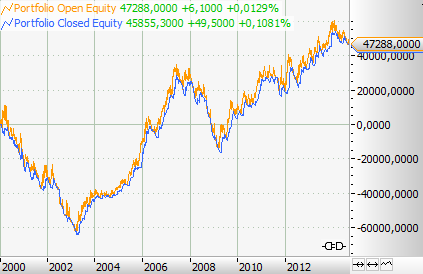

Um nicht dem Zufall auf den Leim gegangen zu sein, wenden wir unsere einfache Trendstrategie im zweiten Schritt auf die im DAX enthaltenen Aktien direkt an. Aus technischen Gründen haben wir bei diesem Backtest die Gebühren außen vor gelassen. Das Ergebnis sehen Sie in Abbildung 3 und Abbildung 4. Sowohl der Performancereport als auch der Blick auf den Kontoverlauf bestätigen unsere Erkenntnisse aus dem DAX selbst: Profitabel ja, aber angesichts der Risiken die wir dabei eingehen müssten, ist uns der Payback nicht ausreichend hoch genug.

Wie sieht es nach einer Optimierung aus?

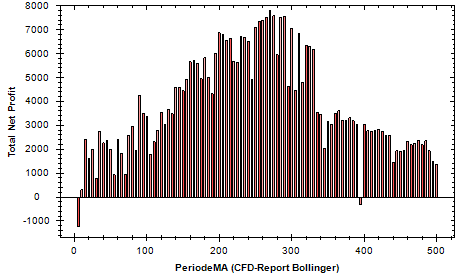

Ausgehend von unseren bisherigen Erkenntnissen stellt sich direkt die Frage, ob sich dieses Ergebnis nicht verbessern ließe, wenn wir die Bollinger Bänder, oder etwas genauer, die Länge des gleitenden Durchschnitts variieren würden? Wozu haben wir schließlich die Möglichkeit, andere Einstellungen vorzunehmen? Lassen wir hierzu einmal alle Durchschnittslängen von 5 Perioden bis 500 Perioden in 5er Schritten durchlaufen. Im DAX-Index lässt sich unter Berücksichtigung von 2 Punkten Kosten die in Abb. 5 gezeigte Performanceentwicklung ausmachen. Interessant ist zunächst, dass anscheinend die meisten Durchschnitte einen Profit erzielen, aber reicht dieser aus?

Greifen wir uns hierzu die Einstellung für das beste Ergebnis heraus. Dieses erhalten wir bei einer Durchschnittslänge von 270 Tagen und die dazugehörige Kontoentwicklung ist in Abb. 6 zu sehen.

Ein wie ich finde, ansehnlicher Verlauf. Es ist uns definitiv gelungen, das Risikoprofil zu verbessern, denn immerhin wartet die Idee mit einem Profitfaktor von über 12 auf.

Auf jeden verlorenen Euro erhalten wir quasi 12 Euro zurück, keine schlechte Leistung. Dieses starke Chance-Risiko-Profil zieht sich auch durch die anderen Kennzahlen hindurch. Die durchschnittlichen Verluste bspw. betragen lediglich knapp 60 Punkte, denen ein durchschnittlicher Gewinn von fast 1.700 Punkten gegenübersteht, wenn es nach unserem Einstiegssignal tatsächlich zu einer schönen Trendbewegung kommt. Wie im Rahmen eines Trendansatzes aber zu erwarten, fällt sowohl die Trefferquote als auch die Tradingfrequenz relativ niedrig aus. In lediglich etwas mehr als 31 % der Trades wird der Trader recht haben und mit nur 16 Geschäften in den letzten fast 15 Jahren handelt es sich bei dieser Einstellung um viel, aber nicht um ein aktives Trading. Letzteres gibt zudem hinsichtlich der Frage zu denken, wie signifikant unsere Ergebnisse sind? Bei nur 16 Trades von einer ausreichend großen Anzahl zu sprechen, um das Ergebnis als statistisch signifikant anzusehen, fällt schwer.

In einem letzten Schritt übertragen wir unsere bisherigen Erkenntnisse auf das Aktienportfolio des DAX. Auch hier kann, wie in Abbildung 7 zu sehen, mit einer Einstellung von 270 Tagen für den gleitenden Durchschnitt ein besseres Chance-Risiko-Profil erzielt werden, aber die Verbesserungen sind im Vergleich zum DAX Index nur moderat.

Ziehen wir ein erstes Fazit:

In einem trendorientierten Ansatz scheinen die Bollinger Bänder nicht ganz uninteressant.

Die Standardeinstellung kann zwar nicht überzeugen, aber immerhin brachte selbst diese in den vergangenen Jahren einen Vorteil mit sich. Das ist schon mehr, als viele private Trader von sich behaupten können. Unterstellen wir die häufig zu findende Meinung, dass die Masse aller Trader verliert, gewinnt selbst diese Einstellung aber an Charme. Über die Wahl der Periodenlänge des gleitenden Durchschnitts lässt sich zudem die Performance noch ein wenig steuern.

Machen wir uns aber an dieser Stelle nichts vor. Unser Ergebnis hat mit den Bollinger Bändern als solches nur wenig zu tun. Die besonderen Kennzeichen dieser, nämlich dass wir um einen gleitenden Durchschnitt herum ein Band aufbauend auf der Volatilität legen, kommt in unserem Tradingansatz kaum zum Tragen. Vielmehr handelt es sich um einen Trendansatz auf Basis eines gleitenden Durchschnitts. Dies wird sehr schnell deutlich, wenn wir uns vor Augen führen, dass wir zwar am unteren Bollinger Band unser Anfangs-Stopploss gesetzt haben, dieses aber nicht wirklich zum Tragen kommt. Nur in extremen Ausnahmefällen (starke Crashs) fällt der Kurs eher unter das untere Band zurück, als dass der Kurs vorher unter dem gleitenden Durchschnitt schließt. Zudem betrachteten wir die Systematik nur auf der Käuferseite. Die Ergebnisse 1:1 auf die Verkäuferseite zu übertragen, dürfte einige Schwierigkeiten mit sich bringen. Einer der Gründe dürfte sein, dass Kurse bspw. in der Regel schneller fallen als steigen und damit Abwärtstrends andere Strukturen aufweisen. Zudem dürfen wir nicht vergessen, dass wir den Aktienmärkten langfristig einen grundlegenden Aufwärtstrend und damit einen grundlegenden Vorteil auf der Käuferseite einräumen können (bspw. Inflationsausgleich).

Kommen wir im zweiten Teil auf die Frage zu sprechen, welche Rolle die Bänder selbst spielen können.

Ausgehend von der Definition der Bollinger Bänder fungieren diese als eine Art Begrenzung, schließlich sollen nahezu alle Kurse innerhalb der Bänder liegen, wenn wir die zweifache Standardabweichung zur Konstruktion dieser heranziehen. Im Sinne von Widerständen und Unterstützungen hätten wir bereits einen ersten potenziellen Tradingansatz. Was passiert, wenn wir bspw. den gleitenden Durchschnitt durchbrechen und ein Ziel am oberen bzw. unteren Band forcieren? Wie wahrscheinlich wird dieses erreicht und lässt sich daraus Profit schlagen?

Konzentrieren wir uns auch bei dieser Frage der Einfachheit halber ausschließlich auf die Käuferseite. Dabei belassen wir unsere bisherigen Regeln, verwenden aber zusätzlich ein Take Profit am oberen Bollinger Band. Kommt es zu einem Tag (einer Kerze), an dem das obere Bollinger Band berührt wird, wird die Longposition geschlossen. Um anschließend einen neuen Longtrade zu eröffnen, muss der Kurs zunächst erst einmal wieder per Schlusskurs unter den gleitenden Durchschnitt zurückfallen – wir warten also eine Korrektur im vermeintlichen Bullenmarkt ab. Die Systematik ist in Abbildung 8 an einem Beispiel dargestellt.

Wenden wir diese Systematik auf die Bollinger Bänder in ihrer Standardeinstellung von 20, 2 auf den DAX Index an, sieht die Kontokurve (Abb. 9)

auf den ersten Blick gar nicht so schlecht aus, vor allem dann nicht, wenn wir diese mit der von Abb. 2 vergleichen.

Wir erinnern uns, hier arbeiteten wir ohne Kursziel. Die optisch erkennbaren Verbesserungen schlagen sich zudem auch in den Kennzahlen nieder. So steigt bspw. die Trefferquote von 34,90 auf knapp 50 % an. Auch die Verbesserung bis ins Jahr 2003 hinein kann sich sehen lassen. Von der großen Verlustphase, die wir noch im reinen Trendansatz aus Abb. 2 im Kopf haben, ist hier nicht mehr viel zu sehen.

Optimierung geht immer

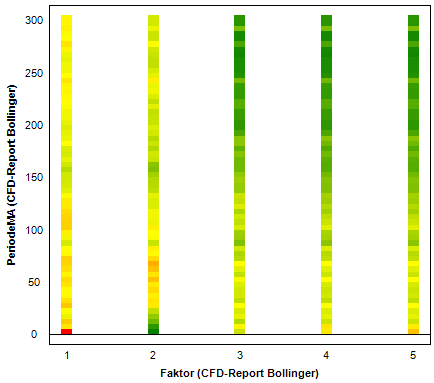

Das sieht doch schon gar nicht so schlecht aus, aber was lässt sich noch machen? An dieser Stelle haben wir nun zwei Stellschrauben. Zum einen könnten wir erneut mit der Periodenlänge des gleitenden Durchschnitts spielen, zum anderen haben wir die Möglichkeit, verschiedene Einstellungen für die Breite der Bollinger Bänder auszutesten. Wir erinnern uns, diese entstehen, in dem wir Vielfache der Standardabweichung nach oben und unten an den Durchschnitt abtragen. Lassen wir also einmal verschiedene Kombinationen durchlaufen. Dabei testen wir Vielfache der Standardabweichung von 1 bis 5 und Durchschnittslängen von 5 bis 300 in jeweils 5er Schritten. Abbildung 10 bringt uns die Ergebnisse näher.

Auf der waagerechten X-Achse sind jeweils die Vielfachen der Standardabweichung abgetragen, auf der senkrechten Y Achse die unterschiedlichen Durchschnittslängen. Die Farbe selbst kennzeichnet den erzielten Profit. Das Farbmuster verläuft von dunkelrot hin zu dunkelgrün bzw. von nicht profitabel bis hin zu profitabel.

Wie in Abbildung 10 zu erkennen ist, macht die Einstellung der einfachen Standardabweichung als Kursziel kaum Sinn. Es gibt in der ersten Spalte nahezu keinen wirklich grünen und damit profitablen Farbklecks. Sehr auffällig ist die Verschiebung in den grünen Sektor nach oben rechts hinein zu erkennen. Größere Einstellungen der Standardabweichung beginnend bei 3 in Kombination mit größeren Durchschnittslängen beginnend ab ca. 150 ergeben einen profitablen Bereich im DAX Index. Möchte man folglich mit Kurszielen am oberen Bollinger Band arbeiten und damit ein aktiveres Trading realisieren, sollten die Bänder eher weiter gefasst sein und mit längeren gleitenden Durchschnitten kombiniert werden – das zumindest legt Abbildung 10 nahe.

Konträrer Handel bei Ausbrüchen aus den Bändern

Bleiben wir im letzten Anwendungsbeispiel der Bollinger Bänder bei der Nutzung dieser als Unterstützungen und Widerstände. Laut Definition der Bänder sollen kaum Kurse außerhalb dieser möglich sein, sofern wir für den Faktor Einstellungen von 2 oder größer wählen. Da klingt es nur logisch zu versuchen, am oberen Band auf eine Korrektur im Aufwärtstrend zu spekulieren, also eine Shortposition zu eröffnen.

Hierzu greifen wir auf folgende Regeln zurück: Schließt der Basiswert oberhalb des Bollinger Bandes, gehen wir eine Shortposition ein. Ziel des Trades ist ein Rücklauf an den gleitenden Durchschnitt. Da wir keine Position ungeschützt im Markt haben wollen, verwenden wir einen Stopp in Höhe der einfachen Standardabweichung.

Das Ergebnis dieses Ansatzes ist nach den bisherigen Erkenntnissen nicht verwunderlich. Abbildung 11 zeigt den Kontoverlauf, wenn wir diese Regeln im DAX seit Anfang 2000 umgesetzt hätten.

Zwar wäre auch hier nach Kosten von 2 Punkten ein Gewinn von 190 Punkten übrig geblieben, aber die Idee ist weit von einem guten Ansatz entfernt. Dieses Ergebnis ändert sich auch nicht mehr dramatisch, wenn wir verschiedene Durchschnittslängen und Vielfache der Standardabweichung und damit die Breite der Bänder verändern (nicht abgebildet). Das obere Bollinger Band als Widerstand zu nehmen und sich short zu positionieren, kann anhand der vorliegenden Analyse nicht empfohlen werden.

Zwischenfazit: Spannend scheint die Nutzung der Bollinger Bänder als Zielzone für in Richtung des Trends laufende Trades. Zeigt uns die Lage des Kurses einen Aufwärtstrend an, könnten im Sinne eines aktiveren Tradings die oberen Bollinger Bänder als Ziel herhalten. Sich an diesen Short zu stellen, ist jedoch mit äußerster Vorsicht zu genießen, zumindest unter den hier getesteten Bedingungen. Obwohl wir an dieser Stelle nur das Verhalten des Kurses am oberen Bollinger Band untersucht haben, scheint es logisch, auf der Unterseite ähnliche Ergebnisse zu vermuten. Potentiell bestehende Zweifel an dieser Aussage können aber nur wirkliche Tests aus dem Weg räumen.

Bollinger Bänder – der heilige Tradinggral?

Die Bollinger Bänder sind als einer der Standardindikatoren in jedem guten Chartingtool vorhanden, natürlich auch in Guidants. Sie versuchen, trendtechnische Ansätze und Volatilität in einem Indikator zu vereinen. Während über den gleitenden Durchschnitt der Trend ermittelt werden kann, stellen die Bänder potenzielle Unterstützungen und Widerstände dar.

Überzeugen konnte in unserem Test vor allem das Trendkonzept. Es ist zwar nicht so, dass Trader die Standardeinstellungen blind übernehmen sollten, aber mit ein wenig Erfahrung dürften sich interessante Parameter für die Wahl der Bollinger Bänder ergeben. Weniger spannend hingegen erwies sich ein antizyklischer Ansatz, bei dem das obere Bollinger Band für Trades auf der Shortseite genutzt wurde. Hier konnte weder eine sehr hohe Trefferquote noch eine harmonische Performancekurve erzeugt werden. Damit stellt sich natürlich direkt die Frage: Wozu brauche ich das Band, schließlich scheint vor allem der gleitenden Durchschnitt einen Vorteil zu erwirtschaften?

Nun, diese Frage ist angesichts der vorliegenden Analyse durchaus berechtigt, aber können wir auf Basis dieser eine allumfassende Aussage treffen? Natürlich nicht. Die Analysen selbst wurden nach bestem Wissen und Gewissen durchgeführt, was aber auch nach mehrfacher Prüfung Fehler nicht ausschließt. Schon alleine deshalb sollten alle gezeigten Ergebnisse mit Vorsicht genossen werden. Sie können als Richtungsweiser genutzt werden, um aufbauend auf diesen eigene Erfahrungen zu sammeln.

Zudem dürfen wir nicht vergessen: wir haben nur einen kleinen Teil der Möglichkeiten näher untersucht. Dies fängt damit an, dass wir uns größtenteils im DAX auf Tagesebene bewegten. Was ist mit anderen Märkten und anderen Zeitebenen? Zudem hegen auch die Bollinger Bänder nicht den Anspruch, die Börse alleine meistern zu wollen. Durch Erweiterung der bisherigen Regelwerke bspw. über Hinzunahme weiterer Indikatoren und Filter könnte das Ergebnis gänzlich anders ausfallen. Wenn Sie mehr zum Thema Charttechnik erfahren wollen, empfehle ich Ihnen unseren kostenfreien Ratgeber, den Sie hier downloaden können.

Zum Abschluss noch ein Hinweis in eigener Sache. Bei GodmodeTrader betreue ich einen eigenen Trading-Service. Im Ausbildungs- und Seminarpaket begleite ich Börseneinsteiger individuell auf dem Weg zum nachhaltigen (!) Börsenerfolg. Hier finden Sie alle Informationen. In diesem Sinne wünsche ich Ihnen

Viel Erfolg

Ihr Rene Berteit

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.