Worin besteht der Unterschied zwischen „Grenzmärkten“ und „Schwellenmärkten“?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Schwellenmärkte sind Märkte, von denen die Weltbank, die Internationale Finanz-Corporation, die Vereinten Nationen oder die Behörden der Länder selbst annehmen, dass sie sich entwickeln werden, sowie Märkte mit einer Aktienmarktkapitalisierung von weniger als 3% des MSCI World Index. Diese Länder befinden sich typischerweise in Asien (außer Japan), im Nahen und Mittleren Osten, in Zentral- und Südamerika sowie in Afrika.

Grenzmärkte sind zumeist Volkswirtschaften am unteren Ende des Entwicklungsspektrums. Diese Märkte sind kleiner, weniger entwickelt und weniger liquide als Schwellenmärkte. Von ihnen wird angenommen, dass sie sich am Beginn eines Entwicklungsprozesses befinden. Im Wesentlichen stehen sie heute da, wo Länder wie Brasilien, Russland, Indien und China vor 20 bis 25 Jahren standen. Da Grenzmärkte Anlegern die Chance zur Investition in eine „jüngere Generation von Schwellenmärkten“ bieten, stellen sie unserer Ansicht nach attraktive Anlagemöglichkeiten dar.

Es ist darauf hinzuweisen, dass Grenzmärkte auch zu den Schwellenmärkten gezählt werden und Anleger bei einer Investition in einen Schwellenmarkt-Fonds durchaus auch ein Engagement in Grenzmärkten erwerben könnten.

Wie viel Zeit verbringen Sie in Grenzmärkten?

Ich verbringe etwa ein Drittel meiner Zeit in diesen Ländern, wobei mir Dubai, Osteuropa und Südafrika als Drehscheiben dienen, von denen aus ich die Länder erreiche. Während die Schwellenmärkte, die wir heute bereisen, bei meinen ersten Besuchen Ende der 1980er Jahre noch als Nischen-Investments oder „exotische“ Anlagen galten, sind sie vielen Investoren heute bereits bekannt.

Wie erklären Sie sich die starke Performance der Grenzmärkte, insbesondere den raschen Aufstieg seit dem zweiten Halbjahr 2013?

Grenzmärkte hatten in den letzten Monaten gegenüber Schwellenmärkten generell die Nase vorn, weil hier die heimische Wirtschaft, die sich rasch entwickelt, eine größere Rolle spielt als in der globalen Wirtschaft, die sehr viel langsamer wächst. Auch positive lokale Entwicklungen wie die Umsetzung von Reformen haben einzelnen Märkten genützt.

Ein hohes Wirtschaftswachstum, günstige lokale Entwicklungen wie Reformen und eine relativ geringe Verschuldung von Privathaushalten und öffentlicher Hand, aber auch attraktive Bewertungen gehören zu den Gründen, warum viele Grenzmärkte so gut abschneiden. Sie werden zusätzlich durch unerschlossene Rohstoffvorkommen, niedrige Arbeitseinkommen, günstige demografische Trends und einen anhaltenden technologischen Aufholprozess unterstützt.

Wenn wir uns einige besonders stark performende Grenzmärkte ansehen, so haben die VAE von immer besseren lokalen Wirtschaftsdaten und der Aussicht auf zunehmende internationale Handelsflüsse durch den Hafen in Dubai profitiert. Dass Dubai den Zuschlag für die Weltausstellung 2020 erhalten hat, wird dem dortigen bereits soliden Immobilienmarkt zusätzliche Dynamik verleihen. Die zunehmend besseren Nachrichten aus der Eurozone und positive lokale Entwicklungen kamen einigen osteuropäischen Märkten, insbesondere der Republik Serbien und Bulgarien, zugute und verhalfen ihnen zu substanziellen Zuwächsen. In Asien profitierte Pakistan von einem besseren wirtschaftlichen Ausblick, einem neuen Kreditprogramm des Internationalen Währungsfonds (IWF) und der Hoffnung, die geplanten Wirtschaftsreformen 2014 könnten tatsächlich umgesetzt werden..

Bleiben die Bewertungen nach der zuletzt starken Performance der Grenzmärkte attraktiv?

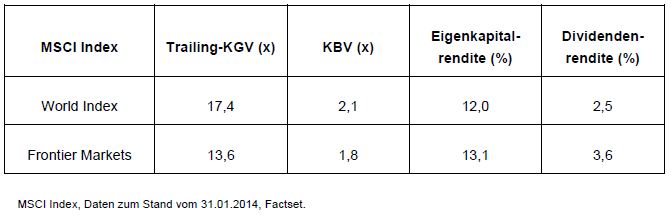

Ja, Ende Januar schienen uns die Bewertungen in den Grenzmärkten nach wie vor attraktiv. Wie Sie aus der nachstehenden Tabelle ersehen können, wurde der MSCI Frontier Markets Index mit einem Trailing-Kurs-Gewinnverhältnis (KGV) von 13,6 gegenüber dem KGV von 17,4 des MSCI World Index gehandelt. Das Kurs- Buchwert-Verhältnis (KBV) der Grenzmärkte erscheint uns mit 1,8 gegenüber 2,1 beim MSCI World Index attraktiv.

Auch die Dividendenrendite ist in Grenzmärkten mit 3,6% viel höher als mit 2,5% beim MSCI World Index. Einzelne Märkte erscheinen uns sogar noch attraktiver bewertet. So werden etwa die Ukraine, Serbien, Argentinien, Bulgarien und Kasachstan jeweils mit einem einstelligen KGV gehandelt. Wir konnten also noch günstigere Titel finden, die unserer Meinung nach besser bewertet sind. Natürlich trifft dies nicht auf jedes Unternehmen zu, das in einem Grenzmarkt tätig ist, sehr wohl aber auf viele von ihnen. Wir finden es daher wichtig, hier ein umfangreiches Research zu betreiben und uns jedes Unternehmen einzeln anzusehen, anstatt voreilig zu verallgemeinern.

Wie sieht Ihre Prognose für die Grenzmärkte 2014 aus?

Die Investoren werden immer liberaler und sind für neue Anlageideen zunehmend offen. Dies gilt vor allem gerade jetzt, weil die relativ schwachen Wachstumsraten in den größten Volkswirtschaften der Welt die Anleger zwingen, sich anderswo um gute Anlagemöglichkeiten umzusehen. Grenzmärkte eröffnen ihnen wegen der geringeren Korrelation zu den globalen Märkten potenziell die Möglichkeit zur Diversifizierung ihrer Portfolios.

Unserer Meinung nach zählen Grenzmärkte weiterhin zu den spannendsten Anlagechancen für globale Aktieninvestoren. Trotz der von Region zu Region und von Land zu Land ganz unterschiedlichen Merkmale dieser Länder weisen sie als Gruppe doch einige Gemeinsamkeiten auf. So zeigen sie etwa alle ein relativ hohes Wirtschaftswachstum sowie eine relativ geringe Verschuldung von privaten Haushalten und öffentlicher Hand und das eröffnet Möglichkeiten für ein noch dynamischeres Wachstum. Außerdem findet man in Grenzmärkten Bewertungen, die, so glauben wir, häufig unter jenen gleichwertiger Unternehmen in entwickelten und älteren Schwellenmärkten liegen. Wie bereits erwähnt, dürften in Zukunft auch die internen Wachstumsquellen wie etwa unerschlossene Rohstoffe, billige Arbeitskräfte, günstige demografische Trends und der potenzielle technologische Aufholprozess die zukünftige Entwicklung der Grenzmärkte unterstützen.

Die Fragen beantwortete Dr. Mark Mobius, Executive Chairman, Templeton Emerging Markets Group

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.