Wie Bärenmärkte Anleger von der Börse abbringen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Ob Bärenmarkt oder Korrektur, Verluste von 15 % und mehr sind schmerzhaft. Viele Anleger verlieren jedoch mehr als der Gesamtmarkt. Dafür gibt es gute Gründe. Als Anleger will man Verluste möglichst vermeiden. Keiner sieht gerne, wie das Minus immer größer wird. Aktien werden verkauft, meist dann, wenn der Markt gerade stark gefallen ist. Das kann man fast als Reflex bezeichnen. Verliert ein Index an einem Tag 3 %, was in den vergangenen Wochen mehrmals der Fall war, kommt Angst auf. Es ist die Angst vor noch größeren Verlusten. Diese kann man nur vermeiden, wenn man Aktien verkauft. Genau das geschieht und ist eigentlich kein schlechter Reflex, wenn da nicht ein perfider Umstand wäre...

In Korrekturen und Bärenmärkten kommt es immer wieder zu rasanten Kursgewinnen. Tagesgewinne von 2-3 % waren in den vergangenen Wochen keine Seltenheit. Diese Pluszeichen werfen Fragen auf. Ist das Tief erreicht? Geht der Bullenmarkt nun weiter? Was, wenn ich den neuen Aufwärtstrend verpasse?

Die Angst, den Aufwärtstrend zu verpassen, ist ähnlich groß wie die Angst vor Verlusten. Gerade erst hat man verkauft und Verluste realisiert. Man will die Verluste wieder wettmachen. Das geht freilich nur, wenn man den Aufwärtstrend nicht verpasst. Gute Tage locken Anleger zurück in Aktien. Das Problem: Die Kurse fallen kurz darauf wieder.

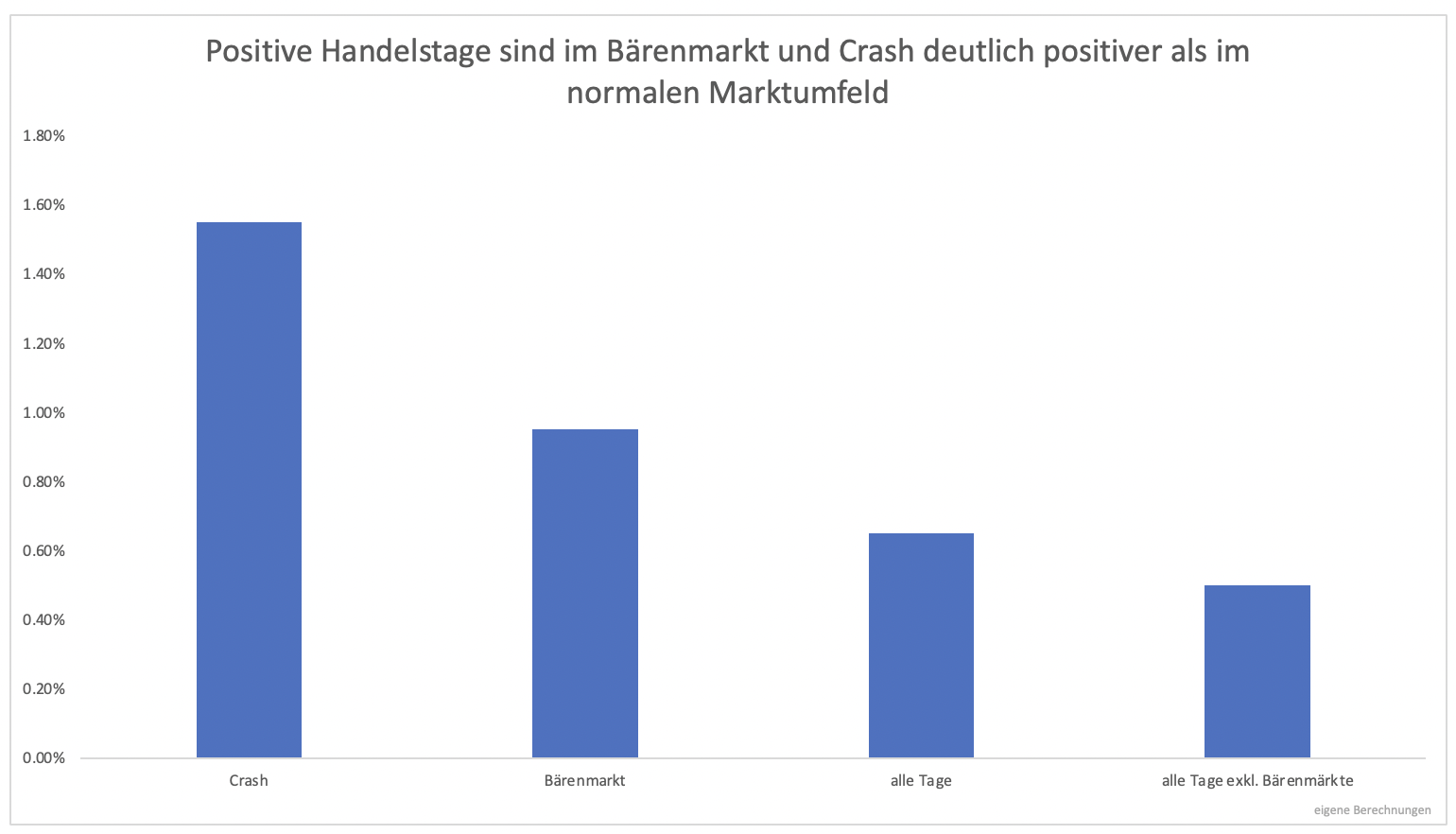

Ebenso wie ein Aufwärtstrend von Rücksetzern begleitet wird, gibt es im Abwärtstrend Rebounds. Besonders gemein ist der Umstand, dass diese Rebounds oftmals groß sind. Kommt es während eines Crashs zu positiven Tagen, liegt das Plus im Durchschnitt bei mehr als 1,5 %. In Bärenmärkten liegt das Plus an positiven Tagen immerhin noch bei fast einem Prozent (Grafik 1). In allen anderen Fällen sind Tagesgewinne deutlich kleiner.

Große und schnelle Rebounds lassen Anleger am vorherrschenden Trend zweifeln. So werden Rebounds gekauft und der folgende Abwärtstrend wieder verkauft. Am Ende tut man mehrfach das, was man nicht tun sollte: Hoch kaufen und tief verkaufen.

Ein Bärenmarkt dauert im Durchschnitt 18 Monate. Es gibt also viele Gelegenheiten mit dem Wiedereinstieg falsch zu liegen. Am Ende verliert man mehr als der Index und man kommt zu dem Schluss, dass sich an der Börse kein Geld verdienen lässt.

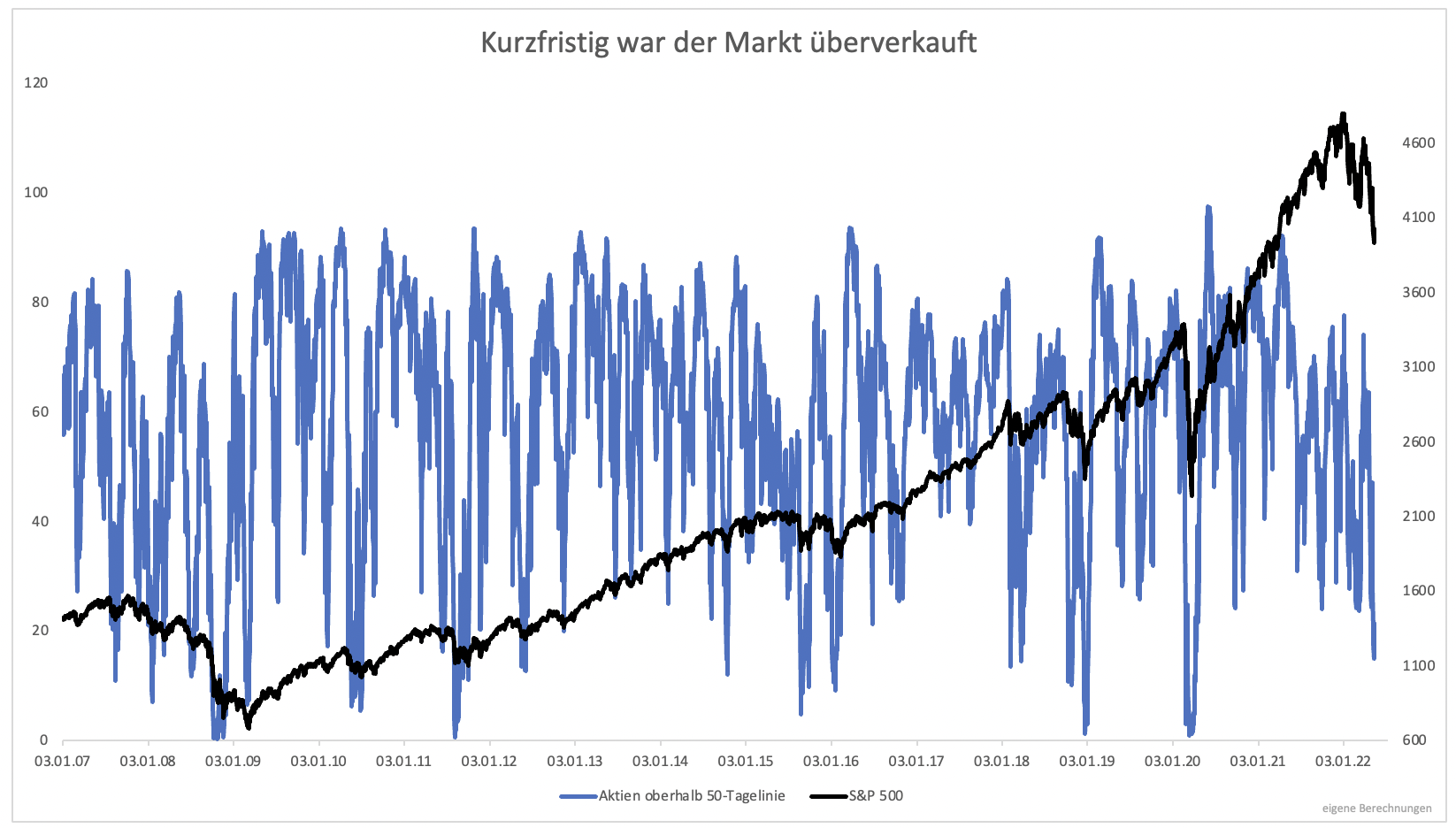

Eine Garantie gibt es nicht, doch der jüngste Rebound dürfte die typische Falle für viele Anleger zuschnappen lassen. Kurzfristig war der Markt überverkauft. Der Anteil der Aktien oberhalb der 50-Tagelinie fiel unter die Marke von 20 %, was in der Vergangenheit häufig für Rebounds sorgte (Grafik 2).

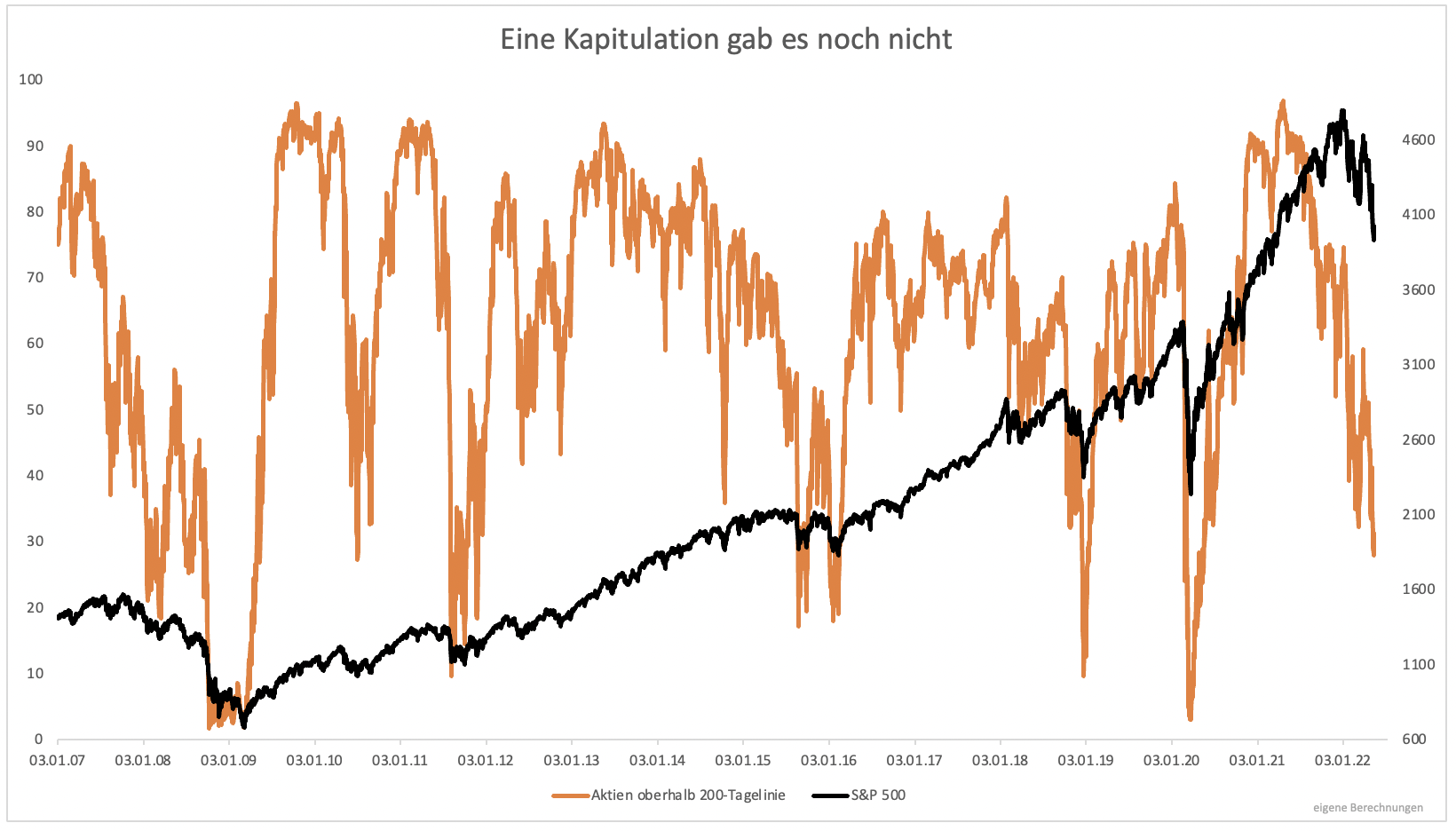

Das Tief ist erst erreicht, wenn Anleger kapitulieren. Das ist noch nicht der Fall. Der Anteil an Aktien oberhalb der 200-Tage-Linie ist nach wie vor zu hoch für eine solche Kapitulation (Grafik 3). Zudem muss man sich bei jedem Rebound die Frage stellen, ob sich fundamental etwas verändert hat.

Diese Frage kann man aktuell mit Nein beantworten. Die Geldpolitik wird weiterhin straffer, Inflation bleibt hoch, der Krieg ist noch lange nicht beendet, China hält an der Null-Covid Strategie fest usw. Weder haben sich die Umstände verändert, noch die Erwartungen der Anleger darüber. Solange sich an den Erwartungen nichts ändert, bleibt jeder Rebound technischer Natur.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Hungrig auf mehr? Jetzt beim Derivate-Deal zuschnappen.

Handeln Sie rund 800.000 Zertifikate und Hebelprodukte ab 0 Euro Ordergebühr (plus Produktkosten, Spreads und Zuwendungen) – mit dem ING Direkt-Depot.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.