Wenn das große Geld fließt

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- EUR/USD - WKN: 965275 - ISIN: EU0009652759 - Kurs: 1,14130 $ (FOREX)

- DAX - WKN: 846900 - ISIN: DE0008469008 - Kurs: 24.276,48 Pkt (XETRA)

Die Organisation für wirtschaftliche Zusammenarbeit und Entwicklung (OECD) geht zum Beispiel davon aus, dass sich das Wachstum der Weltwirtschaft hauptsächlich wegen der Auswirkungen des Handelskriegs der Trump-Regierung von +3,3 % im letzten Jahr auf +2,9 % in den Jahren 2025 und 2026 verlangsamen wird.

Moderate Bremswirkung

Allerdings gilt es wieder zu relativieren. Denn schon Mitte März hatte das Kieler Institut für Weltwirtschaft (IfW) in einer Studie ermittelt, dass (damals noch) 25-prozentige US-Zölle auf Stahl und Aluminium für die EU-Wirtschaft einen Rückgang des realen Bruttoinlandsprodukts (BIP) um lediglich 0,02 % bedeuten könnten. Selbst wenn die Zölle seit heute bei 50 % liegen, dürfte der Schaden also vernachlässigbar sein.

Der Grund: Die betroffenen Produkte machen laut dem IfW nur rund 5 % der gesamten EU-Exporte aus, von denen wiederum nur ein kleiner Teil in die USA exportiert wird.

Erheblicher sei hingegen der wirtschaftliche Schaden, den sich die USA mit den Zöllen selbst zufügen dürften. Bei 25-prozentigen Zöllen könnten US-Exporte um 1,37 % sinken und die Preise um 0,41 % steigen, was die Inflationsrate nach oben treibt, so das IfW. Aber auch für die US-Wirtschaft stellt das alles andere als einen Weltuntergang dar, selbst bei den nun höheren Zöllen.

TACO

In den Medien ist derzeit auch zu lesen, die Aktienkurse würden trotz der erhöhten Zölle weiter steigen, weil "einige auf dem Parkett vermuten, dass [auch] diese Zölle eher ein kurzzeitiges Druckmittel sein könnten und möglicherweise nicht allzu lange Bestand haben werden." Diese Hoffnung teile ich nicht – aus folgendem Grund:

Für das Hin und Her von US-Präsident Donald Trump gibt es inzwischen den Begriff des „TACO-Trades“, wobei TACO für „Trump Always Chickens Out“ steht. Und damit wurde Trump von einer Reporterin bereits recht unverblümt konfrontiert. Es ist daher davon auszugehen, dass Trump dieses Mal keinen Rückzieher machen wird, damit er sich nicht erneut dem Spot der Anleger aussetzt.

Wie geht Trump mit harten Männern um?

Vor diesem Hintergrund stellt sich natürlich auch die Frage, wie der US-Präsident wohl mit seinem Amtskollegen aus China umgehen wird. Gerade erst hat er den chinesischen Präsidenten Xi Jinping als harten Verhandler bezeichnet. "Ich mochte den chinesischen Präsidenten Xi, das war schon immer so, und ich werde es immer tun, aber er ist SEHR HARTER MANN UND ES IST EXTREM SCHWER, MIT IHM VERHANDELN ZU KÖNNEN", so Trump auf seinem Social Media-Account.

Das klingt nicht gerade nach einem greifbaren Handelsabkommen zwischen den beiden größten Volkswirtschaften der Welt. Wird Trump daher einknicken und Xi entgegenkommen? Oder wird er stattdessen wieder Zölle von über 100 % einführen? Wie werden die Märkte in diesem Fall reagieren? Ungewiss! Und Unsicherheit mögen die Anleger eigentlich nicht.

Wenn das große Geld fließt

Die einzige sinnvolle Erklärung für die steigenden Kurse vor allem an unserem heimischen Aktienmarkt ist daher, dass viel Liquidität aus dem US-Dollar in den Euroraum fließt und dieses Geld angelegt werden will. Passend dazu ist der Dollar-Index, der die US-Währung im Vergleich zu sechs anderen wichtigen Devisen misst, im laufenden Jahr bislang um -8,5 % gefallen. Der EUR/USD hat zugleich deutlich zulegen können, auch jüngst wieder.

Das heißt, die Nachfrage nach Euro übersteigt derzeit die nach US-Dollar.

EUR/USD steigt trotz zunehmender Zinsdifferenz

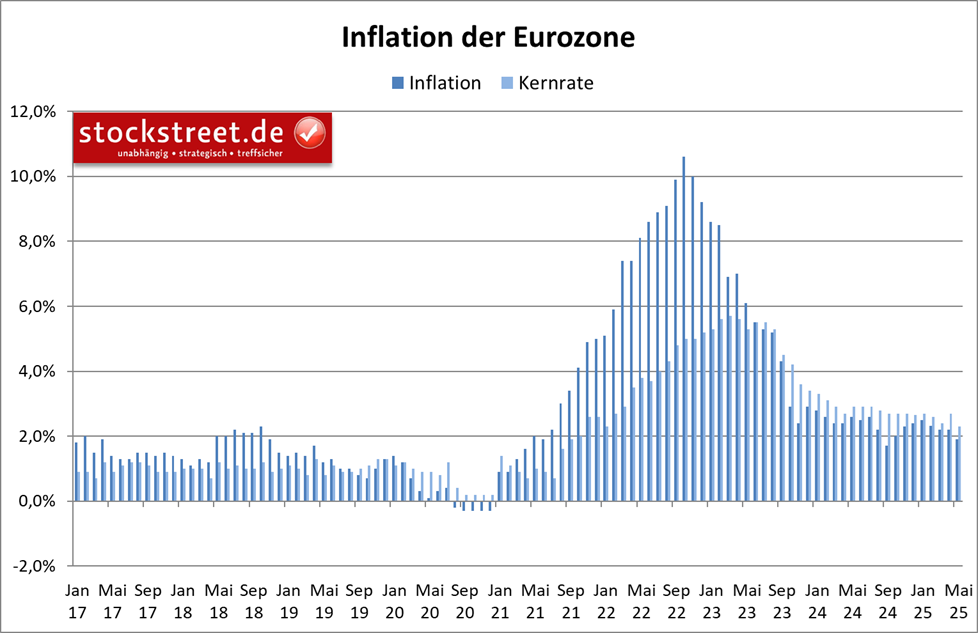

Das ist auch deshalb bemerkenswert, weil die Europäische Zentralbank (EZB) am heutigen Donnerstag mit sehr hoher Wahrscheinlichkeit die Leitzinsen erneut senken wird. Schließlich ist die jährliche Inflationsrate der Eurozone mit +1,9 % im Mai unter das EZB-Ziel von 2 % gerutscht, wie gestern anhand einer ersten Schnellschätzung von Eurostat gemeldet wurde.

Sinkende (Leit-)Zinsen sprechen aber eigentlich gegen einen stärkeren Euro. Zumal die Zinsen in den USA um ein Vielfaches höher liegen – und höhere Zinsen locken eigentlich Kapital an. Doch durch die Politik der Trump-Regierung hat der Dollar an Vertrauen und Attraktivität verloren.

In Europa sind Aktien noch attraktiver als Anleihen

Und das gilt auch für US-Staatsanleihen, aus denen Anleger offensichtlich ebenfalls Geld abziehen, da deren Kurse gefallen sind. Dieses Geld wird in europäische Anlagen umgeschichtet. Und weil hierzulande die Zinsen bzw. Renditen am Anleihemarkt durch die zunehmend lockere Geldpolitik der EZB niedrig sind, erscheinen Aktien derzeit noch als das attraktivere Anlageziel. Folglich steigen deren Kurse.

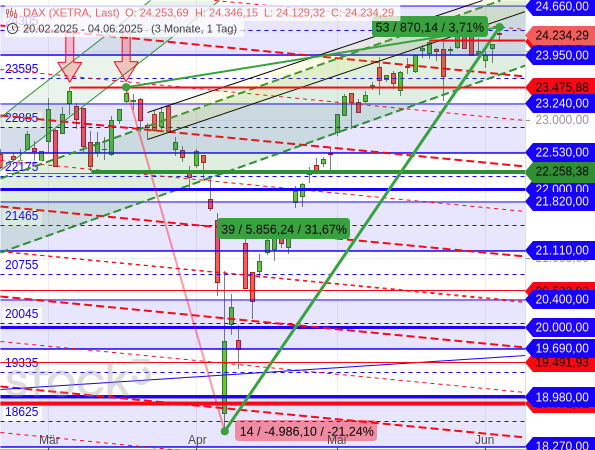

DAX mit frischem Rekordhoch

Dadurch präsentieren sich europäische Aktien bereits seit geraumer Zeit stärker als US-Pendants. Der DAX hat gestern – nach einer nur viertägigen Konsolidierung – schon wieder ein frisches Rekordhoch markiert.

Er notierte damit nun schon +3,71 % oberhalb seines ehemaligen Rekordhochs vom März.

Leidet die US-Wirtschaft wirklich am stärksten unter US-Zöllen?

Das ist den US-Indizes noch nicht gelungen, wobei aber auch diese längst wieder nach oben tendieren. So hat der S&P 500 gestern ein neues Erholungshoch erreicht, womit nur noch mit -2,55 % unter seinem Rekordhoch notiert. (Beim Nasdaq 100 sind es -2,09 %.) Dabei hangelt er sich aktuell an einer sehr steilen Aufwärtstrendlinie nach oben, was weiterhin auch für eine enorme Stärke bei US-Aktien spricht.

Ob Experten daher wirklich Recht haben mit ihrer Einschätzung, dass die US-Wirtschaft unter den Zöllen am stärksten leidet? Womöglich ist längerfristig sogar das Gegenteil der Fall: Sobald das Zoll-Chaos endet und die Höhe der Abgaben nachhaltiger festgelegt ist, könnten die Unternehmen ihre Investitionen in den USA aufgrund besserer Planbarkeit erhöhen, um den Import-Zöllen durch eine inländische Produktion zu entgehen. Das würde die US-Wirtschaft befeuern, während es andere Wirtschaftsräume schwächt.

Börse handelt die Zukunft

Scheinbar setzen die Anleger derzeit bereits auf dieses Szenario, denn an der Börse wird ja schließlich die Zukunft gehandelt. Fraglich ist lediglich, wann diese rosige Zukunft ausreichend in den Kursen eingepreist ist (sofern nicht längst geschehen und bereits wieder eine Übertreibung läuft, wovon ich ausgehe).

Probleme spielen derzeit keine Rolle

Und überraschend bleibt, dass die aktuellen Probleme, mit denen die Wirtschaft durch die Zölle durchaus zu kämpfen hat – Investitionen werden zurückgestellt, Lieferketten durcheinandergewirbelt etc. – derzeit keine Rolle spielen. Vielleicht liegt es daran, dass sich eine Abschwächung der US-Wirtschaft aus den Wirtschaftsdaten bisher kaum herauslesen ließ. Lediglich Stimmungsindikatoren (sinkende Einkaufsmanagerindizes, erodierendes Verbrauchervertrauen, halbierte Gewinnerwartungen) deuten bislang auf die Probleme hin.

"Buy the dip" bleibt das Motto

Gestern gab es auch einen Dämpfer durch den ADP-Arbeitsmarktbericht, der aber sofort wieder mit einem "buy the dip" quittiert wurde, wodurch der kurze Kursrutsch ab 14:15 Uhr (MESZ) sehr schnell zu Ende ging (nach nur zehn Minütchen). Ebenso konnten schwache Umfrageergebnisse vom Institute for Supply Management (ISM) unter Einkaufsmanagern des Dienstleistungsbereichs der USA die Laune nur kurzzeitig trüben.

Fazit

Dennoch sollte man es im Auge behalten, ob sich die US-Konjunkturdaten nun zunehmend eintrüben. Und das gilt natürlich auch für die Eurozone und Deutschland, wo die Wirtschaftsdaten bislang deutlich schwächer ausgefallen sind als in den USA und auf bestenfalls leichtes Wachstum hindeuten.

Aber solange Geld aus dem Dollar in den Euro fließt, scheinen diese Daten keine Rolle für DAX & Co. zu spielen. Und solange die Aktien von Nvidia nicht korrigieren, wird wohl auch der Aufwärtstrend an der Wall Street intakt bleiben. Denn die Korrelation von Nvidia und dem Nasdaq 100 ist weiterhin extrem hoch.

Allerdings konnte der DAX gestern das neue Niveau nicht halten. Die Mittellinie bei 24.305 Punkten und die (rot gestrichelte) Konsolidierungslinie, die den Kursen aktuellen entgegen kommt, waren (erneut) eine zu hohe Hürde. Auf diesen (Kreuz-)Widerstand der Target-Trend-Methode gilt es daher aktuell genau zu achten.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Die Börse ist ein Mysterium