Wenn 1,6 Billionen USD Gewinn zu wenig sind

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Wäre der Gewinn der S&P 500 Unternehmen ein Land, wäre es nach Wirtschaftsleistung das zehntgrößte vor Brasilien. Eigentlich kann man US-Unternehmen nicht vorwerfen, dass sie keine Gewinne schreiben würden. Anleger haben davon allerdings wenig.

Gewinne werden entweder investiert, als Dividenden oder Aktienrückkäufe ausgeschüttet. 2022 wurden von 1,65 Billionen USD Gewinn 923 Mrd. USD über Aktienrückkäufe und 565 Mrd. USD über Dividenden ausgeschüttet. Nach Abzug dieser Ausschüttungen blieben weniger als 200 Mrd. USD übrig, die einbehalten werden konnten.

Unternehmen schütteten 2022 ungefähr 90 % ihrer Gewinne an Anleger aus. 2018 waren es sogar 99 %. In einzelnen Quartalen wird manchmal mehr als 100 % ausgeschüttet. Anleger können sich an dieser Stelle nicht beklagen – eigentlich.

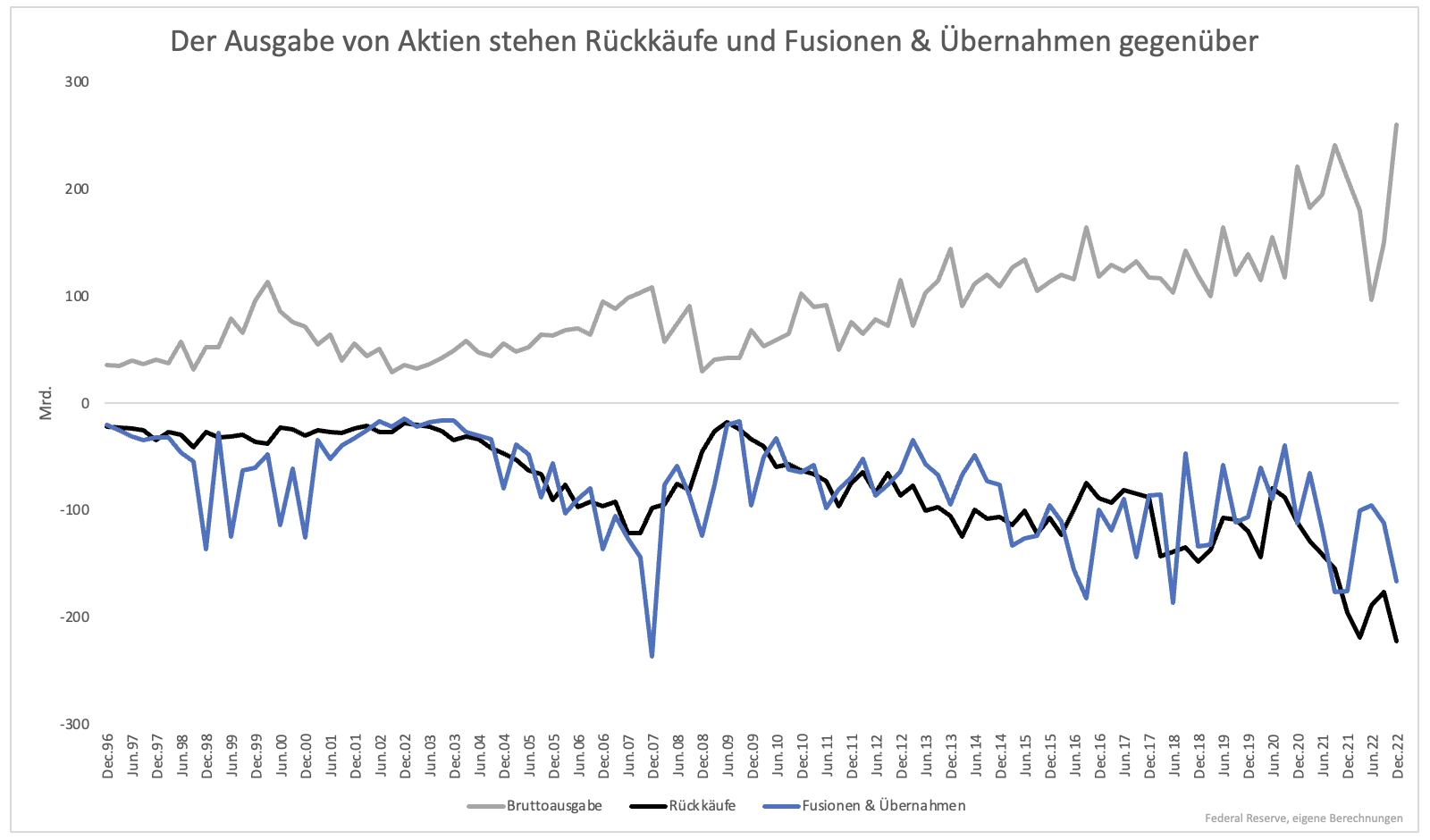

Aktienrückkäufe wirken der Ausgabe neuer Aktien entgegen. Neue Aktien werden nicht nur ausgegeben, wenn ein Unternehmen eine Kapitalerhöhung durchführt, sondern auch, wenn Mitarbeiter und Manager Aktienpakete erhalten. Die Rückkäufe nehmen das weg, was sich Manager an Aktien selbst genehmigen. Aktien, die durch Rückkäufe und Fusionen und Übernahmen verschwinden, steht die Neuausgabe von annähernd 200 Mrd. USD pro Quartal gegenüber (Grafik 1).

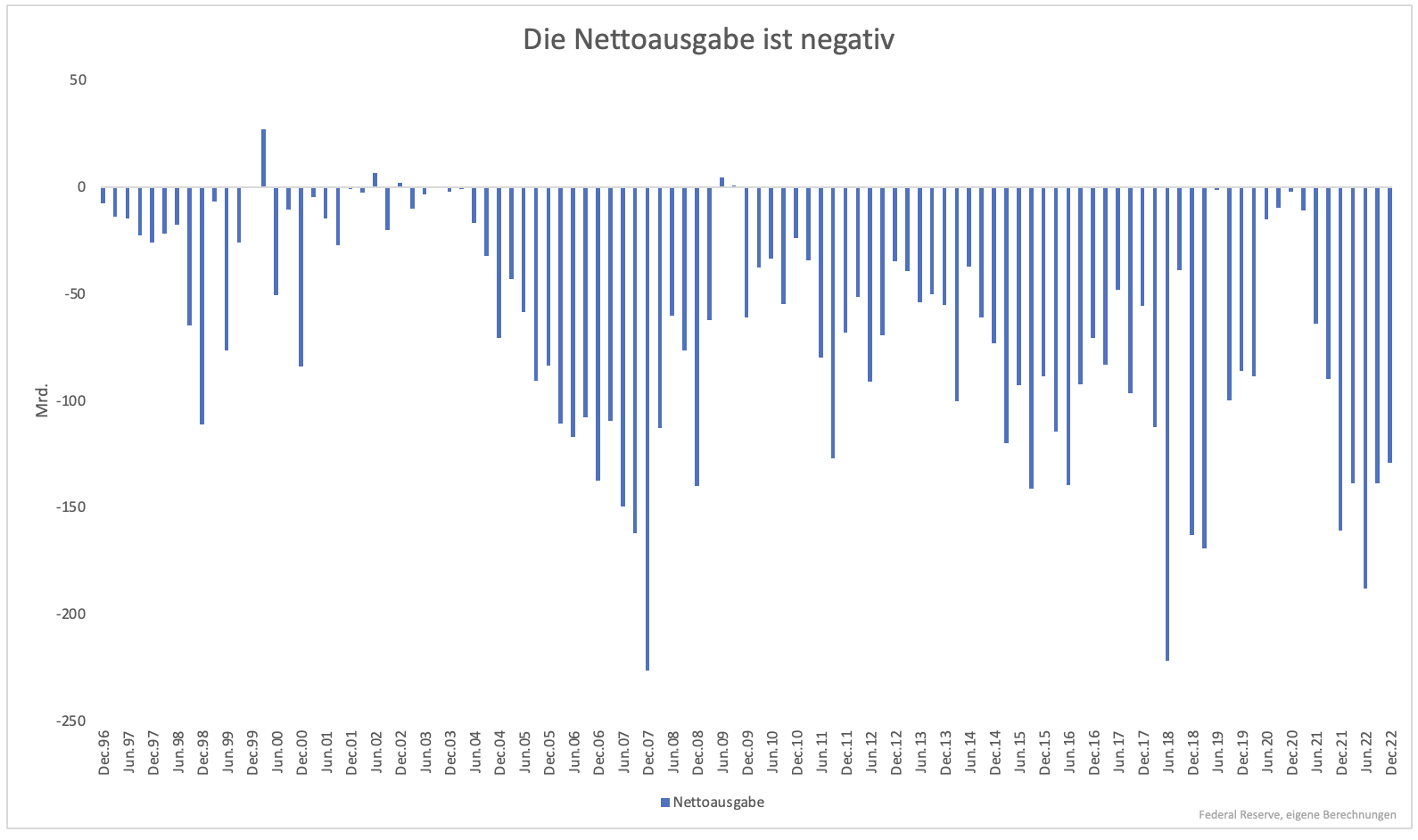

Netto ist die Neuausgabe negativ. Es werden mehr Aktien vom Markt genommen als neue ausgegeben werden (Grafik 2). Die Summe, die zwischen 150 und 200 Mrd. USD schwankt, wirkt zunächst groß. Im Verhältnis zur Marktkapitalisierung ist sie es allerdings nicht.

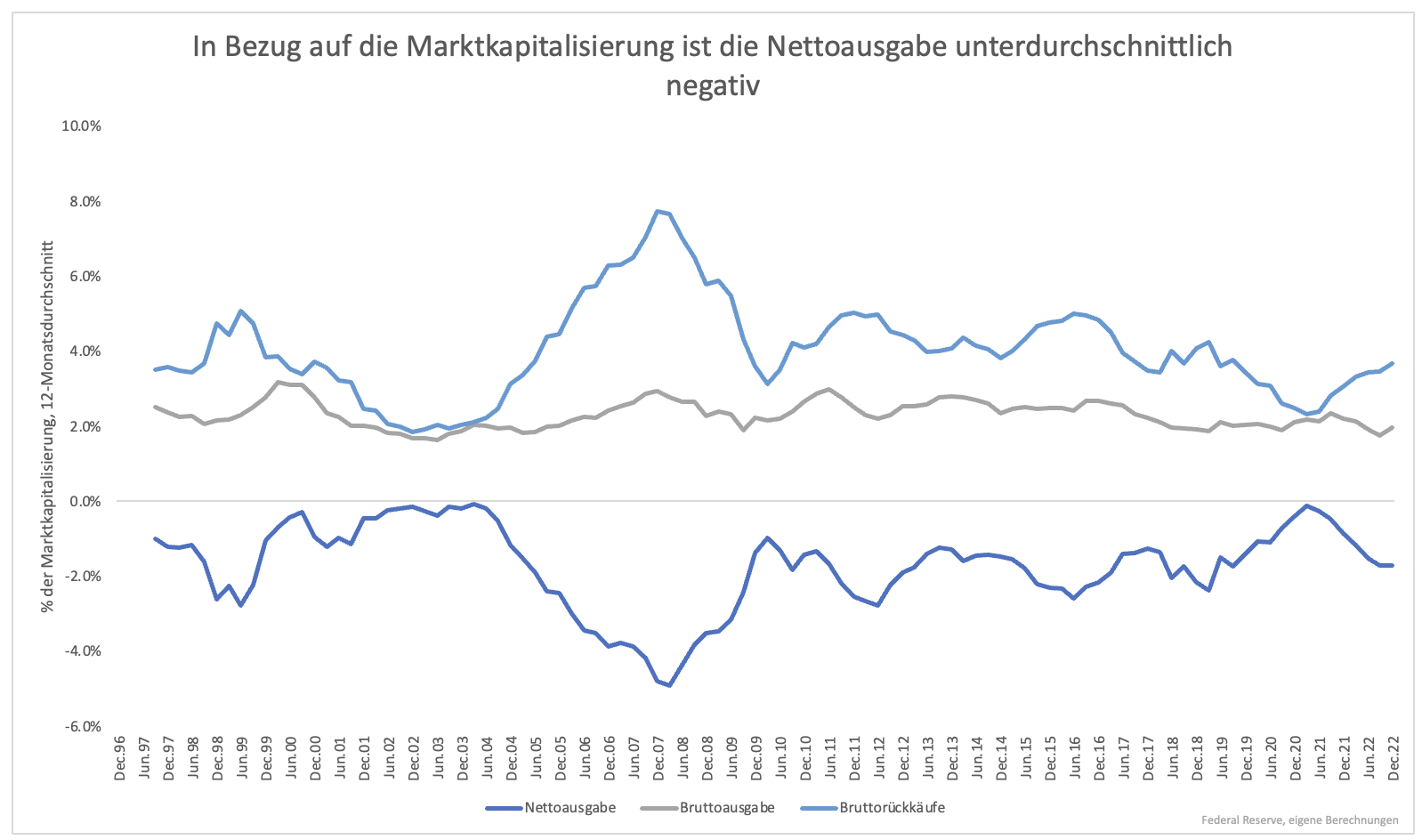

Netto liegen die Rückkäufe bei nicht einmal 2 % der Marktkapitalisierung pro Jahr (Grafik 3). Im Vergleich zu der Zeit von 2005 bis 2018 ist das wenig. Es gab Zeiten, in denen 5 % der Aktien in einem Jahr vom Markt genommen wurden.

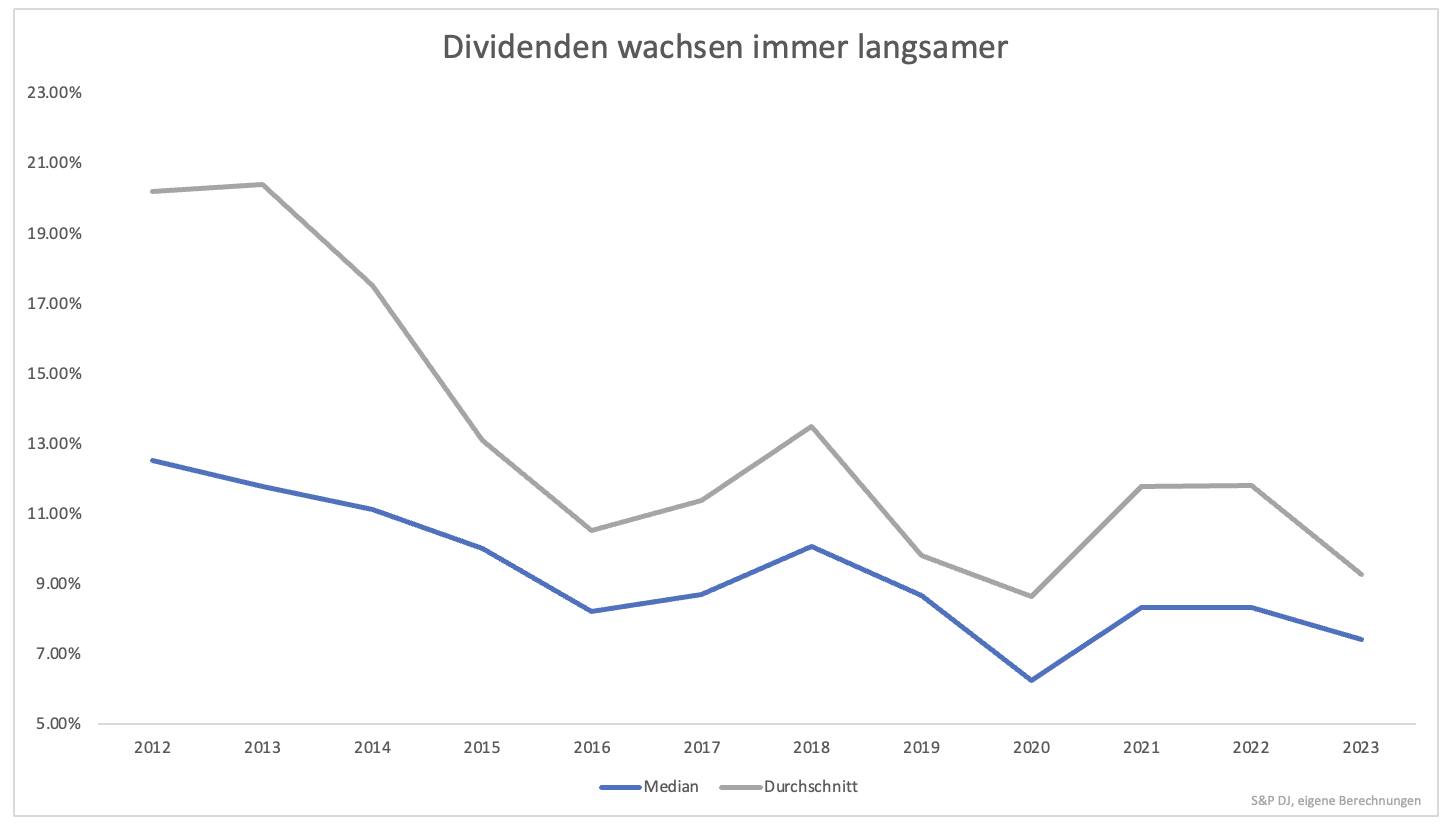

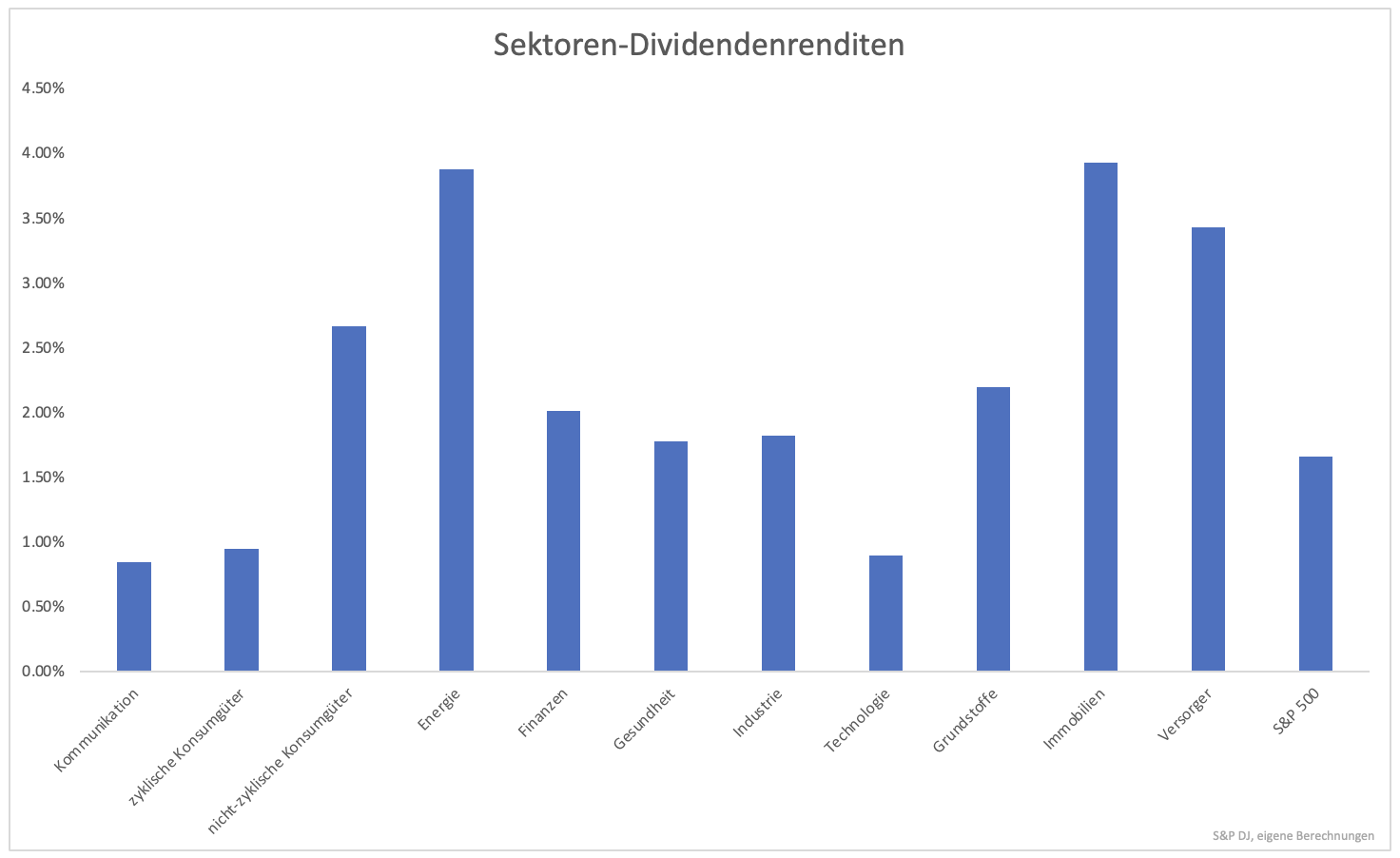

Anleger können sich mit Dividenden trösten, doch auch dort sieht es düster aus. Die Dividenden wachsen im Vergleich zu den vergangenen 10 Jahren langsam (Grafik 4). Die Dividendenrenditen sind entsprechend tief.

Für den S&P 500 liegt diese bei knapp 1,7 %. Besonders niedrig sind die Renditen im Technologie- und Kommunikationsbereich. Renditen, die mit dem risikolosen Zins konkurrieren können, gibt es lediglich im Bereich Energie, Immobilien und Versorger (Grafik 5).

Es ist fast unglaublich, dass von 1,65 Billionen USD an Gewinn, die fast vollständig ausgeschüttet werden, so wenig Rendite übrigbleibt. Man kann es auch anders sagen: Die Bewertung ist für die vorhandenen Gewinne zu hoch oder die Gewinne sind für die vorhandene Bewertung zu tief.

Hungrig auf mehr? Jetzt beim Derivate-Deal zuschnappen.

Handeln Sie rund 800.000 Zertifikate und Hebelprodukte ab 0 Euro Ordergebühr (plus Produktkosten, Spreads und Zuwendungen) – mit dem ING Direkt-Depot.Jetzt zuschnappen.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.