Weniger Anleihekäufe heißt trotzdem immer noch mehr Liquiditätsausweitung

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

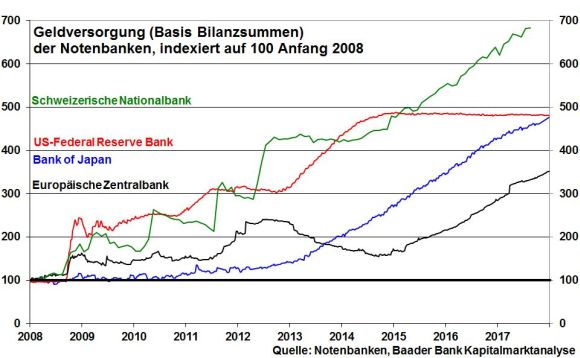

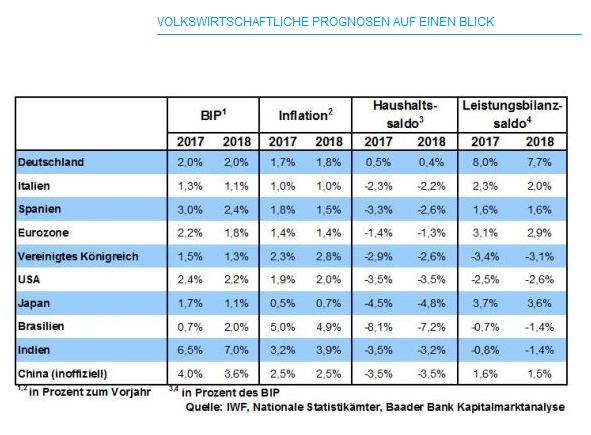

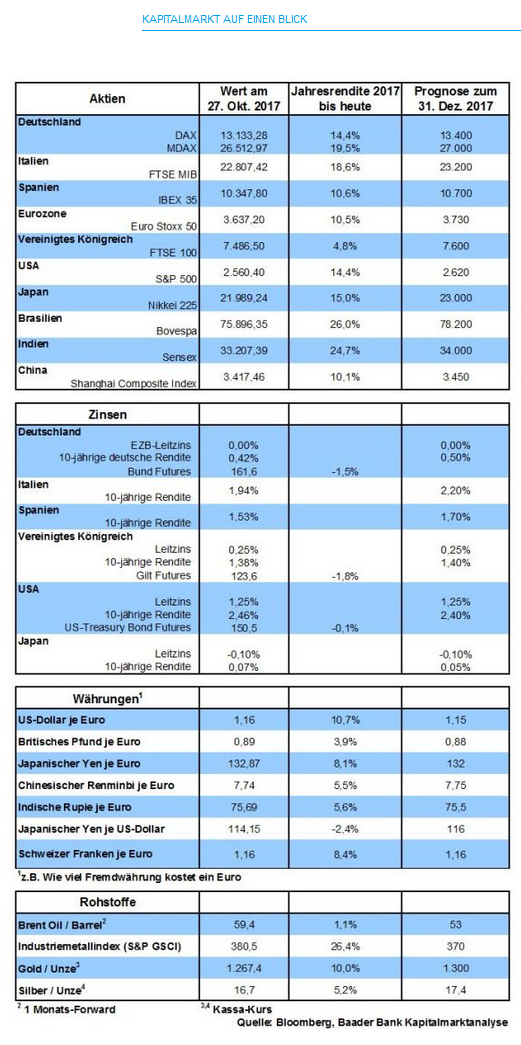

Ist das die geistig-moralische Wende in der Geldpolitik? Immerhin reduziert die EZB ihre monatlichen Anleihekäufe ab Januar 2018 auf 30 statt bislang 60 Mrd. Euro. Da sie ihr Aufkaufprogramm jedoch von Ende Dezember 2017 bis mindestens September 2018 verlängert, wird den europäischen Finanzmärkten zusätzliche Liquidität zugeführt. Ohnehin behält sich die EZB vor, das Anleiheaufkaufprogramm im Bedarfsfall wieder auszuweiten. Mit Blick auf die prekäre Schuldensituation von Euro-Ländern und die latente Inflationsschwäche wird die EZB auch zukünftig keine Bundesbank-ähnliche Stabilitätspolitik verfolgen. Und über Zinserhöhungen wird sowieso erst 2019 nachgedacht. Damit droht Aktien kein Zinsschock. Weitere Unterstützung für Aktien kommt von der Weltkonjunktur, insbesondere den Schwellenländern.

Bis 2019 ist keine Hoffnung auf steigende Anlagezinsen angebrach

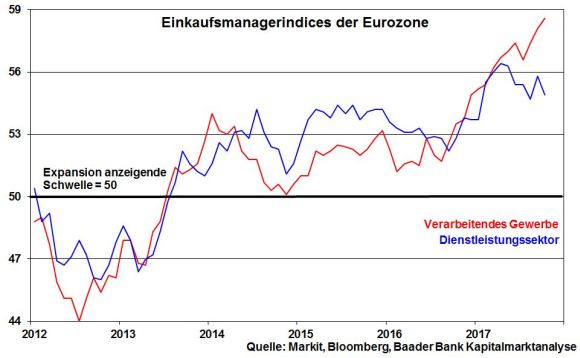

Zwar signalisiert der Rückgang des Einkaufsmanagerindex für den Dienstleistungssektor der Eurozone von 55,8 auf 54,9, dass die konjunkturellen Bäume nicht in den Himmel wachsen. Doch präsentiert sich die Lage im Verarbeitenden Gewerbe so stabil, dass für die EZB im Rahmen der kürzlichen Notenbanksitzung Handlungsbedarf bestand.

Das ursprünglich bis Ende des Jahres 2017 terminierte Anleiheprogramm der EZB geht bis mindestens September 2018 in die Verlängerung. Zwar wird das monatliche Aufkaufvolumen ab Januar 2018 auf dann 30 Mrd. Euro halbiert. In toto erwirbt die EZB jedoch zusätzlich 270 Mrd. Euro mehr Anleihen als bislang geplant.

EZB-Chef Draghi wird nicht müde, die Konjunkturrisiken zu betonen. So hat Italien seine Wirtschaftsleistung von vor dem Krisenjahr 2008 immer noch nicht erreicht. Und durch den Brexit sowie politische Risiken u.a. in Spanien sind weitere konjunkturelle Reibungsverluste einzukalkulieren.

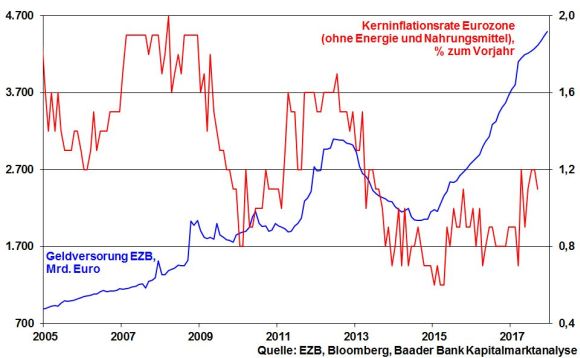

Auch eine nachhaltige Inflationsbeschleunigung bleibt aus. Damit ist das Kernkriterium für eine restriktive Geldpolitik nicht erfüllt. Die Kerninflationsrate - ohne Berücksichtigung von Nahrungsmitteln und Energiepreisen - zeigt seit Ende 2013 einen Seitwärtstrend.

Grafik der Woche: Geldversorgung der EZB und Kerninflation Eurozone

Die EZB bleibt ein Zinsmanipulateur und Aktiendompteur

Im Gegensatz zu einer regelgebundenen Liquiditätspolitik der US-Notenbank, präsentiert sich die EZB äußerst flexibel. Jede noch so kleine Erschütterung an den Rentenmärkten der überschuldeten Euro-Länder soll vermieden werden. Insofern verkündet die EZB trotz der reduzierten Anleihekäufe auch keinen festen Endzeitpunkt ihres Programms. Auch über September 2018 hinaus kann die EZB ein sehr aktiver „Renditemanipulateur“ bleiben.

Ohnehin betont Draghi, dass die EZB die Erlöse aus fälligen Anleihen weiterhin vollständig reinvestieren und selbst bei Einstellung ihrer Nettoaufkäufe der Bestand an von ihr gehaltenen Staatsanleihen nicht sinken wird.

Jeden Zinsschock verhindert Draghi auch mit der Aussage, dass die Leitzinsen auch nach einem Ende der Anleihekäufe noch für einen längeren Zeitraum auf dem gegenwärtigen Niveau bleiben.

Auch auf der aktuellen Pressekonferenz im Anschluss an die Notenbanksitzung fehlte nicht das sattsam bekannte geldpolitische Credo: Die EZB unterstrich erneut ausdrücklich ihren unbedingten Einsatzwillen, sollten sich die wirtschaftlichen Aussichten eintrüben oder die Finanzierungsbedingungen nicht mehr im Einklang mit einer steigenden Inflationsentwicklung stehen.

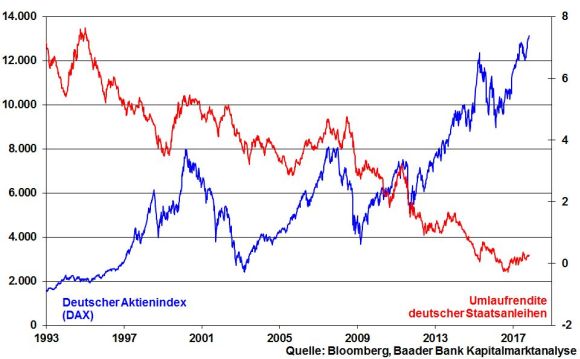

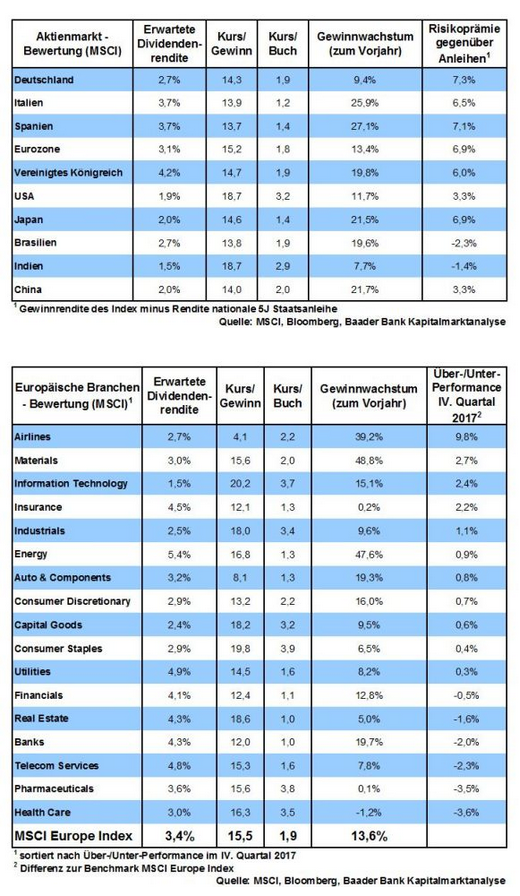

Insofern stellen schwache Alternativrenditen im Zinsvermögen weiterhin eine geldpolitische Lebensversicherung für Aktien dar: Angesichts des nachhaltigen Ausfalls von Zinsvermögen als attraktive Anlageklasse müssen Vermögensverwalter ihren Anlagenotstand auch zukünftig sachkapitalistisch befriedigen.

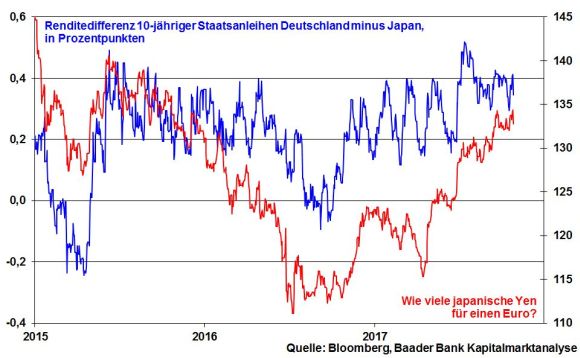

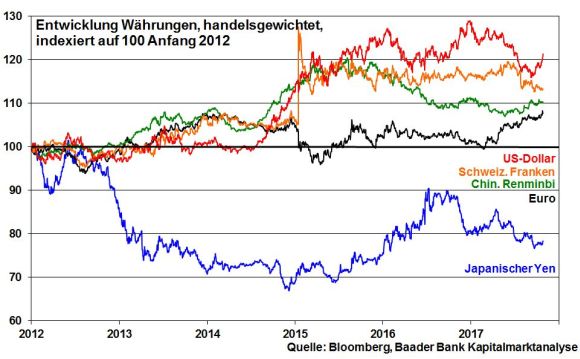

Hinter vorgehaltener Hand soll die Beibehaltung einer freizügigen Geldpolitik der EZB auch der Aufwertung des Euros gegenüber dem japanischen Yen Paroli bieten. Denn die Bank of Japan betreibt eine hemmungslos exportstimulierende Währungsabwertung durch Zinsdumping.

Schwellenländer im Bullenmarkt

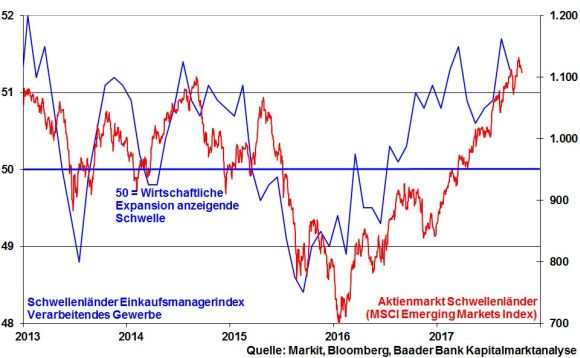

Selbst wenn die Emerging Markets nicht an frühere Wachstumsraten anknüpfen können, haben sie ihre Konjunkturdellen in 2015 und 2016 klar hinter sich gelassen. Auch dank erfolgreich umgesetzter Wirtschaftsreformen verzeichnet das Verarbeitende Gewerbe das höchste Stimmungsniveau seit vier Jahren.

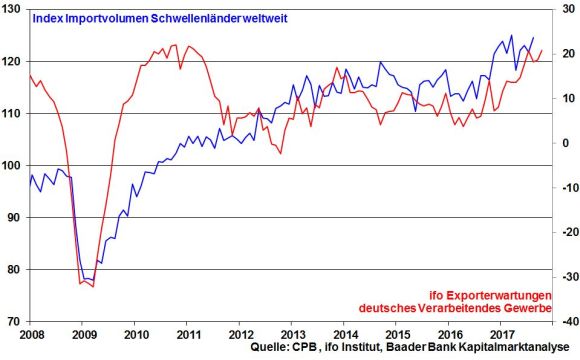

Die stabilisierten Konjunkturperspektiven der Schwellenländer schlagen sich ebenso in einer stabilen Konsumnachfrage nieder. Der Binnenkonjunktur misst auch China hohe Bedeutung bei. So bekräftigte die KP in China auf ihrem 19. Parteitag ihre Absichten, das Land über die Förderung einer konsumstarken Mittelschicht auf einen stabilen Wachstumspfad zu führen. Nutznießer eines hieraus resultierenden Importsogs ist die exportsensitive deutsche Wirtschaft. Ihre Exporterwartungen liegen auf dem höchsten Stand seit 2011.

Die Wohlgesonnenheit der Anleger in puncto Schwellenländern zeigt sich ebenso in einer Aktien-Volatilität auf historisch sehr niedrigem Niveau.

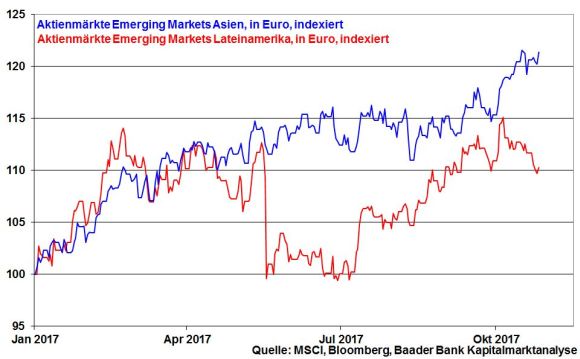

Zwar gehört Brasiliens Aktienmarkt wegen abflauender Regierungskrise, Zinssenkungen und einer Stabilisierung von Industriemetallpreisen zu den absoluten Top-Performern der Schwellenländer. Insgesamt jedoch laufen die asiatischen den lateinamerikanischen Aktienmärkten den Rang ab. Große und konsumstarke Binnenmärkte auch in Indien und Indonesien sowie eine stetig wachsende Bedeutung asiatischer Unternehmen in Zukunftsbranchen wie Internet, Elektromobilität und Digitalisierung finden in Asien deutlich fruchtbareren Nährboden als in Südamerika.

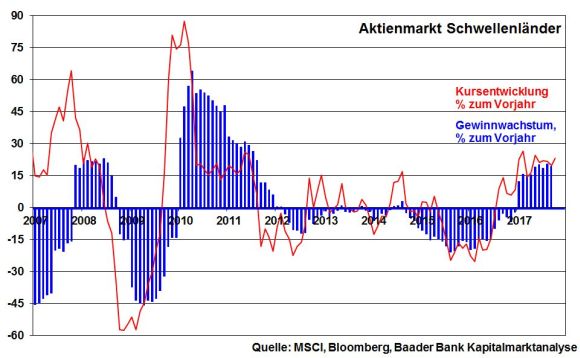

Das derzeitige Gewinnwachstum der Unternehmen in den Schwellenländern stützt den fundamentalen Aktienaufschwung zusätzlich.

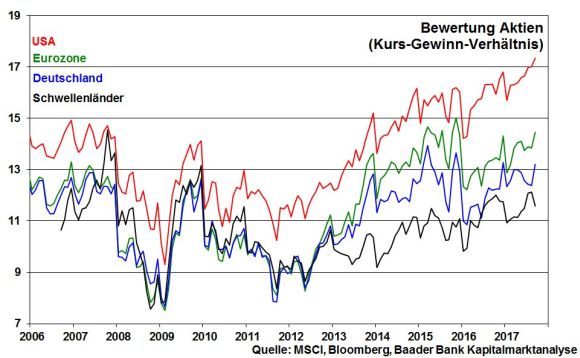

Nicht zuletzt sind Aktien der Schwellenländer im Vergleich zu den USA, Eurozone und Deutschland mit deutlich niedrigerem Kurs-Gewinn-Verhältnis ausgestattet. Das verleiht ihnen grundsätzlich Nachholpotenzial.

Marktstimmung - Die positive Geld- und Konjunkturstimmung verdrängt Risiken

An den Aktienmärkten treten politische Risiken wie die Unabhängigkeitsbestrebungen Kataloniens von Spanien in den Hintergrund.

Neben der freundlichen Geldpolitik spielt der Fundamentalismus eine immer größere Rolle an den Aktienmärkten. U.a. befindet sich der ifo Geschäftsklimaindex auf Rekordhoch. Und getragen von einer starken Entwicklung deutscher Maschinenbauer zeigen vor allem die ifo Geschäftserwartungen Optimismus.

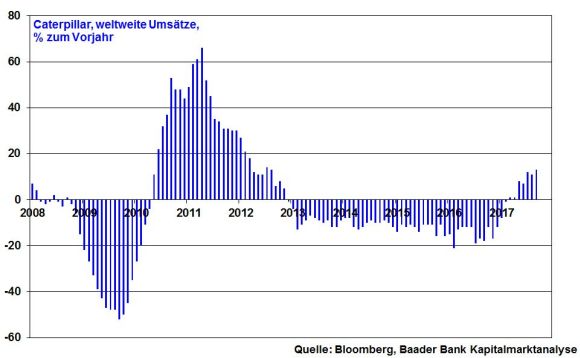

Auch die stabil ausfallenden Ausblicke im Rahmen der Berichtsaison für das III. Quartal setzen die globale Aktien-Rallye auf kräftigere fundamentale Füße. Besonders die guten Daten des US-Baumaschinenherstellers Caterpillar - eine der typischen Weltkonjunktur-Aktien - spricht für eine breitere weltwirtschaftliche Festigung mit positiven Effekten auf die Gewinnsituation der Unternehmen.

Charttechnik DAX - Dank Draghi ist die 13.000 Punkte-Marke beim DAX keine harte Nuss mehr

Charttechnisch verläuft beim DAX auf dem Weg nach oben der nächste wichtige Widerstand bei 13.176 Punkten. Im Falle von Kursrücksetzern verlaufen erste Unterstützungen zunächst bei 13.095 und 13.064 Punkten. Darunter treten die Haltelinien bei 12.990, 12.969 sowie 12.952 und anschließend bei 12.921 Punkten in den Vordergrund. Werden diese unterschritten, nimmt der Index Kurs auf die Unterstützungen bei 12.909 und 12.894.

Der Wochenausblick für die KW 44 - Die Fed macht …nichts

In China signalisieren sowohl die offiziellen als auch die vom Finanznachrichtendienst Caixin veröffentlichten Einkaufsmanagerindices für das Verarbeitende sowie den Dienstleistungssektor eine fortgesetzte Konjunkturstabilisierung. In Japan hält die Bank of Japan auf ihrer Notenbanksitzung an ihrer beispiellos lockeren Liquiditätspolitik fest.

In den USA zeigt sich die Konjunkturstimmung laut ISM Indices für das Verarbeitende Gewerbe und den Dienstleistungssektor robust. Der US-Arbeitsmarkt kann seine vormonatliche Delle beim Stellenaufbau ausbeulen. Mit Blick auf die fehlende qualitative Verbesserung des US-Arbeitsmarkts wird sich die Fed auf ihrer Halloween-Sitzung Ende Oktober/Anfang November zurückhalten.

In der Eurozone fällt das BIP für das III. Quartal 2017 zwar stabil aus. Die erneut schwachen Inflationsschätzungen für Oktober bestätigen jedoch die EZB in ihrer fortgesetzten Liquiditätspolitik.

Halvers Kolumne: Japan - Das Land der wieder aufgehenden Aktien-Sonne?

Der Hit „Big in Japan“ der Band „Alphaville“ aus den 80er-Jahren passte damals auf Japan wie die Faust aufs Auge. Japanische Aktien waren so big wie Sumo-Ringer und noch bigger als US-Titel, obwohl diese unter der Schirmherrschaft von Economic Wonderboy Ronald Reagan standen.

Als 1990 jedoch die völlig überhitzten Spekulationsblasen bei Aktien und Immobilien wie Luftblasen platzten, fiel das Land und sein Aktienmarkt in eine jahrzehntelange deflationäre Depression. Immerhin, die weltweite Liquiditätshausse trieb auch den japanischen Leitindex Nikkei 225 in den letzten Jahren dramatisch an.

Doch während viele Aktienindices der Industrieländer längst schon neue Rekordstände erreicht haben, ist der Nikkei von seinem Allzeithoch bei 38.915,87 Punkten aus dem Jahr 1989 (!) noch ungefähr 40 Prozent entfernt. Das ist sicherlich kein ausreichendes Argument, um in Japan zu investieren, zumal dem Nikkei in der Vergangenheit schon zu oft Kurshoffnungen angeheftet wurden, die sich im Nachhinein als Märchen ohne Happy End entpuppten. Was könnte den Knoten pro japanische Aktien so richtig platzen lassen?

Big in Japan wegen Bank of Japan

Kaum ein Land ist so abhängig von seiner Notenbank wie Japan. Deutlich wird dies in puncto Anleihekäufe. Mittlerweile hat die Bank of Japan den bisherigen Chef-Aufkäufer Fed eingeholt.

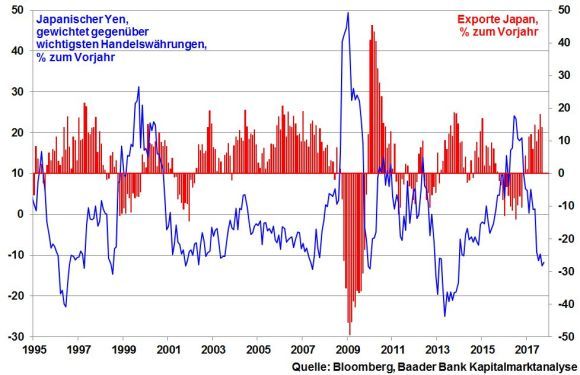

Die Bank of Japan weiß: Je mehr Anleihen sie kauft, umso mehr sinken japanische Renditen, desto weniger ist Japan als Anlageland interessant und umso schwächer ist der Yen. Denn im Währungsabwertungswettlauf um den besten Zugang zu den Fleischtöpfen der Exportmärkte schaut die japanische Notenbank keinesfalls zu, wie die Exportkonkurrenz aus Europa, USA oder auch vor der eigenen Haustür Währungs-Dumping betreibt. Eindeutig, seit Beginn der Liquiditätsoffensive der japanischen Notenbank im Jahr 2012 ist der Yen die schwächste aller großen Exportwährungen.

Und der währungsseitige Exporterfolg blieb tatsächlich auch nicht aus.

Und freut sich der Export, dann freut sich auch der exportlastige japanische Aktienmarkt.

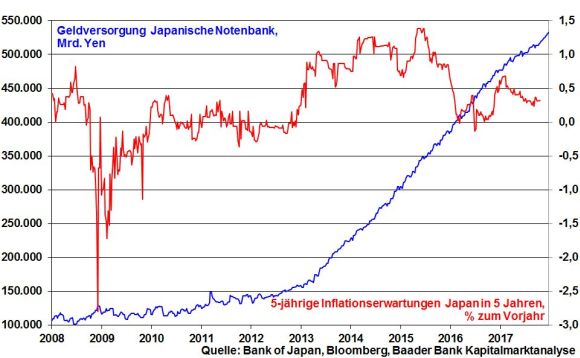

Diese notenbankseitige Mobilmachung wird nicht frühzeitig enden. Erst wenn die Inflation in Japan zwei Prozent beträgt, soll die Liquiditätsoffensive enden. Mit Blick auf die müden Inflationsprognosen ist dieses Ziel für Japan aber so schwer zu erreichen wie der Fußballweltmeister-Titel. Und selbst dann würde man nicht gleich reagieren, sondern zunächst einmal laufen lassen. Denn Japan hat die Schrecken der Deflation viele Jahre erlebt und will keine Zugabe. Damit gibt es übrigens ebenso keinen Grund, den Notenbankzins von derzeit minus 0,1 Prozent anzuheben.

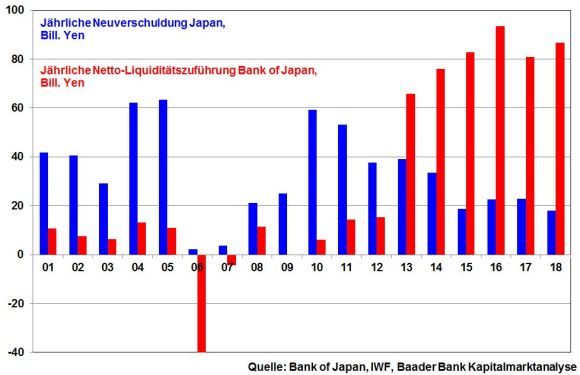

Vor diesem Hintergrund erhalten die auf Pump finanzierten staatlichen Konjunkturprogramme weiter volle Rückendeckung. Unter den großen Industrieländern hat Japan zwar mit dem Zweieinhalbfachen seiner Wirtschaftsleistung die höchste Verschuldung. Im Vergleich dazu ist Italien der Stabilitäts-Fels von Gibraltar. Unter normalen Bonitätsbedingungen würde man dem japanischen Finanzminister keinen Yen anvertrauen. Dann allerdings wäre Japan pleite.

Doch die Bank of Japan sorgt für überwältigende Ersatznachfrage. Seit 2013 kann Japan gar nicht so viele Schulden machen wie sie die Notenbank aufkauft. Nippons Staatspapiere gehen weg wie warme Semmeln oder passender ausgedrückt wie Sushi am Circle.

De facto hat die japanische Notenbank mittlerweile die Finanzierung der öffentlichen Haushalte übernommen. Immerhin kommt so die japanische Wirtschaft in den Genuss von Infrastrukturprojekten, die zu privatwirtschaftlichen Folgeinvestitionen führen und so auch den Aktienmarkt stützen.

Der unstillbare geldpolitische Hunger nach Staatspapieren hat für das völlig überschuldete Japan noch einen weiteren Vorteil. So liegen die Renditen für japanische Staatsanleihen nach wenn auch nur schwacher Inflation unter null und der japanische Staatshaushalt entschuldet sich real.

Damit haben japanische Aktien keine natürlichen Feinde im Sinne einer akzeptablen Renditekonkurrenz von Anleihen.

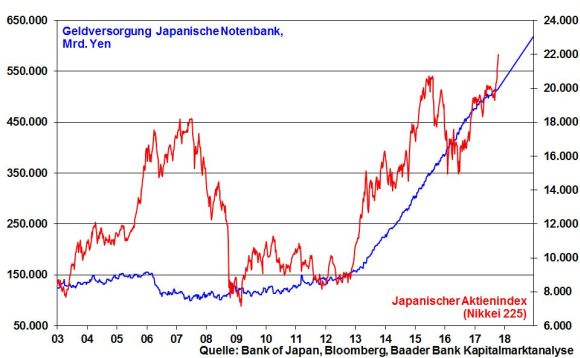

Frei nach Rock-Band „Kiss“: I (Bank of Japan) was made for lovin‘ you Nikkei

Selbst japanische Aktien sind vor Käufen der Notenbank nicht mehr „sicher“. Da es zunehmend schwieriger wird, genügend aufkaufbare Anleihen zu finden, kommt die Bank of Japan zur Sicherstellung ihrer Liquiditätsausstattung an Aktien nicht mehr vorbei. Über börsengehandelte Indexfonds ist sie mit umgerechnet geschätzt knapp 150 Milliarden Euro nach dem staatlichen Pensionsfonds und der Investmentgesellschaft Blackrock der drittgrößte Aktienanleger des Landes. Bei den börsengehandelten 3.675 Unternehmen gehört die Notenbank bei gut 800 zu den zehn größten Aktionären und bei 14 Unternehmen hält sie sogar mehr als 10 Prozent des Eigenkapitals.

Schon aufgrund dieser Aktivitäten der Geldpolitik sind japanische Aktien abgesichert. Um keine Aktienkrise mit realwirtschaftlichen Kollateralschäden zu riskieren, kann sie diese nicht wieder einfach verkaufen. Wer reingeht, kann schon aus psychologischen Gründen nicht mehr raus.

Sind japanische Aktien also reif für eine wirklich nachhaltige Hausse? Bieten sie sogar eine einmalige Chance? Immerhin läuft der Nikkei zurzeit im Trend besser als Amerikas und Europas Leitindices. Und mit dem aktuell neuen Zwischenhoch von knapp 22.000 Punkten und damit dem höchsten Stand in diesem Jahrtausend scheint der Durchbruch nach oben frei zu sein.

Die Liquiditätshausse ist in jedem Fall intakt. Die Bank of Japan ist die Mutter aller Schlachten pro Aktien. Zumindest als Depotbeimischung sind japanische (Industrie- und Export-)Aktien gut geeignet.

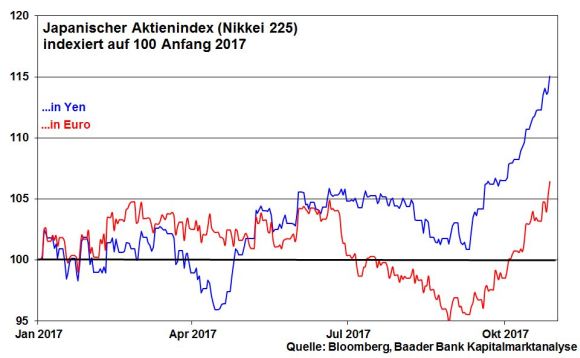

Einen Wermutstropfen gibt es jedoch: Die Yen-Abwertung gegenüber Euro knappst Euro-Anlegern Performance ab. Doch selbst damit geht für Europäer die Aktien-Sonne in Japan wieder auf.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.