Welthandel vor dem Comeback? (Teil II)

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Hinweis: Den ersten Teil dieses Artikels finden Sie hier.

Einige Reedereiaktien haben in den vergangenen Jahren an die 98% an Wert verloren. Das ist eigentlich schon ein Totalverlust. Seit ca. einem Jahr bildet sich nun so langsam ein Boden aus. Bestätigt sich das, dann sind zwar nicht gleich wieder alte Hochs zu erwarten, aber immerhin hohe zweistellige Renditen möglich.

Ist ein Comeback überhaupt realistisch?

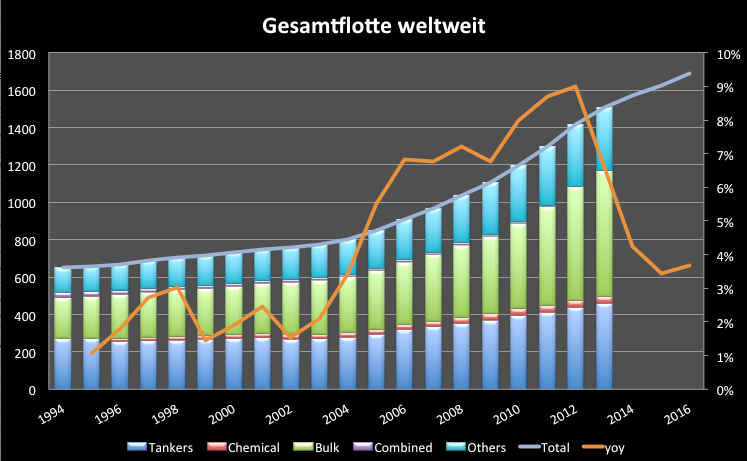

Eine nachhaltige Erholung auf dem Schiffsmarkt kann es nur geben, wenn zwei Probleme beseitigt werden können. Eines davon haben Reeder selbst in der Hand. Das ist die Überkapazität im Markt. Ab 2004 beschleunigte sich das Wachstum der weltweiten Flotte massiv. Nach der Wirtschaftsflaute von 2001 bis 2003 betrug das Wachstum der Kapazität gemessen in Mio. dwt (dead weight tons: maximales Ladegewicht der Schiffe in Tonnen) wischen 1 und 2%. Mit dem Aufschwung bis 2008 stieg die jährliche Ausweitung der Kapazität in der Spitze auf 9%. Dieses Wachstum wurde erst nach dem Einbruch 2008/09 erreicht. Grund dafür sind die langen Bauzeiten der Schiffe.

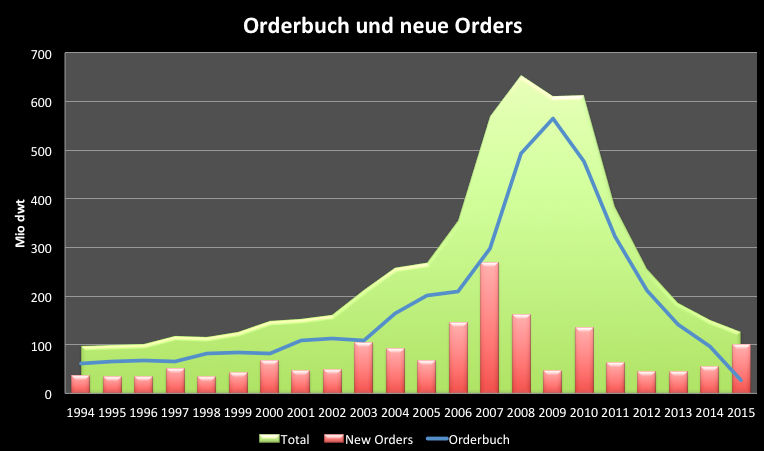

Seit 2012 fällt das Wachstum rapide. Ab 2015 sollte es auf ein Normalmaß zurückgekehrt sein. Bis dahin sind die noch offenen Orders abgearbeitet. Viel nachkommen wird dann nicht mehr. Das Orderbuch ist bis zum Jahr 2015 sehr dünn. Die Summe aus Orderbuch und neuen Orders ist 2013 bereits wieder auf das Niveau vor der Übertreibung zurückgekehrt. Bis 2015 sollte wieder ein so niedriges Niveau wie zuletzt 1997 erreicht werden. Daraus kann man getrost schließen, dass die Überkapazität bis 2015/16 abgebaut sein sollte.

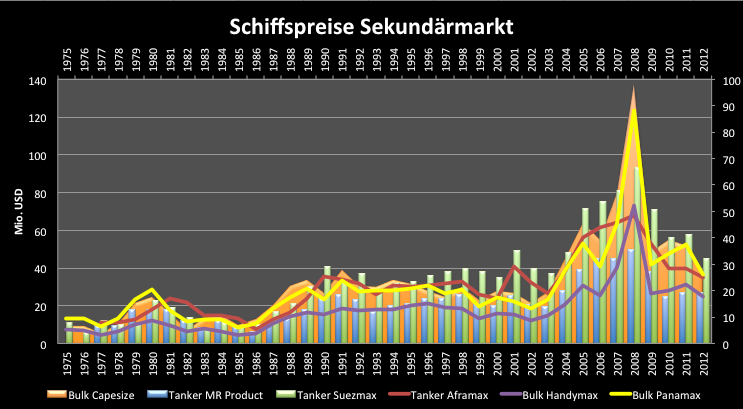

Ein weiterer Anhaltspunkt für einen nahenden Boden bieten die Preise für Schiffe auf dem Sekundärmarkt. Anhaltspunkt für die Preise sind die Verkaufspreise für gebrauchte Schiffe nach 5 Jahren Einsatz. Die Grafik zu den Preisen zeigt sehr schön die Blase, die sich bis 2008 gebildet hat. Für große Frachtschiffe (bulk capesize) mussten zum Höhepunkt der Übertreibung fast 140 Mio. USD gezahlt werden. Das ist deshalb so erwähnenswert, weil dieser Preis damit kurzzeitig über den Kosten für ein neues Schiff lag. Der Markt war also so überhitzt und es herrschte einen solche Kaufpanik, dass für ältere Schiffe zeitweise mehr gezahlt wurde als für neue. Das muss man sich wirklich einmal auf der Zunge zergehen lassen.

Unter diesen Umständen war es kein Wunder, dass Werften Kapazitäten ausbauten als gäbe es kein Morgen mehr. Der darauffolgende Einbruch war dann umso schmerzhafter. Reedereien hatten für viel zu hohe Preise Schiffe gekauft, die nicht mehr benötigt wurden. Das sorgt fast schon für garantierte Verluste. Die Übertreibung fand zudem in jedem Segment statt. Die Grafik zeigt die Preise für unterschiedliche Größenklassen. Capesize Schiffe sind die größten Schiffe, die z.B. nicht mehr durch den Panamakanal passen und daher um die Kontinente herumfahren müssen – also um die Kaps (cape) herum. Gleiches galt aber auch für die größten Schiffe, die gerade noch so durch den Panamakanal oder Suezkanal fahren konnten (Panamax und Suezmax). Es herrschte in jedem Segment regelrechte Kaufpanik.

Ende 2012 erreichten die Preise wieder das Niveau von 1991. Dieses Level bietet sich für einen Boden an. Die Preisentwicklung im vergangenen Jahr scheint das auch zu bestätigen. Der Preis für neue Capesize Schiffe erreichte im Februar 2013 mit ca. 50 Mio. USD einen Boden. Bis Dezember 2013 stieg der Preis auf über 60 Mio. In Japan gebaute Panamaxschiffe erreichten ihr Tief im Januar 2013 mit 29 Mio. USD und kosten aktuell 35 Mio. Bei Handymax Schiffen bildete sich das Tief im März 2013 bei 26,5 Mio. Bis Ende 2013 legte der Preis auf 30 Mio. zu. Als Schlusslicht kamen Panamax Schiffe, die erst im August 2013 den Boden bei 56 Mio. erreichten und bis Ende 2013 auf 67 Mio. zulegten. Ebenso bildete sich ein Tief auf dem Sekundärmarkt – sogar etwas früher als bei neuen Schiffen. Hier war der Boden zum Jahreswechsel 2012/13 in den meisten Klassen erreicht.

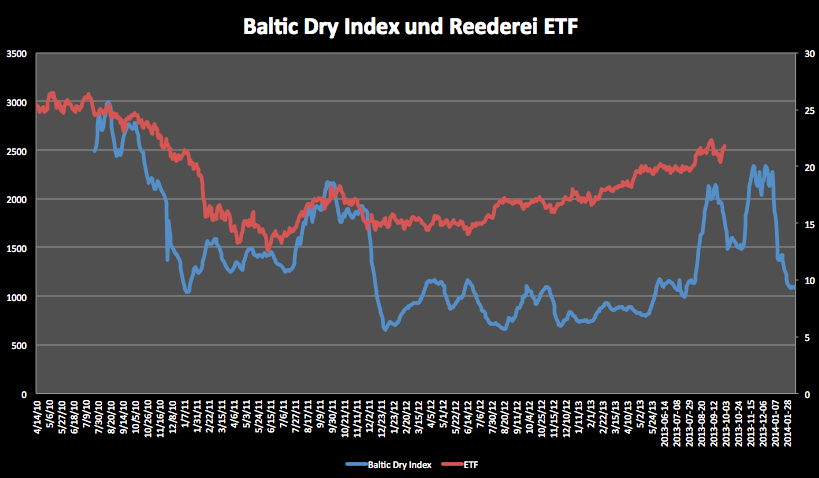

Die Bodenbildung zu diesen Zeitpunkten war natürlich kein Zufall. Die Frachtraten stabilisierten sich bis Anfang 2013 und setzten dann zu einer größeren Rallye an. Der Baltic Dry Index, der die Raten für Trockenschuttgüter misst, stieg von 660 auf über 2.000 zwischen Anfang und Ende 2013 an. Aktuell bricht der Index wieder in sich zusammen. Das ist aber nicht notwendigerweise ein Widerspruch zu einer Trendumkehr auf dem Schiffsmarkt.

Investitionsmöglichkeiten

Eine Investition macht nur Sinn, wenn nachhaltig von einem Boden in dem Markt auszugehen ist. Der erste Faktor, der das bisher verhinderte war die Überkapazität. Wie oben erläutert sollte dieser Faktor ab 2015 keine Rolle mehr spielen. Der zweite Treiber ist die Entwicklung des Welthandels. Hier können Reeder kaum Einfluss nehmen. Zuletzt waren die Daten aus China sehr widersprüchlich. Nichtsdestotrotz wächst der Welthandel in solidem Tempo im Durschnitt des letzten Jahrzehnts mit ca. 5% pro Jahr. Solange dieser Wert über der Kapazitätsausweitung liegt, ist das beruhigend.

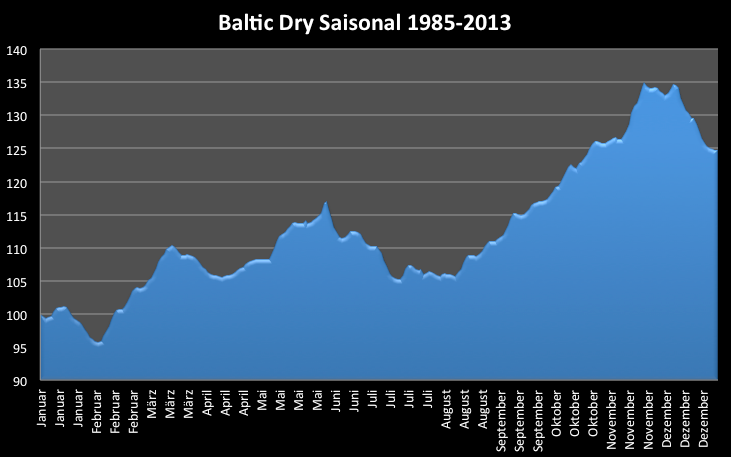

Der Einbruch des Baltic Dry Index (BDI) zum Jahreswechsel macht dennoch viele Anleger nervös. Der Rückgang betrug immerhin 50%. Das ist eine Größenordnung, die Aufmerksamkeit verdient. Allerdings: Saisonal ist das nicht ungewöhnlich. Von 1985 bis 2013 betrug der durchschnittliche Rückgang zum Jahreswechsel 30% - wohl gemerkt durchschnittlich. Diesen besonders starken Einbrüchen folgte immer eine dynamische Erholung. Von 2003 auf 2004 brach der Index von 5.600 auf 2.500 ein, um am Jahresende bei 6.000 zu stehen. Ein Jahr später ging es sogar 60% nach unten. Darauf folgte die Rallye in die Übertreibung. Halbierungen zum Jahreswechsel und darauffolgende Verdopplungen sind beim BDI nicht unüblich.

Nach dem Rückgang zu Jahreswechsel beträgt die durchschnittliche Jahresperformance von Tief zu Hoch gut 40%. In Jahren mit besonders starken Einbrüchen war fast immer eine Verdopplung zu erwarten. Besonders positiv an der Entwicklung ist, dass der BDI bereits wieder so tief gefallen ist, dass er schon nicht mehr weit vom absoluten Tief nach Platzen der Blase entfernt ist. Sehr viel lauter können die Kanonen derzeit nicht donnern.

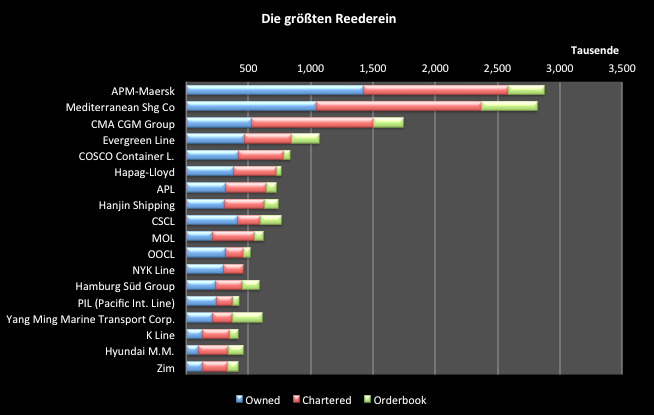

Als Anleger kann man von diesen extremen Bewegungen und der Aussicht auf einen langfristigen Boden über Investitionen in Reedereien profitieren. Reedereien gibt es wie Sand am Meer. In der nächsten Grafik sind lediglich die größten abgebildet. Die Größe bestimmt sich nach der Transportkapazität. Hier wird die Kapazität in TEU (Twenty Foot Equivalent: ist die Größe eines Standardcontainers) angezeigt. APM Maersk hält seit vielen Jahren den Spitzenplatz. Vorteil eines so großen Unternehmens ist eine gewisse Diversifikation. Das haben aber schon viele Investoren vorher erkannt. Die Aktie steht nur mehr 15% unter ihrem Hoch aus 2007. Ein Schnäppchen ist das nicht.

Man muss sich mit den einzelnen Unternehmen genauer auseinandersetzen, um zu einer guten Entscheidung zu kommen. Z.B. Evergreen steht noch 60% unter den alten Hochs. Dafür gibt es bestimmt auch einen Grund... Wer sich nicht mit so vielen einzelnen Unternehmen auseinandersetzen möchte, kann auch auf einen Sektor ETF zurückgreifen. Zur Auswahl gibt es hier nicht viele. Es findet sich eigentlich nur ein sinnvoller ETF: der Guggenheim Shipping ETF (zu finden auch unter Claymore/Delta Global Shipping ETF). Seit dem Tief 2011 konnte der ETF 50% zulegen.

Blind kaufen sollte man den ETF nicht. Auch hier gibt es eine Saisonalität. Der ETF ist natürlich von der Entwicklung der Frachtraten bestimmt. Dafür, dass der BDI gerade erst fast 50% verloren hat, hält sich der ETF noch überraschend gut. Das liegt vor allem daran, dass die Reaktion auf die Volatilität bei den Raten erst zeitverzögert bei den Unternehmen und deren Aktien ankommt. Im Durchschnitt muss man mit 3 Monaten Verzögerung rechnen. Entsprechend sollte mit dem Kauf des ETF abgewartet werden, bis der aktuelle Einbruch bei den Raten verdaut ist. Das wird noch einige Wochen in Anspruch nehmen und sollte den ETF mindestens zurück in den Bereich von 18 USD drücken (von aktuell etwas über 20 USD).

Im Vergleich zum Sektor ETF ist ein Einzelinvestment natürlich potentiell attraktiver, aber auch risikoreicher. Die Besprechung von Einzelwerten würde den Umfang des Artikels deutlich sprengen. Ich werde den Sektor aber auf meinem Desktop weiter beobachten und immer wieder Unternehmen mit ihren Chancen, Risiken und fundamentalen Profilen auf meinem Desktop veröffentlichen (http://go.guidants.com/#c/clemens_schmale). Dort können Sie mir durch das Klicken des Symbols „Clemens Schmale folgen“ am Ende der Kommentarsektion folgen. So verpassen Sie keine Aktie mehr.

Beste Grüße

Clemens Schmale

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Transport Marine Trading Idee

STNG long; charttechnisch an der Unterstützung

stp buy 9,52

sl ca 8,5 (konservativ) ; 9 ca (aggressiv)

Ich habe alle Transport/Marine Unternehmen durch meinen Screener laufen lassen - Fakt ist gestiegen sind sie alle. Manche mehr, manche weniger. Richtig aussichtsreich scheint mir Cosco group, da diese den halben Hafen von Piräeus gepachtet hat und dort ein Logistikzentrum baut. Leider sind nur die Tochterunternehmen an der Börse notiert und in DE nicht wirklich liquide. Das spricht eigentlich gegen ein Investment. Ich glaube aber, dass diese Themen zukünftig mehr Interesse wecken werden, was dann auch zu mehr Liquidität führen könnte.

Des Weiteren ist mir D'Amico aufgefallen, technologisch fast an der Spitze. Das Unternehmen hat bedingt durch die Investitionen Schulden aber das Betriebsergebnis soll sich vom 2014 auf 2015 vervierfachen. Die Dividende verdreifachen. Das heutige KGV liegt bei ca. 52 %, soll nächstes Jahr nur etwas über 10% liegen. Das Investment ist zwar riskant aber auch sehr aussichtsreich.

Investitionen im letzten Jahr :

4 Eco Tanker (etwa 120 Millionen usd) bestellt. Die s.g. Eco Vessels-gebaut bei Hyundai Mipo, verbrauchen deutlich weniger Sprit, das wird sich mittelfristig auszahlen, da der Gewinn steigt.

11 Dry-Bulk Schiffe (etwa 600 Millionen usd) gebaut ich China

Fazit: Kurse 1,5-2 eur können im Zeitraum 1-2 Jahre erreicht werden (aktuell 0,66).