Welcher Zins soll´s denn sein?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Fed: Formal unabhängig

Die US-Notenbank ist seit Gründung vor über 100 Jahren unabhängig – zumindest auf dem Papier. Die Fed hat immer wieder zugunsten des Staates in den Markt eingegriffen. Im Ersten und Zweiten Weltkrieg hat sie Anleihen einfach vom Markt abgesogen, um die Kriegsfinanzierung zu gewährleisten.

Über die praktische Unabhängigkeit kann man streiten. Auf dem Papier besteht sie jedenfalls. Davon wollen einige Politiker nichts wissen. Sie halten es für falsch und kontraproduktiv. Die Unabhängigkeit soll abgeschafft werden.

Mit einem solchen Schritt will man die Notenbank nicht zum Spielball der Regierung machen. Das ist nicht Ziel der Übung. Man will aber die Freiheit einschränken. Einigen Politikern, insbesondere Republikanern, ist die Geldpolitik der letzten Jahre äußerst suspekt. Sie haben den Eindruck gewonnen, dass die Fed macht, was sie will und durch ihre geldpolitische, uneingeschränkte Kompetenz zu viel Macht hat.

Zentralbanken sind kaum Rechenschaft schuldig

Notenbanken weltweit haben durch ihr geldpolitisches Arsenal eine ungeheure Macht. Daran besteht kein Zweifel. Woran man zweifeln kann, sind die Motive. Es fehlt bis zu einem gewissen Grad an Vertrauen, dass die Mittel immer korrekt eingesetzt werden. Da die Notenbanken kaum jemandem Rechenschaft schuldig sind, ist so viel Freiheit und Macht bedenklich.

Die Unabhängigkeit muss fallen, wenn man die Macht der Notenbanken begrenzen will. Die Politik kann und darf diese Macht nicht übernehmen. Das hat historisch noch nie funktioniert. Früher oder später ist die Verlockung für die Regierung zu groß, einfach Wählerstimmen über die Notenpresse zu kaufen.

Als Lösungsvorschlag sehen die Republikaner eine Notenbank, die sich an Regeln halten muss. Sie darf dann die Zinsen nicht einfach mehr nach Belieben festsetzen, sondern hat den Auftrag, einen bestimmten Zins im Markt umzusetzen.

Regelgebundenes Vorgehen als Lösung?

Letztlich müsste die Notenbank einer Formel folgen. Sagt die Formel, dass der Zins bei 2 % liegen sollte, muss die Notenbank zusehen wie sie diesen Zinssatz erreicht. Dabei geht es vermutlich mehr als einfach nur den Zinssatz. Nur, weil die Notenbank einen Zins festlegt, muss das noch lange nicht heißen, dass sich Marktteilnehmer auch daran halten. Langweilig wird der Notenbank in einem solchen Szenario wohl nicht.

So löblich die Intention ist, so schwierig ist doch die praktische Umsetzung. Welcher Zins ist schon der richtige?

Wenn die Bestimmung des optimalen Zinssatzes so einfach wäre, hätte man die Idee vermutlich schon längst umgesetzt. Trotzdem gibt es Vorteile. Die Notenbank tut sich äußerst schwer mit der Normalisierung der Zinsen. Unter einer regelbasierten Fed könnte sie sich nicht so zieren und hätte keine Wahl, als zu handeln, möglicherweise sehr viel schneller als derzeit.

Favorit Taylor-Regel ?

Es gibt einige Regeln, die sich für die Festlegung der Zinsen eignen. Dazu gehört die Taylor Regel, die sich an Inflation und Wachstum orientiert. Sie soll den Zinssatz finden, der das gewünschte Inflationsziel erreichbar macht und gleichzeitig das potentielle Wachstum voll ausschöpft. Das ist der Kern des aktuellen Fed-Mandats.

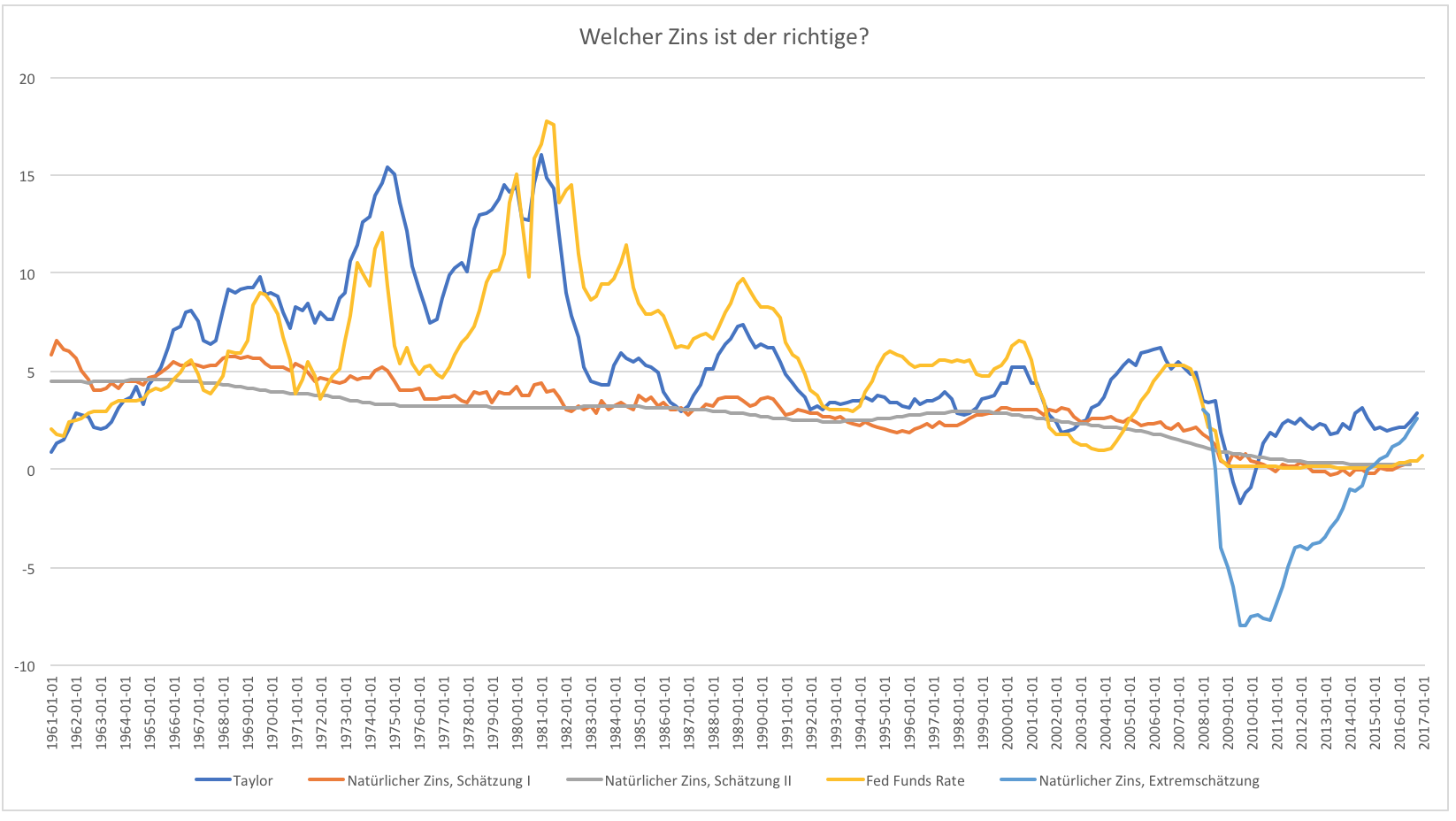

Wie man anhand des Vergleichs der Fed Funds Rate und dem Taylor Zinssatz sieht (Grafik), liegen die beiden Raten recht nah beieinander. Welchen Vorteil die Taylor Regel da noch bietet, ist schleierhaft. Man darf zudem bezweifeln, dass die Wirtschaft heute tatsächlich dort wäre, wo sie ist, wenn der Zins bereits Ende 2010 wieder bei knapp 2 % gelegen hätte.

Ganz nebenbei hätte sich die Fed wohl auch schwergetan, die Zinsen im Jahr 2009 auf -1,8 % zu senken. Rein hypothetisch soll der Taylor Zins zwar das optimale Niveau abbilden, doch die teils enorme Geschwindigkeit der Veränderung und auch das Niveau selbst, sind fragwürdig. Man kann sich fast nicht vorstellen, dass die Wirtschaft da nicht von einem Zinsschock zum nächsten eilt.

Es gibt zudem auch noch andere Ansätze. Dazu zählt der neutrale Zinssatz, der weder expansiv noch straffend wirkt. Auch dieser ist in der Grafik abgebildet und kommt zu vollkommen anderen Schlussfolgerungen als Taylor bzw. die Fed in ihrer bisherigen Historie.

Problematisch ist auch, dass die Bandbreite an „idealen“ Zinssätzen aller Modelle sehr hoch ist. Sie sind auf bestimmten Annahmen begründet, die nicht objektiv feststellbar sind. Die Taylor Regel hat eine Komponente, die den neutralen Zinssatz widerspiegelt. Da niemand den neutralen Zinssatz kennt und dieser geschätzt werden muss, ist das Ergebnis der Regel fragwürdig.

Kurz gesagt: die Idee einer regelbasierten Notenbank ist gut. Umsetzen lässt es sich halt nicht, weil es nicht den einen richtigen Zinssatz gibt. In der Theorie gibt es diesen zwar, doch gefunden hat man ihn noch nicht.

Clemens Schmale

Sie interessieren sich für Makrothemen und Trading in exotischen Basiswerten? Dann folgen Sie mir unbedingt auf Guidants!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 50 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte 3 Monate stock3 Plus oder stock3 Tech gratis on top!

Der Beste von Zerohedge bisher ;D

"Another claim we don’t agree with is that Bitcoin is as free of counter-party risk as gold. What we have seen with Ethereum, another nascent cryptocurrency, is that these virtual currencies ultimately have a master key. With Ethereum, that key is controlled by a council that decides its future inflation rate; with Bitcoin, that key is controlled by Gavin Andresen, an engineer based in Massachusetts. There’s no guarantee that they won’t change the source code for the Bitcoin blockchain in the future, and when you “own” a Bitcoin you simply refer to the blockchain - a distributed ledger that tells you what and how much you own. In this regard, we don’t agree that Bitcoin does not have custodial or counter-party risk; the blockchain itself is the fat tail"

http://www.zerohedge.com/news/2017-03-02/bitcoin-r...

.

Ihr Pussies... mal etwas Abkühlung tut dem Kurs ganz gut. .

.

;)

30% plus auf Monatsbasis

Einige sichern ihr invest ab

Aufs Jahr 200% plus

Allles normal

Achso in Euro

.

Dann wird der Dollar versenkt.... um Trumpfs Programm zu bezahlen und die Schulden der USA zu begleichen

Viele marktteilnehmer realisieren das noch gar nicht, ich sag nur drei bitcoiner im Stab von trump

es gibt nur einen guten zinssatz von zentralbanken und der ist null %.

es ist an der zeit für die gesellschaften, sich von dem gedanken des zinses zu entfernen und mehr auf investitionen und gewinne auszurichten.

das digitale, auf vertrauen basierende kapital von heute ist auf investitionen und nicht auf zinsen ausgerichtet.

bei digitalem, auf vertrauen basierenden währungen ist niemand mehr auf den verzicht seines kapitals angewiesen um erträge zu erwirtschaften sondern kann auf dem unbegrenzen investitionsmarkt seine möglichkeiten finden.

diese möglichkeiten sind zwar mit risiken behaftet, aber dieses risiko ist jedem kapitalhalter zumutbarer als einen zins von anderen personen zu verlangen.

Wer die Wirtschaft über Zins und Geldmenge von einer Zentrale steuern will, wie es Zentralbanken tun, betreibt Planwirtschaft. Dafür gibt es den Begriff Sozialismus. Das der eine Gesellschaft in die Armut führt, wurde oft genug bewiesen und z.Z. zeigt sich dies in Venezuela und Kuba.

Der Geldsozialimus den die FED in den letzten Hundert Jahren betrieben hat, ist die Hauptursache dafür, dass in den USA rund 45 Millionen Menschen auf staatliche Essensmarken angewiesen sind und im Gegenzug der Reichtum von Reichen ins unermessliche gestiegen ist.

Welcher Zins ist schon der richtige?

Der Zins, der sich aufgrund von Angebot und Nachfrage nach Geld auf dem Markt ergibt. Dazu braucht man keine Zentralbank. Die führt mit ihrer Geldpolitik lediglich zu Boom-Bust-Zyklen, in denen Kapital und Ressourcen zunächst fehlgeleitet und schlussendlich zerstört werden.

Ron Paul hat völlig recht, wenn er fordert: "End the Fed"