Was muss geschehen, damit die Geldpolitik den Markt wieder stützt?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die US-Notenbank hat zwar ein Inflationsziel, doch dahinter steht etwas anderes. Preisveränderungen sind Symptome für Ungleichgewichte bei Angebot und Nachfrage und für eine überhitzte Wirtschaft. Wird das Wachstum gebremst, wie es jetzt versucht wird, sollte auch die Inflation wieder den Weg zum Inflationsziel finden. Inflation ist zwar das Ziel, doch der Hebel, um dieses Ziel zu erreichen, ist eine Veränderung der Wachstumsrate der Wirtschaft. Der Fed schwebt die optimale Lösung des Inflationsproblems vor. Sie will das Wachstum exakt so weit bremsen, dass die Ungleichgewichte ausgeglichen werden. Geldpolitik ist jedoch keine exakte Wissenschaft. Zudem ist nicht klar, dass es überhaupt möglich ist, Wachstum und eine Rückkehr zum Ziel zu vereinbaren. Es könnte sich herausstellen, dass die Wirtschaft schrumpfen muss, um das Ziel zu erreichen. Die Notenbank hat nicht nur ein Inflationsziel, sondern auch ein Beschäftigungsziel. Ist die Inflation hoch, wird dieses Ziel in den Fokus gerückt. Steigt die Arbeitslosigkeit, verschiebt sich der Fokus dorthin. Derzeit ist klar, wo der Fokus liegt und eine weiche Landung der Wirtschaft wird mit jedem Tag unwahrscheinlicher.

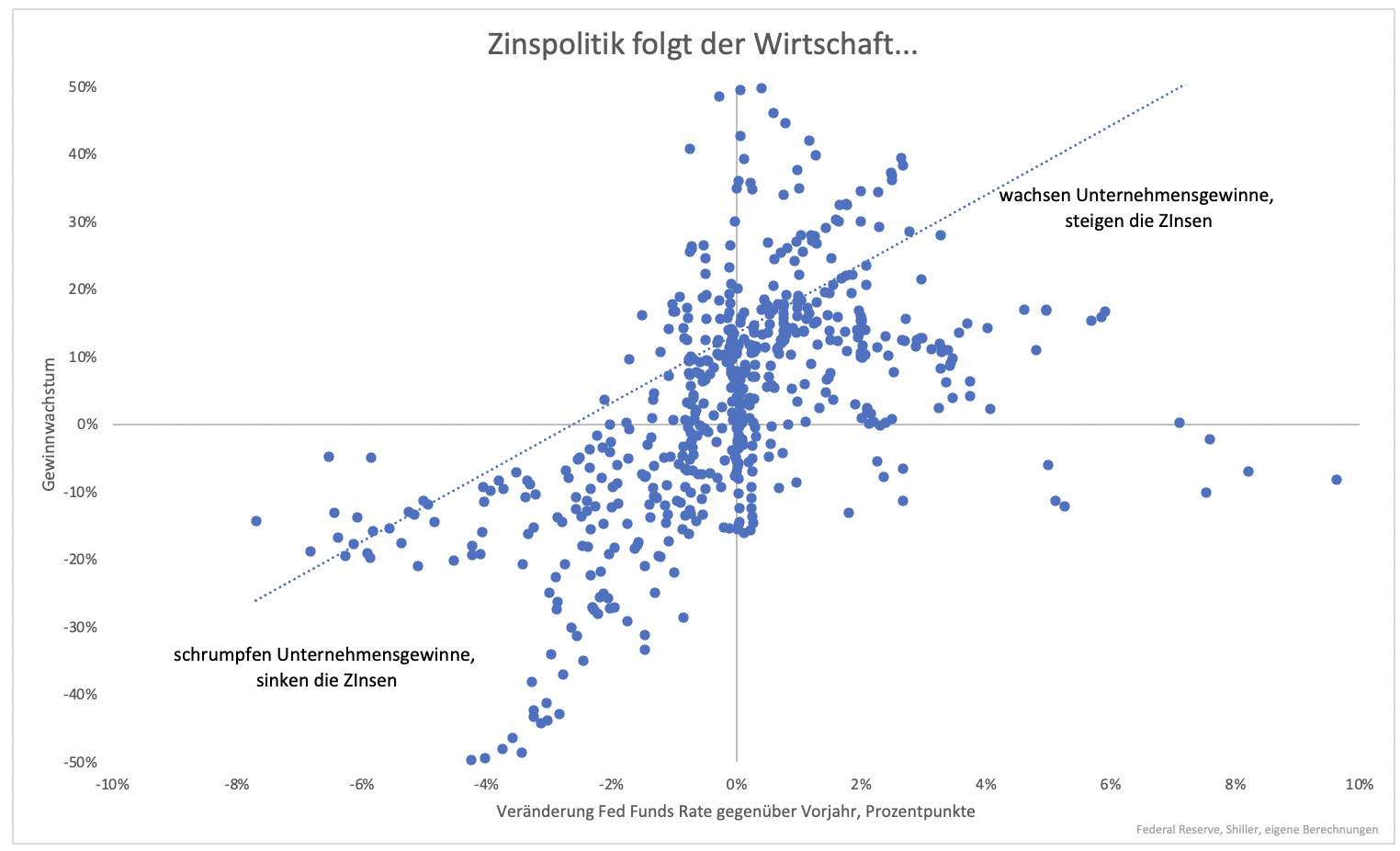

Das klingt zwar negativ, ist aber zumindest mittelfristig keine Hiobsbotschaft. Schrumpft die Wirtschaft erst, verschiebt sich der Fokus schnell. Befindet sich die Wirtschaft erst in der Rezession, sinkt nicht nur die Wirtschaftsleistung. Auch Unternehmensgewinne gehen zurück. Es lässt sich daher eine Korrelation bei der Zinspolitik und dem Gewinnwachstum erkennen (Grafik 1).

Die Korrelation überrascht nicht. Eine wirtschaftliche und eine Gewinnrezession gehen für gewöhnlich Hand in Hand. Eine Gewinnrezession ist absehbar und es ist genau das, was es für eine Trendwende in der Zinspolitik braucht.

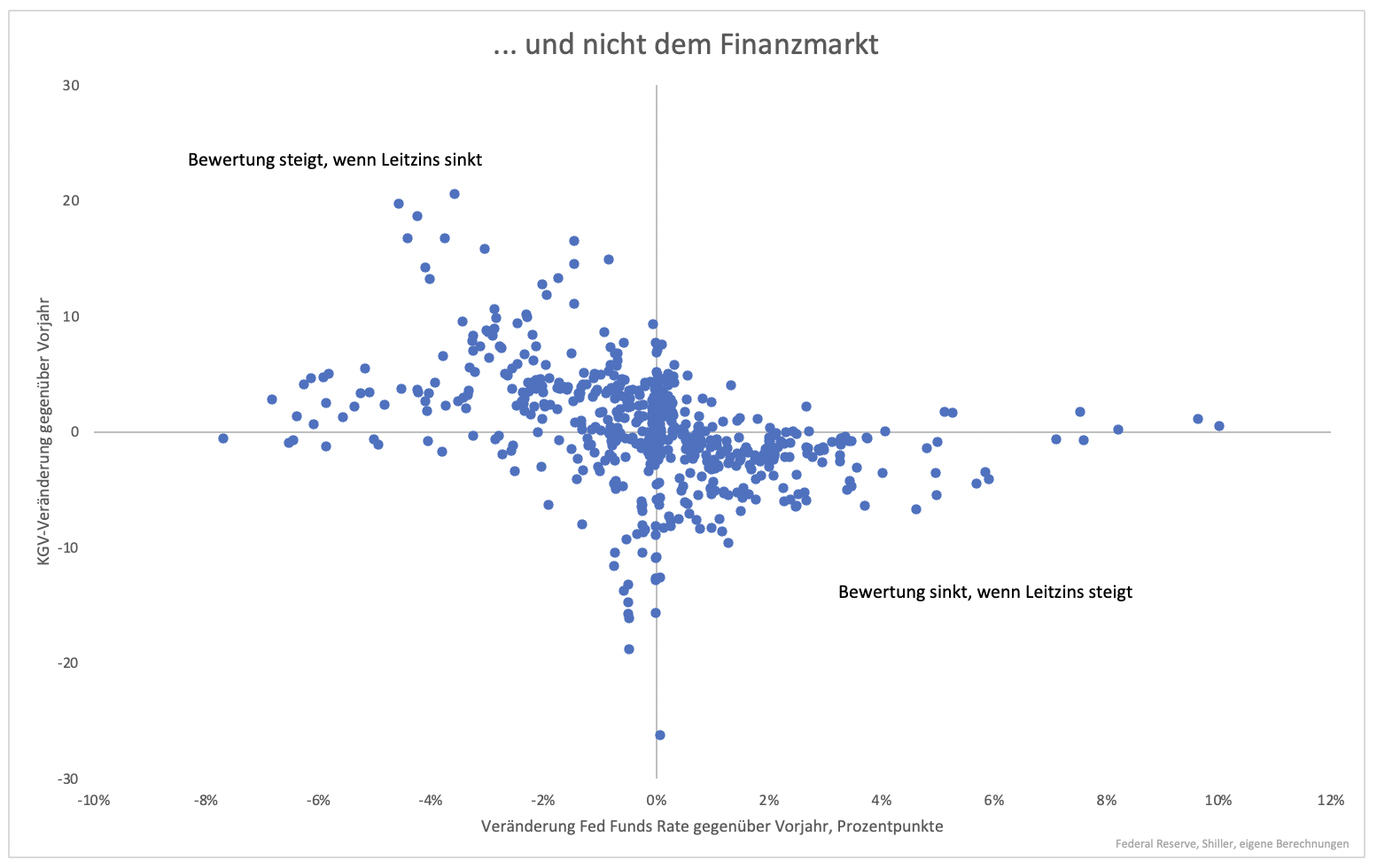

Die Notenbank hat eines nicht zum Ziel, und das ist das Verhindern von Übertreibungen am Aktienmarkt. Die Korrelation ist hier eine andere. Sinken die Zinsen erst, kann die Bewertung (gemessen am KGV) steigen. Sie fällt, wenn die Zinsen steigen. Grundsätzlich müsste die Fed die Zinsen anheben, wenn das KGV gestiegen ist, um Übertreibungen zu verhindern. Das ist nicht zu beobachten (Grafik 2).

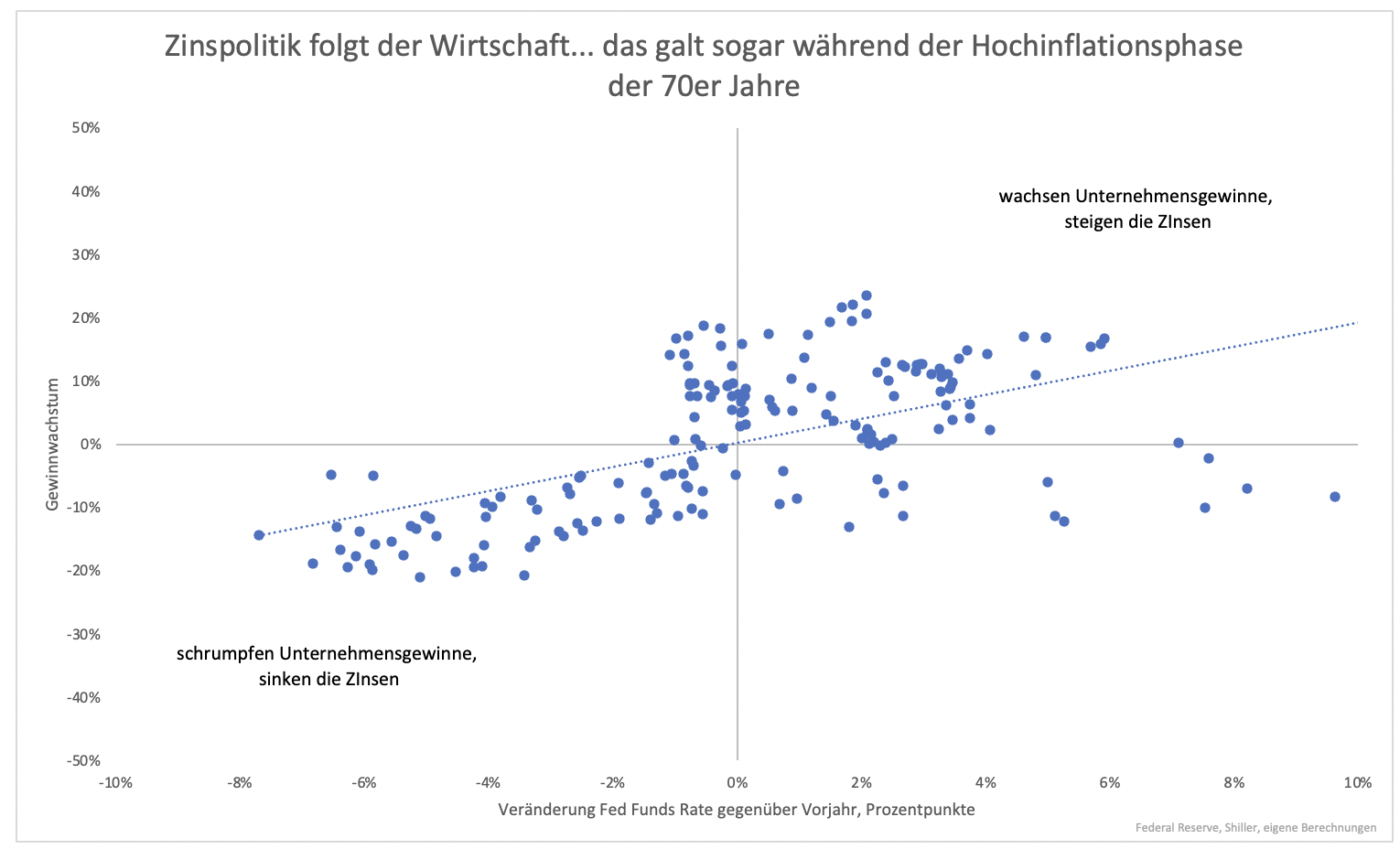

Die heutige Ausgangslage ist eine besondere. Man kann sich fragen, ob die Geldpolitik wirklich gelockert wird, wenn die Wirtschaft schrumpft. Betrachtet man nur die Daten von 1970 bis 1982, ergibt sich ein Bild wie in Grafik 3. Die Korrelation zwischen Zinsveränderungen und Unternehmensgewinnen ist nach wie vor gegeben, aber etwas weniger stark ausgeprägt. Die geldpolitische Trendwende wird später gestartet als sonst üblich.

Das ist eine schlechte Nachricht. Anleger preisen Zinssenkungen bereits im Frühjahr 2023 ein. Das ist angesichts der Historie der 70er Jahre zu früh. Sofern sich die Wirtschaft nicht auf eine schwere Rezession zubewegt, droht eine negative Zinsüberraschung.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.