Was können Anleger aus 100 Jahren Bankgeschichte lernen?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Mitarbeiter der New Yorker Notenbank haben die US-Bankgeschichte seit 1865 untersucht. Wer weiß, was in der Vergangenheit schiefgegangen ist, kann die Fehler in Zukunft besser vermeiden. Ob eine Bank vor dem Bankrott steht, lässt sich anhand von drei einfachen Kriterien festhalten. Diese Kriterien sind auch für andere Unternehmen relevant.

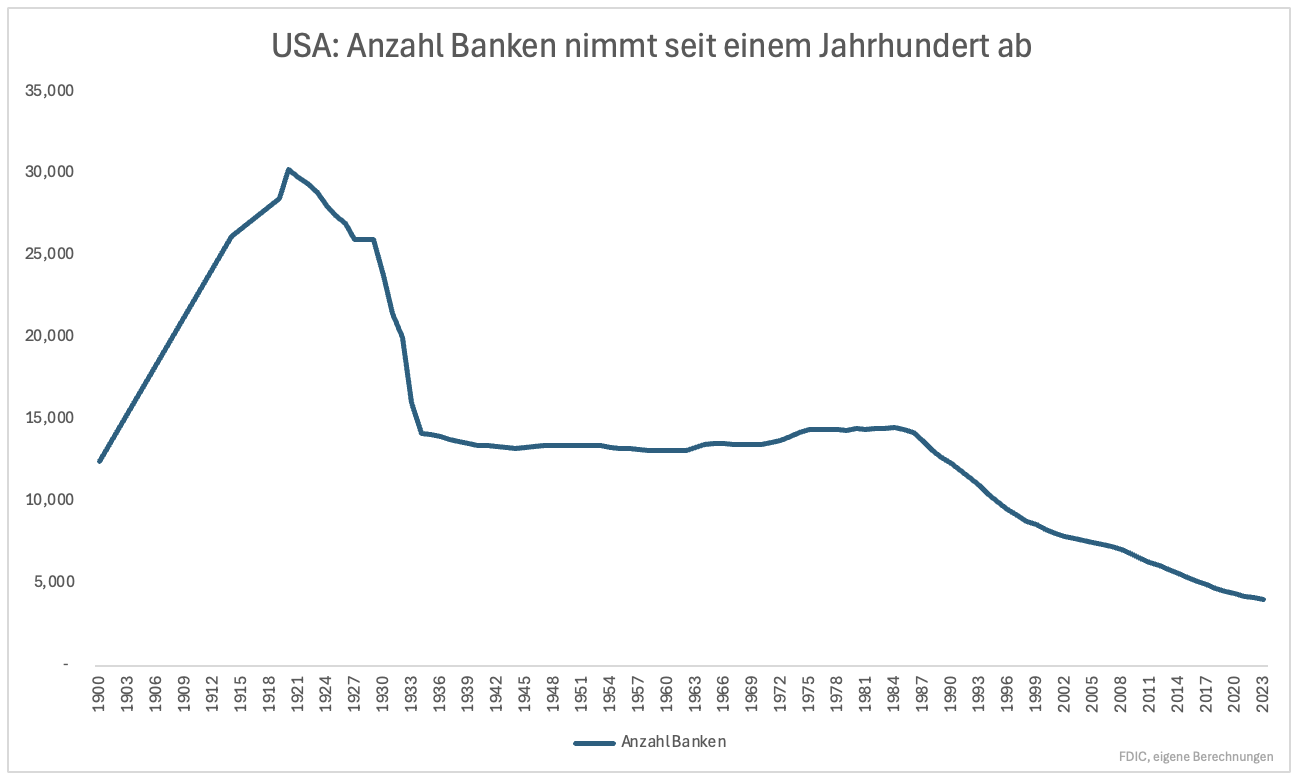

Um zu ihren Schlussfolgerungen zu kommen, wurden 37.000 Banken und ihre Bilanzkennzahlen untersucht. 5.000 der untersuchten Banken gingen bankrott. Banken verschwinden nicht nur durch Bankrott. Das lässt die Zahl der Banken in den USA vermuten. Von 1900 bis zu Beginn der Goldenen Zwanziger verdreifachte sich die Zahl der Banken annähernd (Grafik 1).

Bereits vor der Großen Depression ging die Zahl der Banken zurück. Ein Unternehmen gibt man nur auf, wenn man muss. Zu viele Banken und Wettbewerb waren eine schwierige Grundlage für die folgende Wirtschaftsdepression. Während der Depression scheiterten ungefähr 9.000 Banken.

Die nächste große Bankrottwelle fand in den 1980er- bis Mitte der 1990er-Jahre statt. Bekannt ist die Krise als Savings and Loan Crisis. Zinsen, die Sparkassen auf Einlagen zahlen durften, waren reguliert und niedriger als die Zinsen, die Kunden andernorts erhalten konnten. Dadurch flossen Einlagen ab. Einlagen sind eine wichtige Finanzierungsquelle für Banken.

Ein zweites Problem waren hohe Zinsen. Banken mussten hohe Zinsen für ihre Refinanzierung zahlen. Gleichzeitig war die Bilanz mit langfristigen Immobilienkrediten mit niedrigeren Zinsen belastet. Die Zinsmarge war negativ. Über viele Jahre gingen so immer mehr Sparkassen bankrott.

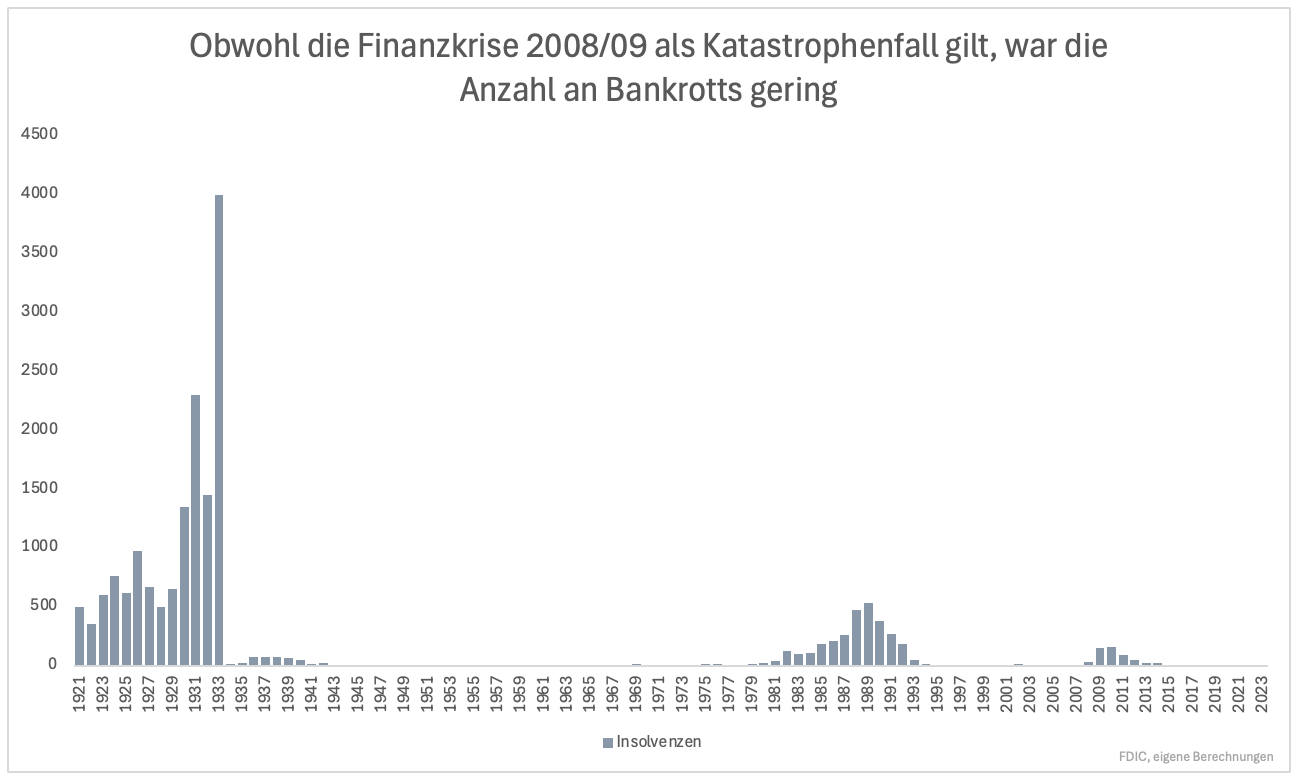

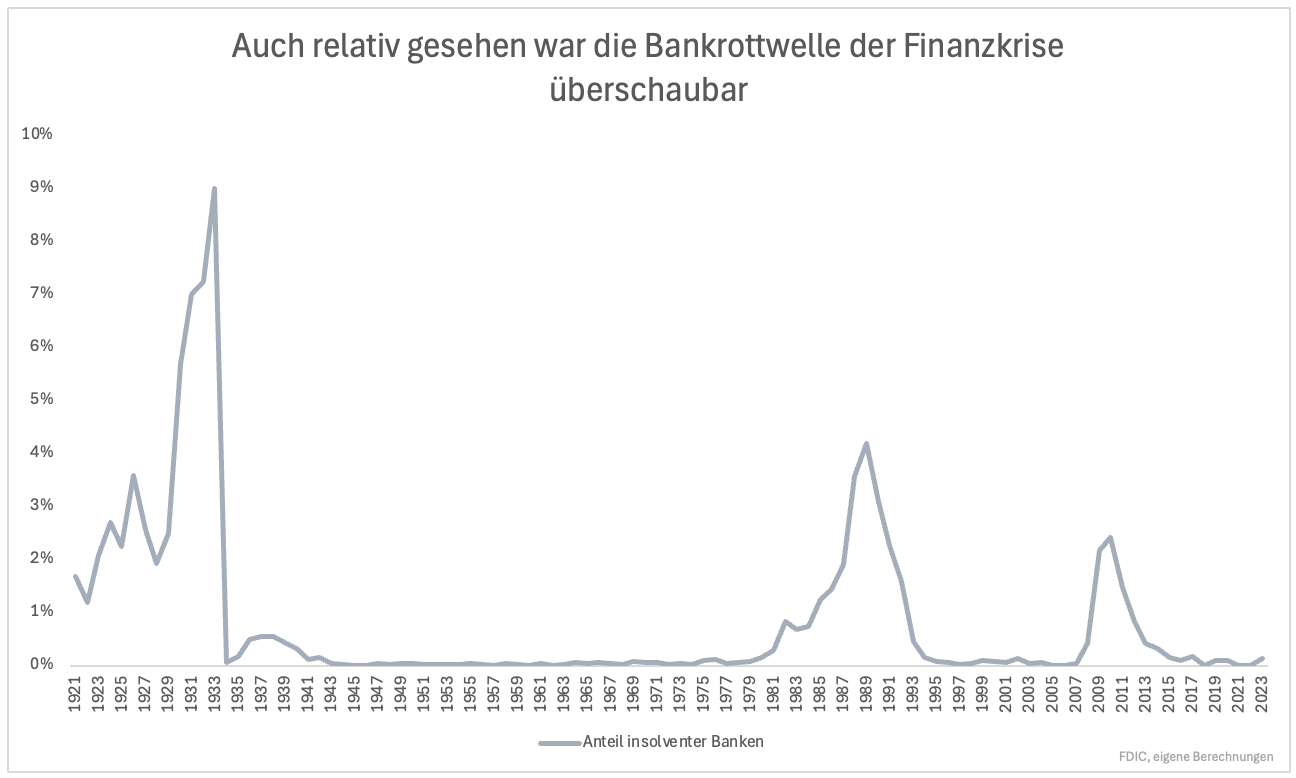

Die Finanzkrise wirkt im Vergleich zu den zwei großen Krisen des 20. Jahrhunderts dagegen bescheiden. Die Anzahl an Insolvenzen war sowohl in absoluten als auch in relativen Zahlen relativ klein (Grafik 2,3).

Die Notenbank hatte aus Fehlern gelernt. Im Fall der Finanzkrise mussten Bank Runs mitten in der Panik gebrochen werden. Unbegrenzte Liquidität und hunderte Milliarden für eine Rekapitalisierung aus staatlicher Hand sorgten dafür, dass die Welle gebrochen werden konnte. Das sagt noch nichts darüber aus, weshalb Banken überhaupt in Schwierigkeiten geraten.

Fast allen Insolvenzen ist ein Muster gemein. Banken wuchsen über mehrere Jahre schnell. Das Wachstum flachte zwischen dem dritten und zweiten Jahr vor der Insolvenz ab. Schnelles Wachstum kommt auf Kosten der Kreditqualität und Profitabilität.

Mit hohem Wachstum in Boomzeiten wie im Immobilienboom der USA bis 2007 steigt zunächst das Eigenkapital leicht an. Dreht der Zyklus, wird ab dem dritten oder zweiten Jahr vor der Insolvenz vermehrt Kapital durch Verluste vernichtet.

Banken verloren Eigenkapital, hatten aber aufgrund des hohen Wachstums eine große Bilanzsumme. Banken müssen sich zudem refinanzieren. Schwächt sich ein Boom ab, wird das schwieriger, sodass sich Banken in den drei Jahren vor der Insolvenz mehr und mehr um alternative Quellen bemühen. So versuchten sich etwa isländische Banken zu retten, in dem sie in Europa mit Festgeld mit 7 bis 8 % Zinsen warben.

Schnelles Wachstum, Verluste und alternative Finanzierung sind die drei Kriterien, die jeden Anleger wachrütteln sollten. Das gilt nicht nur für Banken. Es gibt immer wieder Boomsektoren, die an der Börse durchstarten. Anleger verzeihen Verluste wegen des hohen Wachstums und bemerken dabei nicht, dass die Bilanzen hoffnungslos schwach sind und sich Unternehmen über Kredite, Fusionen oder sonstigen Tricks über Wasser halten. Ob Cannabis, 3D-Druck, Wasserstoffaktien, erneuerbare Energien, Elektroautos oder viele Blockchainunternehmen, 90 % sind bankrott. Die Symptome waren die gleichen wie bei Banken.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 50 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.