Warum die Kurse immer weiter steigen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- DAX - WKN: 846900 - ISIN: DE0008469008 - Kurs: 15.560,82 Pkt (XETRA)

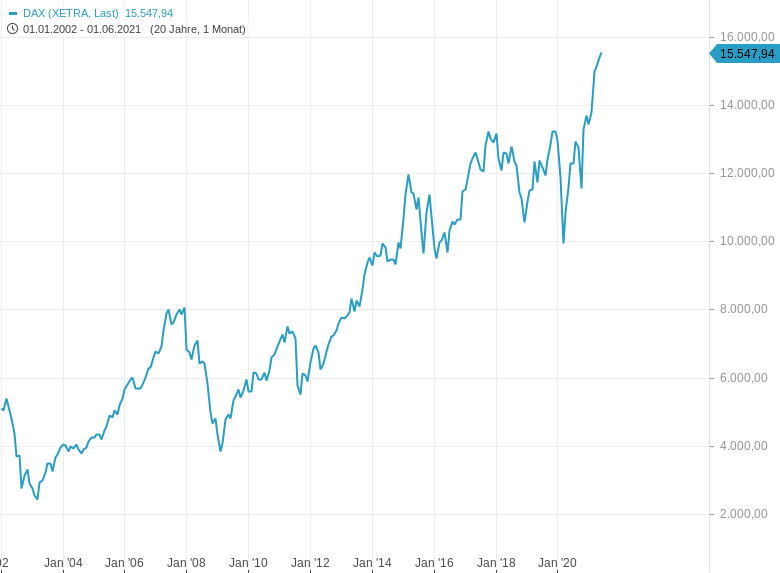

Alles wird immer teurer: Während die Verbraucherpreise erst jetzt so richtig in Fahrt kommen, steigen bei Vermögenswerten wie Aktien und Immobilien die Notierungen schon seit Jahren einfach immer weiter. An Bedenkenträgern und Crashpropheten hat es dabei nie gemangelt. Immer wieder warnen auch berühmte Anleger, zuletzt etwa Michael Burry und Jeremy Grantham, vor zu hohen Bewertungen und einem bevorstehenden Crash an den Aktienmärkten.

Auf dem deutschen Immobilienmarkt hört man ganz Ähnliches: Schon seit Jahren warnen Experten davor, dass sich immer weniger Menschen überhaupt eine Immobilie leisten können und die Kaufpreise stärker gestiegen sind als die Mieten. Die sogenannte Mietrendite (jährliche Miete geteilt durch Immobilienpreis) ist inzwischen an vielen Orten so niedrig, dass sich ein Kauf immer weniger lohnt.

Doch den Markt scheinen diese Warnungen nicht sonderlich zu interessieren. Aktienkurse steigen scheinbar ins Unendliche. Immobilienpreise legen immer weiter zu, obwohl sich inzwischen der größte Teil der Bevölkerung den Traum vom Eigenheim niemals wird leisten können.

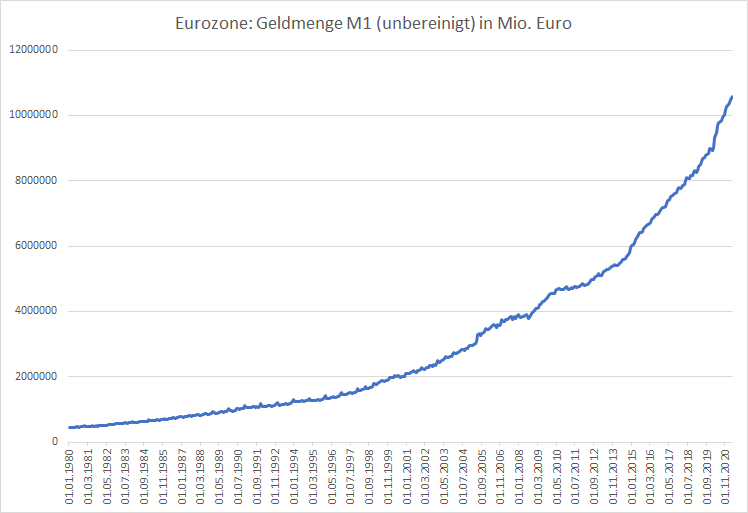

Der starke Anstieg der Preise und Bewertungen mag irrational erscheinen, aber es in Wahrheit nur eine Folge davon, dass auch die Geldmenge geradezu explodiert ist. In den Ländern der Eurozone ist die Geldmenge M1 seit dem Jahr 1980 mit einer jährlichen Rate von 7,98 Prozent gestiegen. Langfristig betrachtet dürfte das auch ungefähr der Rendite an den Aktien- und Immobilienmärkten entsprechen.

Wie das DAX-Rendite-Dreieck des Deutschen Aktieninstituts etwa zeigt, lag die jährliche Performance deutscher Standardwerte zwischen 1980 und 2020 bei 9,2 Prozent pro Jahr. Das liegt nur rund 1,2 Prozentpunkte über dem Wachstum der Geldmenge M1.

An den Immobilienmärkten ist es ganz ähnlich: Auch hier dürfte die langfristige Rendite jedenfalls im Durchschnitt höchstens marginal über dem Wachstum der Geldmenge liegen. Der starke Anstieg der Aktienkurse und Immobilienpreise ist also zumindest zu einem großen Teil nur eine optische Täuschung: Bezogen auf die explodierende Geldmenge haben die Preise höchstens marginal zugelegt.

Durch das fortwährende Wachstum der Geldmenge wird der allergrößte Teil der Bevölkerung real langfristig enteignet, obwohl das nominale Vermögen womöglich steigt. Nur wer den Großteil seines Vermögens in Form von Aktien und Immobilien besitzt, kann langfristig seinen Wohlstand behalten oder gar mehren. Wer sein Vermögen nicht jährlich um acht Prozent steigert (was den allerwenigsten Menschen gelingen dürfte), wird in Wahrheit ärmer statt wohlhabender.

Angesichts dieser Tatsache wäre es dringend geboten, den Vermögensaufbau breiter Bevölkerungsschichten politisch deutlich stärker zu fördern, als dies bisher geschieht. Leider scheinen das die wenigsten politischen Entscheidungsträger erkannt zu haben. Stattdessen sitzen mit Olaf Scholz (SPD) und Peter Altmaier (CDU) in der Bundesregierung ein Finanz- und ein Wirtschaftsminister, die beide haben durchblicken lassen, dass sie privat von Aktien wenig halten und ihr Geld lieber auf dem Girokonto oder Sparbuch parken...

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch Godmode PLUS ist inklusive. Jetzt PROmax 14 Tage kostenlos testen!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Früher hieß das Münzverschlechterung, heute Geldmengenausweitung. Das Prinzip ist dasselbe und führt zur Konzentration von Reichtum. Bis es zu viel Reichtum auf der einen und zu viel Armut auf der anderen Seite gibt.

Auf den Punkt gebracht! Es wird also niemand reicher, es sei denn er schafft die 8 %. Es wäre noch interessant zu wissen, ob Gold seit 1980 die Kaufkraft erhalten hätte.

Mit Geld ist es etwas ähnlich wie Öl in einem Motor: Er funktioniert nur dann richtig, wenn das Öl alle beweglichen Teile erreicht. Ist das Öl nur an einer Stelle überreichlich konzentriert, verreckt der Motor. So auch mit Geld: Haben nur wenige fast alles Geld…. woher soll dann irgendwann noch Nachfrage nach Gütern kommen?

Zur Enteignung der ärmeren Familien tragen auch die unsäglich schädlichen Minijobs zusätzlich bei, da null rentenwirksam.

Mal umgekehrt gedacht: wie gut stünde die Wirtschaft da, wenn die Hälfte der Bevölkerung auch echte Teilhabe am guten Leben durch angemessene Löhne und damit einhergehender Nachfrage nach Produkten außer nur Essen hätte?

Zum Glück steigen auch die Löhne jährlich im 7.98%