Warum die gigantischen US-Schulden kein Problem sind

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

In der Folge der Finanzkrise fielen die Steuereinnahmen der US-Regierung. Die Große Rezession hinterließ ihre Spuren. Die Steuereinnahmen brachen von 1,6 Billionen auf 1,1 Billionen ein. Die Ausgaben lassen sich natürlich nicht im gleichen Ausmaß senken. Allein durch die Steuerausfälle wurden plötzlich 500 Mrd. pro Jahr mehr benötigt.

Gleichzeitig wurde das größte Konjunkturprogramm der Geschichte aufgelegt. Die Ausgaben stiegen um 500 Mrd. So erreichte das Budgetdefizit erstmals einen Wert von mehr als einer Billion. Die Notenbank finanzierte davon im Jahr 2009 lediglich 120 Mrd. Dollar. QE begann gerade erst.

Im Jahr 2010 waren es schon fast 200 Mrd. und im Jahr darauf 700 Mrd. Der Staat musste sich keine Sorgen machen, dass er eine Finanzierung für die Schulden findet. Es war allerdings nicht nur die Notenbank, die dem Staat unter die Arme griff.

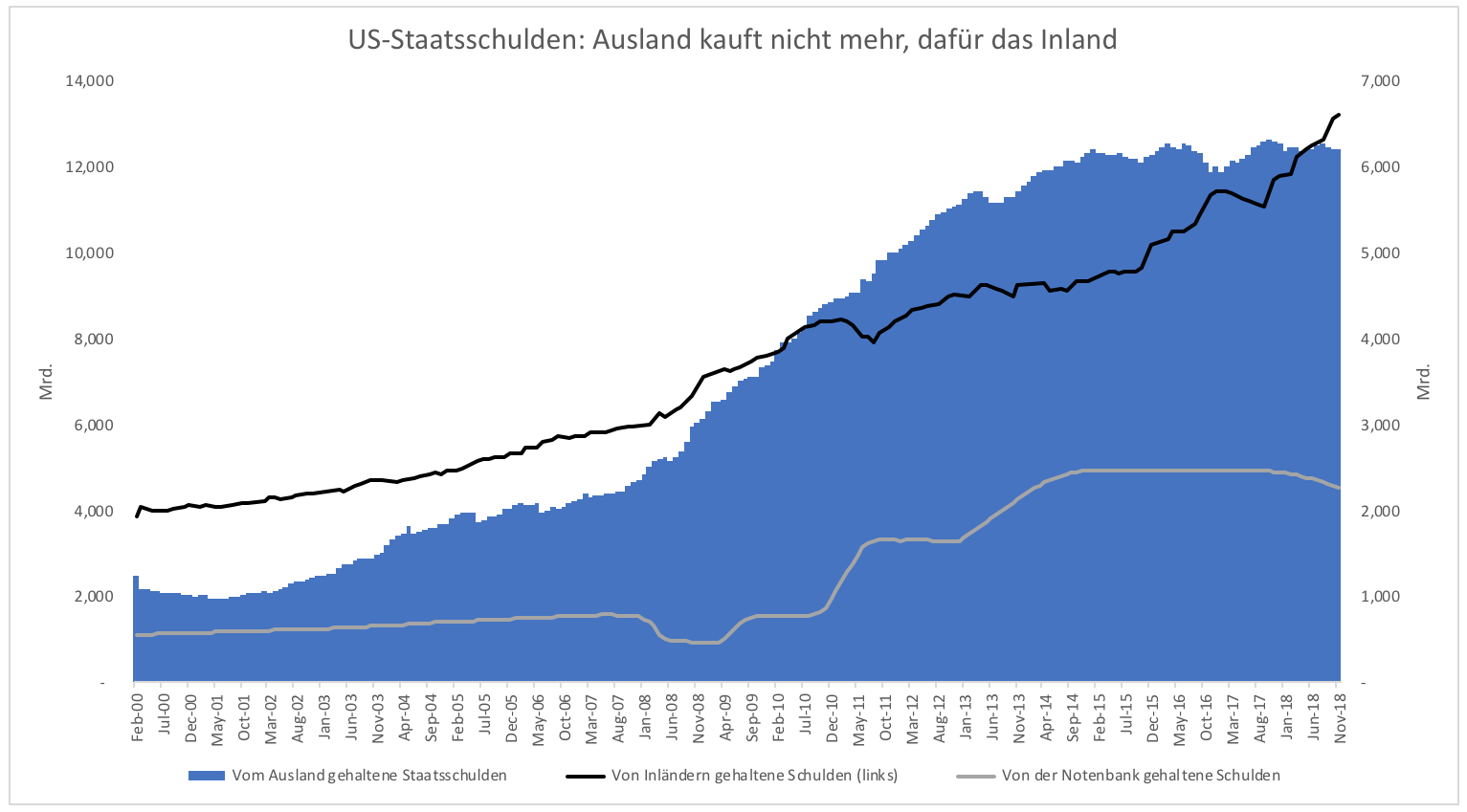

In unsicheren Zeiten sind Staatsanleihen gefragt. Inländer kauften mit großer Begeisterung die Schulden des Staates. Aber auch hier hört die Geschichte noch nicht auf. Auch ausländische Anleger und Notenbanken griffen zu. Sie erhöhten ihren Bestand an US-Anleihen von 2,5 Billionen auf 6 Billionen innerhalb von nur 4 Jahren.

Seither hat sich viel verändert. Die Notenbank kauft schon lange keine Anleihen mehr und reduziert den Bestand seit einem Jahr sogar. Auch die Nachfrage aus dem Ausland fällt weg. Seit 4 Jahren bleibt die Summe, die das Ausland hält, konstant.

Das hat mehrere Gründe. Zuerst gab es den Ölpreiscrash, der dafür sorgte, dass Länder wie Saudi-Arabien plötzlich keinen Überschuss im Außenhandel mehr erzielten. Den Überschuss legten sie vor dem Ölpreiscrash in Dollaranleihen an. Dieser Effekt verpuffte.

Einer der größten Käufer von US-Anleihen war China. Es hatte Leistungsbilanzüberschüsse von hunderten Milliarden Dollar. Inzwischen gibt es diese Überschüsse nicht mehr. Zwar hat China mit den USA einen Überschuss von 350 Mrd. Dollar, dafür aber mit anderen Ländern ein Defizit. Insgesamt liegt der Überschuss nur noch bei ca. 50 Mrd. pro Jahr. Es fließt daher kein Geld mehr in US-Anleihen. Russland wiederum hat seinen Bestand verkauft, um nicht von US-Sanktionen betroffen zu werden.

Trotz all dieser Effekte kann der Staat weiterhin munter Schulden aufnehmen. Der Schuldenkollaps, den viele erwarten, bleibt aus. Aber wer kauft die Anleihen? Inländer (siehe Grafik). Die weggefallende Auslandsnachfrage wurde einfach von US-Anlegern aufgefangen.

Das wird auch so bleiben. Die hohen Defizite sind kein Problem, solange die Gesamtverschuldung tragbar ist. Es gibt immer genügend Geld, um die Schulden zu kaufen (die Schulden des Staates sind das Vermögen der Bevölkerung und Unternehmen). Es kommt allein darauf an, ob Anleger genug Vertrauen in den Staat haben. Dass dieses Vertrauen in absehbarer Zeit verloren geht, erscheint unrealistisch.

Clemens Schmale

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

- 75 Euro Startguthaben bei justTRADE

- ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

- 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen & dank Quote-Request-Order

Nur für kurze Zeit: Erhalte 3 Monate stock3 Plus oder stock3 Tech gratis on top!

Dann können wir ja auch das bedingungslose Grundeinkommen von 5000€ im Monat für jeden einführen. Das Geld wird gedruckt und der Konsum boomt. Ein weiterer positiver Effekt, wir kaufen massenweise Anleihen und halten somit die Zinsen unten.

Vielleicht wäre ein Blick in die Geschichtsbücher ein guter Ratgeber.

So etwas wird niemals gut gehen.

Rocco hat am 5.7.18 gesagt, dass VW bis April 2019 auf 85 Euro fällt bzw. 28 Euro worst case.

Ob das noch klappt?

tja, der Kreativität der Finanz-Eliten sind halt keine Grenzen gesetzt... man sieht ja allein am Beispiel Japan, wie lang ein Land "supported" werden kann…

Jedoch halte ich die Schluss-Aussage "Dass dieses Vertrauen in absehbarer Zeit verloren geht, erscheint unrealistisch" für eine gewagte These: in einer Zeit, in der immer mehr Mutige/Insider per Bücher und Internet über die Machenschaften und Systeme aufklären, kann eine Misstrauenswelle schneller entstehen als manche denken oder anderen lieb ist.

Schaun wir mal...

Und wenn die inländischen Käufer auch wegbrechen, dann kauft die FED wieder die Anleihen mit den höchsten Zinsen

Und wenn das nicht mehr hilft und die FED 60% der Staatsschulden hält, setzt sie für Diese die Laufzeit auf 100 Jahre und den Zins auf Null. Das tut den restlichen 40% doch nicht weh ;-)

Gut (für die USA), dass es

1. keinen Goldstandard mehr gibt

2. $ die Weltleitwährung ist und

3. Rohstoffe in $ gehandelt werden

Tja Ich denke schon, dass der Schuldenberg ein wesentlicher Faktor ist und gerade das von Ihnen angesprochene Vertrauen nur mehr auf seidenen Faden hängt. Ich decke mich lieber mit europäischen Titeln ein...

(US-) Inländische Käufer existieren nur wegen des Anlagenotstands. Sobald im Ausland rentable Investitionen auftauchen, sind diese Gelder weg. Wegen der relativen Größe des Anleihemarktes zu den Aktienmärkten genügen kleine Verschiebungen für große Wirkung. In diesem Licht hat das Handels-Chaos von Trump plötzlich eine wichtige Funktion: Den Anlagenotstand in USA aufrecht zu halten. Das Chaos wird also bleiben, mindestens bis zum Ende von Trumps 2. Amtszeit (der Mann ist noch unterschätzter als Merkel in ihrer ersten Amtszeit und im Gegensatz zu Merkel versteht er die Bedeutung von "Wirkmacht" ganz genau).

So lange werden also Investitionen im Rest der Welt "riskant" erscheinen, aus dem Auge des US-Betrachters. Ein lokaler Betrachter kann das durchaus differenzieren. Titel ohne jeden US-Bezug stehen also langfristig auf der Watchlist, denn diese werden am wenigsten Risiko nach unten haben, und am ehesten unabhängig von US-News nach oben laufen können.

Marine Harvest fällt mir als gutes Beispiel ein, da warte ich schon lange auf einen ordentlichen Crash um mich einzudecken :)

Hallo Herr Schmale,

sie schreiben immer sehr gute Artikel.

Danke.

Gruss

Jürgen Dax

Hallo

Hallo Herr Schmale, kurz nachgefragt: Könnten Sie noch eben die Grafik beisteuern?

Im Übrigen: mutige Ansicht der Dinge, ich denke ja eher, dass inzwischen ein umgekipptes Fass Fracking-Oil ausreicht, um den Schuldenturm ins Wanken zu bringen.